التضخم وتأثيره على الأسواق المالية

ومن المهم للغاية أن ننظر إلى الصورة الأساسية للأسواق المالية والاقتصاد الكلي لفهم ما من المحتمل أن يحدث. يعد التضخم والتغيرات في التوقعات المحدثة حول تطور التضخم إحدى القوتين الرئيسيتين اللتين تمليان حركة أسعار الأصول (إلى جانب النمو وتغيراته عن التوقعات).

المال والائتمان هما العنصران اللذان يغيران الأسعار في الأسواق. إن الرافعتين الرئيسيتين لخلق المال والائتمان في الاقتصاد هما السياسة النقدية والسياسة المالية.

لقد دخلنا فترة جديدة من السياسة النقدية.

الشكل الأساسي للسياسة النقدية - أسعار الفائدة - لم يعد له مكان لأن أسعار الفائدة أصبحت عند مستوى الصفر في جميع البلدان المتقدمة.

أما الشكل الثانوي للسياسة النقدية ــ استخدام الأموال "المطبوعة" لشراء الأصول لخفض أسعار الفائدة الطويلة الأجل ــ فهو على وشك النفاد أيضاً من الحيز المتاح للمناورة. والواقع أن الفجوة بين أسعار الفائدة القصيرة الأجل والطويلة الأجل أصبحت مغلقة بالكامل تقريباً في منحنيات العائد في الأسواق المتقدمة (الديون القائمة على الدولار، واليورو، والين).

أما الشكل الثالث فيتضمن تنسيق السياسات النقدية والمالية. إن السياسة المالية، التي يقودها السياسيون، هي التي تتخذ معظم القرارات، ويقدم البنك المركزي الأموال والائتمان لدعمها.

أما في أجزاء أخرى من العالم، مثل جنوب شرق آسيا، فالأمر مختلف ولا يزال بإمكانك العمل بسياسة نقدية عادية.

لكن الشكل الثالث للسياسة النقدية منتشر على نطاق واسع في البلدان المتقدمة (الولايات المتحدة، وأوروبا المتقدمة، واليابان).

اسم اللعبة هو تحديد أين تذهب فوائد تحقيق الدخل وتجنب ما لا يعمل بشكل جيد.

وبعبارة أخرى، أين يتم تدمير الثروة (أي العوائد الحقيقية السلبية) وأين تختفي الأموال والائتمان (على سبيل المثال، في محطات الفحم، إذا اتخذت الحكومة مبادرات لصالح الطاقات البديلة)؟

على سبيل المثال، تستفيد منه أنواع معينة من الأسهم. فعندما لا يكون من الممكن خفض أسعار الفائدة، فإن الوسائل التقليدية لخفض سعر الخصم للتعويض عن النقص والوصول إلى القاع في أسواق الأصول لا تكون متاحة.

إذًا ما هي الشركات التي تحقق أرباحًا بشكل موثوق؟ يمكن أن تكون هذه سلعًا استهلاكية أساسية أو أنواعًا معينة من المرافق.

ويمكن للشركات التي تبتكر التقنيات التي تقود تحولات إنتاجية كبيرة وتلك التي لديها أهداف استراتيجية مهمة (مثل العسكرية والفضاء) أن تستفيد أيضًا.

يعتمد الكثير على ما يشكل مخزنًا للقيمة.

أنواع التضخم

هناك أنواع مختلفة من التضخم وفترات مختلفة لقياسها.

هناك أيضًا معدلات تضخم مخصومة في السوق، تسمى معدلات التضخم التعادلية. ونستنتج من هذا فروق السعر/العائد بين سندات المعدل الاسمي والسندات المرتبطة بالتضخم لنفس المدة.

على سبيل المثال، قد يشير فارق السعر/العائد بين السند الاسمي لمدة 5 سنوات والسندات المربوطة بالتضخم لمدة 5 سنوات إلى أن التضخم سيبلغ متوسطه 2.50٪ على مدى السنوات الخمس المقبلة.

الطلب يساهم في التضخم

ويحدث التضخم الناتج عن الطلب عندما يتجاوز إجمالي الطلب في الاقتصاد إجمالي العرض، مما يؤدي إلى ارتفاع الأسعار.

كثيرًا ما نتحدث عن "الكثير من المال يطارد عددًا قليلاً جدًا من السلع".

التضخم الناجم عن التكلفة

يحدث تضخم دفع التكلفة عندما تزيد تكاليف الإنتاج (بسبب ارتفاع الأجور، وتكلفة المواد الخام، وما إلى ذلك)

وهذا يدفع الشركات إلى رفع الأسعار للحفاظ على هوامش الربح.

التضخم الداخلي

التضخم الداخلي هو نتيجة لدوامة الأجور والأسعار حيث يطالب العمال بأجور أعلى لأنهم يتوقعون زيادة تكاليف المعيشة.

وهذا يؤدي إلى زيادة تكاليف الإنتاج، وبالتالي أسعار السلع والخدمات.

التضخم المفرط

التضخم المفرط هو تضخم سريع للغاية ولا يمكن السيطرة عليه حيث ترتفع الأسعار بشكل كبير خلال فترة زمنية قصيرة جدًا.

وغالبا ما يؤدي إلى انهيار النظام النقدي في البلاد.

الركود التضخمي

الركود التضخمي هو حالة يكون فيها معدل التضخم مرتفعا، ويتباطأ معدل النمو الاقتصادي، وتظل البطالة مرتفعة باستمرار.

ويفرض هذا الوضع معضلة على السياسة الاقتصادية، لأن أسعار الفائدة اللازمة لخفض التضخم مرتفعة إلى الحد الذي لا يسمح للأسواق والاقتصاد بتحملها.

تضخم الأصول

ويشير تضخم الأصول إلى الزيادة في أسعار الأصول مثل الأسهم والعقارات والسلع، والتي لا تتزامن بالضرورة مع التضخم العام في أسعار المستهلك.

التضخم الأساسي

ويستبعد التضخم الأساسي البنود المتقلبة مثل أسعار المواد الغذائية والطاقة من حسابه.

وهذا يساعد على التركيز على اتجاهات التضخم الأساسية والأكثر استقرارًا في الاقتصاد.

تضخم الأجور

يحدث تضخم الأجور عندما تكون هناك زيادة واسعة النطاق في الأجور، مما قد يساهم في التضخم العام إذا أدى إلى ارتفاع تكاليف الإنتاج التي تنتقل إلى المستهلكين.

ويعتبر تضخم الأجور النقطة المركزية للتضخم، وهو أمر منطقي.

يحصل الناس على المال من وظائفهم. يتم بعد ذلك إنفاق/ادخار/استثمار هذه الأموال، وتصبح النفقات دخلاً لشخص آخر، يتم إنفاقه وحفظه/استثماره، وهكذا.

وبالتالي، فإن الاتجاهات الخارجية مثل أسعار النفط والسلع الأساسية، وديناميكيات العرض والطلب في سوق معينة (على سبيل المثال، الإسكان)، وما إلى ذلك تؤثر على السوق. هي قوى ثانوية أكثر.

ومن الآثار الأخرى أنه لخفض التضخم، يجب أن تعاني الأسهم في بعض الأحيان، مما يحفز الشركات على تسريح العمال، مما يساعد على خفض التضخم.

التضخم المستورد

يحدث التضخم المستورد عندما يواجه بلد ما ارتفاع الأسعار بسبب زيادة تكلفة السلع المستوردة، وغالبًا ما يكون ذلك بسبب انخفاض قيمة عملة البلد أو زيادة الأسعار العالمية.

تضخم أسعار الصادرات

يتتبع تضخم أسعار الصادرات التغيرات في أسعار السلع والخدمات المصدرة من قبل بلد ما، مما يؤثر على الميزان التجاري والتضخم المحلي المحتمل من خلال تأثيرات ردود الفعل.

الانكماش

الانكماش هو عكس التضخم، ويتميز بانخفاض عام في أسعار السلع والخدمات، مما يشير في كثير من الأحيان إلى انخفاض في الطلب الاستهلاكي أو زيادة العرض.

تباطؤ التضخم

الانكماش هو انخفاض في معدل التضخم - تباطؤ معدل الزيادة في المستوى العام لأسعار السلع والخدمات في الاقتصاد خلال فترة معينة.

أنواع التضخم الرسمي

تقدم مقاييس التضخم المختلفة أدناه وجهات نظر مختلفة حول تحركات الأسعار.

ويأخذ كل واحد من هذه العوامل في الاعتبار الفروق الدقيقة والتشوهات المحددة التي يمكن أن تؤثر على فهم التضخم في الاقتصاد.

على سبيل المثال، يعد متوسط التضخم المعدل مفيدا للبنوك المركزية وصناع السياسات لأنه يوفر رؤية أكثر وضوحا لاتجاهات التضخم الأساسية من خلال إزالة القيم المتطرفة التي يمكن أن تشوه صورة التضخم الإجمالية.

وهذه أيضًا هي الفكرة العامة وراء قياسات التضخم "الأساسي": فهي تتعلق بالتقاط الاتجاه الأساسي بدلاً من تقييم المستوى العام بدقة.

التضخم في مؤشر أسعار المستهلك (مؤشر أسعار المستهلك).

يقيس التضخم في مؤشر أسعار المستهلك متوسط التغير بمرور الوقت في الأسعار التي يدفعها المستهلكون في المناطق الحضرية مقابل سلة من السلع والخدمات الاستهلاكية.

التضخم IPCE (مؤشر أسعار الإنفاق الاستهلاكي الشخصي)

يعكس التضخم في IPCE التغيرات في أسعار السلع والخدمات التي تستهلكها الأسر والمؤسسات غير الربحية التي تخدم الأسر.

التضخم الأساسي

ويستبعد التضخم الأساسي أسعار المواد الغذائية والطاقة المتقلبة لإعطاء صورة أوضح للاتجاه الأساسي طويل الأجل للتضخم.

كثيرا ما يساء فهم التضخم الأساسي، حيث يعتقد كثيرون أن استبعاد أسعار المواد الغذائية والطاقة لا يعكس المستوى الحقيقي للتضخم.

وهذا صحيح، ولكن هذا ليس هدفه.

التضخم حسب مؤشر أسعار المنتجين (PPI)

يقيس تضخم مؤشر أسعار المنتجين متوسط التغير مع مرور الوقت في أسعار البيع التي يتلقاها المنتجون المحليون لإنتاجهم، وغالباً ما يعتبر مؤشراً لتضخم أسعار المستهلك.

متوسط التضخم المعدل

متوسط التضخم المعدل هو مقياس يستبعد تحركات الأسعار الشديدة، سواء كانت مرتفعة أو منخفضة، من حساب التضخم.

ومن خلال إزالة نسبة معينة من العناصر الأكثر تقلبًا (غالبًا ما تكون الأعلى والأدنى من 10 إلى 25 بالمائة)، فإنه يهدف إلى توفير رؤية أكثر استقرارًا ودقة لاتجاهات التضخم.

متوسط التضخم في مؤشر أسعار المستهلك

يحسب التضخم المتوسط لمؤشر أسعار المستهلك معدل التضخم باستخدام تغير السعر عند المئين الخمسين، أي بأخذ القيمة المتوسطة لتغيرات الأسعار.

ويقلل هذا النهج من تأثير التقلبات الشديدة في الأسعار في أي من الاتجاهين.

مؤشر أسعار المستهلك (CPI)

يتتبع مؤشر أسعار المستهلك ذو الأسعار الثابتة التغيرات في أسعار السلع والخدمات التي تكون بطيئة في التغير.

وهو يستبعد العناصر التي تتقلب أسعارها بشكل متكرر ويركز على تلك التي تظل مستقرة على مدى فترات أقصر.

مؤشر أسعار المستهلك المرن

وعلى النقيض من مؤشر أسعار المستهلكين الثابت السعر، يركز مؤشر أسعار المستهلك المرن على السلع والخدمات التي تتغير أسعارها بسرعة وبشكل متكرر، مما يعكس المكونات الأكثر تقلباً في سلة الاستهلاك.

مؤشر أسعار المستهلكين المرجح بالسلسلة

يقوم مؤشر أسعار المستهلكين (CPI) الموزون بالسلسلة بضبط وزن عناصر سلة السوق بشكل متكرر.

وهذا يساعد على عكس التغيرات في عادات الإنفاق الاستهلاكي ويوفر تمثيلاً أكثر حداثة للتضخم.

التضخم الأساسي (PCE)

يستبعد التضخم الأساسي لنفقات الاستهلاك الشخصي، المماثل لمؤشر أسعار المستهلك الأساسي، أسعار المواد الغذائية والطاقة من مؤشر نفقات الاستهلاك الشخصي.

وهذا مقياس أقل تقلبًا للتضخم من أجل الحصول على اتجاهه.

التضخم الفائق

ويذهب التضخم الفائق إلى ما هو أبعد من التضخم الأساسي من خلال استبعاد ليس فقط الغذاء والطاقة، بل وأيضاً الفئات الأخرى التي من المرجح أن تظهر تقلبات عالية على المدى القصير.

ويقدم رؤية أكثر دقة لاتجاهات التضخم.

كيف وصلنا إلى هنا

ولإنهاء التضخم في السبعينيات وأوائل الثمانينيات، رفع رئيس بنك الاحتياطي الفيدرالي بول فولكر أسعار الفائدة الاسمية إلى ما يقرب من 20 في المئة.

أسعار الفائدة قصيرة الأجل في الولايات المتحدة

ومع ارتفاع أسعار الفائدة إلى هذا الحد، تباطأ إنشاء الائتمان. وتبع ذلك المصاريف. ومن هنا، أصبح لدى الولايات المتحدة مستوى كبير من أسعار الفائدة يمكنها من خلاله خفض الإنفاق.

وكان ذلك يعني أيضًا أن السيطرة على الاقتصاد كانت تتحول من القطاع العام (عندما كانت المعدلات منخفضة في الستينيات، وفي الواقع منذ إدارة روزفلت في الثلاثينيات) إلى القطاع الخاص.

وعندما كانت أسعار الفائدة مرتفعة، كان تعديل أسعار الفائدة قصيرة الأجل كافيا لتغيير حوافز الاقتراض والإقراض وخلق الائتمان بشكل عام في القطاع الخاص.

ولكن عندما تم تخفيض أسعار الفائدة مع كل دورة انكماش، ارتفع الدين نسبة إلى الدخل. تشجع أسعار الفائدة المنخفضة على تحمل المزيد من الديون.

وبالتالي، خلال التوسع التالي، لا يمكن رفع أسعار الفائدة بنفس القدر، لأن تكاليف خدمة الديون ارتفعت بسرعة أكبر.

على سبيل المثال، إذا كان الدين المستحق نسبة إلى الدخل أعلى بنسبة 20٪ عن ذي قبل، فمن الممكن أن تنخفض أسعار الفائدة بنفس النسبة وتظل تكاليف خدمة الدين دون تغيير.

وبالتالي، كلما زادت الديون المستحقة مقارنة بالإنتاج، كلما تم الشعور بالقيود بشكل أسرع.

ثم حدث انهيار الديون في عام 2008. وبلغت أسعار الفائدة القصيرة الأجل الصفر. وانتقلوا إلى شراء الأصول لخفض أسعار الفائدة طويلة الأجل. وهذا جعل من الممكن تعويض خسائر الائتمان من خلال طباعة النقود لتجنب الانكماش.

لكن هذه السياسة لها تأثير غير مباشر فقط على الاقتصاد. إنه يؤثر على أسواق الأصول بشكل مباشر أكثر، لأن هذا هو المكان الذي تذهب إليه الأموال.

وفي الفترة 2017-2018، أي بعد مرور ما يقرب من عقد من الزمن على الأزمة، بدأ بنك الاحتياطي الفيدرالي في تشديد سياسته. فقد وصل إلى نحو 2.4% عند الطرف الأمامي لمنحنى العائد (وأكثر قليلاً عند الطرف الخلفي) قبل أن تهبط أسواق الأصول ويتخلى عن خططه لمزيد من التشديد خوفاً من مواجهة الانكماش.

وبحلول نهاية عام 2018، أدركوا أنهم لا يستطيعون تشديد السياسة أكثر، لأنهم إذا تسببوا في الركود، فلن يكون لديهم مساحة كافية في منحنى العائد للخروج منه.

يتطلب الركود النموذجي 500 نقطة أساس من التيسير. إذا كان لديك فقط 240 إلى 320 نقطة أساس على المنحنى، فلن يكون لديك مساحة كافية للخروج.

وعندما تخلوا عن خططهم التشديدية، اختفت كل تلك التوقعات من منحنى العائد وكان عام 2019 عامًا رائعًا لأسعار الأصول.

في عام 2020، خلال جائحة كوفيد-19 (صدمة الدخل)، كان لا بد من تخفيض أسعار الفائدة القصيرة والطويلة الأجل إلى الصفر أو بالقرب من الصفر، مما يعني أن التأثير التحفيزي لانخفاض هذه الأسعار هو صفر.

تريد البنوك المركزية معدل تضخم إيجابي، بحيث لا تقدم الأموال النقدية والسندات أي عائد حقيقي بمجرد وصول أسعار الفائدة إلى الصفر. لذلك لا يوجد ما يكفي من كيانات السوق الحرة لشرائها.

وهذا يعني أنه يجب توحيد السياسة النقدية والسياسة المالية. وبعبارة أخرى، يتم توزيع الأموال والائتمان على نحو متزايد من خلال القنوات المالية، مع دعم السياسة النقدية لهذه السياسات.

يجب أن يتجاوز التضخم التوقعات بشكل ملموس قبل أن يتخذ بنك الاحتياطي الفيدرالي أي إجراء.

في السابق، كان بنك الاحتياطي الفيدرالي يتخذ إجراءات وقائية. وإذا كان معدل البطالة منخفضا، فقد افترضت أن التضخم سيرتفع، حتى لو لم يحدث ذلك.

وكانت الغَلَبة لكل القوى الانكماشية، وفي المقام الأول الإفراط في الاستدانة. والأهم من ذلك، أن سوق العمل لم يعد يقتصر على الأشخاص فقط، كما كان الحال من قبل. واليوم، يتكون جزء كبير من القوى العاملة من تقنيات مرتبطة بتكاليف متغيرة منخفضة.

في الماضي، عندما كانت البطالة منخفضة، كان هناك تضخم بسبب نقص العمالة مقارنة بالطلب، مما أدى إلى ارتفاع الأسعار (أي ارتفاع الأجور).

وللتعويض، تقوم الشركات بزيادة أسعار السلع والخدمات. وفي مرحلة ما، تطغى الزيادة في تضخم السلع والخدمات على التأثير الإيجابي للأجور. وبعد ذلك، سيعمل البنك المركزي على تشديد سياسته للحد من خلق الائتمان، وربما تشكيل الفقاعات.

وفي نهاية المطاف تصبح المقايضة أكثر حدة وأكثر صعوبة في إدارتها، لذا تميل البنوك المركزية إلى تشديد سياساتها أكثر مما ينبغي والتسبب في الركود، مما يضطرها إلى التراجع بسهولة لضخ المزيد من الأموال والائتمان إلى النظام. هذه هي ديناميكية الدورة الاقتصادية العادية.

ونظراً لأهمية الدين نسبة إلى الدخل، فإذا قمت بقمع النمو عن طريق رفع أسعار الفائدة، فسوف تعلم أن الأمر سينجح، لأن الأمر لا يتطلب سوى رسوم فائدة إضافية صغيرة لزيادة أعباء خدمة الديون.

لكن هذا لا يخلو من العواقب.

زيادة الطلب دون تعويض العرض

والهدف من دمج السياسات المالية والنقدية هو زيادة معدل التضخم، وهذا ما نشهده الآن.

عندما تقوم بزيادة الطلب (النقود والائتمان) دون العرض التعويضي (الإنتاج)، فإن التضخم يؤدي إلى تساوي كل الأمور الأخرى. وينطبق ذلك على جميع العناصر: العمالة والسلع والمواد الخام والأصول المالية.

ولكنها قد تشكل أيضاً خطورة على الأسواق والاقتصادات.

عندما يتعلق الأمر بأسعار الأصول المالية، إذا كان عليها أن ترتفع بشكل أسرع مما تم خصمه في المنحنى، فهذه ضربة كبيرة، لأن المعدلات المنخفضة هي التي تدعم التقييمات.

إن مجرد الإشارة إلى ارتفاع أسرع من المتوقع يؤدي إلى تراجع الأسهم.

الأصول طويلة الأجل معرضة للخطر بشكل خاص. هذه في الغالب شركات لا تحقق الكثير من الأرباح اليوم، ولكن يتم تسعيرها بحيث يمكنها تحقيق الكثير خلال 10 إلى 20 عامًا على سبيل المثال. هذه هي في الأساس شركات التكنولوجيا (أو تعتبر كذلك).

عندما يتعلق الأمر بالاقتصاد الحقيقي، فإن التأثير السلبي الرئيسي هو أن تكاليف المعيشة ترتفع بسرعة أكبر من الأجور.

يمكن أن يكون التضخم أيضًا خطيرًا من الناحية السياسية لأنه ضريبة رجعية. ينفق الأشخاص ذوو الدخل المنخفض أو المتوسط المزيد من أجورهم على نفقات تكلفة المعيشة.

ما الذي يجب عليك شراؤه (أو بيعه أو فعله) لحماية نفسك من التضخم؟

تتعرض الكثير من المحافظ الاستثمارية للأصول طويلة الأجل، كما ذكرنا. إنهم يعتمدون على السيولة المستمرة من بنك الاحتياطي الفيدرالي.

تعتبر محافظ الأسهم/السندات بنسبة 60/40 مثالاً على ما نجح بشكل جيد إذا نظرنا إلى الوراء، ولكنه غير مستعد بشكل جيد لمواجهة الصدمات التضخمية.

يمكن أن يضرب التضخم هذه الأصول عن طريق زيادة أسعار الفائدة الاسمية.

وهذا يخلق المنافسة على هذه الأصول من خلال زيادة العوائد على أنواع أخرى من الأوراق المالية، مثل السندات.

عادة، يستجيب المتداولون لارتفاع التضخم عن طريق بيع الأصول طويلة الأجل. تعد المؤشرات ذات التقنية العالية مثل مؤشر ناسداك أكثر حساسية من المؤشرات الأكثر تنوعًا أو الموجهة نحو القيمة.

كيفية التعويض عن هذه الظاهرة؟

يمكنك تعديل محفظتك الاستثمارية بحيث تكون أقل اعتمادًا على الأصول طويلة الأجل. مثال: تفضيل القيمة على النمو. المزيد من الشركات التي تجني المال الآن أكثر من الشركات التي لا تجني المال.

هناك أيضًا أنواع معينة من الأصول التي يمكن أن تستفيد من نمو الناتج المحلي الإجمالي الاسمي ولا تتطلب ضخًا مستمرًا للسيولة في السوق.

وتشمل هذه:

- الذهب والمعادن الثمينة

- المواد الخام الصناعية

- العقارات

- السلع الاستهلاكية الأساسية ومخزونات المرافق (أي الأشياء التي يحتاج الناس دائمًا إلى شرائها)

- الشركات الخاصة التي تدر إيرادات بانتظام.

بالنسبة لخيارات التحوط، من الممكن اختيار السندات القصيرة واليورودولار القصير (منتج سعر الفائدة).

عندما يتعلق الأمر بالمدة التي يجب أن يفكر فيها اليورو دولار في البيع على المكشوف، فمن المفيد أن نسأل ما هي "النقطة المثالية" على المنحنى حيث يجب على بنك الاحتياطي الفيدرالي تشديد السياسة بسرعة أكبر للسيطرة على التضخم.

على سبيل المثال، إذا وجدت نفسك في بيئة سيكون فيها التضخم أعلى من الناحية الهيكلية، وحيث يتم تسعير ارتفاعين فقط في أسعار الفائدة بمقدار 25 نقطة أساس في المنحنى على مدى العامين المقبلين، فيمكنك اعتبار ذلك بمثابة خطر على الجودة / نسبة المكافأة.

ليس هناك الكثير من المخاطر السلبية (يمكنك شراء خيارات الاتصال باليورو دولار للحماية من احتمالية أسعار الفائدة السلبية؛ فهي رخيصة جدًا). إذا كنت تمتلك الكثير من الأسهم طويلة الأجل، فهذا أكثر أهمية لأن كل هذه الأصول معرضة لدورة أسرع لارتفاع الأسعار، وهو أمر ممكن من خلال استجابة سياسية أسرع من المعتاد.

في المحفظة التقليدية، من المرغوب عمومًا أن يكون لديك سندات طويلة الأجل لتعويض انخفاض التدفق النقدي عندما يتراجع النمو.

ولكن عندما يكون مجال المناورة على منحنى العائد صغيرا للغاية وتجد نفسك في بيئة حيث يتم دمج السياسة المالية والسياسة النقدية، فإن قواعد اللعبة مختلفة.

ويتعين علينا أن نحترس من احتمال الركود التضخمي. وهذا هو الحال عندما يكون التضخم أعلى ولكن النمو ليس قويا جدا.

وهذا الوضع ليس مثاليا بالنسبة للأسهم، التي تستفيد إلى أقصى حد من البيئة المواتية للنمو ولكنها تتميز بتضخم منخفض أو معتدل.

هذا الوضع ليس مثاليًا بالنسبة للسندات ذات السعر الاسمي، حيث يؤدي التضخم إلى ارتفاع معدلات (العوائد)، مما يؤدي إلى انخفاض أسعارها.

وهذا هو السبب في أن الذهب والسندات المرتبطة بالتضخم (ILBs) وأسهم السلع الاستهلاكية الأساسية والسلع الصناعية يمكن أن تحقق أداءً جيدًا في هذه الظروف.

توفر السياسة الحالية السيولة (بسبب ارتفاع الناتج المحلي الإجمالي الاسمي) وهي أفضل من السندات، ولكنها معرضة بشدة لضغوط التقييم إذا تمت إزالة السيولة و/أو زيادة التضخم.

والدول التي ستستفيد هي تلك التي لن تتأثر بضغوط الأسعار - على سبيل المثال، ضغوط الأجور، وضغوط المواد الخام، والضغوط الضريبية.

وفي أجزاء أخرى من العالم، خارج الولايات المتحدة، فإن الضغط على الهوامش ليس بنفس القوة.

والأسهم التي ستستفيد من النمو أكثر من السيولة ستأتي في المقام الأول من خارج الولايات المتحدة.

وفي الولايات المتحدة، ونظراً لمزيج السياسات، فإن وجهة السيولة هي التي ستستفيد إلى حد كبير.

وذلك لأن الروافع السياسية يتم تفعيلها بشكل مختلف تمامًا من بلد إلى آخر.

معظم التجار والمستثمرين يبالغون في وزن الولايات المتحدة بشكل كبير في كل من الأسهم والسندات، على الرغم من أن العائدات الآجلة ستكون بالضرورة أقل في الولايات المتحدة.

ولذلك فإن التنويع لا يزال مهما للحد من الخسائر الكبيرة، ولكنه أكثر أهمية من المعتاد.

ومن المهم أن يكون لديك ما يكفي من الأصول التي يمكن أن تستفيد من بيئة الركود التضخمي، أو الطفرة الانكماشية، أو سيناريو اليابان حيث يتولى الركود الاقتصادي وعوائد السوق المنخفضة السيطرة.

مشاكل الاستقراء

لم يختبر العديد من المشاركين في السوق أو لا يتذكرون عائد سندات الخزانة لمدة 10 سنوات أعلى من 4٪.

يعتقد البعض أن سياسة بنك الاحتياطي الفيدرالي ستفعل كل ما يلزم لإبقاء العائدات منخفضة.

وفي الوقت نفسه، كانت الاستجابة السياسية لأزمة عام 2020 أسرع بكثير من استجابة عام 2008.

في عام 1929، استغرق الأمر ما يقرب من أربع سنوات حتى وصلت الأسهم إلى أدنى مستوياتها لأن الوضع كان مختلفًا تمامًا عن فترات الركود و"الذعر" السابقة.

ففي عام 2008، استغرق الأمر نحو 18 شهراً بعد الذروة ليصل إلى القاع، ونحو خمسة إلى ستة أشهر بعد أسوأ ما في الأزمة، في سبتمبر/أيلول وأكتوبر/تشرين الأول 2008.

وفي عام 2020، استغرق الأمر حوالي أربعة أسابيع.

وإلى حد ما، يمكن رؤية سرعة الاستجابة السياسية في الاقتصاد الحقيقي.

لذلك، إذا كان الناس معتادين على تحرك السندات ببطء شديد، فقد يتفاجأون بحجم تقلب السندات الذي سيحتاج إلى تسريعه إلى حد ما.

تنفق الولايات المتحدة الكثير، مما يعني أن هذا العجز يتم تمويله من خلال السندات، مما يعني أن هناك الكثير من العروض الجديدة في السوق بمرور الوقت.

ولن يرغب المشتري في السوق الحرة في كل هذا التداول بعوائد حقيقية سلبية، مما يعني أنه سيكون من العبء الأكبر على بنك الاحتياطي الفيدرالي طباعة الأموال، وشراء السندات، وإضعاف العملة، مع تساوي كل الأمور.

فالسياسة المالية أكثر أهمية بكثير مما هي عليه تقليديا، في حين أن تأثير دورة أسعار الفائدة على القطاع الخاص، الذي يسيطر عليه بنك الاحتياطي الفيدرالي، أقل أهمية.

يمكننا أن نرى تسارعًا في الاقتصاد من حيث القيمة الاسمية، وارتفاعًا في أسعار الفائدة وعائدات السندات، وتأخيرًا من قبل الاحتياطي الفيدرالي.

ومن الممكن أن تتعرض الأسواق المالية لضربة قبل الاقتصاد (من خلال تمرير تكاليف الائتمان المرتفعة).

هل يتخلف بنك الاحتياطي الفيدرالي عن الاقتصاد؟

ومن المتوقع أن تقبل معدل تضخم أعلى. لقد تعلمت أن اتخاذ الإجراءات الوقائية عادة ما يكون له عواقب سيئة، وآخر مثال على ذلك هو الربع الرابع من عام 2018.

ومع ذلك، لا تتوقع السوق تشديد السياسة النقدية مهما كانت الفترة. وحتى في ثلاثينيات القرن الحادي والعشرين، لا يتوقع المتداولون أن يرتفع سعر الفائدة على الأموال الفيدرالية إلى ما يزيد كثيرًا عن 250 نقطة أساس.

وهذا يشكل خطراً على الأسواق لأن قيمة الأصول المالية يتم تقييمها جزئياً على أساس المعدل الخالي من المخاطر. إذا كان من المتوقع أن ترتفع أسعار الفائدة بشكل أسرع مما تم خصمه في المنحنى، فإن ذلك يؤثر على أسعار الأصول، وكل الأمور الأخرى متساوية.

بشكل عام، السوق غير مستعد لهذا الاحتمال. وهذا يمكن أن يجعل التحوط المذكور أعلاه للسندات القصيرة أو العقود الآجلة القصيرة لليورودولار تحوطًا عالي الجودة ضد التعرض للأصول الخطرة، وخاصة تلك طويلة الأجل.

وهناك أيضاً حد لمدى انخفاض أسعار الفائدة المنخفضة (حول الصفر) ولا يوجد حد حقيقي لمدى ارتفاعها. وفي عام 1977، لم يكن أحد يتوقع أن تصل أسعار الفائدة إلى ما يقرب من 20% في أوائل الثمانينيات، حيث كانت لا تزال أقل من 5%.

بمعنى آخر، ارتفعت أسعار الفائدة بنسبة 15% تقريبًا خلال 3 أو 4 سنوات فقط.

هناك عامل مهم آخر وهو أن انخفاض أسعار الفائدة يؤدي إلى إطالة مدة الأصول المالية.

وبالتالي فإن الارتفاع الأولي في التضخم وأسعار الفائدة هو الذي يؤثر بشكل أكبر على أسعار الأصول، لأن ذلك يحدث عندما تكون أكثر حساسية لكل تغيير تدريجي.

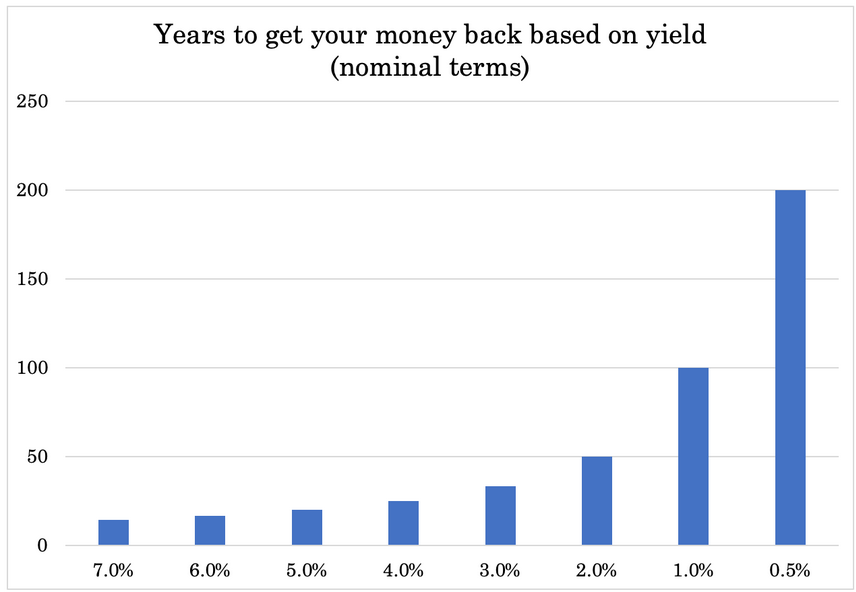

إذا فكرنا في عائد الاستثمار باعتباره عدد السنوات التي يستغرقها استرداد أموالك - على سبيل المثال، 2% = 50 عامًا، و1% = 100 عام، و0.5% = 200 عام، وهكذا - فإننا نرى ذلك يتناقص العائد وتطول المدة بطريقة متزايدة وغير خطية.

وقد دفعت سياسة البنك المركزي مضاعفات الأرباح إلى مستويات مرتفعة للغاية. في حقبة ما بعد كوفيد، تراوحت مضاعفات الأسهم الأمريكية بين 20 و30 مرة.

وهذا يعني أنه إذا قمت بدفع مبلغ مقطوع، فسوف يستغرق الأمر من 20 إلى 30 عامًا لاستعادة أموالك.

وكلما طالت هذه الفترة، أصبحت هذه الأصول أكثر حساسية لأسعار الفائدة. ولذلك يجب على المتداولين توخي الحذر من الأصول التي تتمتع تدفقاتها النقدية بمدة طويلة جدًا والتي تعتمد بشكل كبير على السيولة الإضافية.

ويمكن أن تساعد المراكز القصيرة في السندات وأسعار الفائدة في تعويض ذلك، كما هو الحال مع الأصول التي يمكن أن تؤدي أداءً أفضل عندما يزيد النمو الاسمي.

وهناك طلب مكبوت كبير في هيئة معدلات ادخار أعلى، وهو ما يترجم مباشرة إلى إنفاق ويخلق طلباً قوياً.

سيؤدي هذا إلى بعض الناتج المحلي الإجمالي الحقيقي، ولكن أيضًا إلى الضغط على الأسعار بسبب النقص.

"الحاجة" لمزيد من التضخم

إن مستوى سندات الدين في الاقتصاد، ليس فقط من خلال الديون، ولكن أيضًا من خلال الالتزامات غير المتعلقة بالدين (ولكنها تعتمد على التدفق النقدي) مثل المعاشات التقاعدية والرعاية الصحية وغيرها من الالتزامات غير الممولة، أكبر من 15 ضعف الناتج المحلي الإجمالي.

ولن يتم سداد هذه الالتزامات أبدًا من خلال الدخل، أي من خلال الإنتاجية.

وليس من الممكن تعويضهم بشكل افتراضي. لذلك نحن بحاجة إلى طباعة المزيد من الأموال لسد هذه الفجوة.

علاوة على ذلك، فإن البلاد منقسمة إلى حد كبير على جبهات مختلفة ــ اقتصادية واجتماعية وسياسية ــ إلى الحد الذي يجعل صناع السياسات لديهم الحافز لمزيد من الرعاية للمساعدة في إخفاء هذه المشاكل.

طباعة النقود في حد ذاتها هي مصدر للمشاكل.

عندما يمكن طباعة النقود، يكون هناك ما يكفي من المال لخدمة الديون. وفي المقابل، ستنخفض قيمة العملة.

إن تخفيض قيمة العملة من خلال طباعة النقود هو نوع من الضريبة الخفية. كما أنه يميل إلى تحفيز النشاط الاقتصادي الاسمي وأنواع معينة من الأصول مثل الأسهم، والتي تشهد قيمتها زيادة إذا كانت كافية لتعويض الدمار الاقتصادي الذي قد يحدث.

بشكل عام، تعتبر طباعة النقود على المدى القصير مفيدة، خاصة إذا كان لدى الشخص عملة احتياطية. وهذا يعني أن هناك طلبًا مرتفعًا على الادخار والتعامل بهذه العملة، مما يعني أنه يمكنك بيع الديون لتمويل العجز لديك إلى الحد الذي يكون فيه هذا الدين مطلوبًا.

من الحياة.

بعد أزمة كوفيد، كان أداء البلدان التي طبعت النقود ــ المزيد من تيسير السياسة المالية والنقدية ــ أفضل من تلك التي لم تفعل ذلك.

إن طباعة النقود أمر ضروري للابتعاد عن السياسة الانكماشية/الانكماشية الصافية، لكننا في بيئة جديدة تماما، مع مخاطر جديدة.

لم يكن معظم المشاركين في السوق متواجدين عندما تم استخدام هذه الأنواع من السياسات آخر مرة، لذا فهم أكثر ميلاً إلى استقراء الماضي القريب، والذي حدث بناءً على سياسات مختلفة لها تأثيرات مختلفة.

ستستمر البنوك المركزية في هذه السياسات حتى تسبب مشاكل (التضخم، انخفاض قيمة العملة).

لا يبدو أن محافظي البنوك المركزية قلقون بشأن التضخم. هل يجب أن يكونوا كذلك؟

إن قوة السياسة النقدية وارتفاع أسعار الفائدة سوف تنجح دائما.

هناك ديون كثيرة ورفع أسعار الفائدة سيؤدي إلى زيادة خدمة الدين بحيث يتم توجيه الإنفاق نحو السلع والخدمات، وبالتالي تقليل أي حركة تضخمية.

لكن السؤال هو ما إذا كانوا يريدون القيام بذلك، في ضوء المقايضات.

إذا نظرنا إلى الماضي، فسوف نجد أن السياسة النقدية في سبعينيات القرن العشرين تبدو حمقاء، ولكن كان لا بد من تقديم التنازلات في ذلك الوقت.

على سبيل المثال، دفع نقص النفط السلطات إلى السماح لمعدل التضخم بالارتفاع. ومن ناحية أخرى، لو قامت السلطات برفع أسعار الفائدة في وقت سابق لاحتواء التضخم، لزادت البطالة ولكان الاقتصاد قد انكمش.

البدائل الصعبة

ونظراً للمشاكل الاجتماعية وأسعار الأصول كما هي وما قد يفعله التضخم بها، فإن التضخم يُنظَر إليه باعتباره حلاً وسطاً أفضل ـ إلى مستوى معين ـ من تشديد السياسات.

ويجب توليد الإيرادات لدعم أسعار الأصول. وفي نهاية المطاف، فإن الأصول تستحق فقط القيمة الحالية لتدفقاتها النقدية المستقبلية.

إن دعم معدل تضخم بنيوي أعلى يشكل وسيلة لإبقاء أسعار الأصول مرتفعة بالقيمة الاسمية، حتى ولو لم تكن كبيرة بالقيمة الحقيقية.

وبالتالي فإن الأمر يتطلب إما إنتاجية قوية لدعم أسعار الأصول عند مستويات عالية، وهو أمر غير مرجح على الإطلاق، أو زيادة في الناتج المحلي الإجمالي الاسمي من خلال تدابير مثل فرض ضريبة القيمة المضافة. أو يتعين علينا أن نعمل على زيادة الناتج المحلي الإجمالي الاسمي بوسائل مثل طباعة النقود (وهو أمر تضخمي، إذا كانت كل الأمور متساوية).

إذا لم تحصل على ذلك، فسوف تحصل على أسعار أصول أقل. وقد يضعف الاقتصاد أيضًا، مما يؤدي إلى انخفاض مستويات المعيشة وزيادة الصراع الاجتماعي.

أسعار الأصول التي تبلغ حوالي 25 ضعف الأرباح (الإيرادات) أو أكثر لها فترات قليلة قابلة للمقارنة في تاريخ الولايات المتحدة:

- 1910

- 1929 (فقاعة الاستهلاك)

- 1965

- 2000 (فقاعة التكنولوجيا)

وشهدت الأعوام 1929 و2000 انخفاضا في أسعار الأصول.

وفي المقابل، شهد عامي 1910 و1965 ارتفاع معدلات التضخم.

وإذا كان من غير المرجح أن تحقق الأصول التي يتم تداولها بمعدل 25 ضعف الأرباح الاسمية أداءً جيداً بالقيمة الحقيقية، فإن هذا لا يعني بالضرورة أن أداءها سيئ من حيث القيمة الاسمية. ويمكن للناتج المحلي الإجمالي الاسمي اللحاق بالأصول.

ومن ناحية أخرى، إذا قام بنك الاحتياطي الفيدرالي (وغيره من البنوك المركزية في الأسواق المتقدمة) بسحب السيولة، فإن ذلك سيكون له تأثير كبير على أسعار الأصول، خاصة وأن مدتها تجعلها أكثر عرضة لهذه الظاهرة.

وإذا لم يسحبوا السيولة، فسوف يؤدي ذلك إلى ارتفاع التضخم.

لذا يتعين عليهم أن يقرروا إلى أي مدى يريدون رؤية التضخم وإلى أي مدى يريدون رؤية أسعار الأصول.

ويميل التضخم المرتفع إلى الإضرار بالعمال ذوي الأجور المنخفضة أكثر من انخفاض أسعار الأصول. هل سينظرون إلى القضية من منظور فجوة الدخل أو الثروة؟

وفي الوقت نفسه، فإن التأثير السلبي على أسعار الأصول ينعكس سلباً على الاقتصاد. توفر الأصول المالية الأموال والائتمان اللازم لإنشاء المنتجات والخدمات التي تشكل الاقتصاد الحقيقي.

ويؤدي انخفاض أسعار الأصول إلى انخفاض الثروة والجدارة الائتمانية والدخل.

لذا، فهي تسوية صعبة، حتى من وجهة النظر هذه. وسوف يتم التسامح مع التضخم، ولكن إلى حد معين فقط. قد يكون مؤشر أسعار المستهلك بنسبة 4% أكثر تطبيعًا من مؤشر أسعار المستهلك بنسبة 2%.

كما أن ارتفاع معدل التضخم يجعل من الممكن "حرق" جزء من الديون ذات السعر الثابت. فهو يقدم عائدا حقيقيا متواضعا للدائنين، ولكنه يريح المقترضين. وفي موقف حيث يكون الدين مرتفعا نسبة إلى الدخل، فمن الطبيعي أن يفضل صناع السياسات المقترضين.

لا يوجد طريق سهل للخروج، وسوف تصبح المقايضات أكثر أهمية بمرور الوقت.

- خفض أسعار الفائدة لاحتواء التضخم

عادة، للتحقق من كيفية تغير الأسعار مع مرور الوقت، يمكنك إلقاء نظرة على أسواق العقود الآجلة للأموال الفيدرالية، على مدى فترة خمس سنوات تقريبا.

منحنى العقود الآجلة لأموال الاحتياطي الفيدرالي

للذهاب إلى أبعد من ذلك، يمكنك إلقاء نظرة على عقود اليورو دولار الآجلة، على مدى عشر سنوات.

منحنى العقود الآجلة لليورو دولار

يسمح لك الوسطاء الآخرون بالمضاربة على ارتفاع أو انخفاض منتجات أسعار الفائدة هذه من خلال عقود الفروقات:

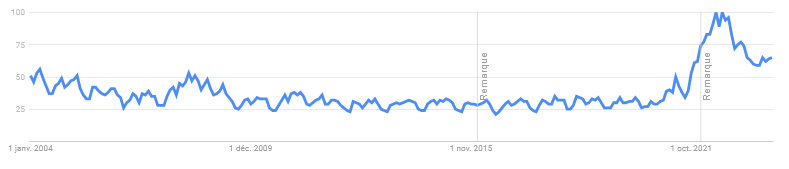

نحن نتحدث دائما عن التضخم. لماذا أصبح التضخم أكثر شعبية اليوم؟

يجذب التضخم انتباه الرأي العام على نطاق واسع، حتى خارج دوائر الأعمال والاستثمار والدوائر المالية، كما تظهر مؤشرات جوجل.

مؤشرات جوجل: شعبية البحث عن التضخم (2004 إلى الوقت الحاضر)

تنتج فترة ما بعد كوفيد بعضًا من أكبر مكاسب النمو الاسمي منذ فترة طويلة.

هناك الكثير من الطلب المكبوت والكثير من التحفيز من جانب الحكومات. وقد زادت معدلات الادخار بشكل ملحوظ.

والآن بعد أن أصبحنا في فترة من السياستين المالية والنقدية المدمجة ــ بدلاً من العمل مع أسعار الفائدة والتيسير الكمي فقط ــ فإن تدابير التحفيز هذه من الممكن أن تترجم بسهولة أكبر إلى تضخم في السلع والخدمات.

وليس من المستحيل أن يعطي هذا الخليط معدل بطالة 4% ونمواً اسمياً يزيد عن 8% وزيادة في الأجور.

وفي ظل هذه الظروف، لا يتوقع منحنى سعر الفائدة أي تشديد أيضًا. ولذلك فإن صانعي السياسات يواجهون قرارات صعبة لاتخاذها.

علاوة على ذلك، لن يكون النمو مدفوعا بالسياسة النقدية، بل بالسياسة المالية. وما زالت النفقات الأخرى مخططة.

وبالتالي فإن النمو الاقتصادي لا تحدده أسعار الفائدة كما هو الحال عادة. هناك خطر التشديد على الأصول المالية - إذا حدث ذلك بشكل أسرع مما هو متوقع في المنحنى. ولكن ليس بنفس القدر في الاقتصاد الحقيقي إذا كان جزء كبير من النشاط مدفوعًا بالتمويل العام بدلاً من دورة أسعار الفائدة التي تملي عادة نتائج القطاع الخاص.

قد يكون هذا الوضع حيث تكون أسعار الفائدة منخفضة للغاية ويستمر الاقتصاد في النمو.

قرارات تخصيص الأصول: التفكير من حيث الثغرات

فعندما تتراوح أسعار الفائدة على منحنى العائد بين صفر و2%، ويبلغ الناتج المحلي الإجمالي الاسمي، على سبيل المثال، ما بين 8 إلى 10%، فإن هذه فجوة كبيرة.

وهذا يعني أنه يمكنك الاقتراض بشكل فعال بهذه المعدلات المنخفضة للغاية عن طريق الاقتراض النقدي أو سندات البيع على المكشوف لمدة معينة والحصول على عائد أعلى بكثير في مكان آخر.

وهذا يمثل فرصة عظيمة.

لا ترغب في الاحتفاظ بالنقد أو السندات إذا كان عائدها صفرًا أو أكثر قليلاً، في حين يمكنك اختيار شيء يدر عائدًا يقترب من 10%، على سبيل المثال.

السؤال إذن هو ما هو؟

تقليديا، كان الأمر يتعلق بوجود بعض الالتزامات على الأقل.

لكن وزارة الخزانة سوف تقوم لفترة طويلة بإصدار سندات تمثل 10% إلى 15% من الناتج المحلي الإجمالي. ويشتري بنك الاحتياطي الفيدرالي حوالي نصفها لمنع ارتفاع العائدات ودعم الاقتصاد.

عندما تكون العائدات سلبية بالقيمة الحقيقية، فمن سيرغب في شراء السندات ذات العائدات الحقيقية السلبية؟ هناك نقص في المشترين من القطاع الخاص، مما يعني أن البنك المركزي الوطني يشتري المزيد.

وعندما تكون الظروف تضخمية، فإن البنك المركزي سوف يرغب في خفض مشترياته.

وسيتعين عليها بعد ذلك أن تسد الفجوة التي لم تعد تشتريها - أي النقص في المشترين - وسوف تدرك مدى صعوبة القيام بذلك.

لذا فهذه فترة سيئة بشكل عام بالنسبة للسندات والنقد. وقد يكون الأمر صعبًا أيضًا بالنسبة للأسهم طويلة الأجل التي تعتمد على أسعار الفائدة المنخفضة والتضخم المنخفض نسبيًا.

ما هي الأصول التي يمكن أن تحقق أداء جيدا عندما يكون التضخم أعلى من المعتاد ويكون النمو الاسمي منخفضا؟

ومن غير المتوقع أن يكون النمو الحقيقي مرتفعا للغاية لأن معدلات نمو الإنتاجية منخفضة للغاية.

وبالتالي فإن الظروف التضخمية المصحوبة بالركود أصبحت أكثر تواترا.

الأصول التي من المرجح أن تتفوق تشمل:

- الذهب والمعادن الثمينة

- المواد الخام الصناعية

- المواد الخام الزراعية

- بعض الشركات الخاصة

- الأسهم التي لا تعتمد بشكل مفرط على ارتفاع أسعار الفائدة أو التدفقات النقدية الدورية (مثل السلع الاستهلاكية والمرافق).

- أنواع معينة من العقارات

- السندات المرتبطة بالتضخم (طالما يمكنك الحصول على مؤشر أسعار المستهلك)

- نشط في بلدان مختلفة وعملات مختلفة دون هذه المشاكل

- العملات المشفرة (كميات أصغر بسبب تقلبها).

وبشكل عام، من المرجح أن تكون الآثار المترتبة على الأسواق أكبر منها على الاقتصاد الحقيقي.

فهل سيكون بنك الاحتياطي الفيدرالي أقل حساسية لتقلبات السوق؟

لقد اعتاد المشاركون في السوق على مجيء البنوك المركزية لإنقاذهم عندما تنخفض الأصول.

وفي الواقع، في ظل نظام أسعار الفائدة والتيسير الكمي، تكون الأصول أكثر حساسية لسياسة البنك المركزي. وأسواق الأصول تشكل إلى حد كبير الوسيلة التي يتم من خلالها تنفيذ السياسات.

ولكن إذا تدفقت السياسة بشكل أكبر عبر القنوات المالية وبدرجة أقل عبر أسواق الأصول، فإن وظيفة رد الفعل لدى بنك الاحتياطي الفيدرالي قد تتغير.

ولذلك فمن الممكن أن بنك الاحتياطي الفيدرالي لن يكون على استعداد لتوفير السيولة في حالة انخفاض السوق.

إن ارتفاع الاقتصاد وهبوط الأسواق هي نتائج محتملة وطبيعية.

الأسواق تخصم الظروف المستقبلية. ويستند معدل الخصم على أسعار الفائدة الاسمية، التي هي دالة لمعدلات النمو الاسمية. إذا زادت معدلات النمو الاسمي، يزداد الناتج المحلي الإجمالي، ولكن القيمة الحالية للتدفقات النقدية المستقبلية قد تنخفض بسبب الزيادة في معدل الخصم.

الوضع غير المواتي للأسواق هو الاقتصاد القوي الذي لا يتطلب قدرا كبيرا من السيولة، وهو ما تعتمد عليه الأسواق (خاصة الأسهم طويلة الأجل).

الأسواق والاقتصادات لها محركات مختلفة

في كثير من الأحيان نعتقد أن الأسواق والاقتصاد مرتبطان ببعضهما البعض. ولكن ما هو جيد للأسواق ليس دائما مفيدا للاقتصاد.

بدأت الأسواق بالتعافي في مارس 2020، بعد الأزمة التي ضربت الولايات المتحدة والعديد من الأسواق الأخرى. لكن الاقتصادات ظلت في حالة سيئة لبعض الوقت في المستقبل.

وعلى نحو مماثل، قد تكون الاقتصادات القوية ضارة بالأسواق إذا كان ذلك يعني أن بنك الاحتياطي الفيدرالي أو البنوك المركزية تقلل من دعمها للأسواق.

عندما تتدفق الأموال النقدية إلى الخارج ويتم إنفاق المزيد من الأموال في الاقتصاد الحقيقي بدلاً من الأسواق المالية.

وستكون إحدى نقاط التمايز المهمة هي أنواع الأصول التي تتطلب سيولة مستمرة وأسعار فائدة منخفضة حتى تكون منطقية مقابل تلك التي لا تتطلب ذلك.

تعد الأسهم ذات التدفقات النقدية الممتدة لفترة طويلة جدًا مثالاً على الأصول التي تتطلب سيولة مستمرة. الذهب والمعادن الثمينة والسلع وغيرها.

وبشكل عام، ما هي الأصول التي تستفيد من نمو الناتج المحلي الإجمالي الاسمي القوي وأيها تعاني من انخفاض السيولة وارتفاع التضخم و/أو المعدلات الاسمية؟

بيئات السيولة العالية والفقاعات

وكلما زاد عدد الأموال والائتمان الذي يدخل إلى النظام، زاد احتمال تشكل الفقاعات.

وهذا هو الحال عندما تصبح الأصول مرتفعة للغاية مقارنة بقيمتها الأساسية. في حالة الأسهم، قد يعني هذا أن الأسعار مرتفعة للغاية، عندما لا تبرر التدفقات النقدية الأساسية ذلك.

الأسهم هي الأكثر عرضة للتصورات المشوهة للقيمة لأنها ليست "ملموسة" مثل فئات الأصول الأخرى مثل السندات وأسعار الفائدة.

الأسهم هي أدوات للتدفق النقدي الدائم، لذلك لا يوجد مقياس موضوعي لما ينبغي أن تكون قيمته من منظور التوازن الأساسي النظري. على عكس السندات، التي تعتمد قيمتها على مبلغ محدد من المال سيتم دفعه أو سعر فائدة محدد عند مستوى معين في تاريخ معين.

لذا، لتحديد الفقاعة، ما هو القياس وما مدى موثوقيته؟

- هل الأسعار مرتفعة مقارنة بالمقاييس التقليدية (مثل نسبة السعر إلى الأرباح)؟

- هل تأخذ الأسعار في الاعتبار الظروف غير المستدامة؟

- هل هناك العديد من المشترين الجدد في السوق؟

في فترة ما بعد كوفيد مباشرة، توقعت حوالي 10% من الأسهم نموًا يزيد عن 20% على أساس سنوي (زيادة الإيرادات والهوامش) قبل عشر سنوات على الأقل.

في الواقع، اثنان بالمائة فقط من الشركات تفعل ذلك.

حتى لو تم تسعير شركة مثل أمازون بنمو سنوي بنسبة 20% في عام 2011، فإن أسهمها لن تعود إلا بنسبة 8% سنويًا خلال تلك الفترة من عام 2021.

يوضح هذا مدى ثراء هذا التقييم بنسبة 20٪ على أساس سنوي.

في حين أن الكثير من الناس يطالبون باتخاذ بعض الإجراءات لتحقيق هذه الأرقام (أو أفضل)، فمن النادر جدًا أن يحدث هذا. كثير من الناس يعلقون أنفسهم على الاستثمارات التي يعتبرونها "أمازون القادمة"، ولكن القليل من هذه التوقعات يتم تلبيتها.

يميل المستثمرون الأوائل إلى تحقيق نتائج جيدة لأولئك الذين يغتنمون الفرصة مع تطور التوقعات المحدثة، لكن المستثمرين اللاحقين يميلون إلى الأداء الضعيف.

وهذا مجرد مثال واحد على تحقيق ظروف غير مستدامة. ومن المستبعد جدًا أن ننتقل من نسبة 2% من الشركات التي تنمو بمعدل 20% سنويًا إلى نمو بنسبة 10% بهذا المعدل.

المشترين الجدد في السوق

شهد سوق Covid-19 وما بعده عددًا كبيرًا من المشترين الجدد يدخلون السوق. واضطر الكثيرون إلى الاحتماء في منازلهم كجزء من عملية التباعد الاجتماعي. البعض فقدوا وظائفهم. وقد اعتمد آخرون عادات جديدة.

أصبح التداول اليومي شائعًا. تم تمويل العديد من المشتريات من خلال الرافعة المالية. تصدرت بعض الأحداث عناوين الأخبار (مثل GameStop وAMC).

هذه هي مؤشرات الفقاعة الكلاسيكية.

فقاعات الاقتصاد الكلي

والعائق الرئيسي، كما ذكرنا، هو انخفاض قيمة العملة والتضخم.

ويلزم تمويل العجز، ولن يرغب العديد من المشترين الدوليين في الاحتفاظ بالكثير من هذا الدين. إن الدولارات لديها بالفعل مبالغ زائدة مقارنة بما ترغب الكيانات في الاحتفاظ به بناءً على تدابير اقتصادية مختلفة طويلة الأجل:

1) حجم رسملة أسواق الديون الأمريكية مقارنة برسملة الأسواق الأخرى.

2) حجم الاقتصاد الأمريكي مقارنة بالاقتصاد العالمي

3) أصول العملة الاحتياطية التي من شأنها أن تمكن من تلبية الاحتياجات التمويلية للتجارة وتدفقات رأس المال

4) تخصيص الأصول التي يحتفظ بها المستثمرون الدوليون لموازنة محافظهم الاستثمارية بطريقة حكيمة.

إن الديون المقومة بالدولار الأمريكي تعتبر كبيرة بكل هذه المقاييس. يُنظر إلى الدولار على أنه أصل أكثر أمانًا مما هو مبرر، كما أن الاقتراض بالدولار الأمريكي غير متناسب.

تنخفض حالة العملة الاحتياطية مع بعض التأخير فيما يتعلق بالتدهور العام للإمبراطورية. في كثير من الأحيان، ولكن ليس دائما، يتم تصميم نظام أفضل أولا، مثل عملة احتياطية عالمية جديدة.

مديرو الاحتياطيات والبنوك المركزية وغيرهم من المسؤولين عن تحديد مقدار ممتلكاتهم التي ينبغي وضعها في أي أسواق وفي أي عملات لن تميل إلى زيادة حصتها من احتياطيات الدولار الأمريكي على أساس كميات أكبر من السندات الأمريكية التي يجب بيعها.

وسوف يرغبون في التحول إلى منتجات أخرى، وخاصة الأصول الأقوى، مثل السلع الأساسية.

في الواقع، يفكر الكثيرون في تقليل تعرضهم لديون الولايات المتحدة تمامًا. إذا حدث ذلك، فسيتعين على بنك الاحتياطي الفيدرالي شراء المزيد من الديون.

ومن منظور جيوسياسي، فإن أي شخص يدخر بالدولار الأمريكي (من خلال ديون الولايات المتحدة) يدرك المخاطر التي يمثلها ذلك. إذا كانت الولايات المتحدة بحاجة إلى المزيد من الدولارات للوفاء بالتزاماتها، فسوف تقوم بطباعتها. وهذا ليس جيدًا بالنسبة للقيمة الحقيقية لهذه الاستثمارات.

من المرجح أن تؤدي القوتان المؤثرتان، وهما التغيير في مكان ادخار الأموال والزيادة في خلق الأموال، إلى انخفاض الدولار الأمريكي باعتباره العملة الاحتياطية الرئيسية في العالم. ومن المحتمل أن تنتشر هذه الظاهرة على مدى عدة عقود، وليس على المدى القصير.

ومع انخفاض عدد الأشخاص الراغبين في الادخار بالدولار، فإن تأثير انخفاض أسعار الفائدة الناتج عن هذا الطلب سوف يقل. ولذلك فإن صناع السياسة الأميركيين يواجهون مقايضات أكثر حدة.

التيسير الكمي، قوة انكماشية

وفي عام 2009، عندما بدأ التيسير الكمي، خشي كثيرون من أن يكون تضخمياً. ولكن الهدف من التيسير الكمي ــ بمجرد وصول أسعار الفائدة إلى الصفر ــ كان خلق المال للمساعدة في التعويض عن الانكماش الانكماشي في الائتمان.

إن المبلغ الإجمالي للنفقات هو الذي يؤثر على تطور الأسعار. وإذا تجاوز انكماش الائتمان خلق النقود، فسوف تنخفض الأسعار.

على سبيل المثال، طباعة 5 تريليون دولار لا تعتبر تضخمية بطبيعتها إذا كان مبلغ الائتمان الذي انخفض هو هذا المبلغ على الأقل.

نسمع أحيانًا حجة مفادها أن الزيادة في المعروض النقدي من المرجح أن تكون تضخمية، لكن الأمر لا يتعلق بالمعروض النقدي. هذا هو المبلغ الإجمالي للنفقات (المال والائتمان)، مهما كان العنصر الذي تم النظر فيه، فيما يتعلق بعرضه.

في نهاية المطاف، لم يكن التيسير الكمي تضخميًا للغاية بسبب القوة المعوضة لأزمة الائتمان وحقيقة أنه لم يتم ضخ سوى القليل من الأموال في الاقتصاد الحقيقي.

تم استثمار الأموال في الأصول المالية. ولذلك كان هناك تضخم قوي في الأصول المالية، ولكن جزءا صغيرا من هذه الثروة المالية الجديدة تم استثماره في السلع والخدمات.

بعبارة أخرى، لا تؤدي الانكماشات بالضرورة إلى تضخم السلع والخدمات (التي تقاس عادة بمؤشر أسعار المستهلك)، لأنها قد تلغي ببساطة أشكالاً مختلفة من الانكماش.

ويعتمد مدى حدوث ذلك على مدى الإنعاش الاقتصادي وعلى الوجهة التي تذهب إليها الأموال.

من ناحية أخرى، عندما ننتقل إلى منطقة حيث يتم دمج السياسات النقدية والمالية، حيث نحول الأموال إلى أولئك الذين لديهم أدنى دخل ومعدلات ادخار، وحيث ننفق على البنية التحتية وحيث نزيد الإنفاق المباشر، فإن الأمر مختلف تمامًا.

العديد من هذه السياسات تخلق الطلب في الاقتصاد الحقيقي دون خلق العرض. إذا لم يكن هناك عرض جديد مرتبط بهذه النفقات، فهذا يعني عدم التطابق.

يعتمد الكثير على اتجاه السياسة الضريبية، لأن هذه هي القناة الرئيسية. وإذا كان الساسة أقل ميلاً إلى الإنفاق، فإن توقعات التضخم ستكون مختلفة وتتضاءل المخاطر.

لكن الإطار السياسي الحالي مختلف تماما عندما يتعلق الأمر بضخ الأموال في أسعار الأصول والتأثيرات على التضخم.

هناك الكثير من الأشياء الجيدة التي يمكن أن تأتي منها، لكن الآليات مختلفة تمامًا.

وسيكون لديناميكيات سوق العمل تأثير أيضاً. وقد خلقت الاستجابة السياسية في مرحلة ما بعد كوفيد قدرا كبيرا من الطلب الجديد من خلال الأموال والائتمانات الجديدة، لكنها لم تفعل الكثير لتعويض العرض.

مثال السبعينيات مقارنة باليوم

لقد انتقل التضخم من شيء بدا أكثر انتقالية إلى شيء أكثر ديمومة عندما حدثت الصدمات النفطية في السبعينيات.

ورأى بنك الاحتياطي الفيدرالي أنه ليس من الحكمة تشديد السياسة النقدية في حالة حدوث صدمة نفطية، الأمر الذي جعل التضخم أكثر ديمومة.

وعلى نحو مماثل، لا يرغب بنك الاحتياطي الفيدرالي في تشديد القيود على اقتصاد هش نسبيا، في ظل التزامات مرتفعة، والذي عانى من صدمة كبيرة مع مرض فيروس كورونا 2019 (كوفيد 19) في بداية العقد.

إن حجة التضخم المؤقت مقابل التضخم الدائم سوف تكون ذات صلة دائما.

التكنولوجيا كقوة انكماشية

وكانت التكنولوجيا بمثابة قوة انكماشية ملحوظة. فهو يتيح تحسين العمليات ويمكن أن يقلل الحاجة إلى العمالة البشرية في بعض النواحي - ويزيدها في طرق أخرى.

وتؤثر التكنولوجيا في المقام الأول على الوظائف ذات المهارات المنخفضة من خلال الأتمتة، على الرغم من أنها تعمل على تحسين الإنتاجية بشكل عام. كما هو الحال مع أشياء كثيرة، بعض الناس يستفيدون منه والبعض الآخر لا. وفي بعض الأحيان تعود الفوائد إلى جزء صغير من السكان، الأمر الذي يمكن أن يؤدي إلى توسيع "الفجوات" (الثروة والدخل).

لقد كانت التكنولوجيا واحدة من القوى الانكماشية/الانكماشية الرئيسية على الشبكة منذ عام 1981. بشكل عام:

سياسة البنك المركزي

وأصبحت العائدات الحقيقية مرتفعة للغاية، وتدفقت الأموال إلى البلاد للاستيلاء عليها، مما سمح لبنك الاحتياطي الفيدرالي بتخفيف أسعار الفائدة دون إثارة التضخم.

العولمة

إن النقل إلى الخارج والعولمة يجعل من الممكن تحديد موقع الإنتاج حيث يكون أكثر اقتصادا. ويساعد ذلك على تقليص فجوات الثروة بين الدول، لكنه يوسعها داخل الدولة بسبب العيوب التي يواجهها بعض العمال.

أسعار فائدة منخفضة وبيئة صديقة للأعمال

لقد فقدت النقابات شعبيتها في الولايات المتحدة منذ ستينيات القرن العشرين. كما انخفضت معدلات الضرائب على الشركات، ليس فقط في الولايات المتحدة بل في مختلف أنحاء العالم. إذا كان لدى الشركات المزيد من الأرباح المحتجزة، فإنها تستحق المزيد.

ولكن العالم يتغير.

والعوامل الثلاثة الأخيرة ــ سياسة البنك المركزي، والعولمة، والبيئة الملائمة للأعمال التجارية ــ كلها تتغير.

وبالتالي تظل التكنولوجيا القوة الانكماشية الرئيسية.

هل يمكن أن يتغير أيضًا؟

نحن نعلم أن صناعة أشباه الموصلات أصبحت أكثر تركيزًا وأقل قدرة على المنافسة. يوجد الآن ثلاث شركات كبيرة فقط بدلاً من حوالي عشرين. المنافسة لم تعد كما كانت من قبل. بل هو احتكار القلة.

واليوم، بدلاً من تقليل التكاليف التشغيلية إلى الحد الأدنى، تسعى البلدان إلى تحقيق المزيد من الاكتفاء الذاتي.

ويشكل هذا خطرا من منظور جيوسياسي، نظرا لأن أشباه الموصلات تعمل على تشغيل العديد من التكنولوجيات الجديدة المهمة. والدولة المتفوقة تكنولوجياً تميل إلى أن تكون متفوقة في معظم المجالات الأخرى. قد تكون هناك ضغوط تسعير مدمرة.

ولا تزال هناك العديد من القوى الانكماشية في مجال التكنولوجيا، مع الذكاء الاصطناعي والاختراعات الجديدة.

ومن منظور السياسات، فإن التأثيرات الانكماشية التي تخلفها التكنولوجيا تفيد قِلة من الناس ــ على سبيل المثال، المساهمين وأولئك الذين تساعدهم التكنولوجيا على أن يصبحوا أكثر إنتاجية.

لذا فمن المرجح أنهم يريدون تحويله لصالح الكثيرين، باستخدام هذا الانكماش الصافي، وطباعة الأموال ونشرها على نطاق أوسع من خلال برامج مختلفة.

كما هو الحال مع طباعة النقود بشكل عام، فإن القليل من هذا يمكن أن يكون جيدًا. إن زيادة العملة المتداولة أمر ضروري دائمًا لتلبية احتياجات التجارة. ولكن الفائض يمكن أن يؤدي إلى الاعتماد على الآخرين والعواقب المصاحبة له - على سبيل المثال، انخفاض قيمة العملة، والتضخم، ومشاكل ميزان المدفوعات.

تعديلات التضخم النوعية

لا يقتصر مؤشر أسعار المستهلك على تعديلات الأسعار الاسمية لسلة ثابتة من السلع. يتم تعديل بعضها وفقًا للجودة، ويُطلق عليها أحيانًا "تعديلات الجودة الممتعة".

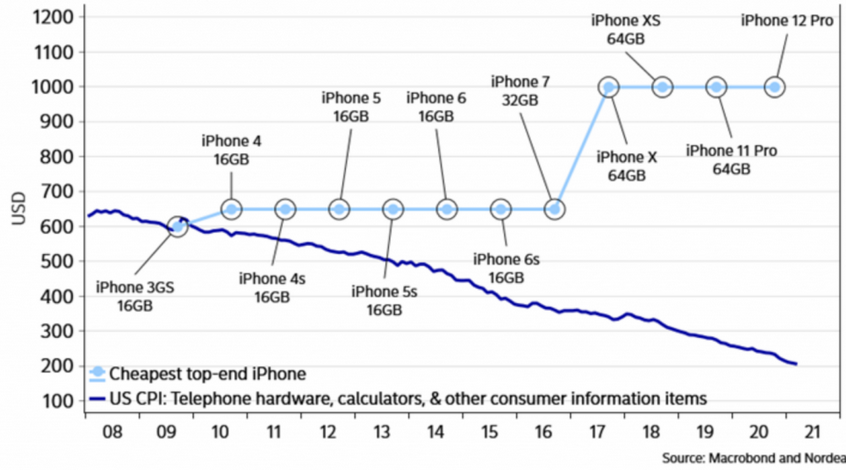

تعد أسعار الهواتف المحمولة مثالاً شائعًا للعناصر التي يتم تعديل جودتها في مؤشر أسعار المستهلك.

تكنولوجيا الهاتف الخليوي تتحسن مع مرور الوقت. يمكنك الحصول على المزيد من وحدة المعالجة المركزية لكل دولار. تقيس بيانات التضخم قوة وحدة المعالجة المركزية لكل دولار بدلاً من الأسعار الاسمية.

بمرور الوقت، تحصل على هواتف أفضل بنفس المال، على الرغم من أن سعر جهاز iPhone قد ارتفع من 600 دولار في أواخر العقد الأول من القرن الحادي والعشرين إلى 1000 دولار أو أكثر في أوائل عشرينيات القرن الحالي.

ولذلك، مارست أجهزة الاتصالات بشكل رئيسي قوة انكماشية على مؤشر أسعار المستهلكين.

هل سيستمر هذا الاتجاه؟

مع تزايد أهمية قضايا سلسلة التوريد الخاصة بمكونات الاتصالات المهمة بسبب المنافسة الجيوسياسية وانخفاض منافسة القطاع الخاص وتوحيد الصناعة، هل ستستمر التكنولوجيا في تجاوز الزيادات في الأسعار الاسمية؟

وإذا لم يكن الأمر كذلك، فإن الهواتف المحمولة وغيرها من الأجهزة الإلكترونية الاستهلاكية قد لا تشكل قوة انكماشية بنفس الطريقة.

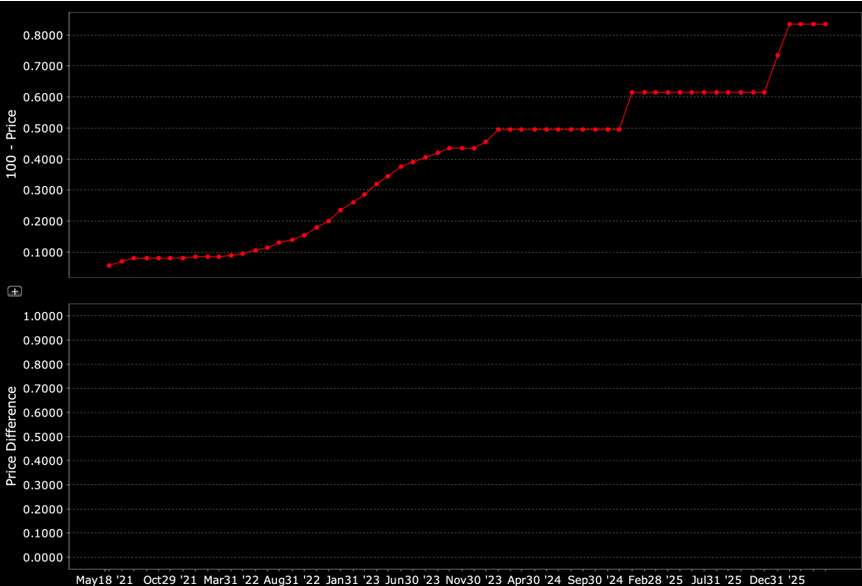

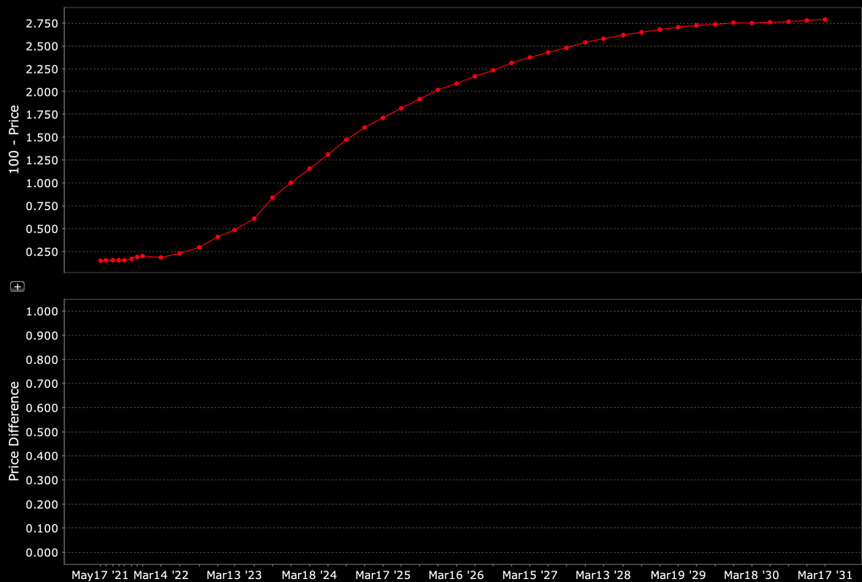

سعر الهاتف الجديد بالقيمة الاسمية وبشروط المتعة المعدلة حسب الجودة

البيانات الديموغرافية

غالبًا ما تتم مناقشة البيانات الديموغرافية لأنها تتمتع بشكل عام بتأثير انكماشي.

فالشيخوخة السكانية لديها عدد أقل من العمال وتغير أنماط الاستهلاك (والتي يمكن أن تكون انكماشية في بعض النواحي وتضخمية في طرق أخرى).

تتغير التركيبة السكانية أيضًا كثيرًا اعتمادًا على الجزء الذي تعيش فيه من العالم. تتغير التركيبة السكانية بمعدلات مختلفة في الهند واليابان، أو في الدول المتقدمة في أوروبا أو الولايات المتحدة.

فهي تشكل تأثيراً تضخمياً صافياً في البلدان الأحدث سناً ــ وهو ما قد يؤدي إلى قوى أخرى مثل وصول عدد أكبر من النساء إلى سوق العمل ــ وتأثير انكماشي صافي في البلدان الأقدم.

وفي المتوسط، فإن التأثير الانكماشي للتركيبة السكانية ليس كبيرا، حيث أن قدرا كبيرا من الطلب يتحول إلى العالم النامي.

ومن ناحية أخرى فإن انخفاض قوة العمل نسبة إلى الطلب الكلي ــ مقدار الإنفاق اللازم لدعم كافة السكان ــ يخلف تأثيراً تضخمياً صافياً في العديد من النواحي. الطلب موجود دون أن يتم تعويض العرض بالضرورة.

مثال آخر، إذا أخذت اليابان، كان هناك الكثير من المساكن لدعم مستوى معين من السكان. ولكن عندما انخفض عدد السكان، كان هناك فائض في القدرة الإسكانية (العرض) نسبة إلى الطلب، وبالتالي انخفضت الأسعار وحدث الانكماش.

لذلك فهو مزيج.

ويمكن للسياسات أيضا أن تساعد في تعويض أي قوى انكماشية.

وفي مثال اليابان، قد يقول البعض إن البلاد واجهت عجزاً كبيراً في الميزانية وانخرطت في برنامج التيسير الكمي. ولكن اليابان لم تفعل شيئاً مماثلاً لما تفعله الولايات المتحدة اليوم، والتي تعهدت بإنفاق مالي كبير بدعم نقدي مباشر.

وكان أغلب العجز في اليابان راجعاً إلى انخفاض عائدات الضرائب، وليس إلى ارتفاع الإنفاق. ولم تكن كمية الأموال والائتمان التي تم ضخها في الاقتصاد الحقيقي نسبة إلى العرض كافية لتوليد التضخم.

ولذلك فإن أصل العجز مهم. والكمية المطبوعة كبيرة. ولذلك كانت السياسات أكثر اعتدالا في قدرتها على توليد التضخم.

ولم تكن قريبة من أهمية التغييرات في سياسة كوفيد وما بعد كوفيد. وفي الولايات المتحدة وبعض البلدان الأخرى، بلغ الإنفاق المالي مستوى لم نشهده منذ الحرب العالمية الثانية من حيث المبلغ نسبة إلى الناتج المحلي الإجمالي/الناتج الاقتصادي الإجمالي.

إنها مسألة حجم.

غالبا ما يتم التعامل مع التضخم بطريقة مفرطة في التبسيط

عندما نتحدث عن التضخم... تضخم ماذا؟

قد يكون من التبسيط للغاية الحديث عن "التضخم" لأن "التضخم" هو متوسط العديد من الأشياء التي لها أوزان مختلفة وتتصرف بشكل مختلف عن بعضها البعض.

على سبيل المثال، عندما يتعرض الاقتصاد للكساد، أثناء عملية الإنعاش، عندما تضخ البنوك المركزية الكثير من الأموال والائتمان في النظام لإنعاشه، يكون التضخم في أسعار العمالة والأصول المستخدمة في الإنتاج (مثل المعدات) ضعيفًا للغاية ، إن لم تكن معدومة.

في المقابل، هناك تضخم في الأصول التي تستفيد من الانخفاض الكبير في قيمة المال/العملة (مثل السلع والذهب والعديد من أنواع الأسهم وما إلى ذلك).