Relaciones macroeconómicas y valoración de divisas

Bienvenido a una guía completa sobre el trading con divisas y las relaciones macroeconómicas.

Las divisas son una clase de activos macroeconómicos. En un artículo anterior, examinamos los modelos de valoración de divisas.

En este artículo, profundizaremos más específicamente en docenas de conceptos que son esenciales para comprender cómo afectan los factores macroeconómicos al valor de las divisas y cómo utilizar este conocimiento para tomar mejores decisiones en el trading con divisas.

Abarcaremos una amplia gama de temas, desde la relación entre los tipos de interés y el valor de las divisas hasta el impacto de los flujos mundiales de capital en el valor de las divisas.

Al final de este artículo, tendrá una sólida comprensión de los conceptos clave necesarios para operar con divisas con éxito.

Cómo utilizar la balanza de pagos para prever los tipos de cambio

La balanza de pagos (BP) es un indicador clave de la salud económica de un país, ya que mide los flujos de bienes, servicios y transacciones financieras entre un país y sus socios comerciales.

La balanza de pagos se divide en dos componentes principales: la cuenta corriente y la cuenta de capital.

La cuenta corriente mide la balanza comercial de un país, incluidas las exportaciones, las importaciones y otros ingresos y gastos.

La cuenta de capital mide los flujos de capital, incluida la inversión extranjera, la inversión de cartera y los préstamos.

Una forma de utilizar la balanza de pagos para prever los movimientos del tipo de cambio es buscar desequilibrios entre las cuentas corriente y de capital.

Por ejemplo, si un país tiene un gran déficit comercial y hay una salida neta de capital, esto podría ejercer una presión a la baja sobre el tipo de cambio (si el déficit no se financia).

A la inversa, si un país tiene un superávit comercial y hay una entrada neta de capital, esto podría ejercer una presión al alza sobre el tipo de cambio.

Otro factor a tener en cuenta cuando se utiliza la balanza de pagos para prever los movimientos del tipo de cambio es la calidad de las entradas de capital.

Por ejemplo, si un país atrae inversiones en sus sectores productivos, esto podría tener un impacto positivo en el tipo de cambio.

Por otro lado, si un país atrae "dinero caliente" que sólo busca ganancias a corto plazo, esto podría ser menos beneficioso para el tipo de cambio.

Punto clave: Utilizar la balanza de pagos para prever los movimientos del tipo de cambio implica analizar las cuentas corriente y de capital para identificar desequilibrios y tener en cuenta la calidad de las entradas de capital.

Entender la relación entre los tipos de interés y el valor de las divisas

La relación entre los tipos de interés y el valor de las divisas es un factor importante en el trading con divisas.

En general, unos tipos de interés más altos (es decir, unos rendimientos más elevados) tienden a atraer a los inversores extranjeros y a aumentar la demanda de la moneda de un país, lo que puede conducir a una apreciación de la divisa.

Por el contrario, unos tipos de interés más bajos tienden a desalentar la inversión extranjera y a reducir la demanda de la moneda de un país, lo que puede provocar una depreciación de la moneda.

Sin embargo, la relación entre los tipos de interés y el valor de las divisas no siempre es directa. Depende del contexto.

Otros factores, como la inflación, la estabilidad política y el crecimiento económico, también pueden influir en el tipo de cambio.

Los tipos de interés reales son más importantes para los compradores nacionales de la moneda y de los activos denominados en esa moneda. Tomarán su rendimiento nominal y le restarán la tasa de inflación para asegurarse de obtener un buen rendimiento real.

A los compradores extranjeros les interesan más los rendimientos nominales que las fluctuaciones monetarias.

Además, las políticas de los bancos centrales pueden afectar a los tipos de interés, que a su vez pueden afectar al valor de las divisas.

Por ejemplo, si el banco central de un país sube los tipos de interés más de lo esperado por los mercados para combatir la inflación, esto podría atraer la inversión extranjera y aumentar la demanda de la moneda, lo que llevaría a una apreciación de la misma.

Por el contrario, si el banco central de un país baja los tipos de interés, podría desalentar la inversión extranjera y reducir la demanda de divisas, lo que llevaría a una depreciación de la moneda.

Por supuesto, esto es un razonamiento de "todo lo demás igual", ya que el mundo real no es tan blanco y negro.

Punto clave: La relación entre los tipos de interés y el valor de las divisas es compleja y en ella influyen muchos factores. Los traders de divisas necesitan analizar cuidadosamente los datos económicos y las políticas de los bancos centrales para tomar decisiones informadas sobre el trading de divisas basado en los tipos de interés.

Brokers de CFD para el trading de divisas

El papel de la inflación en la determinación del valor de las divisas

La inflación desempeña un papel importante en la determinación del valor de las divisas.

En general, una inflación elevada tiende a disminuir el valor de una moneda, mientras que una inflación baja tiende a aumentarlo.

En efecto, una inflación elevada erosiona el poder adquisitivo de una moneda, haciéndola menos atractiva para los comerciantes/inversores.

Además, la inflación puede afectar a la balanza comercial de un país, lo que también puede influir en el valor de las divisas.

Por ejemplo, si un país experimenta una inflación elevada, sus exportaciones pueden encarecerse, lo que provoca una caída de la demanda y un déficit comercial o una disminución del superávit comercial.

Esto, a su vez, puede ejercer una presión a la baja sobre el tipo de cambio.

Además, la inflación puede afectar a los tipos de interés de un país (es decir, al rendimiento de sus activos), lo que también puede afectar al valor de las divisas.

Cuando un país quiere evitar que la inflación afecte a su moneda, los responsables políticos tienen que subir el tipo de interés lo suficiente como para compensar la tasa de inflación y cualquier depreciación del flujo de capital subyacente. (A veces, el apoyo puede adoptar otras formas distintas al endurecimiento de la política monetaria, como la ayuda del FMI a la reestructuración de la deuda).

Especialmente en situaciones de crisis, saber cómo sucede esto mecánicamente es la manera de identificar los mínimos exactos de estas divisas.

Punto clave: La inflación es un factor importante a la hora de determinar el valor de las divisas, ya que afecta al poder adquisitivo de una moneda y puede repercutir en la balanza comercial y los tipos de interés de un país. Los traders de divisas deben analizar detenidamente los datos de inflación para tomar decisiones informadas sobre el trading de divisas.

El efecto de las políticas de los bancos centrales en el valor de las divisas

Las políticas de los bancos centrales son un factor crucial a la hora de determinar el valor de las divisas.

Los bancos centrales utilizan diversos instrumentos para gestionar sus economías, como el ajuste de los tipos de interés, la aplicación de programas de expansión cuantitativa y la intervención en los mercados de divisas.

Los ajustes de los tipos de interés son una de las principales formas en que las políticas de los bancos centrales influyen en el valor de las divisas.

Cuando un banco central sube los tipos de interés, puede aumentar la demanda de la moneda de un país, ya que los inversores extranjeros buscan un mayor rendimiento de sus inversiones.

Esto puede provocar una apreciación de la moneda.

Por otra parte, cuando un banco central baja los tipos de interés, puede disminuir la demanda de dinero, lo que lleva a una depreciación de la moneda.

Los bancos centrales también pueden aplicar programas de relajación cuantitativa, que consisten en comprar grandes cantidades de bonos del Estado u otros valores para inyectar liquidez en la economía.

Esto puede llevar a una depreciación del dinero, ya que el aumento de la oferta monetaria puede provocar inflación y una disminución de la demanda de dinero.

Por último, los bancos centrales pueden intervenir en los mercados de divisas comprando o vendiendo su propia moneda para influir en su valor.

Esto puede tener un impacto a corto plazo en el tipo de cambio, pero el impacto a largo plazo depende de la eficacia de la intervención y de otros factores que influyen en el valor de las divisas.

Punto clave: Las políticas de los bancos centrales tienen un impacto significativo en el valor de las divisas a través de los ajustes de los tipos de interés, los programas de relajación cuantitativa y las intervenciones en el mercado de divisas. Los traders de divisas deben analizar detenidamente las políticas de los bancos centrales para tomar decisiones informadas sobre el trading de divisas.

¿Cómo pueden utilizarse los indicadores económicos para tomar decisiones de trading?

Los indicadores económicos proporcionan información sobre la salud de una economía, que puede afectar al valor de la moneda de un país.

Los traders utilizan diversos indicadores económicos para analizar una economía, como el producto interior bruto (PIB), la inflación, los datos de empleo, las balanzas comerciales y la confianza de los consumidores.

Por ejemplo, el PIB es una medida del valor total de los bienes y servicios producidos en un país.

Un PIB más alto indica generalmente una economía más fuerte, lo que puede conducir a una apreciación de la moneda.

Por el contrario, un PIB más bajo puede indicar una economía más débil y conducir a una depreciación de la moneda.

Los datos de inflación también son importantes, ya que una inflación elevada puede provocar la pérdida de valor de una divisa.

Los traders siguen de cerca los datos de inflación para tomar decisiones informadas sobre la dirección probable de los tipos de interés, que también pueden repercutir en el valor de las divisas.

Los datos de empleo, las balanzas comerciales, los PMI y la confianza de los consumidores son también indicadores económicos importantes que pueden dar una idea de la salud de una economía e influir en el valor de las divisas.

Punto clave: Los indicadores económicos son una herramienta para que los traders de divisas tomen decisiones de trading con conocimiento de causa. Los traders deben analizar cuidadosamente los datos económicos y comprender cómo afectan al valor de las divisas para poder realizar operaciones rentables.

El impacto de la inestabilidad política en el valor de las divisas

La inestabilidad política puede tener un impacto significativo en el valor de las divisas, ya que puede afectar a la confianza de los inversores y a la estabilidad de la economía de un país.

La inestabilidad política puede adoptar muchas formas, como la corrupción gubernamental, los disturbios civiles, las elecciones y las tensiones geopolíticas.

Cuando un país es políticamente inestable, los inversores extranjeros pueden mostrarse reacios a invertir en él, lo que lleva a una menor demanda de la moneda del país y a una depreciación de la misma.

Además, la inestabilidad política puede conducir a la inestabilidad económica, ya que las empresas pueden ser reacias a invertir en un país que experimenta disturbios políticos, y la confianza del consumidor puede disminuir.

Las tensiones geopolíticas también pueden tener un impacto significativo en el valor de las divisas, ya que la incertidumbre sobre las relaciones internacionales puede provocar un descenso de la demanda de la moneda de un país.

Por ejemplo, las tensiones entre países que dependen mucho el uno del otro para comerciar pueden provocar un descenso de la demanda de las divisas de ambos países.

Punto clave: La inestabilidad política puede tener un impacto significativo en el valor de las divisas, ya que puede afectar a la confianza de los inversores y a la estabilidad de la economía de un país. Los traders de divisas deben seguir de cerca los acontecimientos políticos y comprender cómo pueden afectar al valor de las divisas para tomar decisiones de trading con conocimiento de causa.

¿Qué divisas rinden mejor en una crisis económica mundial?

Durante una crisis económica mundial, algunas divisas tienden a comportarse mejor que otras.

Las divisas de reserva, como el dólar estadounidense, el euro y el yen japonés, suelen considerarse refugios seguros en tiempos de crisis, ya que se negocian ampliamente y son mantenidas como reservas por los bancos centrales de todo el mundo.

Estas divisas tienden a disfrutar de una mayor demanda, ya que los inversores buscan seguridad y estabilidad en tiempos de incertidumbre.

Las divisas sin estatus de reserva, como las de los mercados emergentes, tienden a ser más cíclicas y a comportarse peor.

Algunas de las que tienen poco estatus de reserva, como el franco suizo y el dólar de Singapur, también suelen considerarse refugios seguros en tiempos de crisis, debido a su estabilidad y a su bajo nivel de deuda en relación con la producción.

Estas divisas pueden beneficiarse de una mayor demanda en tiempos de crisis, ya que los inversores buscan opciones alternativas de refugio seguro.

Además, los metales preciosos como el oro y la plata suelen considerarse refugios seguros en tiempos de crisis, ya que se consideran un depósito de valor que no es responsabilidad de nadie y no puede imprimirse.

Es importante señalar que el comportamiento de las divisas durante una crisis también puede depender de las circunstancias específicas de la misma.

Por ejemplo, durante la pandemia del COVID-19, el dólar estadounidense experimentó inicialmente un aumento de la demanda como refugio seguro, pero luego experimentó un descenso de la demanda cuando terminó la "escasez de oferta de dólares".

Punto clave: En una crisis económica mundial, las divisas de reserva como el dólar estadounidense, el euro y el yen japonés, así como algunas divisas que no son de reserva como el franco suizo y el dólar de Singapur, pueden obtener buenos resultados debido a la seguridad y estabilidad que parecen ofrecer. Además, los metales preciosos como el oro y la plata suelen considerarse refugios seguros en tiempos de crisis. Sin embargo, el comportamiento de las divisas durante una crisis también puede depender de las circunstancias específicas de la misma.

La relación entre los precios del petróleo y el valor de las divisas

La relación entre los precios del petróleo y el valor de las divisas es compleja y polifacética. El petróleo es un producto comercializado en todo el mundo y todos los países lo necesitan en cierta medida, por lo que los cambios en los precios del petróleo pueden tener un impacto significativo en las economías. Algunos países son exportadores, otros importadores, por lo que los precios del petróleo repercuten en su balanza de pagos.

Cuando los precios del petróleo suben, los países que son exportadores netos de petróleo, como Arabia Saudí o Rusia, pueden ver aumentar sus ingresos, lo que puede provocar un aumento de la demanda de su moneda y un fortalecimiento de la misma.

Por el contrario, los países importadores netos de petróleo, como Japón o la India, pueden ver aumentar sus costes, lo que puede provocar una caída de la demanda de su moneda y un debilitamiento de la misma.

Los precios del petróleo también pueden repercutir en las tasas de inflación, ya que los cambios en los precios del petróleo pueden afectar al coste de producción de bienes y servicios.

Esto puede provocar cambios en los tipos de interés, que también pueden afectar al valor de las divisas.

Además, los cambios en los precios del petróleo pueden afectar a la confianza de los inversores, ya que unos precios del petróleo más altos pueden generar preocupación por la inflación y un crecimiento económico más lento.

Esto puede llevar a una menor demanda de la moneda de un país y a un debilitamiento de la misma.

Punto clave: La relación entre los precios del petróleo y el valor de las divisas es compleja y en ella influyen diversos factores, como la condición de exportador o importador neto de petróleo de un país, las tasas de inflación y los tipos de interés. Los traders de divisas deben vigilar los precios del petróleo y comprender cómo pueden afectar al valor de las monedas.

El impacto de los acuerdos comerciales internacionales en el valor de las divisas

Los acuerdos comerciales internacionales pueden tener un impacto significativo en el valor de las divisas, ya que afectan al flujo de bienes y servicios entre países y pueden influir en la confianza de los inversores.

Cuando los países suscriben acuerdos comerciales, puede producirse un aumento del comercio y la inversión entre ellos, lo que puede dar lugar a una mayor demanda de las divisas del otro país.

Por ejemplo, si EE.UU. y Canadá celebran un acuerdo comercial que conduce a un aumento del comercio, esto puede conducir a un aumento de la demanda del dólar estadounidense y canadiense.

Además, los acuerdos comerciales pueden influir en el sentimiento de los inversores, ya que pueden señalar el compromiso de un país con el libre comercio y el crecimiento económico.

Esto puede conducir a un aumento de la confianza en la economía de un país y a un fortalecimiento de su moneda.

Sin embargo, los acuerdos comerciales también pueden tener efectos negativos en el valor de las divisas.

Por ejemplo, si un acuerdo comercial conduce a un aumento de las importaciones de un país determinado, esto puede dar lugar a un déficit comercial y a una disminución de la demanda de la moneda de ese país.

Además, las tensiones comerciales y los desacuerdos sobre los acuerdos comerciales también pueden tener un impacto significativo en el valor de las divisas.

Por ejemplo, en el caso de las tensiones entre EE.UU. y China, la incertidumbre que rodea la situación genera más incógnitas sobre el futuro de las divisas de ambos países.

Punto clave: Los acuerdos comerciales internacionales pueden tener un impacto significativo en el valor de las divisas, tanto positivo como negativo. Los traders de divisas deben vigilar atentamente los acuerdos comerciales y comprender cómo pueden afectar al valor de las divisas para tomar decisiones de trading con conocimiento de causa.

Entender el carry trade y sus implicaciones para el trading de divisas

El carry trade es una popular estrategia de trading de divisas que consiste en tomar dinero prestado en una divisa con un tipo de interés bajo e invertirlo en una divisa con un tipo de interés más alto.

La idea que subyace en el carry trade es beneficiarse del diferencial de tipos de interés entre dos divisas.

Por ejemplo, supongamos que un trader o inversor toma prestado dinero en yenes japoneses a un tipo de interés bajo y lo invierte en reales brasileños a un tipo de interés más alto.

El trader/inversor puede obtener beneficios del diferencial de tipos de interés, siempre que el tipo de cambio se mantenga relativamente estable, es decir, que la divisa con el tipo de interés más alto no caiga lo suficiente como para compensar el carry trade.

En consecuencia, el carry trade puede ser arriesgado, ya que las fluctuaciones del tipo de cambio pueden anular los beneficios potenciales o incluso provocar pérdidas.

Si la divisa con tipo de interés alto se deprecia significativamente frente a la divisa con tipo de interés bajo, el trader/inversor puede acabar debiendo más dinero del que tomó prestado.

Además, los cambios en los tipos de interés pueden repercutir en el carry trade, ya que unos tipos de interés más altos en la divisa de tipo de interés bajo pueden encarecer el coste del préstamo y reducir los beneficios potenciales.

Los prestatarios pueden entonces cubrir su posición corta, provocando una apreciación de la divisa con tipo de interés bajo.

Punto clave: El carry trade es una estrategia popular en el trading de divisas que consiste en tomar dinero prestado en una divisa con un tipo de interés bajo e invertirlo en una divisa con un tipo de interés más alto. Aunque el carry trade puede ser rentable, también es arriesgado y los traders deben estar atentos a las fluctuaciones de los tipos de cambio y los tipos de interés.

El efecto de los precios de las materias primas en el valor de las divisas

Los precios de las materias primas y el valor de las divisas están estrechamente relacionados porque las materias primas, como el petróleo, el oro y los productos agrícolas, se negocian en dólares estadounidenses en los mercados mundiales.

La relación entre los precios de las materias primas y el valor de las divisas se conoce como correlación "materias primas-divisas".

En general, cuando los precios de las materias primas suben, la divisa del país productor tiende a apreciarse porque el aumento de los precios de las materias primas provoca una mayor demanda de dinero para comprarlas.

A la inversa, cuando los precios de las materias primas bajan, la moneda del país productor tiende a depreciarse porque la bajada de los precios de las materias primas provoca una menor demanda de dinero.

Sin embargo, la relación entre los precios de las materias primas y el valor de las divisas no siempre es directa, y muchos otros factores pueden influir en el valor de las divisas.

Por ejemplo, la política económica de un país, su estabilidad política y los tipos de interés pueden influir en el valor de su moneda.

Punto clave: Los precios de las materias primas y el valor de las divisas están estrechamente relacionados, pero esta relación es compleja y depende de muchos factores diferentes. Cuando los precios de las materias primas suben, la moneda del país productor tiende a apreciarse, y cuando los precios de las materias primas bajan, la moneda tiende a depreciarse. Sin embargo, otros factores como las políticas económicas, la estabilidad política y los tipos de interés también pueden influir en el valor de las divisas.

¿Cómo cubrir el riesgo de cambio en el comercio internacional?

La cobertura del riesgo de cambio es una parte esencial de la gestión de los riesgos asociados al comercio internacional.

Las fluctuaciones monetarias pueden tener un impacto significativo en la rentabilidad de una transacción, y la cobertura es una forma de reducir este riesgo.

Una forma de cubrir el riesgo de cambio es utilizar contratos de futuros.

Un contrato de futuros es un acuerdo vinculante entre dos partes para intercambiar una cantidad específica de divisas en una fecha futura a un tipo de cambio predeterminado.

Esto permite al comprador o al vendedor fijar un tipo de cambio futuro y evitar el riesgo de fluctuaciones adversas de la divisa.

Otra forma de cubrir el riesgo de cambio es utilizar opciones sobre divisas.

Una opción sobre divisas es un contrato que da al titular el derecho, pero no la obligación, de comprar o vender una cantidad específica de divisas a un tipo de cambio predeterminado en una fecha determinada o antes.

Las opciones sobre divisas ofrecen flexibilidad a la hora de gestionar el riesgo cambiario, ya que permiten al titular elegir si ejerce o no la opción.

Por último, las empresas también pueden utilizar estrategias de cobertura natural para mitigar el riesgo de divisas.

Esto implica alinear las entradas y salidas de efectivo en la misma divisa, por ejemplo fijando el precio de los bienes en la misma divisa que las condiciones de pago.

Corredores de opciones y futuros

Punto clave: Hay varias formas de cubrir el riesgo de divisas en el comercio internacional, incluido el uso de contratos a plazo, opciones sobre divisas y estrategias de cobertura natural. Es esencial evaluar cuidadosamente las opciones disponibles y elegir la que mejor se adapte a la transacción en cuestión y a los objetivos de gestión de riesgos de la empresa.

El papel del oro en los mercados mundiales de divisas

Durante siglos, el oro ha sido un activo importante en los mercados mundiales de divisas.

Históricamente, el oro se utilizaba como moneda y servía de patrón con el que se medían todas las demás divisas.

Hoy en día, el oro sigue desempeñando un papel clave en los mercados monetarios, aunque su función ha cambiado.

Una de las principales funciones del oro en los mercados monetarios mundiales es la de refugio seguro.

En épocas de gran incertidumbre económica, agitación geopolítica y bajos tipos de interés reales sobre los activos nacionales, los inversores suelen recurrir al oro como refugio seguro para proteger su patrimonio.

Este aumento de la demanda de oro puede provocar una subida de su precio y repercutir en los mercados monetarios.

El oro también desempeña un papel en los mercados monetarios mundiales como cobertura contra la inflación.

Cuando sube el precio de los bienes y servicios, el valor del papel moneda puede caer. El oro, en cambio, tiende a conservar su valor a lo largo del tiempo y puede proteger contra la erosión del poder adquisitivo.

Además, los bancos centrales suelen utilizar el oro como activo de reserva.

Muchos bancos centrales poseen grandes cantidades de oro en sus reservas, lo que proporciona estabilidad y confianza a sus divisas.

Cuando disminuye la confianza en el valor de los activos crediticios denominados en una determinada divisa -debido al deterioro de las condiciones financieras o a los bajos rendimientos- o se deterioran las relaciones políticas, la diversificación de las reservas de divisas en oro se hace más probable.

Punto clave: El oro desempeña un papel importante en los mercados monetarios mundiales como refugio seguro, cobertura frente a la depreciación de las divisas y los bajos tipos de interés reales, y activo de reserva de los bancos centrales. Se espera que su valor e importancia en los mercados de divisas continúen.

La relación entre el dólar estadounidense y otras divisas importantes

El dólar estadounidense es la divisa más utilizada del mundo y la dominante en el comercio y las finanzas internacionales.

Como tal, la relación entre el dólar estadounidense y otras divisas importantes es de gran importancia para la economía mundial.

Una de las relaciones más significativas en los mercados de divisas es la que existe entre el dólar estadounidense y el euro.

El euro y el dólar estadounidense son las dos divisas más negociadas del mundo, y sus tipos de cambio repercuten en el comercio y la inversión mundiales.

Un dólar fuerte frente al euro puede hacer que los bienes y servicios estadounidenses sean más caros y menos competitivos en Europa, mientras que un dólar más débil puede hacer más atractivas las exportaciones estadounidenses.

El dólar estadounidense también tiene una relación importante con el yen japonés.

Japón es la tercera economía mundial y uno de los principales socios comerciales de Estados Unidos.

Un dólar estadounidense más fuerte frente al yen puede hacer que los bienes y servicios japoneses sean más caros y menos competitivos en Estados Unidos, mientras que un dólar estadounidense más débil puede hacer que las exportaciones japonesas sean más atractivas.

Por último, el dólar estadounidense está estrechamente vinculado al yuan chino. China es la segunda economía mundial y uno de los principales socios comerciales de Estados Unidos.

La relación entre el dólar y el yuan es compleja y depende de muchos factores, como las tensiones comerciales, los tipos de interés y consideraciones geopolíticas.

China también gestiona su moneda debido a sus controles de capital.

Punto clave: El dólar estadounidense mantiene importantes relaciones con otras divisas importantes como el euro, el yen y el yuan. Las variaciones de los tipos de cambio entre estas divisas pueden tener un impacto significativo en el comercio y la inversión mundiales. Por lo tanto, es esencial que las empresas y los inversores que operan en la economía mundial comprendan estas relaciones.

Monedas de reserva en relación con otras monedas

Divisas de reserva

Las monedas de reserva y las que no lo son desempeñan papeles diferentes en la economía mundial.

Las monedas de reserva son aquellas que los bancos centrales poseen en grandes cantidades como parte de sus reservas de divisas.

Estas monedas se utilizan generalmente en las transacciones internacionales, y su estabilidad y liquidez las hacen atractivas para los bancos centrales y los inversores.

El dólar estadounidense es la moneda de reserva más utilizada en el mundo, seguida del euro, el yen japonés y la libra esterlina.

Otras divisas, como el franco suizo, el dólar canadiense y el dólar australiano, también se mantienen en las reservas, pero en menor medida.

Tener una moneda de reserva es un privilegio extraordinario porque permite a los países endeudarse en esa moneda, ya que pueden vender estos bonos a inversores que financiarán su gasto excesivo.

Este gasto público adicional permite a los ciudadanos del país beneficiarse de un efecto renta positivo.

Monedas que no son de reserva

Las monedas que no son de reserva, en cambio, son monedas que no están muy extendidas en las reservas de los bancos centrales ni se utilizan en las transacciones internacionales.

Estas monedas suelen ser menos líquidas y menos estables que las monedas de reserva y pueden estar sujetas a una mayor volatilidad.

Las monedas que no son de reserva incluyen muchas monedas de mercados emergentes, como el real brasileño, la rupia india y el yuan chino.

Estas divisas pueden ofrecer mayores rendimientos que las divisas de reserva, pero también están sujetas a mayores riesgos políticos y económicos.

Punto clave: Las divisas de reserva están muy extendidas en las reservas de los bancos centrales y se utilizan en las transacciones internacionales, mientras que las divisas que no son de reserva están menos extendidas y más sujetas a la volatilidad. Es importante que los inversores y las empresas que operan en la economía mundial comprendan el papel de estas monedas.

El efecto de las tendencias demográficas y el crecimiento de la población en el valor de las divisas

Las tendencias demográficas y el crecimiento de la población son dos factores clave que pueden tener un impacto significativo en el valor de las divisas.

La demografía es el estudio de la composición de las poblaciones humanas, incluidas la edad, el sexo, la raza y la etnia, mientras que el crecimiento de la población es la tasa de aumento o disminución de una población.

El envejecimiento de la población es uno de los efectos más significativos de las tendencias demográficas sobre el valor de las divisas.

El envejecimiento de la población conduce generalmente a un menor gasto de los consumidores y a mayores tasas de ahorro, lo que puede provocar un menor crecimiento económico y una moneda más débil.

Además, el envejecimiento de la población puede conducir a una disminución de la mano de obra, lo que puede dar lugar a una tasa de productividad más baja y a una moneda más débil.

El crecimiento de la población también puede repercutir en el valor de las divisas. Los países con una población en rápido crecimiento pueden experimentar un crecimiento debido a una mayor demanda de bienes y servicios.

Esto puede dar lugar a un aumento del valor de una moneda.

Punto clave: Las tendencias demográficas y el crecimiento de la población pueden tener un impacto significativo en el valor de las divisas a través de sus efectos sobre el crecimiento económico, la inflación, la balanza comercial y la productividad laboral. Los operadores/inversores y los responsables políticos seguirán de cerca estas tendencias a la hora de tomar decisiones de inversión en divisas y de política económica.

La relación entre el rendimiento de los bonos y el valor de las divisas

La relación entre el rendimiento de los bonos y el valor de las divisas es compleja.

Los bonos son esencialmente préstamos a gobiernos o empresas, y los rendimientos representan la rentabilidad que los inversores recibirán por su inversión.

Cuando el rendimiento de los bonos aumenta, suele significar que los tipos de interés están subiendo, lo que puede repercutir en el valor de las divisas.

Un mayor rendimiento de los bonos puede atraer la inversión extranjera, ya que los inversores buscan beneficiarse de rendimientos más altos.

Esto puede conducir a un aumento de la demanda de la divisa de un país, haciendo subir su valor.

Por el contrario, un menor rendimiento de los bonos puede provocar una disminución de la demanda de una divisa, ya que los inversores buscan mayores rendimientos en otros lugares.

Además, los rendimientos de los bonos también pueden influir en las perspectivas de crecimiento económico de un país. Un mayor rendimiento de los bonos puede indicar que se espera que aumente la inflación, lo que puede aumentar la preocupación por el crecimiento económico y debilitar la moneda.

Por el contrario, un menor rendimiento de los bonos puede indicar unas expectativas de inflación más bajas y unas perspectivas de crecimiento económico más sólidas, lo que puede dar lugar a una divisa más fuerte.

Otro factor a tener en cuenta es la relación entre los rendimientos de los bonos y las políticas de los bancos centrales.

Los bancos centrales pueden influir en el rendimiento de los bonos ajustando los tipos de interés y aplicando medidas de política monetaria.

Cuando un banco central sube los tipos de interés, puede provocar un aumento del rendimiento de los bonos y una moneda más fuerte.

A la inversa, cuando un banco central baja los tipos de interés, el rendimiento de los bonos puede bajar y la divisa debilitarse.

Punto clave: La relación entre el rendimiento de los bonos y el valor de las divisas es compleja y en ella influyen diversos factores, como las expectativas inflacionistas, las perspectivas de crecimiento económico, la inversión extranjera y las políticas de los bancos centrales. Es esencial que los inversores y los responsables políticos sigan de cerca estos factores a la hora de tomar decisiones de inversión en divisas y de política económica.

El efecto de los flujos internacionales de capital en el valor de las divisas

Los flujos internacionales de capital se refieren al movimiento transfronterizo de capital financiero en busca de oportunidades de inversión rentables.

Estos flujos tienen un impacto significativo en el valor de las divisas de los países.

La moneda de un país viene determinada por la oferta y la demanda de su divisa en el mercado mundial de divisas.

Los flujos internacionales de capital pueden afectar a la oferta y la demanda de la moneda de un país de diferentes maneras.

Cuando un país recibe una gran afluencia de capital extranjero, el valor de su moneda tiende a apreciarse, especialmente cuando compensa con creces el déficit de su balanza de pagos.

Esto sucede porque el aumento de la demanda de la moneda del país hace subir su tipo de cambio.

Por otra parte, cuando las salidas de capital son importantes, el valor de la moneda del país tiende a depreciarse, ya que el aumento de la oferta de la moneda en el mercado provoca la caída de su tipo de cambio.

Además, la dirección y la naturaleza del flujo de capital también pueden influir en el valor de la moneda.

Por ejemplo, si los inversores extranjeros invierten en sectores productivos como el manufacturero, pueden aumentar la competitividad de la economía del país, lo que a su vez incrementa la demanda de bienes y servicios del país.

Esto, a su vez, puede aumentar la demanda de la moneda del país, lo que conduce a un tipo de cambio más alto.

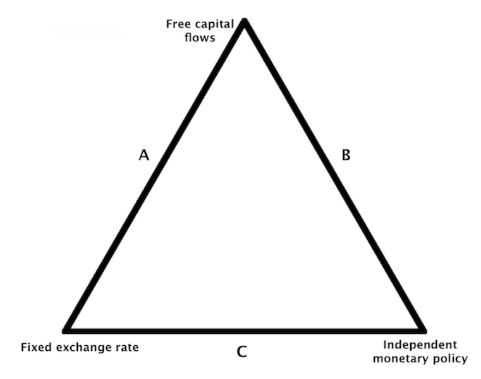

Por eso algunos países, como China y otros mercados emergentes, tienden a restringir los flujos de capital. Al hacerlo, limitan cierto nivel de autonomía monetaria.

Esto se denomina trilema.

Cuando un país quiere restringir los flujos de capital y mantener al mismo tiempo una política monetaria independiente, tiene que limitar sus movimientos del tipo de cambio.

En otras palabras, se encontrará en el lado C del triángulo siguiente.

Punto clave: Los flujos internacionales de capital pueden tener un impacto significativo en el valor de las divisas de los países. La dirección, la naturaleza y el volumen de los flujos pueden afectar a la oferta y la demanda de la moneda de un país en el mercado mundial, provocando cambios en su tipo de cambio. Por lo tanto, los países deben gestionar cuidadosamente sus flujos de capital para mantener la estabilidad del valor de su moneda.

El papel del crecimiento económico mundial en el valor de una moneda

El crecimiento económico se refiere al aumento de la producción y el consumo de bienes y servicios en una economía.

Cuando la economía mundial crece con fuerza, se crea un clima de optimismo y confianza entre los inversores, lo que provoca un aumento de la inversión en los países de todo el mundo.

La moneda de una economía en crecimiento tiende a apreciarse.

El aumento de la demanda de bienes y servicios de ese país puede provocar un aumento de la demanda de su moneda, lo que a su vez hace subir su tipo de cambio.

Además, a medida que el crecimiento económico mejora las condiciones económicas generales de un país, lo convierte en un destino más atractivo para la inversión extranjera (a menudo denominada IED), lo que aumenta aún más el valor de su moneda.

Por el contrario, una recesión económica mundial puede provocar un descenso del valor de la moneda de un país.

La atonía de la economía mundial puede provocar un descenso de la demanda de bienes y servicios, lo que reduce el valor de las exportaciones de un país.

Esto puede reducir la demanda de su moneda, provocando una caída de su tipo de cambio.

Punto clave: El entorno económico mundial desempeña un papel importante a la hora de determinar el valor de la moneda de un país. Un crecimiento económico sólido puede provocar un aumento de la demanda de bienes y servicios de ese país, lo que se traduce en una apreciación de su moneda. Por el contrario, una economía mundial débil puede provocar un descenso de la demanda de bienes y servicios de un país, lo que se traduce en una depreciación de su moneda.

El impacto de las tensiones comerciales y los aranceles en el valor de las divisas

Las tensiones comerciales surgen cuando dos o más países adoptan políticas que restringen o impiden el comercio entre ellos.

Estas tensiones pueden tener un impacto significativo en el valor de las divisas.

Las tensiones comerciales a menudo provocan un aumento de la incertidumbre, lo que puede poner nerviosos a los inversores a la hora de invertir en un país concreto, provocando la caída del valor de su divisa.

Por ejemplo, cuando EE.UU. y China se enzarzaron en una guerra comercial, ambos países impusieron aranceles a los productos del otro, lo que provocó una mayor incertidumbre en la economía mundial.

El yuan chino se depreció significativamente frente al dólar estadounidense durante este periodo, ya que los inversores temían el impacto de la guerra comercial en la economía china, impulsada por las exportaciones.

Las tensiones comerciales también pueden tener un impacto significativo en los precios de las materias primas.

Por ejemplo, cuando EE.UU. impuso aranceles a las importaciones de acero y aluminio de países como Canadá y México, se produjo una subida del precio de estas materias primas.

Esta subida de los precios de las materias primas puede provocar un aumento de la demanda de divisas de los países que son grandes exportadores de estas materias primas, lo que lleva a una apreciación de sus monedas.

Aranceles sobre los tipos de cambio: el cálculo

En este artículo hemos utilizado sobre todo palabras, así que recurramos a las matemáticas para ilustrar un ejemplo.

Supongamos que EE.UU. impone aranceles más altos a China. Esto supone una amenaza directa para la renta nacional china y, por tanto, un debilitamiento de la moneda.

Se pueden utilizar algunos cálculos básicos para mostrar qué tipo de choque monetario podría producirse.

Por ejemplo:

- Un arancel del 10% sobre bienes por valor de 300.000 millones de dólares representa 30.000 millones de dólares (multiplicando los dos) en términos de cambio en las cuentas nacionales.

- EE.UU. importa de China unos 500.000 millones de dólares al año.

- Dividiendo estas dos cantidades, 500.000 millones por 30.000 millones, se obtiene un ajuste monetario estimado de alrededor del 6%.

Por lo tanto, es probable que los responsables políticos chinos permitan cierta depreciación de su moneda si se intensifican las tensiones comerciales.

Punto clave: Las tensiones comerciales pueden tener un impacto significativo en el valor de las divisas. El aumento de la incertidumbre y la reducción del comercio internacional pueden provocar un descenso del valor de la moneda de un país. A la inversa, el aumento de los precios de las materias primas debido a las tensiones comerciales puede provocar una apreciación de las divisas de los países que son grandes exportadores de materias primas.

Entender el impacto de las elecciones políticas en el valor de las divisas

Las elecciones políticas pueden tener un impacto significativo en el valor de la moneda de un país.

El resultado de unas elecciones puede provocar cambios en las políticas y orientaciones del gobierno, lo que puede afectar a la confianza y las expectativas de los inversores.

La incertidumbre y el miedo a la inestabilidad pueden provocar una caída del valor de la moneda de un país, mientras que la confianza y la estabilidad pueden provocar un aumento de su valor.

Por ejemplo, durante las elecciones presidenciales estadounidenses de 2016, el valor del dólar estadounidense fluctuó significativamente en respuesta a la incertidumbre en torno al resultado de las elecciones.

Tras las elecciones, el dólar estadounidense se apreció inicialmente, ya que los inversores acogieron con satisfacción las promesas de la administración entrante de aumentar el gasto fiscal y recortar los impuestos.

Del mismo modo, en las elecciones generales del Reino Unido de 2019, el valor de la libra esterlina subió en respuesta a la victoria del Partido Conservador, que redujo la incertidumbre y proporcionó un camino más claro para las negociaciones del Brexit.

Por el contrario, en las elecciones presidenciales estadounidenses de 2020, el valor del dólar estadounidense se mantuvo relativamente estable a pesar de un entorno político muy polarizado, debido a la percepción de estabilidad y previsibilidad del sistema político estadounidense.

Punto clave: Las elecciones políticas pueden tener un impacto significativo en el valor de la moneda de un país. El resultado de unas elecciones puede afectar a la confianza y las expectativas de los inversores, provocando fluctuaciones en el valor de las divisas. Factores como la estabilidad, previsibilidad y claridad de las políticas gubernamentales pueden influir en el valor de la moneda de un país.

La relación entre la política fiscal y el valor de las divisas

La política fiscal es el uso del gasto público y los impuestos para influir en la economía.

La aplicación de políticas fiscales por parte de un gobierno puede tener un impacto significativo en el valor de su moneda.

Las políticas fiscales pueden afectar a la moneda de un país de varias maneras.

Uno de los efectos más significativos de la política fiscal sobre el valor de las divisas es sobre los tipos de interés.

Cuando un gobierno gasta más de lo que recauda en impuestos, debe pedir prestado para financiar el déficit.

Este mayor endeudamiento puede dar lugar a tipos de interés más altos, lo que puede hacer que la moneda de un país sea más atractiva para los inversores que buscan mayores rendimientos.

Esto, a su vez, puede provocar una apreciación de la moneda.

Si un gobierno aplica políticas fiscales restrictivas, como recortar el gasto público o subir los impuestos, los tipos de interés pueden bajar, lo que puede hacer que la moneda de un país sea menos atractiva para los inversores que buscan mayores rendimientos.

Esto, a su vez, puede provocar una depreciación de la moneda.

La deuda pública es otra forma en que la política fiscal puede afectar al valor de las divisas.

Si un gobierno tiene un alto nivel de deuda en relación con su PIB, esto puede poner nerviosos a los inversores sobre la capacidad del país para pagar sus deudas.

Puede ser necesario "imprimir" dinero en el futuro porque no hay ingresos suficientes para pagar todas las deudas.

Esto puede provocar una caída del valor de su moneda.

Punto clave: La política fiscal puede tener un impacto significativo en el valor de las divisas debido a su repercusión en los tipos de interés y la deuda pública. La decisión de un gobierno de aumentar o reducir el gasto o los impuestos puede provocar cambios en los tipos de interés, lo que puede influir en el valor de su moneda. Además, un alto nivel de deuda pública puede provocar una disminución del valor de la moneda de un país.

El efecto de los niveles de deuda mundial en el valor de las divisas

En la sección anterior hemos hablado un poco de ello, pero los niveles de deuda mundial tienen un impacto significativo en el valor de las divisas.

Los niveles de deuda representan la capacidad de un país para pagar sus obligaciones y son seguidos de cerca por los operadores/inversores, que utilizan esta información para evaluar el riesgo de invertir en un país concreto.

Unos niveles de deuda elevados pueden provocar una caída del valor de la moneda de un país.

Los tipos de interés son uno de los principales efectos de los niveles de deuda mundial sobre el valor de las divisas.

Los países muy endeudados pueden considerarse inversiones de mayor riesgo, lo que puede dar lugar a costes de endeudamiento más elevados.

Unos tipos de interés más altos pueden hacer que la divisa de un país sea más atractiva para los inversores que buscan mayores rendimientos, lo que puede provocar la apreciación de la moneda.

A la inversa, si el nivel de endeudamiento de un país conlleva mayores costes de endeudamiento, esto puede provocar una depreciación de su moneda.

La percepción de la estabilidad económica de un país es otra forma en la que los niveles de deuda mundial pueden influir en el valor de las divisas.

Los altos niveles de deuda pueden poner nerviosos a los inversores sobre la capacidad de un país para pagar sus obligaciones, lo que puede provocar una caída de la confianza en la economía del país.

Este descenso de la confianza puede provocar una caída del valor de su moneda.

Recuerde que no toda la deuda es mala. Si se utiliza de forma productiva, puede ser muy buena.

La deuda también crea nuevos activos financieros, que pueden ser útiles para los distintos titulares.

El trader/inversor obtiene un activo mientras que el prestatario obtiene financiación para ayudarle a conseguir lo que quiere, lo que da lugar a una relación en la que todos salen ganando.

Punto clave: Los niveles de deuda pueden tener un impacto significativo en el valor de las divisas debido a su repercusión en los tipos de interés y en la percepción de la estabilidad económica de un país. Unos niveles de deuda elevados pueden dar lugar a un aumento de los costes de los préstamos, lo que puede influir en el valor de la moneda de un país. Además, los altos niveles de deuda pueden poner nerviosos a los inversores sobre la capacidad de un país para pagar sus obligaciones, lo que lleva a una disminución de la confianza y a una caída del valor de su moneda.

El papel de la inversión extranjera directa en el trading de divisas

Por inversión extranjera directa (IED) se entiende la inversión realizada por una empresa o un particular en un país extranjero con el fin de establecer en él una presencia comercial a largo plazo.

La IED puede tener un impacto significativo en el trading de divisas.

La IED puede aumentar la demanda de la moneda del país anfitrión, provocando una apreciación de su valor.

Esto se debe a que los inversores extranjeros necesitan cambiar su moneda nacional por la local para realizar inversiones.

El aumento de la demanda de la moneda del país anfitrión puede dar lugar a un tipo de cambio más alto y a una apreciación de su moneda.

Además, la IED también puede provocar un aumento de la actividad económica en el país receptor, lo que se traduce en un aumento de los ingresos de exportación.

También puede provocar un aumento de la demanda de la moneda del país anfitrión, lo que conduce a una apreciación de su valor.

Por otra parte, las salidas de IED pueden provocar un descenso del valor de la moneda de un país.

Esto ocurre cuando los inversores nacionales invierten en países extranjeros, lo que provoca una disminución de la demanda de la moneda nacional.

Esto puede provocar una depreciación de la moneda.

Punto clave: La inversión extranjera directa puede tener un impacto significativo en el trading de divisas. La IED puede aumentar la demanda de la moneda del país anfitrión, provocando una apreciación de su valor. A la inversa, las salidas de IED pueden provocar una disminución de la demanda de la moneda nacional, lo que lleva a una depreciación de su valor.

La relación entre los movimientos bursátiles y el valor de las divisas

La relación entre los movimientos de los mercados bursátiles y el valor de las divisas es compleja y polifacética.

Los movimientos bursátiles pueden influir en el valor de las divisas.

Un movimiento positivo de la bolsa puede conducir a un aumento de la confianza de los inversores, lo que a su vez conduce a un aumento de la demanda de la moneda del país donde se encuentra la bolsa.

Cuando se posee un activo financiero denominado en una divisa específica, se posee una pila de esa divisa.

Este aumento de la demanda puede provocar una apreciación de la moneda.

Por el contrario, una evolución negativa del mercado bursátil puede provocar un descenso de la confianza de los inversores, lo que se traduce en una disminución de la demanda de la divisa y una depreciación de su valor.

Otra forma en que el mercado de valores puede influir en el valor de las divisas es a través de su impacto en los resultados económicos de un país.

Un mercado de valores fuerte suele considerarse un indicador de una economía saneada, lo que puede dar lugar a un aumento de la inversión extranjera y de la demanda de la moneda del país.

Por el contrario, un mercado bursátil débil puede provocar una disminución de la inversión extranjera y un descenso del valor de la moneda.

Una moneda más débil también puede aumentar el valor de las acciones, ya que éstas son un activo nominal, cuyo precio es de una determinada cantidad de dólares por acción.

Cuando en una economía hay más dinero y crédito que cantidad de algo, puede contribuir a aumentar el valor nominal.

Las acciones, en diversas formas, pueden actuar como un tipo de activo de "dinero inverso".

Punto clave: Los movimientos del mercado de valores pueden tener un impacto significativo en el valor de las divisas. Un movimiento positivo de la bolsa puede provocar un aumento de la confianza de los inversores y de la demanda de divisas, mientras que un movimiento negativo de la bolsa puede provocar una disminución de la demanda y una depreciación de la divisa. El mercado de valores también puede servir como indicador de los resultados económicos de un país, lo que puede afectar al valor de su moneda.

Comprender el impacto del ciclo económico en el valor de las divisas

El ciclo económico se refiere a las fluctuaciones de la actividad económica a lo largo del tiempo, incluidos los periodos de expansión y contracción.

El ciclo económico puede tener un impacto significativo en el valor de la moneda de un país.

Durante los periodos de expansión económica, la moneda de un país tiende a apreciarse debido al aumento de la actividad económica y de la demanda de bienes y servicios.

El aumento de la demanda de bienes y servicios puede dar lugar a un aumento de las exportaciones, lo que puede conducir a una apreciación de la moneda.

Por el contrario, en épocas de contracción económica, la moneda de un país tiende a depreciarse debido a una disminución de la actividad económica y de la demanda de bienes y servicios.

Además, la fase del ciclo económico también puede influir en el valor de la moneda de un país.

Al principio de una expansión económica, la demanda de importaciones tiende a aumentar, lo que provoca un descenso del valor de la moneda.

En las últimas fases de una expansión, la economía tiende a funcionar a plena capacidad, lo que provoca una disminución de la oferta de bienes y servicios y, en consecuencia, un aumento del valor del dinero.

Punto clave: El ciclo económico puede tener un impacto significativo en el valor de la moneda de un país. Las expansiones económicas tienden a provocar una apreciación de la moneda, mientras que las contracciones económicas tienden a provocar una depreciación de la moneda. La fase del ciclo económico también puede influir en el valor de la moneda: las primeras fases de una expansión provocan una caída del valor de la moneda, mientras que las fases posteriores provocan un aumento del valor de la moneda.

El impacto de las paridades monetarias en el valor de las divisas

Una paridad monetaria es un sistema de tipo de cambio fijo en el que el valor de la moneda de un país está vinculado al valor de otra moneda, normalmente el dólar estadounidense.

Normalmente, los países vinculan su moneda a la de la principal moneda de reserva del mundo o a la de su principal socio comercial.

Las paridades también pueden incluir un sistema relacionado con las materias primas - es decir, un patrón oro y, en menor medida, paridades de plata - para dar credibilidad a la moneda.

El sistema de Bretton Woods, que duró de 1945 a 1971, era un sistema de este tipo.

Las paridades monetarias pueden tener un impacto significativo en el valor de la moneda de un país y en su economía.

Uno de los principales efectos de las paridades monetarias es la pérdida de control sobre la política monetaria.

Los países que adoptan paridades monetarias tienen que mantener fijo el tipo de cambio, lo que significa que no pueden ajustar su política monetaria para resolver problemas económicos internos.

Por ejemplo, si la economía de un país está asolada por la inflación, no puede bajar los tipos de interés para combatirla, ya que ello provocaría una devaluación de su moneda frente a la de referencia.

En resumen, la vinculación de una moneda implica renunciar a una política monetaria independiente o impedir la libre circulación de capitales, como hemos visto anteriormente en relación con el problema del trilema.

El funcionamiento del sistema de Bretton Woods fue razonable durante un tiempo porque los flujos de capital eran bajos, pero acabó volviéndose insostenible debido a las deudas acumuladas (por ejemplo, las políticas de "pistolas y mantequilla" de los años sesenta).

Además, una moneda vinculada puede provocar una pérdida de competitividad en los mercados internacionales.

Si la moneda de un país está vinculada a otra que se aprecia, sus exportaciones se encarecen y pierden competitividad en los mercados internacionales.

Esto puede dar lugar a una disminución de los ingresos de exportación y a un descenso de la actividad económica.

Sin embargo, las paridades monetarias también pueden proporcionar estabilidad y previsibilidad a las empresas y los inversores, lo que puede conducir a un aumento de la inversión y el crecimiento económico.

Además, las paridades monetarias pueden permitir a los países con monedas inestables mantener tipos de cambio estables y evitar las fluctuaciones monetarias.

Sin embargo, las paridades monetarias que no son coherentes con los fundamentos económicos se rompen inevitablemente.

Punto clave: Las paridades monetarias pueden tener un impacto significativo en el valor de la moneda de un país y en su economía. Aunque pueden proporcionar estabilidad y previsibilidad, también pueden conducir a una pérdida de control sobre la política monetaria y a una reducción de la competitividad en los mercados internacionales.

La relación entre el valor de la moneda y el turismo

El valor de la moneda de un país desempeña un papel importante a la hora de determinar el nivel de turismo que recibe.

Cuando la moneda de un país es débil, se convierte en un destino más asequible para los turistas, lo que provoca un aumento del número de visitantes, en igualdad de condiciones.

Por el contrario, cuando la moneda de un país es fuerte, se convierte en un destino más caro, lo que se traduce en un menor número de visitantes.

Una moneda débil puede hacer que la industria turística de un país sea más competitiva en el mercado mundial.

Los turistas pueden beneficiarse de precios más bajos en alojamiento, comidas y otras actividades turísticas, lo que se traduce en un aumento del gasto y de los ingresos de la industria turística del país.

Este aumento del gasto puede traducirse en un incremento de la actividad económica y de la creación de empleo en el sector turístico.

Por otro lado, una moneda fuerte puede hacer que la industria turística de un país sea menos competitiva.

Los turistas pueden optar por viajar a otros destinos con divisas más débiles y opciones más asequibles.

Esto puede reducir los ingresos de la industria turística del país, así como la actividad económica y la creación de empleo en el sector.

Además, las fluctuaciones monetarias pueden repercutir en el turismo a corto plazo.

Una depreciación o apreciación repentina de la moneda de un país puede provocar un aumento o disminución temporal del número de visitantes.

Sin embargo, las fluctuaciones monetarias sostenidas pueden tener un impacto a largo plazo en el turismo a medida que las empresas y los consumidores se adaptan a los nuevos tipos de cambio.

Punto clave: El valor de las divisas desempeña un papel importante a la hora de determinar el nivel de turismo que recibe un país. Una moneda débil puede hacer más competitiva la industria turística de un país, mientras que una moneda fuerte puede hacerla menos competitiva. Las fluctuaciones monetarias pueden tener un impacto en el turismo a corto plazo, pero las fluctuaciones sostenidas pueden tener un impacto a largo plazo en la industria.

Comprender el impacto de las cadenas mundiales de suministro en el valor de las divisas

Las cadenas mundiales de suministro son redes interconectadas de productores, proveedores y distribuidores que abarcan varios países.

Uno de los principales efectos de las cadenas mundiales de suministro en el valor de las divisas es la balanza comercial.

Es probable que un país con una fuerte presencia en las cadenas mundiales de suministro sea un gran exportador de bienes y servicios.

Una mayor demanda de sus exportaciones puede provocar un aumento del valor de su moneda, ya que los compradores extranjeros necesitan cambiar sus divisas por la moneda del exportador para comprar sus bienes y servicios.

A la inversa, un país con menos presencia en las cadenas de suministro mundiales puede tener un déficit comercial, lo que puede provocar un descenso del valor de su moneda.

Además, las cadenas de suministro mundiales también pueden provocar cambios en la demanda de divisas en función de los costes de producción relativos.

Por ejemplo, si el coste de producción en un país aumenta, las empresas pueden optar por trasladar la producción a un país con costes más bajos.

Esto puede dar lugar a una disminución de la demanda de la moneda del país de mayor coste y a un aumento de la demanda de la moneda del país de menor coste.

Además, las cadenas de suministro mundiales pueden influir en el valor de una moneda debido a la disponibilidad de insumos.

Si un país es un proveedor importante de insumos clave, como materias primas o bienes intermedios, un aumento de la demanda de estos insumos puede provocar un aumento del valor de su moneda.

Punto clave: Las cadenas de suministro mundiales pueden tener un impacto significativo en el valor de las divisas. La balanza comercial, los costes de producción relativos y la disponibilidad de insumos pueden provocar cambios en la demanda de una moneda.

El efecto de las políticas fiscales en el valor de las divisas

Las políticas fiscales son una herramienta importante para que los gobiernos gestionen sus economías y pueden tener un impacto significativo en el valor de las divisas.

Las políticas fiscales pueden influir en el valor de las divisas a través de su impacto en los tipos de interés, la inflación y las perspectivas económicas generales.

Una de las principales formas en que las políticas fiscales pueden afectar al valor de las divisas es a través de su impacto en los tipos de interés.

Si un gobierno reduce los impuestos, puede producirse un aumento de la renta disponible, lo que puede dar lugar a un aumento del gasto y del crecimiento económico.

Sin embargo, este aumento de la demanda también puede dar lugar a una mayor inflación, lo que puede provocar una subida de los tipos de interés.

Unos tipos de interés más altos pueden hacer que la moneda de un país sea más atractiva para los inversores que buscan mayores rendimientos, lo que conduce a la apreciación de la moneda.

Además, las políticas fiscales también pueden repercutir en las perspectivas económicas generales, lo que puede afectar al valor de la moneda de un país.

Por ejemplo, si un gobierno aplica políticas que promueven la inversión y el crecimiento, esto puede conducir a un aumento de la inversión extranjera y a una mayor demanda de la moneda del país.

Por el contrario, si un gobierno aplica políticas que desalientan la inversión o conducen a la inestabilidad económica, esto puede provocar una disminución de la inversión extranjera y una depreciación de la moneda.

Además, las políticas fiscales también pueden afectar al valor de las divisas a través de su impacto en el trading. Si un gobierno aplica políticas que hacen más atractivas las exportaciones, puede producirse un aumento de la demanda de la moneda del país.

Por otra parte, si un gobierno aplica políticas que hacen más atractivas las importaciones, esto puede llevar a una disminución de la demanda de la moneda del país.

Punto clave: Las políticas fiscales pueden tener un impacto significativo en el valor de las divisas a través de su efecto sobre los tipos de interés, las perspectivas económicas generales y el trading. Los gobiernos deben tener en cuenta el impacto de su política fiscal en el valor de las divisas cuando introduzcan cambios en su sistema impositivo.

El papel de la ayuda internacional y las remesas en el trading de divisas

La ayuda internacional se refiere a la asistencia financiera proporcionada por países desarrollados u organizaciones internacionales a países en desarrollo o países que atraviesan crisis económicas o simplemente necesitan una mejor salud económica.

La ayuda y las remesas son una forma de transferencia de riqueza.

Una de las principales formas en que la ayuda internacional puede afectar al trading de divisas es a través de su impacto en la balanza de pagos.

Si un país recibe ayuda internacional, esto puede provocar un aumento de sus reservas de divisas, lo que puede conducir a una apreciación de su moneda.

Por el contrario, si un país no recibe ayuda internacional y tiene un déficit en su balanza de pagos, su moneda puede depreciarse.

Además, la ayuda internacional también puede afectar al trading de divisas a través de su impacto en el sentimiento de los inversores.

La ayuda internacional puede indicar a los inversores que un país es estable y cuenta con el apoyo de la comunidad internacional.

Este aumento de la confianza puede traducirse en un incremento de la inversión extranjera, que a su vez puede conducir a la apreciación de la moneda.

Sin embargo, la ayuda internacional también puede tener efectos negativos en el trading de divisas.

Si un país se vuelve demasiado dependiente de la ayuda internacional - esto es función de la inestabilidad y de que el país no esté gestionado económicamente - puede producirse una pérdida de competitividad y una disminución del crecimiento económico.

Esto puede provocar una disminución de la inversión extranjera y una depreciación de la moneda.

En general, la ayuda y las remesas son un factor mucho más importante en las valoraciones de las divisas de los mercados emergentes que en las de los mercados desarrollados.

Por ejemplo, las remesas representan una parte mucho mayor de la valoración del ringgit malasio que del dólar estadounidense.

Punto clave: La ayuda internacional puede tener un impacto significativo en el trading de divisas. La ayuda internacional puede repercutir en la balanza de pagos, la confianza de los inversores y el crecimiento económico, lo que puede provocar cambios en el valor de la moneda de un país. Sin embargo, los países deben tener cuidado de no depender excesivamente de la ayuda internacional, ya que esto podría tener un impacto negativo en su economía y su moneda.

El efecto de la abundancia de recursos naturales en el valor de las divisas

La abundancia de recursos naturales de un país puede tener un impacto significativo en el valor de su moneda.

Cuando un país tiene abundantes recursos naturales, puede aumentar la oferta de productos básicos y materias primas disponibles para la exportación, lo que a su vez puede aumentar la demanda de la moneda del país.

Esta demanda puede contribuir a aumentar el valor de la moneda del país en relación con otras monedas en los mercados internacionales.

Una de las principales formas en que la abundancia de recursos naturales puede contribuir a aumentar las exportaciones y el superávit comercial es haciendo que los bienes y servicios del país sean más competitivos en los mercados internacionales.

Por ejemplo, un país con abundantes reservas de petróleo puede tener unos costes de producción de productos petrolíferos inferiores a los de otros países, lo que puede hacer que sus exportaciones sean más atractivas para los compradores extranjeros.

Al aumentar la demanda de estos productos, el país puede obtener más ingresos de sus exportaciones, lo que puede contribuir a aumentar su superávit comercial.

Además, la abundancia de recursos naturales también puede permitir a un país diversificar su base de exportación.

Cuando un país depende de un único producto básico de exportación, como el petróleo o el gas, puede ser vulnerable a las fluctuaciones de los precios mundiales de los productos básicos.

En cambio, si el país tiene abundantes recursos naturales, puede explorar nuevas oportunidades de exportación, como productos agrícolas o recursos minerales.

Esta diversificación puede ayudar a reducir la dependencia del país de un único producto de exportación, lo que puede contribuir a estabilizar sus ingresos de exportación y su balanza comercial.

Punto clave: La abundancia de recursos naturales puede repercutir positivamente en el valor de la moneda de un país, así como en sus ingresos de exportación y su balanza comercial. Sin embargo, los recursos naturales por sí solos no garantizan el éxito económico, ya que factores como una gobernanza eficaz y la inversión en infraestructuras son también esenciales para maximizar los beneficios de la abundancia de recursos naturales.

El impacto de los avances tecnológicos en el valor de las divisas

Los avances tecnológicos han tenido un impacto significativo en el valor de las divisas.

El uso creciente de los pagos electrónicos, las plataformas de trading en línea y otras tecnologías digitales han transformado la forma en que se negocian y valoran las divisas.

Uno de los principales efectos de la tecnología en el valor de las divisas es la velocidad a la que se difunde la información.

Gracias a Internet y a las redes sociales, las noticias y los datos que pueden afectar al valor de las divisas pueden compartirse instantáneamente en todo el mundo.

Esto ha aumentado la volatilidad de las divisas y la velocidad a la que pueden apreciarse o depreciarse.

Otro impacto de la tecnología es el auge de las plataformas de trading electrónico.

Estas plataformas han facilitado a particulares e instituciones la negociación de divisas las 24 horas del día, lo que ha provocado un aumento de los volúmenes de trading y de la liquidez.

Esto hace más difícil que una entidad manipule el valor de las divisas, ya que el mercado es más eficiente y transparente.

El auge de las criptomonedas también ha repercutido en el valor de las divisas tradicionales.

Las criptodivisas son monedas digitales descentralizadas que pueden utilizarse para adquirir bienes y servicios.

En algunos casos, las criptodivisas, como forma de moneda privada, podrían competir con la moneda nacional en caso de mayores niveles de inestabilidad.

Punto clave: Los avances tecnológicos están repercutiendo en el valor de las divisas, aumentando la velocidad a la que pueden fluctuar y mejorando la eficiencia y la transparencia del mercado. A medida que la tecnología siga evolucionando, es probable que el impacto sobre el valor de las divisas no haga sino aumentar.

El impacto de los conflictos militares mundiales en el valor de las divisas

Los conflictos militares mundiales pueden tener un impacto significativo en el valor de las divisas.

La incertidumbre y la inestabilidad provocadas por los conflictos pueden hacer que los inversores trasladen sus fondos a divisas refugio, como el dólar estadounidense, el franco suizo o el yen japonés. O hacia divisas basadas en materias primas, como el oro.

Estas divisas tienden a apreciarse en tiempos de tensión geopolítica, ya que los inversores buscan refugio ante la incertidumbre.

Además, los conflictos militares pueden perturbar el comercio y reducir la demanda de bienes y servicios de los países afectados.

Esto puede provocar un descenso del valor de las divisas de estos países, así como de las divisas de los países que dependen de sus exportaciones.

Por ejemplo, si un conflicto interrumpe el suministro de petróleo a Oriente Medio, es probable que caiga el valor de las divisas de los países que dependen en gran medida de las exportaciones de petróleo.

Además, el coste de la guerra y la asignación de recursos a los esfuerzos militares pueden repercutir en la salud económica de un país y, en última instancia, en el valor de su moneda.

Los costes de un conflicto prolongado pueden pesar sobre las finanzas de un país, provocando inflación y un debilitamiento de la moneda.

Punto clave: Los conflictos militares mundiales pueden crear incertidumbre, perturbar el trading y pesar sobre la economía de un país, lo que puede provocar fluctuaciones en el valor de las divisas. Las divisas refugio tienden a apreciarse en tiempos de tensión geopolítica, mientras que las divisas de los países afectados por el conflicto pueden depreciarse.