Intervjufrågor (och svar) om kvantfinansiering

Att förbereda sig för en intervju inom kvantfinansiering innebär att svara på en rad frågor som testar dina kunskaper i matematik, finansiering och programmering samt din problemlösningsförmåga.

Beteende- och situationsrelaterade frågor kommer också att ingå i intervjun.

Här är några av de viktigaste områdena som du bör vara beredd på att täcka, tillsammans med exempel på frågor och svar för varje område.

Sammanfattning

- Frågor om matematik och statistik

- Frågor om programmering och algoritmer

- Frågor om finansiell kompetens

- Problemlösning och pussel

- Beteende- och situationsrelaterade frågor

- Ekonometri och makroekonomi

- Strategiskt tänkande och problemlösning

I. Intervjufrågor om matematik och statistik

Sannolikhetsteori: Förklara Bayes teorem och dess tillämpningar inom finans.

Bayes teorem används inom finans för att uppdatera sannolikheten för en hypotes när nya bevis blir tillgängliga.

En tillämpning skulle kunna vara att uppdatera värderingen av ett börsnoterat företag efter dess kvartalsresultat.

Linjär algebra: Hur kan egenvärden och egenvektorer tillämpas på riskhantering?

Egenvärden och egenvektorer används för att identifiera huvudkomponenterna i riskbedömningsmodeller.

Beräkningar: Beskriv hur du skulle använda stokastiska beräkningar vid prissättning av optioner.

Stokastisk kalkyl används för att modellera tillgångsprisernas slumpmässiga beteende i Black-Scholes-modellen och andra ramverk för optionsprissättning.

Statistik: Förklara den centrala gränsvärdessatsen och dess betydelse för modellering.

Den centrala gränsvärdessatsen ligger till grund för antagandet att medelvärdena för stickprov av finansiella data tenderar att följa en normalfördelning.

Detta antagande är viktigt för många statistiska modeller inom finans.

Många finansiella data har dock en tjock svans och följer inte en standardnormalfördelning.

Numeriska metoder: Diskutera tillämpningen av finita differensmetoder inom kvantitativ finansiering.

Finita differensmetoder används för att numeriskt lösa differentialekvationer i finansiella modeller, t.ex. optionsprissättning.

Stokastiska processer: Beskriv skillnaderna mellan en Wienerprocess (Brownian motion) och en Poissonprocess.

Wienerprocesser (Brownian) modellerar kontinuerliga banor med gaussiska inkrement.

Poissonprocesser modellerar diskreta händelser, t.ex. hopp i tillgångspriser.

Tidsserieanalys: Hur skulle du använda ARIMA-modeller för att prognostisera finansmarknaderna?

ARIMA-modeller används för att prognostisera framtida trender genom att analysera tidigare tidsserier på finansmarknaderna.

Tidigare data är dock inte nödvändigtvis en indikation på framtida data.

Partiella differentialekvationer (PDE): Förklara Black-Scholes PDE och dess betydelse.

Black-Scholes PDE är grundläggande för prissättning av optioner eftersom den ger en teoretisk uppskattning av priset på europeiska optioner.

Optimeringsteori: Diskutera konvex optimering i samband med portföljallokering.

Konvex optimering används för att optimera portföljer genom att minimera risken för en given nivå av förväntad avkastning.

Grafteori: Hur kan grafteori tillämpas på nätverksanalys av finansmarknader?

Grafteori används för att analysera och visualisera relationer och nätverk på finansmarknaderna.

Avancerad sannolikhet och statistik

Multivariata fördelningar: Diskutera betydelsen av copulas vid modellering av gemensamma fördelningar inom finans.

Kopulor används för att modellera och förstå beroenden mellan olika variabler eller finansiella instrument.

Markovkedjor: Vad är de? Och beskriv tillämpningen av Markovkedjor i kreditriskmodellering.

Markovkedjor är statistiska modeller som beskriver ett system som genomgår övergångar från ett tillstånd till ett annat, där sannolikheten för varje förändring av tillståndet enbart beror på det aktuella tillståndet och inte på den sekvens av händelser som föregick det.

Markovkedjor används för att modellera övergångar i kreditbetyg och sannolikheter för fallissemang.

Icke-parametriska metoder: När skulle du använda icke-parametriska metoder snarare än parametriska metoder inom finans?

Icke-parametriska metoder används när data inte passar de parametriska standardmodellerna (t.ex. normalfördelningen).

De ger en viss flexibilitet i analysen av finansiella data.

Nackdelen är att de kräver mycket data och kan vara mycket krävande när det gäller datorresurser.

Statistisk hypotesprövning: Diskutera hypotesprövningens roll i algoritmisk handel.

Hypotesprövning används för att validera handelsstrategier och modeller innan de implementeras.

Avancerad analys av tidsserier

State-space-modeller och Kalman-filter: Beskriv hur de används för filtrering av marknadsdata.

State-space-modeller och Kalman-filter används för att uppskatta dolda finansiella tillstånd i en tidsserie - t.ex. tillgångspriser eller marknadstillstånd.

Extremvärdesteori: Förklara hur denna teori används i riskhantering.

Extremvärdesteori används för att bedöma och hantera risken för extrema marknadsrörelser.

Fraktionell differentiering: Förklara dess betydelse för att upprätthålla minnet av tidsserier.

Fraktionell differentiering är viktigt för att bibehålla minnesegenskaper i integrerade tidsserier samtidigt som de görs stationära.

Analys av högfrekventa data: Diskutera utmaningar och tekniker för modellering med data på tick-nivå.

Utmaningarna med högfrekvent dataanalys inkluderar databehandling, brus och mikrostruktureffekter, vilket kräver sofistikerade modeller och beräkningstekniker.

Processer med långt minne: Varför är de relevanta för modellering av finansiella tidsserier?

Processer med långt minne är användbara för att modellera finansiella tidsserier med beständighet, t.ex. volatilitet.

Wavelet-analys: Diskutera användningen av wavelets i analys av finansiella tidsserier.

Wavelet-analys används för att dela upp finansiella tidsserier i olika frekvenskomponenter för analys.

Stokastisk kalkyl och modeller med kontinuerlig tid

Itos lemma: Förklara dess betydelse för prissättning av optioner.

Itos lemma är ett begrepp inom stokastisk kalkyl som används för att modellera dynamiken i optionspriser.

Jump-diffusion-modeller: Hur förbättrar dessa modeller den traditionella Black-Scholes-modellen?

Jump-diffusion-modeller förbättrar Black-Scholes-modellen genom att införliva hopp i tillgångspriserna. Detta ger ett bättre grepp om marknadens realiteter.

Lévyprocesser: Diskutera deras tillämpning inom finansiell modellering.

Lévyprocesser används för att modellera mer komplexa stokastiska processer med hopp.

Stokastiska volatilitetsmodeller: Förklara modeller som Heston och hur de skiljer sig från modeller med konstant volatilitet.

Stokastiska volatilitetsmodeller, som Heston, tillåter föränderlig volatilitet, till skillnad från modeller med konstant volatilitet.

Heath-Jarrow-Morton-ramverket: Diskutera dess tillämpning på räntemodellering.

Heath-Jarrow-Morton är ett ramverk för modellering av terminsräntor och avkastningskurvor på räntemarknader.

Numeriska metoder och simulering

Monte Carlo-simuleringstekniker: Diskutera tekniker för att minska variansen i Monte Carlo-simuleringar.

Tekniker som antitetiska varianter och kontrollvarianter används för att minska fel och beräkningstid i simuleringar.

Finita elementmetoder inom finans: Förklara deras tillämpning inom optionsprissättning.

Finita elementmetoder används vid optionsprissättning för att lösa PDE:er, särskilt när payoff eller randvillkor är komplexa.

PDE-lösare: Diskutera numeriska metoder för att lösa partiella differentialekvationer inom finans.

PDE-solvers används för att numeriskt lösa differentialekvationer i komplexa finansiella modeller såsom prissättning av exotiska optioner.

Generering av slumptal: Förklara vikten av bra slumptalsgeneratorer i simuleringar.

Slumptalsgenerering används för syntetiska data och tillförlitliga simuleringar inom finansiell modellering.

Bootstrap-metoder: Hur används de för att uppskatta precisionen i statistiska skattningar?

Bootstrap-metoder används för statistisk skattning och inferens, särskilt i situationer med små urvalsstorlekar eller okända fördelningar.

Optimering och linjär algebra

Konvex och icke-konvex optimering: Diskutera deras tillämpningar inom portföljoptimering.

Konvex och icke-konvex optimering används för en mängd olika finansiella tillämpningar, inklusive portföljoptimering och tillgångsallokering.

Egenportföljkonstruktion: Hur används detta koncept inom kvantitativ finansiering?

Eigenportfolio construction använder egenvärden och egenvektorer för att konstruera portföljer som fångar upp viktiga marknadsrörelser.

Singular value decomposition: Förklara hur det används i faktormodeller och riskhantering.

Singulärvärdedekomponering är en matematisk teknik som används för att dekomponera en matris i tre andra matriser.

Den representerar dess geometriska och algebraiska egenskaper för att förenkla operationer som dimensionsreducering, brusreducering och datakomprimering.

SVR används inom riskhantering och portföljoptimering för att identifiera och minska riskkällor.

Automatisk statistisk inlärning

Supervised learning och unsupervised learning: diskutera deras tillämpningar inom finansiell modellering.

Supervised och unsupervised learning - Dessa tekniker används för prediktiv modellering (supervised) och för att hitta mönster i finansiella data (unsupervised).

Linjär och icke-linjär programmering: Diskutera deras roll i finansiell modellering.

Linjär och icke-linjär programmering används för att lösa olika optimeringsproblem inom finansiell modellering.

Linjär programmering är en optimeringsteknik för att hitta det bästa resultatet i en matematisk modell vars krav representeras av linjära relationer.

Icke-linjär programmering innebär optimering där vissa av begränsningarna eller målfunktionen är icke-linjära.

Kvadratisk programmering i portföljförvaltning: Förklara hur den används för att optimera variansen i en portfölj.

Kvadratisk programmering används för att optimera portföljvariansen, en viktig aspekt av modern portföljteori.

I allmänhet är kvadratisk programmering en optimeringsmetod där målfunktionen är kvadratisk (i förhållande till kvadrater eller termer upphöjda till två) och begränsningarna är linjära - används för att hitta en punkt som minimerar en kvadratisk funktion som är föremål för linjära begränsningar.

Regulariseringstekniker: Förklara LASSO-regression och Ridge-regression i ett finansiellt sammanhang.

LASSO-regression och Ridge-regression används för att undvika överanpassning i finansiella modeller.

Beslutsträd och random forests: Diskutera deras användning i kreditvärderingsmodeller.

Beslutsträd och random forests används för kreditbedömning och andra klassificeringsproblem inom finans.

Support vector machines: Förklara hur de används i marknadsklassificeringsproblem.

Support vector machines används i marknadsklassificering och prediktionsproblem, t.ex. för att identifiera trender i tillgångspriser.

Neurala nätverk och djupinlärning: Diskutera utmaningar och möjligheter med att använda dessa metoder för finansiell prediktion.

Neurala nätverk och djupinlärning erbjuder starka modelleringsmöjligheter, men de medför problem med tolkningsbarhet och datakrav.

Neurala nätverk är datormodeller som inspirerats av den mänskliga hjärnan och består av sammankopplade noder eller neuroner som bearbetar information i lager för att utföra uppgifter som klassificering och prediktion.

Djupinlärning är en delmängd av maskininlärning som omfattar neurala nätverk med flera lager som extraherar allt högre funktioner från råa indata.

Matematisk finansiering

Martingales och måttteori: Förklara deras betydelse inom finansmatematik.

Martingales och måttteori är grundläggande begrepp inom finansmatematik. De används ofta i modeller som förknippas med rättvis prissättning och hedging.

Inom sannolikhetsteorin är martingaler sekvenser av slumpmässiga variabler vars framtida värde antas vara lika med det nuvarande värdet, givet all tidigare information.

Måttteori är ett matematiskt ramverk för att systematiskt hantera storlekar och kvantiteter, vilket är grundläggande för sannolikhet och integration.

Arbitrageteori: Diskutera begreppet icke-arbitrage vid värdering av finansiella derivat.

Principen om icke-arbitrage är hörnstenen i prissättningen av derivat.

Den säkerställer att priserna på finansiella instrument utesluter arbitragemöjligheter.

Optimal stopping-teori: Förklara hur den tillämpas på prissättningen av amerikanska optioner.

Optimal stopping-teorin tillämpas på prissättningen av amerikanska optioner, där innehavaren har rätt att utnyttja sin option när som helst före förfallodagen.

Nyttoteori och riskaversion: Diskutera deras betydelse för portföljval.

Nyttoteori och riskaversion är centrala för portföljval och prissättning av tillgångar - de förklarar hur handlare/investerare balanserar risk och avkastning.

Dynamisk hedging: Förklara konceptet och dess praktiska utmaningar.

Dynamisk hedging innebär att man ständigt justerar hedgen för ett derivat för att motverka prisfluktuationer.

Men det stöter på praktiska svårigheter som transaktionskostnader.

II. Programmering och algoritmiska frågor

Datastrukturer: Hur implementerar jag en Monte Carlo-simulering i C++?

För Monte Carlo-simulering i C++, använd slumptalsgenerering för stokastiska variabler och iterativa loopar för att simulera och aggregera resultat.

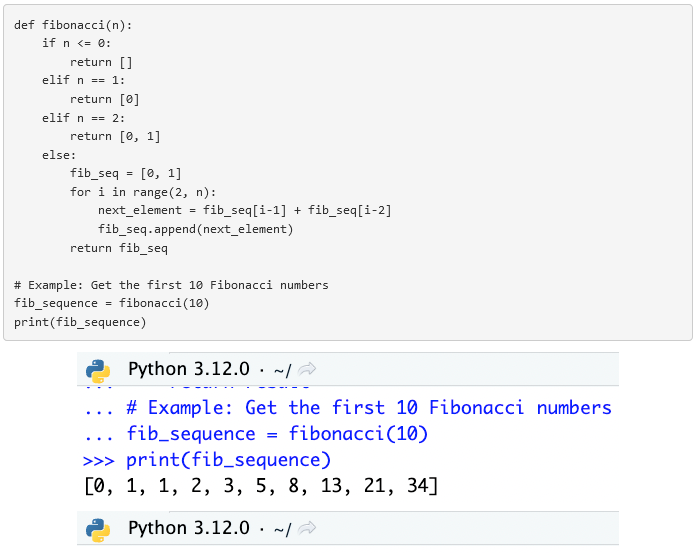

Designa algoritmer: Skriv en funktion för att beräkna Fibonacci-sekvensen i Python.

Skapa en funktion som använder iteration eller rekursion för att returnera det nionde Fibonacci-talet.

Maskininlärning: Diskutera användningen av regressionsanalys för att förutsäga aktiekurser.

Regressionsanalys används för att identifiera och kvantifiera samband mellan aktiekurser och olika oberoende variabler.

Optimeringstekniker: Förklara hur gradient descent används vid portföljoptimering.

Gradient descent används för att hitta optimala tillgångsvikter genom att minimera en kostnadsfunktion som representerar risk eller maximera avkastningen.

Systemdesign: Beskriv hur du skulle designa ett system för högfrekvenshandel.

Fokusera på mycket låg latens, hög genomströmning och tillförlitliga databehandlingsfunktioner.

C++ är populärt för uppgifter där låg latens är viktigt jämfört med långsammare språk som Python.

Högpresterande databehandling: Diskutera vikten av parallell databehandling i kvantitativ analys.

Viktigt för snabb bearbetning av komplexa, beräkningsintensiva uppgifter och stora datamängder.

Analys av stora datamängder: Hur bearbetar och analyserar man stora mängder finansiella data?

Använd ramverk för distribuerad databehandling och effektiva algoritmer för databehandling för analys och lagring.

Naturlig språkbehandling (NLP): Förklara hur NLP används i sentimentanalys för trading.

NLP i sentimentanalys används för att analysera och kvantifiera sentiment från textuella datakällor.

Deep learning: Diskutera användningen av neurala nätverk i prognoser för finansiella tidsserier.

Neurala nätverk används för att fånga komplexa mönster och beroenden i historiska data för att förutsäga framtida trender.

Algoritmisk komplexitet: hur kan algoritmer optimeras för hastighet och effektivitet?

Att optimera algoritmernas hastighet och effektivitet innebär att minska komplexiteten i beräkningarna, använda effektiva datastrukturer och parallell bearbetning.

Grundläggande principer för programmering

Datastrukturer: Beskriv användningen av hashtabeller vid bearbetning av finansiella data.

Hash-tabeller används för snabb och effektiv åtkomst och hämtning av finansiella data baserat på nyckel-värdepar.

Objektorienterad programmering (OOP): Hur förbättrar OOP utvecklingen av finansiella modeller?

OOP förbättrar modulariteten, återanvändbarheten och underhållsmöjligheterna för komplex programvara för finansiell modellering.

Minneshantering: Diskutera vikten av minneshantering i högfrekventa handelssystem.

Minneshantering är viktigt för att optimera prestanda och hastighet i handelssystem.

Concurrency och multithreading: Förklara hur dessa begrepp används i realtidshandelssystem.

Concurrency och multithreading i handelssystem möjliggör samtidig databehandling och orderutförande i realtidshandelsmiljöer.

(Det är därför programmeringsspråk som Scala ofta är populära).

Databashantering: Diskutera användningen av SQL- och NoSQL-databaser för lagring av finansiella data.

SQL används för att ställa frågor om strukturerade data.

NoSQL är för ostrukturerad data (bättre skalbarhet och flexibilitet).

När skulle du använda länkade listor?

Länkade listor används i scenarier där effektiv insättning och radering av element är viktigt, utan behov av sammanhängande minnesallokering.

Inom kvantitativ finansiering är länkade listor fördelaktiga för hantering av tidsseriedata, t.ex. aktiekurser eller handelsorder, där datasetets storlek kan ändras dynamiskt.

De möjliggör flexibel justering av datastrukturens storlek, vilket underlättar operationer som att lägga till eller ta bort finansiella transaktioner utan att behöva ändra storleken på en array.

Hur fungerar en hashmap?

En hashmap, även känd som en hashtabell, fungerar enligt principen för nyckelvärdeslagring och ger snabb datahämtning genom att använda en hashfunktion för att beräkna ett index i en array av slots, från vilken det önskade värdet kan hittas.

Inom finans används hashmaps för att hantera och komma åt stora datamängder, som historisk prisinformation eller mappning av värdepappersidentifierare till deras attribut, på grund av deras förmåga till nära konstant tidskomplexitet för uppslagnings-, infognings- och raderingsoperationer under de flesta förhållanden.

Skillnad mellan Python och C++

Python är ett tolkat, dynamiskt typat programmeringsspråk på hög nivå som är känt för sin användarvänlighet och läsbarhet, vilket har gjort det allmänt använt för dataanalys, maskininlärning och prototyping inom finans.

C++, å andra sidan, är ett kompilerat, statiskt typat språk på lägre nivå som erbjuder finkornig kontroll över systemresurser och prestandaoptimering.

C++ är att föredra inom kvantitativ finans för utveckling av algoritmer för högfrekvenshandel och finansiella simuleringsmodeller i realtid, där exekveringshastighet och minneshantering är högsta prioritet.

Algoritmer och beräkningskomplexitet

Sökalgoritmer: Beskriv ett scenario där binär sökning används i finansiella tillämpningar.

Binär sökning är idealisk för att snabbt hitta finansiella instrument eller priser i ett sorterat dataset.

Sorteringsalgoritmer: Förklara vikten av effektiv sortering vid analys av storskaliga finansiella data.

Det är viktigt att organisera och analysera stora datamängder på ett effektivt sätt i finansiella sammanhang.

Grafiska algoritmer: Diskutera tillämpningen av algoritmer för kortaste vägen i finansiella nätverk.

Algoritmer för kortaste vägen används för att optimera transaktionsvägar och analysera konnektivitet i finansiella system.

Dynamisk programmering: Förklara hur den används i modeller för optionsprissättning.

Dynamisk programmering används för att effektivt värdera optioner med flera källor till osäkerhet eller vägberoende (t.ex. asiatiska optioner).

Big O-notation: Diskutera vikten av algoritmisk komplexitet inom finansiell databehandling.

Viktigt för att säkerställa skalbarhet och effektivitet hos algoritmer vid bearbetning och analys av finansiella data.

Skillnad mellan array och list.

I samband med programmering, särskilt i språk som Python:

- Array - En array är en datastruktur som lagrar en samling objekt på sammanhängande minnesplatser.

- Objekten är av samma datatyp.

- Arrayer stöder slumpmässig åtkomst, vilket innebär att du direkt kan komma åt vilket element som helst med hjälp av dess index.

- I Python tillhandahålls arrayer av array-modulen och är mer effektiva för lagring av stora mängder data som alla är av samma typ.

- Lista - En lista är en mer flexibel datastruktur som tillhandahålls av Python och som kan innehålla element av olika datatyper.

- Listor är också ordnade, vilket innebär att elementen har en definierad ordning som inte kommer att ändras om inte själva listan ändras.

- Listor stöder operationer som appending, insertion, deletion och concatenation, vilket gör dem mer mångsidiga än arrayer för många uppgifter.

Skriv en metod för att lösa Fibonacci-sekvensen (på papper)

Denna metod genererar de första n elementen i Fibonacci-sekvensen, med början på 0 och 1.

Vad är en generator och en iterabel? Kan generatorer återanvändas?

- Generator: En generator i Python är en speciell typ av iterator som används för att generera en sekvens av värden på ett latent sätt.

- Det innebär att den genererar nästa värde endast när det behövs, vilket gör den mer minneseffektiv för stora dataset.

- Generatorer skapas antingen med hjälp av generatorfunktioner (med yield-satser) eller generatoruttryck.

- Iterabel: En iterabel är ett Python-objekt som kan loopas över (itereras igenom) med hjälp av en loop, som en for-loop.

- Detta inkluderar listor, tupler, lexikon, uppsättningar och strängar. En iterabel implementerar metoden __iter__(), som returnerar en iterator.

Generatorer kan inte återanvändas när de har itererats igenom till slutet.

Om du vill återanvända den sekvens som genererats av en generator måste du skapa en ny generatorinstans.

Förklara Deadlock

Deadlock är ett specifikt tillstånd när två eller flera processer väntar på att en annan ska släppa en resurs, eller när fler än två processer väntar på resurser i en cirkulär kedja.

I en sådan situation kan ingen av processerna fortsätta och ett dödläge uppstår.

Om t.ex. process A har resurs 1 och väntar på resurs 2, som innehas av process B, som i sin tur väntar på resurs 1 som innehas av process A, kan ingen av processerna fortsätta.

Denna situation är ett klassiskt exempel på deadlock. Deadlocks är viktiga att undvika vid samtidig programmering eftersom de kan stoppa utvecklingen av en mjukvaruapplikation.

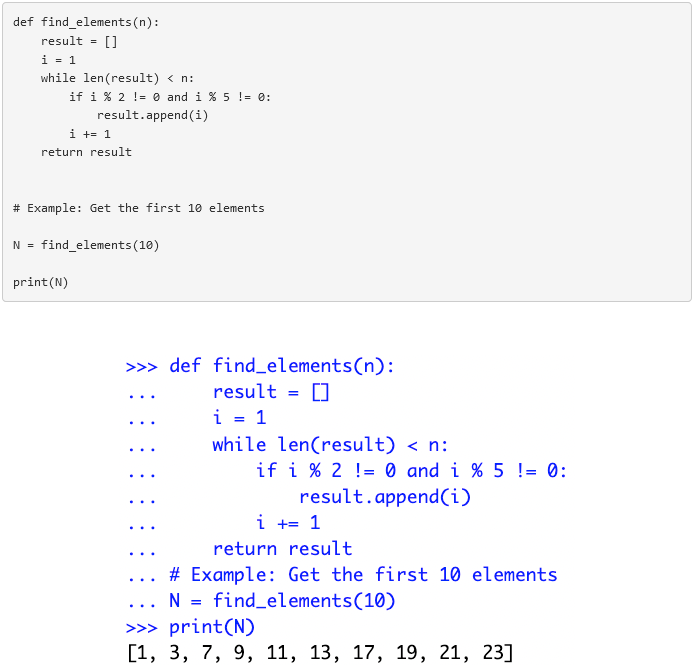

Returnera de första N elementen som inte är multiplar av 2 eller 5

Här är en Python-funktion som returnerar de första N elementen som inte är multiplar av 2 eller 5:

Kvantitativ och statistisk programmering

Tidsserieanalys i Python/R: Hur man skriver ett skript för att modellera och prognostisera finansiella tidsseriedata.

Implementera statistiska modeller eller maskininlärningsmodeller i Python eller R för att förutsäga framtida trender på finansmarknaderna.

Du kan bli ombedd att testa något av programmeringsspråken i ditt CV.

Linjär regression i Java: Diskutera implementeringen av linjär regression för att förutsäga aktiekurser.

Implementera regressionsmodeller i Java för att förutsäga aktiekurser baserat på historiska data och finansiella indikatorer.

Optimeringsproblem i Scala: Förklara hur man löser ett portföljoptimeringsproblem med hjälp av Scala.

Använd optimeringsalgoritmer för att balansera risk och avkastning enligt investerarnas preferenser.

Maskininlärningsalgoritmer i Python: Beskriv implementeringen av en beslutsträdsalgoritm för kreditvärdering.

Beslutsträdsalgoritmer implementeras för att rangordna och förutsäga kreditvärdighet baserat på finansiell historik och beteende.

Bästa praxis för programvaruteknik

Versionskontrollsystem: Diskutera vikten av Git i den kollaborativa utvecklingen av finansiell programvara.

Git är viktigt för versionskontroll, gemensam utveckling och kodhantering.

Enhetstestning och TDD: Förklara vilken roll enhetstestning har för att säkerställa tillförlitligheten hos finansiella modeller.

Enhetstestning och TDD används för att verifiera noggrannheten och tillförlitligheten hos finansiella modeller och algoritmer.

Kodoptimering: Diskutera strategier för att optimera prestandan hos kvantitativ kod.

Fokus ligger på effektiva algoritmer, minneshantering och profilering för att förbättra prestandan.

Designmönster: Förklara användningen av designmönster i finansiell programvaruarkitektur.

Underlätta utvecklingen av flexibla, skalbara och underhållbara finansiella programvarusystem.

Systemdesign: Beskriv hur man designar ett skalbart och robust system för bearbetning av finansiella data.

Utforma för skalbarhet, tillförlitlighet och hög prestanda.

Praktiska utmaningar vid programmering

API-integration: Diskutera processen att integrera med ett API för finansmarknadsdata.

API-integration innebär säker anslutning och synkronisering med finansiella datakällor för realtidsdata och handelsfunktioner.

Databehandling i realtid: Förklara hur man hanterar och bearbetar marknadsdataströmmar i realtid.

Implementera system för att omedelbart hantera och analysera finansiella dataströmmar för beslutsfattande i rätt tid.

Felhantering och hantering av undantag: Förklara bästa praxis i en finansiell IT-miljö med höga insatser.

Implementera robusta metoder för att hantera undantag och säkerställa systemstabilitet och dataintegritet.

Parallella beräkningar och användning av GPU:er: Diskutera användningen av GPU:er för att påskynda finansiella beräkningar.

Utnyttja parallella bearbetningsmöjligheter för att förbättra hastigheten på komplexa kvantitativa analyser.

Avancerade ämnen inom programmering

Kvantberäkning: Diskutera den potentiella effekten av kvantberäkning på finansiell modellering.

Potentialen för förbättrad beräkningshastighet och effektivitet vid lösning av komplexa finansiella problem.

Blockkedjor och kryptovalutor: Förklara vad blockkedjetekniken innebär för finanssektorn.

Den erbjuder transparens, säkerhet och effektivitet och ger mervärde till betalningar, avvecklingar och förvaltning av digitala tillgångar.

Cloud computing inom finans: Diskutera fördelarna och utmaningarna med cloud computing för kvantitativ finans.

Det ger skalbara datorresurser, men kräver noggrant övervägande av säkerhet och efterlevnad.

Artificiell intelligens i algoritmisk handel: Förklara hur AI förändrar handelsstrategier.

Använda avancerade algoritmer för att fatta datadrivna beslut och förbättra handelsstrategier.

Cybersäkerhet i finansiella system: Diskutera vikten av cybersäkerhet för att skydda finansiella data och algoritmer.

För att skydda känsliga finansiella data och upprätthålla förtroendet för digitala finansiella transaktioner.

III. Intervjufrågor om finansiella kunskaper

Prissättningsmodeller för optioner: Jämför Black-Scholes-modellen och binomialmodellen.

Black-Scholes-modellen utgår från en kontinuerlig tidsram och en lognormal fördelning av aktiekurserna.

Binomialmodellen använder diskreta tidssteg och variabla tillgångspriser i varje steg.

Riskhantering: Hur mäter och hanterar ni Value at Risk (VaR)?

VaR mäts som den maximala potentiella förlusten under en given period vid en viss konfidensnivå, och hanteras genom diversifiering, hedging och risklimiter.

Räntebärande: Förklara begreppen duration och konvexitet vid värdering av obligationer.

Duration mäter hur känsligt priset på en obligation är för förändringar i räntesatserna.

Konvexitet tar hänsyn till hur snabbt durationen varierar med räntesatserna.

Portföljteori: Beskriv prissättningsmodellen för kapitaltillgångar (CAPM).

CAPM beskriver förhållandet mellan systematisk risk och förväntad avkastning på tillgångar.

Den används i allmänhet för att värdera riskfyllda värdepapper.

Derivat: Diskutera betydelsen av greker i optionshandel.

Greeks kvantifierar optionsprisernas känslighet för faktorer som pris, tid och volatilitet, vilket vägleder riskhantering och handelsstrategier.

Exotiska optioner: Förklara prissättningen av en barriäroption jämfört med en vaniljoption.

Barriäroptioner har ett pris som beror på om den underliggande tillgången når en viss prisnivå eller inte.

Vanilla-optioner har ett fast lösenpris och utgångsdatum.

Räntemodeller: Diskutera Hull-White-modellen i räntemodellering.

Hull-White-modellen i räntemodellering är en räntefaktormodell med en faktor som används för att beskriva ränteutvecklingen genom en medelåtergångsprocess.

Den används för att justera den initiala strukturen för räntor och införlivar stokastisk volatilitet.

Diskutera andra räntemodeller.

Vi kommer att titta på de andra vanligaste modellerna:

- Vasicek-modellen: Kännetecknas av genomsnittlig reversion. Denna modell representerar räntor med hjälp av en stokastisk differentialekvation. Idealisk för sin enkelhet och analytiska spårbarhet.

- Cox-Ingersoll-Ross-modellen (CIR): En utvidgning av Vasicek-modellen. Den garanterar positiva räntor genom en kvadratrotsdiffusionsprocess. Används ofta för sin förmåga att modellera volatilitetsstrukturen i räntor.

- Black-Derman-Toy-modellen (BDT): Modell baserad på ett binomialträd. Kan anpassa avkastningskurvan i sin helhet och ta hänsyn till dess terminsstruktur. Lämplig för värdering av räntederivat.

- Black-Karasinski-modellen: En lognormal räntemodell som bibehåller en inversion av medelvärdet och garanterar positiva räntor. Används ofta för att värdera obligationsoptioner och andra räntekänsliga instrument.

- Libor Market Model (BGM): Fokuserar på att modellera dynamiken i terminsräntor för Libor (Libor finns inte längre och har ersatts av SOFR och andra). Den används ofta för att värdera komplexa räntederivat på grund av dess marknadskonformitet och flexibilitet.

- Cheyette-modellen: Känd för att integrera ränte- och volatilitetsrörelser i ett sammanhängande ramverk. Används ofta för mer sofistikerade räntederivatstrukturer.

Kreditderivat: Hur modellerar man risken för en credit default swap?

Detta innebär att man bedömer sannolikheten för fallissemang, den potentiella återvinningsgraden och marknadsvillkoren för att uppskatta risken och prissättningen.

Swappar: Hur beräknas swapräntan?

Swapräntan i en ränteswap fastställs genom att likställa nuvärdet av de fasta delbetalningarna med nuvärdet av de förväntade rörliga delbetalningarna i swappen, under antagandet att det inte förekommer något arbitrage.

Beräkningen innebär att framtida kassaflöden för båda benen diskonteras med lämpliga diskonteringsfaktorer, som härleds från den aktuella avkastningskurvan.

I praktiken återspeglar swapräntan:

- marknadens förväntningar på framtida räntor

- kreditrisk, och

- utbuds- och efterfrågedynamiken för swappar med liknande löptider

Värdepapper med bakomliggande tillgångar: Beskrivning av värdepapperiseringsprocessen och dess risker.

Det handlar om att slå samman olika typer av skulder och sälja dem till investerare. Introducera risker som kreditrisk och likviditetsrisk.

Förklara skillnaderna mellan historisk simulering och Monte Carlo-simulering för beräkning av VaR.

Historisk simulering använder faktisk tidigare avkastning för att beräkna VaR.

Monte Carlo-simulering använder slumpmässiga variabler och antaganden om marknadsbeteende.

Finansiella marknader och instrument

Marknadsstruktur: Beskriv skillnaden mellan börser och OTC-marknader.

Börshandel sker genom formella börser med standardiserade kontrakt.

OTC-marknaderna är decentraliserade och innehåller mer personliga avtal.

Egetkapitalinstrument: Förklara värderingen av preferensaktier jämfört med stamaktier.

Preferensaktier har fast utdelning och företräde till tillgångar i händelse av likvidation.

Stamaktier har rörlig utdelning och rösträtt.

Som nämnts i en annan artikel kan stamaktier betraktas som nominella obligationer med osäkra kuponger.

Prissättning av obligationer: Hur prissätter man en nollkupongsobligation?

Beräknas genom att diskontera obligationens nominella värde med avkastningen till förfall. Avspeglar nuvärdet av dess framtida betalning.

Valutamarknader: Diskutera carry trade-strategin på valutamarknaderna.

Det innebär att man lånar i en valuta med låg ränta och investerar i en valuta med hög ränta för att dra nytta av ränteskillnaden.

Råvaror och terminer: Förklara begreppen contango och backwardation på terminsmarknaderna.

Contango uppstår när terminspriserna är högre än spotpriserna.

Backwardation uppstår när terminspriserna är lägre än spotpriserna.

Vad är en butterfly trade?

En butterfly trade inom finans, särskilt på ränte- och derivatmarknaderna, är en neutral strategi som innebär positionering i tre olika värdepapper eller kontrakt med varierande löptider eller lösenpriser.

När det gäller obligationsmarknader består en butterfly trade vanligtvis av att gå lång (köpa) i värdepapper med kort och lång löptid och kort (sälja) i värdepapper med medellång löptid.

Syftet är att dra nytta av förändringar i avkastningskurvans krökning. För optioner innebär en butterfly spread att man köper eller säljer två optioner till ett lägre och högre lösenpris, och säljer eller köper två optioner till ett medelhögt lösenpris.

Denna strategi satsar på låg volatilitet och syftar till att gå med vinst när priset på den underliggande tillgången ligger nära det mittersta lösenpriset.

Hur beräknar man 5y5y-swapräntan baserat på 5y-swap och 10y-swap?

Den framtida swapräntan 5y5y avser den implicita 5-åriga swapräntan som börjar om 5 år från nu.

För att beräkna denna ränta utifrån den 5-åriga swapräntan och den 10-åriga swapräntan kan man använda principen om icke-arbitrage i terminsränteavtal.

Beräkningen innebär att man hittar den ränta som utjämnar det kombinerade nuvärdet av de två swapparna (5-årig och den 5-åriga med start om 5 år) med nuvärdet av en enda 10-årig swapp.

Matematiskt kan detta uttryckas genom att den 5-åriga swapräntan och den 5-åriga terminsswapräntan räknas samman för att matcha den 10-åriga swapräntan.

Detta innebär att man löser terminsräntan i ekvationen som relaterar dessa räntor, med hänsyn till den sammansatta effekten över respektive period.

Exempel

För att illustrera hur man beräknar 5y5y forward swap rate från en 5-årig swap rate och en 10-årig swap rate, låt oss använda ett exempel med hypotetiska swap rates. Antag följande:

- Den aktuella 5-åriga swapräntan är 2 % per år.

- Den aktuella 10-åriga swapräntan är 3 % per år.

Vi vill hitta den framtida swapräntan 5y5y, vilket är den implicita räntan för en swap som börjar om 5 år och varar i ytterligare 5 år.

Först måste vi förstå att den 10-åriga swapräntan kan ses som ett vägt genomsnitt av den 5-åriga swapräntan och den 5y5y forward swapränta vi försöker hitta, justerat för pengars tidsvärde.

Formeln för att likställa nuvärdena (PV) för kassaflödena (för enkelhetens skull ignoreras det nominella värdet eftersom det annulleras) är :

- (1 + S_5)^5 * (1 + F_5y5y)^5 = (1 + S_10)^10

Där :

- S_5 = 5-årig swapränta

- F_5y5y = den 5-åriga terminsswapränta vi vill beräkna

- S_10 = är den 10-åriga swapräntan

Plugga in siffrorna:

- (1 + .02)^5 * (1 + F_5y5y)^5 = (1 + .03)^10

- (1 + F_5y5y)^5 = 1,34392/1,10408 = 1,21739

Ta 5:e roten av båda sidorna:

- 1 + F_5y5y = (1,21739)^(1/5) = 1,0403

- F_5y5y = 1,0403 - 1 = 0,0403 eller 4,03%.

Således skulle den 5-åriga 5-åriga terminsswapräntan, baserat på de givna 5-åriga och 10-åriga swapräntorna, vara cirka 4,03% per år.

Vad är en swaption?

En swaption är en option som ger innehavaren rätt men inte skyldighet att ingå ett ränteswapavtal som betalare eller mottagare av fast ränta på en angiven dag i framtiden, till en förutbestämd fast ränta (lösenkursen).

Swappar används för att säkra sig mot ränteförändringar eller i spekulativt syfte.

Det finns två huvudtyper av swaptioner:

- betalarswaptioner, som ger innehavaren rätt att ingå en swap där de betalar den fasta räntan och erhåller den rörliga räntan, och

- mottagarswaptioner, som tillåter innehavaren att ta emot den fasta räntan och betala den rörliga räntan.

Värderingen av swaptioner innefattar komplexa modeller som tar hänsyn till volatiliteten i räntorna och optionens tidsvärde.

Vad är ett tak och golv?

På räntemarknaderna är ett cap ett derivatkontrakt som ger köparen skydd mot stigande räntor.

Det består av en serie europeiska köpoptioner (caplets) på en angiven referensränta, vanligtvis LIBOR, med en fastställd lösenkurs.

Om referensräntan överstiger lösenräntan betalar säljaren mellanskillnaden till köparen, vilket i praktiken innebär ett räntetak för köparen.

Omvänt är ett golv ett derivat som skyddar mot fallande räntor och består av en serie europeiska säljoptioner (floorlets) på referensräntan.

Om referensräntan faller under lösenkursen kompenserar säljaren köparen för mellanskillnaden och sätter därmed ett lägsta räntegolv.

Caps och floors används för att säkra mot räntefluktuationer och prissätts baserat på modeller som tar hänsyn till referensräntans volatilitet, räntenivån, lösenkursen och kontraktets löptid.

Teori om derivat och optioner

Swappar: Förklara värderingen av ränteswappar.

Detta innebär att man byter en ström av framtida räntebetalningar mot en annan, baserat på ett specificerat kapitalbelopp.

Asiatiska optioner: Hur skiljer sig asiatiska optioner från europeiska optioner när det gäller priset?

Utbetalningen för asiatiska optioner beror på genomsnittspriset för den underliggande tillgången under en viss period.

Europeiska optioner beror på priset vid förfallodagen.

Amerikanska optioner liknar europeiska optioner, men har en funktion för tidig inlösen (vilket också gör dem mer attraktiva än europeiska optioner).

Barriäroptioner: Diskutera de faktorer som påverkar priset på barriäroptioner och barriäroptioner.

Dessa inkluderar priset på den underliggande tillgången, barriärnivån, volatiliteten och förfallotiden.

Swaptioner: Förklara vad en swaption är och hur den används inom finans.

En swaption är ett finansiellt derivat som ger innehavaren rätt, men inte skyldighet, att ingå ett ränteswapavtal.

Kreditderivat: Diskutera hur kreditswappar värderas och används.

Detta innebär att man bedömer sannolikheten för fallissemang och den förväntade förlusten, med hänsyn till den underliggande tillgångens kreditkvalitet.

Marknadsskapande

Under en intervju kan du spela marknadsföringsspel med intervjuaren.

Fråga

Föreställ dig att du är en marknadsgarant med tillgång till en lista över faktiska priser som handlas på börsen.

Baserat på din marknadsförståelse och lagerposition, hur skulle du fastställa ditt teoretiska pris för ett värdepapper?

Hur skulle du sedan fastställa din bid-ask-spread kring detta pris, och hur skulle du justera dina bud som svar på förändringar i din lagerposition eller marknadsvolatilitet?

Så här bör en kandidat svara:

Förståelse av teoretiskt pris:

- Förklara att det teoretiska priset är deras bästa uppskattning av värdepapperets verkliga värde.

- Det härleds från en kombination av kvantitativa modeller, historiska data och marknadsinformation i realtid.

- Betona vikten av att ta med faktorer som räntor, utdelningar och likviditet i beräkningen.

Fastställa skillnaden mellan köp- och säljkurs:

- Diskutera behovet av att balansera lönsamhet och sannolikhet för att affären genomförs när spreaden fastställs.

- Nämn att en snävare spread lockar till sig fler affärer men minskar vinstmarginalen per affär, medan en bredare spread gör tvärtom.

- Illustrera förståelsen för att marknadsvolatilitet, likviditet och förtroende för den teoretiska prisbedömningen påverkar spreadbredden.

- Högre volatilitet eller lägre förtroende leder till en bredare spread för att minska risken.

Hantering av lagerrisk:

- Beskriv hur du skulle justera köp- och säljkurser baserat på deras aktuella lagernivåer.

- Om du har ett överlager skulle du sänka säljkursen för att uppmuntra till försäljning, och omvänt höja köpkursen för att köpa tillbaka lager om du har ett underlager.

- Förklara begreppet book skew, justera priserna för att hantera lagerrisken och betona vikten av att inte bli alltför exponerad för marknadsrörelser i en riktning (eftersom du är market maker, inte taktisk handlare).

Marknadskänslighet och anpassningsförmåga:

- Visa förståelse för behovet av att övervaka marknaderna och anpassa prissättningsstrategierna därefter.

- Prata om att använda automatiserade handelsalgoritmer för att dynamiskt justera sina offerter i realtid baserat på fördefinierade kriterier.

Riskhantering:

- Svaret innehåller en diskussion om vikten av riskhanteringsmetoder, såsom att fastställa maximala lagernivåer och använda stop-loss-order för att skydda mot marknadsgap eller oväntade likviditetshändelser.

Företag kan också spela marknadsskapande spel med en intervjuperson.

Så här fungerar denna typ av process:

Exempel på dialog för marknadsföringsintervju

Intervjuare: Låt oss börja med market making-spelet. Du är marknadsgarant för XYZ Corp, och det aktuella marknadspriset är 100 USD. Hur skulle du ställa in ditt första köp- och säljbud?

- Intervjuperson: Med tanke på det aktuella priset på 100 USD skulle jag sätta mitt bud till 99,50 USD och min begäran till 100,50 USD. Denna spread på 1 % tar hänsyn till den aktuella marknadsvolatiliteten och likviditeten och säkerställer att jag kan hantera risken samtidigt som handeln underlättas.

Intervjuare: Bra, nu kom det precis ett resultatmeddelande och XYZ Corp rapporterade högre vinster än väntat. Hur justerar du din marknad?

- Intervjuperson: Med positiva nyheter förväntar jag mig att aktiekursen ska stiga. Jag skulle justera mitt bud till 100,25 USD och min begäran till 101,25 USD, och minska spreaden något för att återspegla ökat förtroende för aktiens värde samtidigt som jag förväntar mig högre efterfrågan.

Intervjuare: Marknaden har reagerat och du har ackumulerat ett överskottslager av XYZ-aktier. Hur skulle du hantera detta?

- Intervjuperson: Med ett överskottslager måste jag uppmuntra till försäljning utan att påverka priset nämnvärt. Jag skulle justera ned mitt bud till 101 USD för att göra det mer attraktivt för köpare, samtidigt som jag övervakar marknaden noga för att undvika att sälja för lågt.

Intervjuare: Plötsligt går det ett rykte om ett regulatoriskt problem för XYZ Corp, vilket orsakar panik på marknaden. Hur reagerar du på det?

- Intervjuperson: I detta högvolatila scenario skulle jag bredda min spread för att hantera risken och sätta mitt bud på 99 USD och min begäran på 102 USD. Detta gör att jag kan stanna kvar på marknaden men skyddar mot stora, plötsliga rörelser när situationen utvecklas.

Intervjuare: Efter handelsdagen, hur skulle du utvärdera din prestation i det här spelet?

- Intervjuperson: Jag skulle granska affärerna mot marknadsrörelser och nyhetshändelser för att bedöma hur väl mina bid-ask-justeringar hanterade lagret och fångade upp vinstmöjligheter. Jag skulle analysera om jag reagerade på lämpligt sätt på nyheter och hur mina spreadbeslut påverkade min riskexponering och lönsamhet.

Du kan också bli ombedd att "göra marknader" i saker som "hur stor är befolkningen i Nigeria och ange ditt konfidensintervall?"

Dessa testar din förmåga att göra uppskattningar samtidigt som du förstår nyanser och sannolikhet.

Inom trading måste du vara bekväm med nyanser och tvetydighet, och allt svartvitt tänkande kan vara en röd flagga hos en kandidat.

Hur stor är Nigerias befolkning och ange ditt konfidensintervall?

Nigerias befolkning uppgår sannolikt till mellan 150 och 300 miljoner invånare, med ett konfidensintervall på 60 %.

Hur skulle du ange Nigerias befolkning med ett konfidensintervall på 80 %?

Jag skulle säga 120 miljoner till 320 miljoner med ett 80-procentigt konfidensintervall.

Det viktigaste här är att utvidga ditt intervall när ditt procentuella konfidensintervall ökar.

Detta visar att du förstår grunderna för konfidensintervall och uppskattningar.

Koncept för alternativa investeringar

Leveraged buyouts (LBO): Förklara de finansiella mekanismerna för LBO.

Det handlar om att köpa ett företag, huvudsakligen med hjälp av skulder, i syfte att öka dess värde och sälja det vidare eller notera det på aktiemarknaden.

Hedgefonder: Diskutera hedgefondernas olika strategier, t.ex. lång- och kortsiktiga aktier.

Hedgefonder använder en rad olika strategier, t.ex. långa/korta aktier, marknadsneutralitet eller arbitrage, för att uppnå avkastning oavsett marknadsriktning.

Private equity: Hur skiljer sig värderingen av private equity från värderingen av aktier?

Värderingen av private equity-fonder är mer komplex än den av venture capital-fonder på grund av bristen på offentliga uppgifter och likviditet.

Real Estate Investment Trusts (REITs): Förklara hur REITs är strukturerade och värderade.

REITs äger och driver inkomstproducerande fastigheter.

De erbjuder investerare ett sätt att investera i fastighetstillgångar med liknande likviditet som aktier.

Riskkapital: Diskutera de värderingsmetoder som används inom riskkapital.

Inkluderar metoder som jämförbar företagsanalys, diskonterat kassaflöde och Berkus-metoden, med tanke på den höga risken och stora potentiella belöningen.

Riskhantering och portföljteori

Diversifiering och korrelation: Förklara korrelationens roll i portföljdiversifiering.

Korrelationen mellan tillgångar avgör hur effektiv diversifieringen är när det gäller att minska portföljrisken.

Modern portföljteori (MPT): Diskutera begränsningarna med MPT på dagens finansmarknader.

MPT:s begränsningar inkluderar antaganden om normalfördelning av avkastning och konstant korrelation, vilket kanske inte håller på verkliga marknader.

Black-Litterman-modellen: Förklara hur denna modell förbättrar traditionell portföljoptimering.

Black-Litterman-modellen tar hänsyn till marknadsjämvikt och subjektiva åsikter för att ge en mer personlig tillgångsallokering.

Tail risk hedging: Diskutera tail risk hedging-strategier i portföljer.

Tail risk hedging-strategier använder finansiella instrument som optioner för att skydda mot extrema marknadsrörelser som kan leda till betydande förluster.

Faktorinvestering: Förklara konceptet och dess tillämpning vid portföljkonstruktion.

Investera på grundval av attribut eller faktorer som anses påverka avkastningen på investeringar, t.ex. storlek, värde och momentum.

Finansiell teori och företagsfinansiering

Modigliani-Miller-teoremet: Diskutera dess konsekvenser för kapitalstrukturen.

Det tyder på att värdet på ett företag under vissa förutsättningar inte påverkas av dess kapitalstruktur och finansieringsbeslut.

Utdelningsdiskonteringsmodellen: Förklara hur man värderar en aktie med hjälp av utdelningsdiskonteringsmodellen.

Den värderar en aktie baserat på nuvärdet av dess framtida utdelningsbetalningar.

Beslut om kapitalstruktur: Diskutera arbitrageteori kontra pecking order-teori.

Arbitrageteorin väger skattefördelarna med skuldsättning mot kostnaderna för konkurs.

Pecking order-teorin prioriterar intern finansiering och skulder framför eget kapital.

Bolagsstyrning: Hur påverkar bolagsstyrningen det finansiella beslutsfattandet?

Bolagsstyrning påverkar ett företags resultat, riskhantering och det förtroende det får från investerare och marknaden.

Fusioner och förvärv: Diskutera de finansiella aspekterna av att utvärdera en fusions- och förvärvsaffär.

Detta innebär att bedöma den finansiella synergin, värderingen och den potentiella inverkan på de kombinerade enheternas vinster och kassaflöden.

Ekonomisk teori och makroekonomiska variabler

Inflation och räntor: Diskutera Fisher-effekten.

Fisher-effekten anger förhållandet mellan inflation och räntor, där realräntorna nominellt justeras för förväntad inflation.

Konjunkturcykler: Hur påverkar konjunkturcykler finansmarknaderna?

Konjunkturcykler påverkar avkastningen på investeringar, riskaptiten och det allmänna stämningsläget på marknaden.

Penningpolitik: Diskutera effekterna av kvantitativa lättnader på finansmarknaderna.

Kvantitativa lättnader sänker i allmänhet räntorna och ökar tillgångspriserna.

Detta påverkar beslut om investeringar och konsumtion.

Finanspolitik: Förklara hur finanspolitiska beslut kan påverka marknadsdynamiken.

Finanspolitiska beslut, t.ex. förändringar i offentliga utgifter och beskattning, kan ha en betydande inverkan på ekonomisk tillväxt och marknadsvillkor.

Internationell handel och kapitalflöden: Diskutera hur handelsbalanser påverkar valutavärden.

Obalanser i handeln kan påverka valutornas värde, där överskott tenderar att stärka nationella valutor och underskott att försvaga dem.

Finansiell reglering och etik

Baselöverenskommelsen: Diskutera vilken inverkan Basel III har på bankernas riskhantering.

Basel III stärker bankernas kapitalkrav och inför nya regleringsåtgärder för likviditet och hävstång.

Syftet är att förbättra banksektorns förmåga att absorbera chocker.

Sarbanes-Oxley Act: Förklara hur denna lag påverkar företagens finansiella rapportering.

Stärker kraven på företagens finansiella rapportering, förbättrar insynen och investerarnas förtroende.

MiFID II: diskutera dess inverkan på de europeiska finansmarknaderna.

Syftet är att öka insynen och minska riskerna på de europeiska finansmarknaderna, vilket påverkar handel, transaktionsrapportering och investerarskydd.

Insiderhandel och marknadsmanipulation: Diskuterar de kvantitativa metoder som används för att upptäcka dessa olagliga aktiviteter.

Använder statistiska och algoritmiska metoder för att identifiera onormala handelsmönster och prisrörelser som tyder på manipulativ verksamhet.

IV. Problemlösning och pussel

Logiska pussel: Du har 12 bollar, varav en har en annan vikt (tyngre eller lättare). Hitta den udda kulan genom att bara använda en balans tre gånger.

Väg 4 bollar mot 4 andra.

- Vid lika vikt ligger den udda kulan i de övriga 4. Väg 3 av dessa kulor mot 3 kända bra kulor.

- Om det blir oavgjort är den kvarvarande kulan den udda kulan.

- Om det blir oavgjort väger du 2 av de 3 misstänkta kulorna mot varandra för att hitta den udda kulan.

- Vid lika resultat, väg 3 kulor från den tyngsta gruppen mot 3 kända bra kulor.

- Vid lika resultat är den kvarvarande ovägda kulan den udda kulan.

- Om det blir oavgjort väger du 2 av de 3 misstänkta kulorna mot varandra för att hitta den konstigaste kulan.

På en annan fest skakar alla hand med alla andra. Om det sker 66 handskakningar, hur många personer finns det på festen?

På en fest där alla skakar hand med alla andra, ges antalet handskakningar av formeln n(n - 1)/2, där n är antalet personer.

För 66 handskakningar är 66 = n(n - 1)/2.

Om vi löser n får vi n(n - 1) = 132.

Genom att testa heltalsvärden finner vi att n = 12 eftersom 12 gånger 11 är lika med 132.

Därför är det 12 personer på festen.

Du har två trådliknande säkringar. Var och en brinner i exakt en minut. Tändarna är inhomogena och kan först brinna långsamt, sedan snabbt, sedan långsamt och så vidare. Du har en tändsticka, men ingen klocka. Hur mäter du exakt 45 sekunder?

Tänd en stubin i båda ändarna och den andra stubinen i ena änden samtidigt.

När den första stubinen har brunnit upp helt har 30 sekunder gått och hälften av den andra stubinen återstår.

Tänd sedan den andra änden av den andra stubinen. Den brinner dubbelt så snabbt och tar 15 sekunder på sig att bli klar.

Genom att kombinera tiderna, 30 sekunder för den första stubinen och 15 för den andra, mäter du exakt 45 sekunder.

Jag berättar att jag har två barn och att minst ett av dem är en flicka. Vad är sannolikheten för att jag får två flickor? Antag att det är lika troligt att pojkar och flickor föds och att könet på ett barn är oberoende av könet på ett annat.

Sannolikheten att få två flickor är 1/3.

Med minst en flicka är alternativen flicka-flicka, flicka-pojke och pojke-flicka.

Eftersom vi vet att det finns minst en flicka eliminerar vi Boy-Boy, vilket ger tre lika sannolika kombinationer, varav endast en har två flickor.

Du är en insekt som sitter i ena hörnet av ett kubiskt rum. Du vill gå (inte flyga) till det yttersta motsatta hörnet (det som är längst bort från dig). Beskriv den kortaste vägen som du kan gå. Var noga med att nämna riktning, längd och så vidare.

Den kortaste vägen är att gå diagonalt över två sidor av kuben.

Tänk dig att du viker ut kuben till en platt korsform och går rakt från ena hörnet till det motsatta.

Vägens längd är kubens diagonal, beräknad med hjälp av Pythagoras sats för kubens höjd och bredd.

Kvantitativa gåtor: Om man kastar ett mynt 100 gånger, hur stor är sannolikheten att få krona 5 gånger i rad?

För att korrekt beräkna sannolikheten för att få minst en serie med 5 på varandra följande huvuden på 100 myntkast använder vi i allmänhet en kombinatorisk metod eller en datorsimulering.

Detta kan dock vara ganska komplicerat på grund av de många sätt på vilka en sådan sekvens kan uppstå under 100 kast, samt behovet av att ta hänsyn till överlappande sekvenser.

En enkel och mer praktisk metod är att använda en Monte Carlo-simulering.

Detta tillvägagångssätt innebär att man simulerar processen krona eller klave ett stort antal gånger och räknar den andel av simuleringarna där minst en serie med 5 på varandra följande krona inträffar.

Vid en intervju kan du förväntas beräkna detta med hjälp av ett skript.

Låt oss bygga ett sådant i Python:

import random

def simulate_coin_flips(n, streak_length, trials): streak_count = 0

for _ in range(trials): flips = [random.choice(['H', 'T']) for _ in range(n)] if ''.join(['H' for _ in range(streak_length)]) in ''.join(flips): streak_count += 1

return streak_count / trials

# Parameters num_flips = 100 streak_length = 5 num_trials = 100000

# Do the simulation probability = simulate_coin_flips(num_flips, streak_length, num_trials) probability |

(Sannolikheten att få 5 huvud på 100 kast är ca 81,2 %, beräknat på 100 000 försök).

Minsta tid för att korsa en bro med en ficklampa.

Tänk dig ett scenario där fyra personer måste korsa en bro på natten med endast en ficklampa och högst två personer som korsar samtidigt, där varje person korsar bron i olika hastigheter.

Den minsta tiden för att korsa bron innebär att strategiskt para ihop individerna och skicka tillbaka facklan för att minimera den totala korsningstiden.

Utan att specificera individuella hastigheter och anta ett generiskt fall, innebär strategin vanligtvis att skicka de snabbaste individerna över med facklan flera gånger för att minimera den totala tiden.

Mental aritmetik: Beräkna kvadratroten av 289 i huvudet.

Kvadratroten av 289 är 17.

(De kan be dig att göra svårare övningar, t.ex. kvadratroten av 3, 5, 7 etc., som ligger mellan andra "uppenbara" kvadrater och testa din förmåga att förstå sambanden mellan kvadrater för att göra en uppskattning till närmaste tiondel).

Analytiskt tänkande: Hur prissätter man en exotisk option för vilken det inte finns någon etablerad marknad?

Använd en kombination av jämförbara marknadsdata, finansiell teori och kvantitativa metoder som Monte Carlo-simulering eller binomiala träd för att uppskatta priset.

Fallstudier: Hur skulle du gå tillväga för att bygga en prediktiv modell för en finansmarknad under en period med hög volatilitet?

Införliva de faktorer som bidrar till volatiliteten, använd robusta statistiska metoder och uppdatera ofta modellen med nya data.

Frågor om logik och problemlösning

Två dörrar med två väktare: Den ena dörren leder till framgång, den andra till misslyckande. En vakt talar alltid sanning, den andra ljuger alltid. Du kan ställa en enda fråga till en enda vakt. Vad frågar du?

Fråga vilken vakt som helst: "Om jag frågade den andra vakten vilken dörr som leder till framgång, vad skulle han säga?

Tre glödlampor i ett stängt rum: Du befinner dig utanför ett rum med tre strömbrytare, inuti finns tre glödlampor. Du kan bara gå in i rummet en gång. Hur avgör du vilken strömbrytare som styr vilken glödlampa?

Slå på en strömbrytare, vänta, slå av den, slå på en annan och gå in i rummet:

- en glödlampa är tänd (andra strömbrytaren)

- en glödlampa är varm (första strömbrytaren), och

- en är släckt och kall (tredje strömbrytaren)

Kvantitativa pussel

Vågpusslet: Du har 9 identiska bollar, varav en är något tyngre. Hur hittar du den tyngsta kulan på bara två användningar av en våg?

Väg 3 bollar mot 3 andra.

- Om de är lika tunga väger du 2 av de återstående 3 bollarna mot varandra för att hitta den tyngsta.

- Om de är olika väger du 2 bollar från den tyngsta gruppen mot varandra för att hitta den tyngsta.

Grodan i brunnen: En groda faller ner i en 30-fots brunn. Varje dag klättrar han en meter, men faller tillbaka två meter. Hur många dagar tar det för grodan att ta sig upp ur brunnen?

Grodan kommer upp på dag 28 (den klättrar 3 meter varje dag och når 27 meter på dag 27, sedan klättrar den 3 meter på dag 28 för att komma upp).

Den försvunna dollarn: Tre personer checkar in på ett hotellrum som kostar 30 dollar. Varje person betalar 10 dollar. Senare inser receptionisten att rummet kostade 25 dollar och ger piccolon 5 dollar tillbaka. Portieren behåller 2 dollar och ger tillbaka 1 dollar till varje person. Varje person har alltså betalat 9 dollar, totalt 27 dollar, och piccolon har 2 dollar, totalt 29 dollar. Var finns den saknade dollarn?

Det saknas ingen dollar; den totala betalningen är 27 dollar (25 dollar för rummet och 2 dollar som klockaren behåller), inte 30 dollar.

Sannolikhet och statistik

Födelsedagsproblemet: i ett rum med 23 personer, vad är sannolikheten att minst två personer har samma födelsedag?

# Number of people # Days in a year # Calculate the probability of no shared birthdays # Calculate the probability of at least one shared birthday |

Svar: Cirka 50,7 % (högre än vad de flesta intuitivt skulle förvänta sig på grund av sannolikhetsmultiplikationens exponentiella/icke-linjära natur).

Monty Hall-problemet: Du deltar i en gameshow med tre dörrar. Bakom en av dem finns en bil, bakom de andra finns getter. Du väljer en dörr. Programledaren, som vet vad som finns bakom dörrarna, öppnar en annan dörr och avslöjar en get. Bör du ändra ditt val?

Du bör ändra ditt val. Genom att byta dörr ökar sannolikheten att vinna till 2/3.

Avancerade matematiska pussel

Den oändliga hotellparadoxen: ett hotell med ett oändligt antal rum, alla upptagna, får ett oändligt antal nya gäster. Hur tar man emot dem?

Flytta varje gäst från rum N till rum N+1, frigör rum 1 och välkomnar ett oändligt antal nya gäster.

Myran på ett gummirep: En myra börjar krypa längs ett 1 meter långt gummirep med en hastighet av 1 cm per sekund. Om repet sträcks ut med ytterligare en meter varje sekund, kommer då myran någonsin att nå repets ände?

Myran når repets ände eftersom dess relativa framsteg varje sekund är större än repets förlängning.

Tvåkuvertsparadoxen: Du får två kuvert som vardera innehåller en summa pengar. Det ena kuvertet innehåller dubbelt så mycket pengar som det andra. Du väljer det ena kuvertet, men innan du öppnar det får du möjlighet att byta kuvert. Bör du byta kuvert?

Det finns ingen fördel med att byta kuvert, eftersom det förväntade värdet i båda kuverten är detsamma.

Kreativt tänkande och sidopussel

Utmaningen med 4-literskannan: Hur kan du mäta exakt 4 liter vatten med en 3-literskanna och en 5-literskanna?

Fyll 5-literskannan och häll den i 3-literskannan, så att det blir 2 liter kvar. Töm 3-literskannan, häll tillbaka 2 liter, fyll sedan 5-literskannan igen och fyll på 3-literskannan så att det blir exakt 4 liter kvar.

Bonden, räven, kycklingen och majsen: Hur kan bonden korsa floden utan att lämna räven ensam med kycklingen eller kycklingen med majsen?

Först måste du ta kycklingen, komma tillbaka ensam, ta räven (eller majsen), ta tillbaka kycklingen, ta majsen (eller räven) och slutligen komma tillbaka för att hämta kycklingen.

Spelet att vända på brickor: Du har 100 brickor i en linje, alla med framsidan nedåt. Vid första passet vänder du på alla brickor. Vid ditt andra pass vänder du på varannan bricka. Vid det tredje passet vänder du på var tredje bricka, och så vidare tills du har vänt på den 100:e brickan. Vilka brickor vänds på i slutet?

De numrerade brickorna med perfekta kvadrater (1, 4, 9, 16, ..., 100) kommer att ligga med framsidan uppåt.

Utmaningar för analys och kritiskt tänkande

8 drottningars pussel: Placera 8 drottningar på ett schackbräde så att inga drottningar hotar varandra. Hur många lösningar finns det?

Det totala antalet distinkta lösningar på 8 drottningars pussel är 92.

Denna siffra inkluderar alla unika konfigurationer, utan att ta hänsyn till symmetriska lösningar (dvs. spegelbilder eller rotationer anses vara en och samma lösning).

Om du tar hänsyn till symmetriska konfigurationer som distinkta, ökar antalet lösningar.

Sökandet efter dessa lösningar involverar vanligtvis backtracking-algoritmer eller andra systematiska sökmetoder.

På grund av komplexiteten och det enorma antalet möjliga konfigurationer är det inte möjligt att lösa detta pussel manuellt (som schack i sig).

Detta är ett klassiskt exempel som används inom datavetenskap för att demonstrera algoritmiskt tänkande och rekursion.

De 100 fångarna och en glödlampa: 100 fångar sitter i isolerade celler och kan varken se, tala eller kommunicera. Det finns ett rum med en glödlampa som styrs av en strömbrytare utanför rummet. Varje fånge förs in i rummet vid slumpmässiga tidpunkter, utan något mönster. De kan inte kommunicera utanför rummet. Hur kan de tänka ut en plan för att säkerställa att de alla vet när alla har besökt rummet minst en gång?

Utse en fånge som räknare.

Varje fånge som inte redan har gjort det tänder lampan vid sitt första besök i rummet.

Räknaren släcker lampan och räknar vidare. När räknaren når 99 har alla fångar besökt rummet.

Den krympande ön: Du är fast på en ö som krymper med hälften varje dag. Du kan simma, men hajar patrullerar området och flyttar in i takt med att ön krymper. Hur överlever du?

Vänta tills ön är så liten att du kan simma runt den snabbt, simma sedan i en cirkel precis innanför hajarnas patrullbana tills ön försvinner och simma tills du är i säkerhet.

Kvantitativt logiskt pussel

Regeln om delbart med 3: Bevisa att ett tal är delbart med 3 om och endast om summan av dess siffror är delbar med 3.

Ett tal är delbart med 3 om summan av dess siffror är delbar med 3 på grund av hur tal representeras i bas 10.

Guldtackapussel: Du har sju guldtackor, var och en med olika vikt. Du måste betala en anställd varje dag i sju dagar, med en guldtacka varje dag. Hur gör du betalningarna med bara två delar av tackorna?

Gör två styckningar: dela en tacka i segment om 1/7, 2/7 och 4/7.

Betala med kombinationer av dessa delar varje dag.

Förgiftat vin: En kung har 1 000 flaskor vin, varav en är förgiftad. Han har 10 råttor för att testa vinet. Giftet verkar exakt 24 timmar efter att det har druckits. Hur kan kungen hitta den förgiftade flaskan på bara 24 timmar?

En råtta behövs för att testa två flaskor (mata den med två flaskor och den kommer antingen att dö eller inte). Två råttor behövs för 4 flaskor, nio för 9 flaskor och så vidare.

Det räcker alltså med 10 råttor för att testa upp till 1 024 flaskor.

För att identifiera den flaska som förgiftats av 10 råttor på 24 timmar, använd en binär numerisk representation där varje flaska ges ett unikt 10-siffrigt binärt nummer (från 0000000001 till 1111101000).

Varje råtta dricker ur de flaskor som motsvarar en viss position av "1" i deras binära representation (till exempel dricker den första råttan ur de flaskor vars första siffra är "1", den andra råttan ur dem vars andra siffra är "1", och så vidare).

Efter 24 timmar kommer kombinationen av sjuka råttor att direkt motsvara den förgiftade flaskans binära nummer, vilket gör det möjligt att lokalisera den entydigt.

V. Beteende- och situationsrelaterade frågor

Dessa svar kommer alla att vara personliga, men vi kommer att ge ett exempel för varje svar:

Lagarbete: Kan du beskriva ett tillfälle då du arbetade som en del av ett team för att lösa ett svårt problem?

Jag arbetade nära ett team för att utveckla en ny statistisk modell och övervinna olika åsikter genom datadrivna diskussioner.

Anpassningsförmåga: Hur håller du dig uppdaterad om det snabbt föränderliga landskapet inom kvantitativ finansiering?

Jag läser regelbundet branschpublikationer och deltar i seminarier för att hålla mig uppdaterad om den senaste utvecklingen inom kvantitativ finansiering.

Konfliktlösning: Beskriv ett tillfälle då du hade en meningsskiljaktighet med en teammedlem och hur du löste det.

Jag löste en meningsskiljaktighet med en kollega genom att diskutera våra ståndpunkter och hitta en gemensam grund genom kompromisser.

Motivation: Vad motiverar ditt intresse för kvantitativ finansiering?

Jag fascineras av utmaningen att lösa komplexa finansiella problem med hjälp av kvantitativa metoder.

Karriärmål: Var ser du dig själv om fem år inom området kvantitativ finansiering?

Om fem år skulle jag vilja leda innovativa kvantitativa projekt, eventuellt i en ledande eller senior analytikerroll.

Beslutsfattande: Beskriv ett tillfälle då du var tvungen att fatta ett svårt beslut i ett projekt.

När jag ställdes inför ett svårt beslut genomförde jag omfattande forskning och riskanalys innan jag gjorde ett välgrundat val.

Innovation: Ge ett exempel på hur du utvecklade en ny lösning på ett komplext problem.

Utvecklade en unik algoritm för att optimera portföljdiversifieringen, vilket avsevärt förbättrade den riskjusterade avkastningen.

Lärdomar av misslyckanden: Kan du berätta om ett projekt där saker och ting inte gick som planerat och vad du lärde dig av det?

Av ett projekt som inte gick som planerat lärde jag mig vikten av noggrann testning och validering av hypoteser.

Kommunikationsförmåga: Hur förklarar du komplexa kvantitativa begrepp för icke-specialister?

Jag bryter ner komplexa begrepp till enklare termer och använder analogier för att göra dem begripliga för icke-experter.

Ledarskap: Har du någonsin lett ett team genom ett svårt kvantitativt projekt?

Jag har lett ett team genom ett projekt med högt tryck, upprätthållit tydlig kommunikation och fokuserat på att uppnå våra mål.

Teamwork och samarbete

Beskriv en situation där du var tvungen att arbeta nära en besvärlig kollega. Hur hanterade du situationen?

Jag hanterade ett svårt samarbete genom att fokusera på gemensamma mål och upprätthålla en professionell kommunikation.

Kan du berätta om en erfarenhet där du var tvungen att leda ett team genom ett svårt projekt?

Jag ledde framgångsrikt ett team genom ett analysprojekt med höga insatser genom att upprätthålla tydlig kommunikation och fördela roller efter styrkor.

Hur arbetar du med teammedlemmar som har en mindre kvantitativ eller analytisk inställning?

Jag försöker involvera dem i projektets bredare sammanhang och förklara vikten av analytiska resultat i enklare termer.

Berätta om en situation där du var tvungen att ta hjälp av ditt team för att lösa ett komplext problem.

Jag använde mig av olika färdigheter inom mitt team för att tillsammans lösa ett komplext datamodelleringsproblem.

Anpassningsförmåga och problemlösning

Beskriv en situation där du var tvungen att anpassa dig till stora förändringar på arbetsplatsen.

Jag anpassade mig snabbt till att arbeta på distans genom att använda digitala samarbetsverktyg och upprätthålla regelbunden kommunikation med mitt team.

Kan du berätta om ett tillfälle när du var tvungen att lösa ett problem med begränsade resurser eller begränsad information?

Jag hanterade en brist på data genom att kreativt använda surrogatvariabler och tekniker för att generera syntetiska data.

Hur hanterar du snäva tidsramar och pressade situationer?

Prioritera uppgifter, behålla lugnet och kommunicera effektivt i pressade situationer med korta deadlines och högt tryck.

Ge ett exempel på hur du har varit tvungen att anpassa din arbetsmetod för att ta hänsyn till nya data eller en föränderlig miljö.

Jag anpassade mitt sätt att analysera när jag fick nya uppgifter och såg till att modellen var relevant och korrekt.

Innovation och kreativt tänkande

Kan du ge ett exempel på en innovativ lösning som du har utvecklat för att lösa ett svårt problem?

Jag skapade ett nytt riskbedömningsverktyg genom att kombinera traditionella finansiella mått med maskininlärningstekniker.

Beskriv en situation där du var tvungen att tänka utanför boxen för att slutföra en uppgift eller ett projekt.

Jag löste ett problem med inkonsekventa data med hjälp av en icke-traditionell normaliseringsmetod.

Hur håller du dig uppdaterad om nya kvantitativa tekniker eller teknologier?

Jag deltar regelbundet i workshops och onlinekurser och samarbetar med kollegor i branschen.

Berätta om en erfarenhet där du tillämpade en ny kvantitativ metod på ett traditionellt finansiellt problem.

Jag använde maskininlärning för att förbättra träffsäkerheten i kreditriskbedömningen i ett konventionellt banksystem.

Konfliktlösning och kommunikation

Beskriv en situation där du hade en meningsskiljaktighet med en handledare eller kollega och hur du löste det.

Jag hanterade meningsskiljaktigheter genom öppen dialog och fokuserade på data och objektiv analys för att nå konsensus.

Hur hanterar du situationer där din analys eller dina data ifrågasätts av andra?

Jag uppmuntrar konstruktiv kritik och deltar i öppna diskussioner för att validera och förbättra mina analyser.

Kan du berätta om en situation där du var tvungen att ge svår feedback till en medlem i ditt team?

Jag ger tydlig och konstruktiv feedback, med stöd av specifika exempel och förslag till förbättringar.

Beskriv hur du skulle förklara ett komplext kvantitativt koncept för en icke-teknisk publik.

Använda analogier och förenkla terminologin för att göra komplexa begrepp mer tillgängliga för en icke-teknisk publik.

Motståndskraft och lärande genom misslyckande

Berätta om en gång när du misslyckades med en uppgift eller ett projekt. Vad lärde du dig av den erfarenheten?

Jag analyserade de grundläggande orsakerna till att ett projekt misslyckades. Jag lärde mig vikten av iterativ testning och feedback från intressenter.

Kan du ge oss ett exempel på hur du kom tillbaka efter ett misslyckande på jobbet?

Jag övervann ett misslyckat projekt genom att omvärdera strategin och införa ett mer robust tillvägagångssätt.

Beskriv en situation där du var tvungen att lära dig av kritik eller negativ feedback.

Jag ser kritik som en möjlighet att lära mig mer och förbättra mina färdigheter och tillvägagångssätt.

Hur hanterar du och lär dig av avslag, t.ex. avslag på en forskningsidé eller ett projektförslag?

Jag ser avslag som en chans att förfina mina idéer och anpassa dem närmare till organisationens mål.

Motivation och karriärmål

Varför valde du en karriär inom kvantitativ finansiering?

Jag lockades av utmaningen att tillämpa matematiska och statistiska metoder för att lösa komplexa finansiella problem.

Hur ser du på din karriär inom de närmaste fem åren?

Jag ser mig själv som en senior kvantifierare som utvecklar innovativa strategier och leder ett team av analytiker.

Hur matchar dina personliga och yrkesmässiga mål den här rollen och vårt företag?

Mina analytiska färdigheter och min passion för finans passar bra för roller som innefattar komplex finansiell modellering och dataanalys.

Vad motiverar dig att utmärka dig i en kvantitativ roll?

Jag motiveras av den intellektuella utmaningen och hur mitt arbete påverkar det finansiella beslutsfattandet.

Etiskt omdöme och yrkesintegritet

Har du någonsin ställts inför ett etiskt dilemma i ditt arbete? Hur hanterade du det?

Jag har hanterat etiska dilemman genom att följa yrkesetiken, söka råd från mina äldre och prioritera öppenhet.

Hur skulle du hantera en situation där resultaten av din analys skulle kunna skada den allmänna bilden av eller värderingen av företaget?

Jag skulle presentera resultaten på ett sakligt sätt och samtidigt arbeta med ledningen för att förstå de vidare konsekvenserna.

Kan du beskriva en situation där du var tvungen att respektera datakonfidentialitet eller yrkesetik?

Jag prioriterar alltid datasäkerhet och följer etiska riktlinjer i min analys.

Hur garanterar du integriteten och korrektheten i dina kvantitativa analyser?

Jag validerar regelbundet mina modeller mot verkliga data och referentgranskad forskning för att säkerställa deras noggrannhet och integritet.

Bedömning av situationen

Om du fick ett projekt med oklara syften eller mål, hur skulle du gå tillväga?

- Be om förtydligande

- Definiera projektets omfattning.

- Sätt upp delmål för att hålla dig i linje med de övergripande målen

Hur skulle du hantera en situation där du ombads utföra en uppgift som gick utöver dina nuvarande färdigheter?

Samarbeta med mer kompetenta kollegor eller sök extern expertis samtidigt som du lär dig på jobbet.

Föreställ dig ett scenario där dina viktigaste resultat motsäger företagets nuvarande strategi. Hur skulle du presentera denna information?

Presentera dessa resultat objektivt. Backa upp dem med data samtidigt som du är öppen för ytterligare diskussion och analys.

Beskriv hur du skulle hantera ett projekt med hög insats och snäv deadline.

För att klara tidsfristen på ett effektivt sätt:

- Prioritera uppgifter

- Effektivisera arbetsflöden

- Upprätthålla tydlig kommunikation

VI. Ekonometri och makroekonomi

Ekonometriska modeller: Förklara användningen av vektorautoregression (VAR) i ekonomiska prognoser.

VAR-modeller fångar upp linjära ömsesidiga beroenden mellan flera tidsserier för makroekonomiska prognoser.

Kointegrations- och felkorrigeringsmodeller: Hur kan de tillämpas på parhandel?

De kan användas för att identifiera aktiepar som rör sig tillsammans, vilket gör det möjligt att göra lönsamma affärer på grundval av konvergens och divergens.

Marknadens mikrostruktur: Diskutera likviditetens roll i prisbildningen.

Likviditet har en inverkan på prisbildningen genom att påverka hur lätt och snabbt tillgångar kan handlas utan betydande prisförändringar.

Finansiella kriser: Analysera de kvantitativa faktorer som leder till en finansiell kris.

Dessa inkluderar överdriven skuldsättning, likviditetsbrist och snabba förändringar i investerarnas sentiment.

Penningpolitik: Hur påverkar centralbankernas politik kvantitativa modeller?

Centralbankernas politik, t.ex. ränteförändringar och kvantitativa lättnader, har en direkt inverkan på tillgångspriser och riskmodeller.

Ekonometri

Kan du förklara Grangers begrepp kausalitet och dess tillämpning inom finansiell modellering?

Används för att avgöra om en tidsserie kan förutsäga en annan, vilket inte innebär sann kausalitet utan ett prediktivt förhållande.

Diskutera användningen och begränsningarna av linjär regression inom ekonometrin, särskilt i samband med finansiella data.

Används ofta för dess enkelhet och lätthet att tolka, men begränsas av dess antagande om linjära relationer.

Hur kan man testa om en tidsserie är stationär, och varför är detta viktigt?

Genom att använda enhetsrotstest som ADF. Detta är viktigt eftersom många statistiska modeller förutsätter att tidsserier är stationära.

Förklara begreppet heteroskedasticitet och vilken inverkan det kan ha på regressionsmodeller.

Orsakar icke-konstant varians i feltermerna. Leder till ineffektiva skattningar och ogiltig inferens i regressionsmodeller.

Beskriv en metod för att hantera multikollinearitet i en regressionsmodell.

Teknikerna omfattar användning av ridge-regression eller eliminering av starkt korrelerade prediktorer.

Analys av tidsserier

Hur skulle du gå tillväga för att modellera och prognostisera en finansiell tidsserie?

Införliva trender i historiska data och volatilitetsmodeller med hjälp av modeller som ARIMA eller GARCH.

Diskutera skillnaderna mellan modellerna ARMA, ARIMA och ARCH/GARCH.

ARMA-modellen modellerar stationära serier, ARIMA-modellen inkluderar integrerade (differentierade) serier och ARCH/GARCH-modellen modellerar volatilitetens utveckling över tiden.

Förklara begreppet kointegration och dess relevans för strategier för parhandel.

Identifiera vilka aktiepar som har ett långsiktigt jämviktsförhållande för lönsamma handelsstrategier.

Hur hanterar man säsongsvariationer när man analyserar tidsserier med finansiella data?

Använd säsongsmässig dekomponering eller inkludera säsongsmässiga dummyvariabler i modellen.

Vilka är utmaningarna med att använda högfrekventa finansiella data i tidsseriemodellering?

Dessa inkluderar hantering av brus, datavolym och mikrostruktureffekter.

Paneldata och tvärsnittsanalys

Diskutera fördelarna med att använda paneldata framför tvärsnittsdata i finansiell ekonometri.