Swaptions - definition och funktion

Swaptions är ett handelsinstrument som investerare kan använda för att dra nytta av förändringar i räntesatser under en viss tidsperiod. Även om de inte är ett traditionellt verktyg för enskilda investerare kan de hjälpa till att bygga upp en diversifierad handelsportfölj. Den här guiden beskriver allt du behöver veta för att börja handla med swaptions, inklusive definitioner, fördelar och risker.

Vad är en swaption?

En swaption, eller swapoption, är ett avtal som gör det möjligt för emittenten och köparen att ingå en ränteswap. Köparen betalar en premie och får rätten, men inte skyldigheten, att ingå ett swapavtal med emittenten på ett förutbestämt datum. I gengäld betalar innehavaren en premie för optionen som fastställs i kontraktet. Även om ränteswappar är de vanligaste kan andra typer av swappar också skapas.

Det är viktigt att notera att swaptions är mer likt börser än optioner. De handlas över disk, vilket innebär att derivatkontrakten inte köps och säljs på centraliserade börser. Swaptions är fördelaktiga för investerare eftersom de ger större flexibilitet eftersom kontrakten inte är standardiserade. Detta innebär att individuella behov kan avtalas och anges i kontraktet.

Swaptioner gör det möjligt för låntagare att skydda sig mot de höga kostnader som kan uppstå i samband med utlåning, så att de inte behöver åta sig att låna den dag då optionen köps. Och om låntagaren inte behöver försäkringen i slutändan kommer han eller hon inte att drabbas av några förluster eller extra kostnader utöver priset på premien. Avtalet förpliktar inte investeraren att ingå en swap med emittenten.

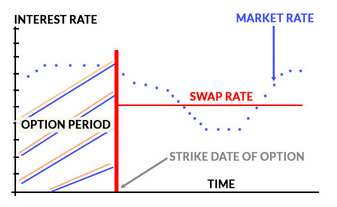

Hur fungerar swaptions?

Det finns två typer av swaptioner: betalarswaptioner och mottagarswaptioner. I det första fallet har köparen rätt, men inte skyldighet, att ingå ett swapavtal som gör honom till betalare av fast ränta och mottagare av rörlig ränta. När det gäller mottagarswaptioner är det omvända fallet: köparen får rätt att ingå ett swapavtal där köparen får en fast ränta och betalar en rörlig ränta.

Handeln med swaptions och standardoptioner är likartad på många sätt. Samma sak gäller för swaptions och terminer. Men det finns också skillnader: Swaptions handlas över disk och är inte standardiserade på samma sätt som andra optioner eller terminer. Detta innebär att emittenten och köparen måste komma överens om kontraktspriset, förfallodagen, det nominella beloppet och de fasta och rörliga handelsräntorna.

Det finns tre olika typer av swaptions, och återigen måste köparen och säljaren komma överens om vilken typ av kontrakt det rör sig om. De olika typerna är Bermuda, europeisk och amerikansk, och var och en av dessa anger ett annat sätt att genomföra swaptionen.

Swaptioner är mer skräddarsydda för köparen och säljaren än andra typer av optioner och ger möjlighet att anpassa eller ge utrymme för mer specifika villkor som varje part kan ha.

Optionskontrakt för swaptions kan avvecklas på två sätt. De kan avvecklas kontant genom att säljaren betalar köparen det aktuella marknadspriset för en underliggande swap. Alternativt kan de avvecklas genom en swapavveckling, där båda parter byter enligt villkoren i kontraktet.

Räntesatser

Swaptions kan användas oavsett om osäkerheten ligger i stigande eller fallande räntor i framtiden. Det finns två olika typer av räntesatser: fast ränta (icke-föränderlig) och rörlig ränta (rörlig).

En fast ränta är en ränta som inte varierar när marknaden förändras. Denna typ av ränta tillämpas på en skuld, t.ex. ett lån, och förblir densamma under avtalets löptid.

Den rörliga räntan förblir inte densamma under perioden, utan ändras i enlighet med referensräntan. Den vanligaste referensräntan i denna situation är LIBOR, som är ett genomsnitt av de räntesatser som härrör från uppskattningar från storbanker.

Typer av swaptions

De olika typerna av swaptioner är följande:

- Bermuda swaption - där köparen kan utnyttja optionen och genomföra swapet på en rad specifika datum som har överenskommits i kontraktet.

- Europeisk swaption - köparen kan endast utnyttja optionen och genomföra swapet den dag då optionen löper ut.

- Amerikansk swaption - köparen kan utnyttja optionen och ingå i swapet när som helst mellan den dag då swaptionen köps och den dag då den löper ut.

Den typ av kontrakt som du ingår spelar en viktig roll för valet av värderingsmetod, och olika värderingsmetoder kommer att vara lämpliga beroende på hur swaptionen utnyttjas.

För swaptioner av europeisk typ kommer värderingen till exempel i allmänhet att baseras på Black-prismodellen, medan amerikanska och Bermuda-swaptioner i allmänhet värderas med hjälp av Black-Derman-Toy- eller Hull-White-modellerna, eftersom dessa typer av kontrakt i allmänhet är mer komplexa.

Hur används swaptions?

Swaptionhandel är i allmänhet inriktad på att säkra positioner för obligationsoptioner eller diversifiera portföljer. På grund av hur dessa kontrakt fungerar används de ofta av stora institutioner men kan också användas av enskilda investerare. Handlare kan vilja använda swaptions som ett komplement till sina huvudsakliga investeringsverksamheter som kan vara utsatta för högre risker.

Swaptions är en av de bästa backupmetoderna för handlare som vill skydda sig mot risken för fluktuationer i marknadsräntan som kan inträffa när som helst. De gör det också möjligt för köparen att få en maximal fast ränta på framtida lån, så att om räntan stiger över optionens lösenpris kan kontraktet utnyttjas utan att någon förlust uppstår.

Om en investerare till exempel har tagit två lån som förfaller inom det närmaste året, men inte är säker på hur marknaden kommer att bete sig under den perioden, kan han eller hon ingå en swaption för att skydda sig mot en negativ räntehöjning.

Om räntan inte stiger kan köparen dock fortfarande låna till lägre marknadsräntor och välja att inte utnyttja swappen under avtalets löptid utan istället sälja den. Det bör dock noteras att när du säljer en swaption finns det en risk att den utnyttjas till en ränteswap som skulle ha ett negativt värde för dig.

Exempel på en swaption-transaktion

För att förstå hur swaptions fungerar i praktiken kan det vara bra att se ett exempel...

En investerare kan ingå ett swaptionskontrakt för att säkerställa att han eller hon inte utsätts för riskerna med räntesvängningar. Emittenten förbereder ett kontrakt och anger en räntesats på 6 %, ett förfallodatum som infaller någon gång i framtiden och en europeisk utövningsstil. Kontraktet undertecknas och investeraren har nu rätt att byta den dag då swaptionen löper ut.

Under den kommande perioden fluktuerar räntan, men är till investerarens fördel på förfallodagen. Investeraren beslutar därför att inte genomföra swaptionen, vilket han har rätt att göra.

Om räntetidpunkten däremot inte ökar utnyttjar investeraren swaptionen för att få en ränta som är högre än swapräntan och gör därmed en vinst.

Fördelar med handel med swaptions

Det finns flera fördelar med att investera i swaptions:

- Swaptioner ger låntagaren en i förväg överenskommen högsta ränta, vilket ger större säkerhet.

- Låntagaren kan förbli flexibel och kan dra nytta av lägre rörliga räntor före utnyttjandedatumet.

- Låntagaren har inga extra kostnader om swaptionen avslutas i förtid och kan få det eventuella restvärdet som han har om detta inträffar.

- Låntagaren är inte skyldig att ingå swapavtal om han eller hon tror att räntan inte kommer att stiga utan sjunka, och det finns ingen påföljd för att inte utnyttja avtalet, förutom att premien går förlorad.

- Låntagarna kan också sälja sina swaptions, vilket ger investeraren större flexibilitet.

Risker med handel med swaptions

Som med alla handels- och investeringsverktyg finns det risker med att använda swaptions. De är relativt lågt riskfyllda när det gäller investeringsverktyg, men det finns vissa saker att tänka på:

- Det finns en premie, som är en förskottskostnad som köparen av swaptionen måste betala, och om swaptionen inte utnyttjas kommer denna premie att gå förlorad. Denna risk kan vara attraktiv om premien är relativt låg, men om den är högre kan den leda till en förlust.

- Om marknadsräntan inte överstiger swaptionsräntan innan kontraktet löper ut får låntagaren inget värde från swaptionen.

Realiserad och underförstådd volatilitet

Volatilitet är en av de viktigaste termerna att känna till. Den avser den risk som ett derivat utsätts för på grund av marknadsfluktuationer. Två typer av volatilitet är viktiga: realiserad volatilitet, som avser den faktiska prisrörelsen för den underliggande tillgången, och historisk volatilitet, som avser realiserad volatilitet så som den har uppstått över tid.

Vid handel med swaptions är historisk volatilitet det begrepp som ofta kallas "volatilitet", eftersom det är den viktigaste faktorn som används för att fastställa marknadens känslighet för framtida förändringar.

Prissättning

När det gäller prissättning av swaptions används ofta Black-modellen, vilket innebär att optioner värderas med hjälp av en matematisk ekvation.

Kostnaden för en swaption kallas premie. Premien beror på de detaljer som köparen och säljaren kommer överens om. Det beror också på swapens fasta ränta jämfört med den aktuella marknadsräntan. Om den aktuella marknadsräntan till exempel är 5 % kommer du att betala mer för en swaption till 6 % än till 7,5 %. Dessutom beror premien på hur du betalar din premie, vilket bör diskuteras vid avtalstillfället.

Strategi

Swaptions kan vara en utmärkt teknik för riskhantering, men som med alla investeringsverktyg är det viktigt att göra din forskning och se till att du har effektiva handelsstrategier på plats. Nedan följer några av de viktigaste systemen som kan hjälpa dig att effektivisera handeln med swaptions.

Delta-säkring

Swaptions kan användas som ett sätt att kompensera prisförändringar i en swap. För att göra detta måste en portfölj byggas upp genom att sälja derivatet (i det här fallet swaptionen) och behålla en viss mängd av det underliggande instrumentet (swap). Detta kallas en hedgeportfölj.

Med den här handelsstrategin kompenseras en ökning av priset på en swap av en minskning av priset på en swaption och vice versa. Detta innebär att alla risker som kan uppstå på grund av fluktuationer i priset på det underliggande värdepappret minimeras eller elimineras helt.

Delta-Gamma-säkring

Med mindre gammavärden är också förändringshastigheten för deltat låg, vilket gör att säkring kan ske under längre perioder. Å andra sidan, när gammavärdena är större indikerar detta att deltat kommer att vara föremål för större variationer när det gäller det underliggande, och större risk i detta avseende innebär att det finns en större risk för portföljens värde.

Investerare vill ofta undvika att ombalansera portföljerna för ofta på grund av den höga kostnaden för frekventa säkringar, och denna säkring kallas en gamma-neutral strategi. Detta innebär att köpa och sälja fler swaptions och inte bara swappa.

Att uppnå neutralitet är inte en kontinuerlig process, eftersom det skulle vara kostsamt. I stället undersöks riskerna på individnivå för att avgöra om de är värda att ta.

Hur man handlar med swaptions

Först och främst ska du hitta en nätmäklare. Tänk på att mäklarprovisionerna varierar, så om du har en specifik budget kan det vara värt att leta efter en leverantör med lägre provisioner. Därefter måste du ansöka om att få handla med optioner. När dessa två aktiviteter är genomförda kan du börja handla med swaptions.

Det är också tillrådligt att bekanta sig med informationsmaterial om swaption och hålla sig uppdaterad om handelsnyheter, eftersom det hjälper att minimera riskerna om man behärskar swaptionmarknaden. Information om handel och investeringar kan komma i olika former, från PDF-böcker om swaptions till bloggar, podcasts, videor och nyhetsbrev. Många böcker och PDF-filer finns också gratis på nätet.

Optioner mäklare

Det sista ordet om swaption-handel

Swaptions kan antingen vara fullvärdiga optioner eller en förlängning av ett swapavtal. Swaptioner kan vara fördelaktiga för investerare som vill säkra finanser eller ränterörelser i allmänhet, men de kan också ha högre initiala kostnader eftersom de används för att säkra långsiktiga räntor. Använd den här guiden för att bekanta dig med detta populära optionsavtal.

Vanliga frågor

Vad är en swaption?

En swaption är ett optionsavtal som gör det möjligt för en köpare att ingå ett swapavtal till en viss ränta under en viss tidsperiod.

I vilka valutor erbjuds swaptions?

Swaptioner erbjuds i de flesta större valutor, inklusive amerikanska dollar, euro, japanska yen och pund.

Var handlas swaptions?

Swaptions handlas utanför den öppna marknaden och de vanliga börserna. De är också populärast bland stora institutionella investerare och banker.

Vad är skillnaden mellan en swap och en swaption?

Swappar och swaptioner erbjuder handlare liknande fördelar, men de är inte identiska. Medan en swap är ett avtal om att handla med derivat är en swaption icke-bindande och förpliktar inte köparen att fullfölja swapet.

Vilka är fördelarna med swaptions?

De viktigaste fördelarna med swaptioner är att de ger låntagarna en förutbestämd maximal ränta, att de inte har några rättsliga förpliktelser och att de kan säljas.

| Föregående : Ränteoptioner | Följande : Ratchet-optioner - definition och funktion |