5 potenti strategie di pattern di Fibonacci

L'analisi di Fibonacci non riguarda solo i livelli di ritracciamento e di estensione, ma anche i pattern grafici che possono aiutare a identificare le inversioni con grande precisione. Ecco i 5 pattern grafici in armonica che utilizzano i rapporti di Fibonacci per trovare segnali di trading.

Le basi del ritracciamento e dell'estensione di Fibonacci

In generale, i trader utilizzano i pattern di Fibonacci per individuare il ritracciamento della tendenza attuale. I movimenti di prezzo nel mercato forex tendono dinamicamente a "rimbalzare" (ritracciare) sulle linee di Fibonacci, dove queste linee rappresentano determinati livelli di prezzo che gli operatori di mercato osservano sempre prima di fare trading.

In altre parole, una tendenza attuale (sia essa rialzista o ribassista) ha una sorta di data di "scadenza" in cui è più probabile che il prezzo venga invertito dopo aver sfondato la linea di Fibonacci da una fase all'altra.

Le fasi sono suddivise in diverse serie di numeri:

- Ritracciamenti: 0, 0,23, 0,38, 0,5, 0,61, 0,78

- Estensioni: 1,27 e 1,61

In una tendenza normale, il prezzo rimbalza sulle linee di ritracciamento. Se invece il trend è relativamente forte perché alimentato da alcuni eventi di grande impatto, il prezzo attraverserà la linea di ritracciamento e probabilmente subirà un'inversione dopo aver raggiunto il limite della linea di estensione.

1. Strategia di trading con il pattern di Fibonacci AB = CD

Dopo aver compreso le basi della sequenza di Fibonacci, ecco un esempio di un popolare pattern di Fibonacci e della sua applicazione come strategia di inversione, ovvero il pattern AB = CD.

Nel grafico sottostante sono presenti tre pattern di Fibonacci AB = CD nel time frame a 4 ore (per il trading intraday). Il pattern di Fibonacci più a destra ha la migliore qualità di segnale rispetto al primo e al secondo pattern. Non sapete a che punto siete? Non preoccupatevi, diamo un'occhiata più da vicino.

Come disegnare le linee

A prima vista, il disegno AB = CD sembra uno zigzag. Ma tenete presente che le linee non vengono tracciate senza alcune condizioni.

- Il ramo della linea AB viene tracciato dal prezzo più basso (il minimo) al massimo più vicino.

- Quindi il ritracciamento della gamba AB, la linea BC, deve trovarsi al livello di ritracciamento 0,38-0,78 (idealmente 0,68) della linea AB.

- La gamba della linea CD viene tracciata dal minimo della linea BC al successivo massimo, con un limite compreso tra 1,27 e 1,68 per l'estensione della linea BC.

Questo schema di Fibonacci sottolinea idealmente la somiglianza della lunghezza delle gambe e del periodo di movimento dei prezzi tra le gambe AB e CD. Tuttavia, poiché le condizioni del mercato FX sono dinamiche e in costante cambiamento, il segnale di inversione ideale del pattern di Fibonacci AB = CD sarà molto difficile da trovare.

Di conseguenza, il grafico precedente mostra tre pattern AB = CD in cui la lunghezza di AB non è identica al cento per cento a quella di CD. Anche se il primo e il secondo pattern non sono imperfetti, l'inversione può comunque verificarsi grazie alla confluenza dell'ultima candela, ovvero una pin bar ribassista il cui apice tocca la linea di resistenza.

In termini di qualità, il terzo segnale AB = CD è migliore del primo e del secondo grazie ai seguenti criteri:

- Nel terzo pattern AB = CD, il mercato è chiaramente in una tendenza al ribasso, mentre il primo pattern si verifica in una condizione di lateralità.

- Le gambe AB e CD del terzo pattern di Fibonacci sono relativamente identiche in termini di lunghezza e periodo del movimento dei prezzi.

- L'ultima gamba (CD) si trova al livello dell'ultima candela dove la fine del ribasso ha toccato il livello di supporto.

Alla ricerca dei pattern

Se si sceglie il segnale migliore dalla configurazione di Fibonacci più a destra, si deve notare che la configurazione si trova in una zona di inversione rialzista (l'opposto delle due configurazioni precedenti). Si tratta di una zona in cui il prezzo diventa rialzista dopo che il mercato si è trovato in una tendenza al ribasso.

Inserite un ordine limite di acquisto o un ordine di mercato pochi pips al di sotto del prezzo più basso. È possibile impostare un Take Profit (TP) in sequenza dai punti di ritracciamento di Fibonacci da 0,23 a 0,78. L'ipotesi è che si possa dividere la dimensione degli scambi in corrispondenza di questi punti di TP per ridurre il rischio di un'inversione prima del TP finale (alla fine).

Per quanto riguarda lo Stop Loss (SL), potete posizionarlo in base alla vostra gestione del rischio. Si raccomanda che le posizioni SL abbiano un rapporto di almeno 1:2 rispetto al TP finale. Maggiore è il rapporto, maggiore è la ricompensa, ma maggiore è il rischio di attivazione anticipata dello SL.

2. Strategia di trading con il modello Gartley

Raggiungere centinaia di pip non è un compito facile. Tuttavia, con il pattern Gartley, potete testare voi stessi l'accuratezza del segnale per individuare le inversioni. Con questo pattern è possibile ottenere profitti molto più elevati grazie a un livello più alto di accuratezza del segnale!

Il pattern di Gartley è molto utilizzato come segnale di inversione, non solo nel trading forex, ma in tutti i tipi di strumenti finanziari. H. M. Gartley presentò per la prima volta il pattern nel suo libro "Profits In the Stock Market", da cui il termine "Gartley222" è diventato un riferimento alternativo.

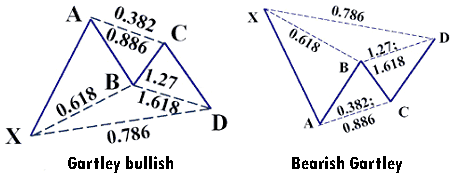

Come si presenta il diagramma di Gartley?

A prima vista, il diagramma di Gartley assomiglia alla lettera "M" (per un'inversione rialzista) o alla lettera "W" (per un'inversione ribassista). Si noti che i picchi e le depressioni delle prime ali sono sempre più "netti" (picchi più alti e depressioni più basse) di quelli delle seconde ali.

Ciò indica che il braccio di ferro tra acquirenti e venditori si sta indebolendo (convergendo) e probabilmente porterà a un'inversione in cui una delle parti è riuscita a dominare il mercato. Nel pattern rialzista, i compratori dominano il mercato dopo essere stati spinti dai venditori, mentre il pattern Gartley ribassista mostra un'inversione da parte degli orsi dopo essere stati spinti dai tori.

Il modello Gartley si basa sulla precisione del momento in cui viene emesso il segnale, poiché ogni gamba (linea della gamba) ha un proprio criterio. Pertanto, sebbene in linea di principio questo pattern possa essere utilizzato su tutti i time frame, il pattern Gartley sarà molto difficile da individuare se il mercato è troppo rumoroso.

Come disegnare il modello Gartley

Ecco un esempio di Gartley rialzista:

Si può notare che ogni gamba (pull line) ha i propri criteri con disposizioni generali sotto forma di ritracciamento della linea di Fibonacci, ovvero:

- XA è tracciato dal prezzo più basso di un periodo al massimo più vicino. XA è sempre stata la prima e più lunga gamba.

- AB viene tracciato dal massimo della gamba precedente al minimo successivo. AB è un ritracciamento (idealmente) del 61,8 di XA.

- BC è un ritracciamento da 38,2 a 88,6 che continua AB. Il massimo di BC (in un Gartley rialzista) non deve superare il massimo di AB.

- Il ritracciamento CD è a 78,6 da XA. L'accuratezza del segnale del pattern Gartley sarà migliore se AB e CD soddisfano i criteri del segnale del pattern di Fibonacci AB = CD.

Inoltre, ecco due esempi di pattern Gartley in due diversi time frame.

Sul grafico H4

Sul grafico H1

Il segnale della prima configurazione di Fibonacci è migliore del secondo segnale (H1) perché ogni gamba ha seguito le disposizioni di cui sopra. Nella seconda configurazione, invece, il rischio di subire un drawdown è piuttosto elevato perché il CD ha toccato il prezzo più basso finora (dato che il CD è stato "costretto" a ritracciare fino a 0,75 dell'XA).

Set-up di trading

I pattern di Fibonacci sono abbastanza precisi quando tutte le gambe soddisfano i requisiti. Pertanto, utilizzeremo un pattern di Gartley valido per impostare un trade:

La posizione di ingresso è generalmente a pochi pip dal punto D dell'ultima gamba. È consigliabile utilizzare un ordine pendente in modo che l'ordine non venga eseguito fino a quando il movimento del prezzo non avrà effettivamente toccato il livello previsto. Se utilizzate ordini di mercato (perché non volete perdere il momento), aspettate che il prezzo si allontani di qualche pip dal punto D.

Lo Stop Loss viene posizionato a pochi pips dal punto della gamba iniziale X perché si suppone che XA sia il punto di partenza del salto di volatilità più elevato. In altre parole, se il prezzo sale oltre il punto X, è preferibile tagliare le perdite.

Per quanto riguarda il Take Profit, potete tracciare una linea di Fibonacci ai punti da A a D. Utilizzate diversi TP e distribuite le dimensioni dell'operazione con giudizio ai punti di Fibonacci da 0,38 a 0,78. Se volete un solo Take Profit, prendete la posizione TP più sicura tra i punti di ritracciamento di Fibonacci da 0,3 a 0,5.

3. Strategia di trading con il pattern del pipistrello

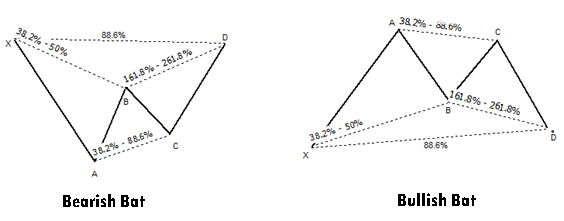

A prima vista, il bat pattern assomiglia al Gartley pattern, ma in realtà ci sono delle differenze tra i due. Il termine "Bat pattern" è stato reso popolare dagli analisti tecnici perché la resistenza delle linee è simile al profilo di un pipistrello. Le due "ali" sono di lunghezza quasi equivalente grazie al principio chiave del ritracciamento dell'88,6% dell'ultima gamba.

Come la maggior parte dei modelli di Fibonacci, il modello del pipistrello ha versioni rialziste e ribassiste. Ecco un esempio:

I modelli a pipistrello di Fibonacci indicano generalmente una forte tendenza che sta subendo un ritracciamento per qualche tempo. L'ultima gamba del bat pattern fornisce un segnale di inversione che consente ai trader di aprire posizioni con un rischio relativamente basso.

Disegno del modello a pipistrello

Ecco un esempio di bat pattern rialzista:

Ogni gamba è disegnata secondo determinati criteri basati sul ritracciamento di Fibo, come segue:

- XA è la prima gamba e la gamba più lunga. La linea è tracciata tra l'oscillazione più bassa e quella più alta.

- AB è un ritracciamento dal 38,2% al 50% di XA.

- La gamba BC è un ritracciamento dal 38,2% all'88,6% della gamba AB. Il top di BC non deve superare il top di AB.

- La gamba CD è l'ultima e più importante gamba della figura della mazza. Idealmente, la gamba CD è un ritracciamento dell'88,6% della gamba XA e un'estensione del 161,5% della gamba XA. di XA e un'estensione del 161,8% - 261,8% di BC. È ai piedi della CD che si può aprire la posizione.

La differenza più evidente tra i diagrammi Bat e Gartley è la lunghezza dell'ultima gamba rispetto a quella iniziale. Nel modello Bat, il rischio di apertura è inferiore rispetto al modello Gartley grazie al ritracciamento dell'88,6% della CD da XA. A questo livello, il prezzo ha probabilmente raggiunto la saturazione ed è pronto a rimbalzare (invertire) dal suo punto di supporto o di resistenza.

Applicazione pratica delle figure a pipistrello

Il bat pattern fornisce segnali con una buona precisione se il leg pattern ha seguito correttamente la procedura. I pattern di Fibonacci possono essere utilizzati su qualsiasi time frame, ma per evitare falsi segnali si consiglia di utilizzare il frame H4 o superiore.

Ecco un esempio di strategia di trading rialzista Bat sul grafico di AUD/USD:

In primo luogo, potete prepararvi a piazzare un ordine di acquisto pendente (buy limit) al punto D quando il pattern di beat è completo (BC 88,6% di XA). Poi piazzate uno Stop Loss al punto X o qualche pip al di sotto. Per quanto riguarda il TP, potete posizionarlo al livello di ritracciamento del 61,8% tra il massimo di A e il minimo di D. Se volete essere più conservativi, potete considerare di cambiare la posizione del TP al di sotto di questo livello o, se siete un trader aggressivo, aumentare il TP al livello di ritracciamento del 78,6%.

Si noti che nell'esempio precedente è necessario mantenere una posizione per 11 giorni per ottenere un Take Profit di 200 pip. Potrebbe essere necessario calcolare una commissione di trading aggiuntiva per il tasso di swap (interesse di rollover) sulla coppia negoziata.

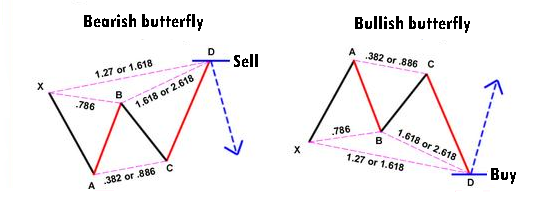

4. Strategia di trading con pattern a farfalla

Il modello a farfalla è uno dei modelli di Fibonacci con un modello di base a 4 gambe (XABCD). Ciò che lo rende diverso dai modelli precedenti è che la gamba più lunga è posizionata come ultima gamba. In altre parole, l'ultima gamba (CD) è l'estensione di Fibonacci della gamba iniziale.

La formazione del modello Butterfly offre opportunità di trading con segnali a livelli di prezzo estremamente alti o bassi grazie all'ultima gamba più lunga. Ciò significa che i trader possono aprire immediatamente una posizione per anticipare un'inversione una volta che la gamba più lunga ha formato un pattern di Fibonacci completo.

Ecco una panoramica dei modelli Butterfly ribassisti e rialzisti:

Come disegnare il motivo della farfalla

A prima vista, il profilo di base del modello a farfalla assomiglia alla silhouette delle ali di una farfalla. In una forma ribassista, il pattern di Fibonacci ha il punto A come prezzo più basso (inferiore) e il punto D come prezzo più alto (superiore). Al contrario, in una forma rialzista, il punto A è il prezzo più alto mentre il punto D è il prezzo più basso.

Ecco un esempio di butterfly ribassista su un grafico:

Queste linee vengono tracciate sulla base del ritracciamento o dell'estensione delle linee di Fibonacci secondo le seguenti regole:

- XA è la prima gamba e viene tracciata dal prezzo più alto al prezzo più basso quando il prezzo è in forte calo.

- AB è un ritracciamento del 78,6% di XA e viene tracciato quando il prezzo torna a salire.

- La gamba BC viene estratta quando il prezzo scende di nuovo, con un ritracciamento dal 38,2% all'88,6% della gamba AB.

- La gamba CD è l'ultima e la più importante. Viene tirata quando il prezzo sale bruscamente, con un'estensione compresa tra il 127% e il 161,8% della XA. Idealmente, la CD dovrebbe corrispondere anche all'estensione 161,8%-261,8% della BC.

I trader possono aprire immediatamente una posizione per anticipare un'inversione non appena la gamba CD si estende secondo le regole di cui sopra. Poiché l'ultima gamba è la più lunga, la precisione dell'inversione è abbastanza affidabile.

Come si possono utilizzare i pattern a farfalla in una configurazione di trading?

Come i modelli grafici precedenti, il modello a farfalla ha un alto grado di precisione quando tutte le regole delle gambe sono state seguite. Questo pattern può essere utilizzato su tutti i tipi di time frame, ma si consiglia di utilizzare un grafico H4 o superiore, per ridurre al minimo il rischio di rumore e falsi segnali.

Ecco un esempio di come il pattern Bearish Butterfly può essere applicato a un grafico XAU/USD:

È possibile aprire immediatamente una posizione corta quando la gamba CD si completa, formando un modello a farfalla (estensione CD 127%-161% della XA). Lo Stop Loss (SL) è posizionato all'estensione di Fibonacci 161,8% dell'XA. Nel frattempo, potete puntare al Take Profit (TP) in base alle vostre regole di gestione del rischio. Se siete conservatori, posizionate il TP sul ritracciamento del 50%-61,8% dell'XA. Se invece siete più aggressivi, posizionate il TP parallelamente al punto A.

Nell'esempio precedente, con una posizione mantenuta per 16,5 giorni, il profitto totale realizzato è di circa 5.000 pip se si posiziona il TP in modo conservativo.

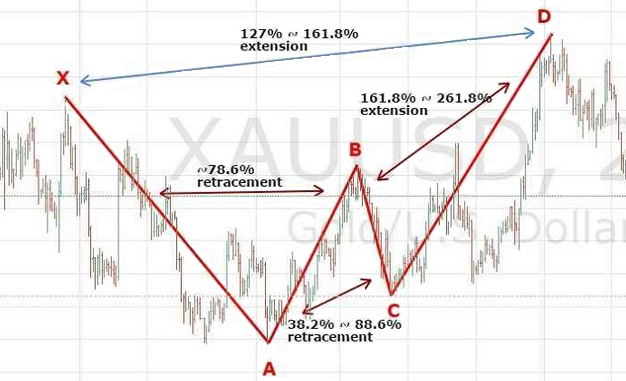

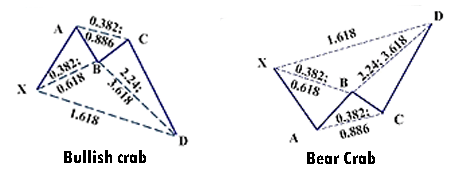

5. Trading con il modello del granchio

Il pattern del granchio appartiene al pattern XABCD di Fibonacci, dove il pattern di base forma 4 linee continue. Ogni linea è disegnata sulla base del ritracciamento e dell'estensione di Fibonacci della linea precedente (ad eccezione della gamba iniziale, XA).

Il pattern a granchio viene utilizzato come segnale di trading quando una tendenza ha raggiunto il suo picco ed è pronta a invertirsi. Il segnale di ingresso del pattern di Fibonacci appare infatti quando l'ultima gamba (CD) si estende per il 161% della lunghezza della gamba iniziale (XA).

Identificazione del modello a granchio

A prima vista, il pattern del granchio sembra un pattern a farfalla perché l'ultima gamba è la più lunga. La differenza è che l'ultima gamba del modello a granchio ha un'estensione maggiore, pari al 161,8%.

Ecco un esempio di granchio ribassista identificato su un grafico di prezzo:

- La prima gamba (XA) è tracciata da un brusco calo da X ad A.

- La seconda gamba (AB) è un ritracciamento del 38,2-61,8% di XA.

- La terza gamba (BC) è un ritracciamento del 38,2-88,6% di AB.

- La gamba finale (CD) è un'estensione del 161,8% di XA. Idealmente, CD dovrebbe estendersi anche dall'estensione 224-361,8% di BC.

- I trader possono aprire posizioni short quando l'ultima gamba del crab ribassista raggiunge un'estensione del 161,8% di XA.

Come fare trading con i pattern crab

Il pattern Crab può essere utilizzato in qualsiasi time frame. Per i principianti, si consiglia di utilizzarlo su un grafico H1 o superiore. Questo limite è importante per evitare il rischio di falsi segnali dovuti al rumore del mercato su time frame più piccoli.

Nell'immagine qui sopra, si può vedere un granchio ribassista su un grafico H4 di XAU/USD. La prima gamba è tirata verso il basso dalla caduta del prezzo dal punto X ad A, seguita dal ritorno del trend rialzista fino a raggiungere il punto di saturazione della gamba CD. È possibile aprire immediatamente posizioni short quando l'ultima gamba raggiunge un'estensione del 161,8% di XA.

La posizione di ingresso si trova pochi pips sopra il punto D. Per quanto riguarda il TP, se siete conservatori, sarà generalmente posizionato parallelamente al punto B. Ma se si corre il rischio, il TP può essere allineato al punto A. La configurazione a granchio offre un'opportunità di trading a basso rischio e ad alto profitto perché il rapporto rischio/rendimento ideale è superiore a 3R (la ricompensa è 3 volte superiore al rischio). Di conseguenza, la misura dello Stop Loss dovrebbe essere 3 volte superiore alla misura del Take Profit.