¿Qué es una defensa monetaria?

Una defensa monetaria es una política económica aplicada por un gobierno para proteger el valor de su moneda de los especuladores en el mercado de divisas.

Una defensa de divisas puede adoptar muchas formas diferentes, pero generalmente implica la intervención en el mercado de divisas para comprar o vender divisas con el fin de mantener su valor dentro de un rango predeterminado.

Las defensas monetarias pueden adoptar muchas formas diferentes, pero todas tienen el mismo objetivo: estabilizar el valor de una moneda y proteger la economía de cualquier influencia negativa de las actividades comerciales especulativas.

¿Qué es la especulación monetaria?

La especulación con las divisas se produce cuando los operadores compran y venden divisas para obtener beneficios de las variaciones de los tipos de cambio.

Aunque la especulación monetaria no es necesariamente perjudicial, puede ejercer una presión a la baja sobre el valor de una moneda.

Los bancos centrales pueden tratar de impedir la especulación con sus monedas para controlar mejor las presiones inflacionistas que, en última instancia, podrían socavar sus objetivos políticos y perjudicar a la economía.

La defensa de la moneda es una forma de que un gobierno intente estabilizar su moneda y protegerla de los especuladores.

Al comprar o vender la moneda en el mercado abierto, el gobierno puede ayudar a mantener su valor dentro de un rango deseado o en un nivel específico. Esto ayuda a evitar la inflación y otros problemas económicos que podrían ser causados por movimientos monetarios indeseables.

Sin embargo, aunque es habitual culpar a los especuladores, a los vendedores en corto y a otros participantes en el mercado que apuestan contra una divisa (o una acción u otro activo financiero), no hacen más que deducir lo que es probable que ocurra.

Por ejemplo, George Soros es famoso por vender la libra esterlina en 1992, lo que le hizo ganar más de mil millones de dólares.

Pero sus acciones se basaron en un profundo conocimiento de la situación económica del Reino Unido en ese momento. En otras palabras, no era un comerciante sin escrúpulos que se lo buscó todo, sino que había hecho sus deberes (con su ayudante Stan Druckenmiller).

Aunque la especulación monetaria que conduce a una excesiva volatilidad y separa una moneda de su valor fundamental puede ser perjudicial para una economía, es importante recordar que los especuladores casi nunca son culpables cuando una moneda pierde su valor.

En muchos casos, simplemente intentan obtener beneficios prediciendo correctamente lo que ocurrirá en el mercado y asignando su capital en consecuencia.

¿Cómo puede un gobierno establecer una defensa de la moneda?

Hay varios métodos diferentes que un gobierno puede utilizar para implementar una defensa monetaria. Un método común es el conocido como intervención monetaria.

Se trata de que el gobierno compre o venda divisas en el mercado abierto para influir en el tipo de cambio. Otro método es utilizar los controles de capital, que restringen el flujo de entrada y salida de divisas del país.

Aunque la intervención monetaria y los controles de capital pueden ser eficaces a corto plazo, también pueden tener efectos negativos en la economía a largo plazo. Por ejemplo, la intervención monetaria puede conducir a la manipulación de las divisas, lo que puede crear un terreno de juego desigual para el comercio mundial.

¿Cuáles son algunos ejemplos de defensas monetarias?

Hay muchos ejemplos diferentes de defensas monetarias que han sido implementadas por gobiernos de todo el mundo. Un ejemplo es la defensa monetaria de China frente al dólar estadounidense.

En general, China ha manejado su moneda en un rango estrecho frente al dólar estadounidense.

(Es habitual que los países emergentes vinculen su moneda a la de su principal socio exportador o a la de la principal moneda de reserva del mundo. En cada caso, se trata de los Estados Unidos para China).

Para defender su moneda dentro de este rango, China compra dólares cuando el yuan se hace demasiado fuerte frente al dólar y vende dólares para comprar yuanes cuando el yuan se hace demasiado débil.

Con el tiempo, China se ha mostrado más dispuesta a dejar flotar su moneda y su economía se ha hecho más fuerte y dinámica.

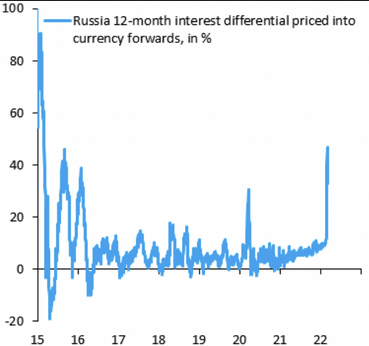

Otro ejemplo es Rusia en 2022, tras su invasión de Ucrania.

Esta invasión provocó sanciones de países de todo el mundo, lo que significa que existe un riesgo importante de fuga de capitales de Rusia.

Para frenar el posible flujo de capitales, Rusia ha impuesto controles de capital y también ha subido los tipos de interés del 9,5% al 20% para atraer más ahorros al rublo y defender su moneda.

Muchas de las subidas de los tipos de interés se reflejaron naturalmente en los contratos de divisas a plazo.

Desventajas de la defensa de la moneda

Las defensas monetarias pueden ser eficaces para estabilizar el valor de una moneda, pero también pueden tener algunas desventajas.

Una posible desventaja es que la intervención en la moneda puede requerir una gran cantidad de capital para ser efectiva.

Otro problema potencial es que las defensas monetarias pueden crear riesgo moral.

El riesgo moral se produce cuando un país o gobierno se protege de las consecuencias negativas de sus acciones. Esto puede llevar a la imprudencia y a otros problemas económicos más adelante.

A pesar de estos posibles inconvenientes, las defensas monetarias pueden ser un medio eficaz para que un gobierno estabilice el valor de su moneda y proteja su economía de los ataques especulativos.

Tipos de intervención monetaria

Intervención esterilizada

La intervención esterilizada se refiere al proceso por el que los bancos centrales o las autoridades monetarias influyen en el valor de su moneda sin modificar la base monetaria.

Este tipo de intervención monetaria suele realizarse mediante el uso de reservas de divisas.

Por ejemplo, si un banco central desea devaluar su moneda, vende su moneda en el mercado abierto y utiliza los ingresos para comprar divisas.

El banco central mantendrá entonces la moneda extranjera hasta que el valor de su propia moneda alcance el nivel deseado.

Una vez que esto ocurre, el banco central puede invertir el proceso vendiendo la moneda extranjera y comprando su propia moneda.

Intervención no esterilizada

La intervención no esterilizada se produce cuando un banco central o una autoridad monetaria modifica la oferta monetaria para influir en el valor de su moneda.

Este tipo de intervención en la moneda suele realizarse mediante operaciones de mercado abierto.

Por ejemplo, si un banco central desea devaluar su moneda, vende su moneda en el mercado abierto y utiliza los ingresos para comprar divisas.

Este proceso aumenta la oferta monetaria y ejerce una presión a la baja sobre el valor de la moneda.

Algunos bancos centrales, como el Banco Nacional Suizo (BNS), han creado dinero y comprado acciones extranjeras para devaluar su moneda y utilizar los activos extranjeros como fuente de financiación.

Intervención indirecta

Hay otras formas de intervención indirecta.

Controles de capital

Los controles de capital son restricciones que un gobierno impone al flujo de divisas que entra y sale de un país.

Los controles de capital pueden utilizarse para defender una moneda dificultando que los especuladores apuesten contra ella.

Por ejemplo, si un país impone un control de capitales, los especuladores tendrán que comprar la moneda para apostar contra ella.

Esto presionaría al alza a la moneda y dificultaría que los especuladores se beneficiaran de una caída de la misma.

Aumento de los tipos de interés

Otra forma de intervención indirecta es el aumento de los tipos de interés. Esto puede hacerse para atraer la inversión y el capital extranjeros al país.

Los tipos de interés más altos animan a los inversores a poner su dinero en el país. Esta afluencia de capital puede ayudar a sostener la moneda y defenderla de los ataques especulativos.

Controles de cambio

Un país puede optar por influir en su moneda imponiendo restricciones comerciales en determinadas divisas.

Así se evita que los especuladores apuesten contra la divisa o negocien con otras monedas para influir en el tipo de cambio.

Controles de precios y salarios

Un gobierno también puede optar por aplicar controles de precios y salarios para defender su moneda.

A veces se utilizan controles de precios y salarios para evitar que la inflación erosione el valor de la moneda.

También pueden ayudar a mantener los salarios bajo control, lo que puede hacer que las exportaciones de un país sean más competitivas.

Jawboning

El "Jawboning" se refiere a los responsables políticos que utilizan palabras o indicaciones para mover un mercado en una dirección u otra.

En el contexto de la intervención monetaria, el jawboning se refiere generalmente a los responsables políticos que declaran públicamente su intención de defender una moneda a un determinado nivel.

Esto puede ser una forma eficaz de disuadir a los especuladores de apostar contra la moneda y puede ayudar a estabilizar el valor de la misma.

Desventajas de la intervención monetaria

Las maniobras políticas incompatibles con los principios fundamentales están condenadas al fracaso.

Medidas como el control de cambios y otras restricciones pueden llevar simplemente a la creación de un mercado negro.

Los controles de capital suelen ser fáciles de eludir, ya que la gente intentará sacar su dinero de alguna manera. La gente podría probar con monedas alternativas, como otras monedas nacionales, oro, criptomonedas u otros almacenes de valor.

De hecho, la mera idea de que la gente sepa que podría no poder sacar su dinero les animará a hacerlo, como si se tratara de una corrida bancaria.

Muchas políticas, como los controles de precios y salarios, tienden a crear distorsiones en lugar de aliviar los problemas.

Otro posible inconveniente es que la intervención monetaria puede requerir una gran cantidad de capital para ser eficaz.

Además, las defensas monetarias pueden crear riesgo moral, es decir, la idea de que la gente está más dispuesta a asumir riesgos si sabe que hay una red de seguridad.

Por ejemplo, si un país sabe que puede confiar en la intervención monetaria para respaldar su moneda, puede estar menos inclinado a aplicar políticas económicas sólidas de adecuación del gasto a los ingresos y de garantía de que sus activos superan a sus pasivos.

La intervención monetaria no está exenta de riesgos e inconvenientes, pero puede ser un medio eficaz para que un país defienda su moneda.

Los responsables políticos deben ser conscientes de los posibles escollos de la intervención monetaria, pero la defensa monetaria puede ser una herramienta útil para estabilizar el valor de una moneda.

Defensa monetaria - Preguntas frecuentes

¿Cómo organizan los bancos centrales la defensa de su moneda?

Los bancos centrales pueden defender el valor de su dinero de varias maneras, entre ellas

- operaciones de mercado abierto

- intervención indirecta

- controles de capital

- subir los tipos de interés

- controles de cambio

- controles de precios y salarios, y

- el jawboning o la orientación hacia el futuro.

¿Cuáles son los beneficios de la intervención monetaria?

La intervención monetaria puede contribuir a estabilizar el valor de una moneda y evitar que la inflación erosione su poder adquisitivo.

También puede ayudar a contener los salarios, lo que puede hacer que las exportaciones de un país sean más competitivas.

¿Cuáles son los inconvenientes de la intervención monetaria?

Las políticas que no se ajustan a los fundamentos tienen pocas probabilidades de éxito.

No es raro que los responsables políticos que se enfrentan a la necesidad de devaluar se tiren el farol de que van a defender la moneda, para luego dejarla caer y crear un mercado de ida y vuelta.

Los controles de cambio y otras restricciones de capital pueden llevar simplemente a la creación de un mercado negro.

Por último, muchas políticas, como los controles de precios y salarios, tienden a crear distorsiones en lugar de aliviar los problemas.

¿Qué es una crisis monetaria?

Una crisis monetaria suele caracterizarse por una rápida y brusca caída del valor de una moneda.

Una crisis monetaria puede ser causada por varios factores, entre ellos

- déficits comerciales insostenibles

- niveles de endeudamiento elevados (demasiados gastos y/o pocos ingresos)

- la inestabilidad política, y

- intervención de los bancos centrales.

¿Cuáles son algunos ejemplos de crisis o colapsos monetarios?

Entre las crisis monetarias más destacadas se encuentran la crisis de la deuda latinoamericana en la década de 1980, la crisis financiera del este de Asia a finales de la década de 1990 y la crisis de las hipotecas de alto riesgo en 2007-2008, que provocó problemas monetarios en varios países.

¿Qué es una guerra de divisas?

Una guerra de divisas es un conflicto económico entre dos o más países en el que cada parte intenta devaluar su moneda para obtener una ventaja competitiva.

Las guerras de divisas pueden conducir a guerras comerciales, así como a crisis y colapsos monetarios.

¿Qué es la manipulación de la moneda?

La manipulación de la moneda es la intervención deliberada de un banco central u otra autoridad en el mercado de divisas para lograr un objetivo específico, como apoyar el valor de la moneda.

La manipulación de la moneda también se denomina a veces " dirty floating ".

¿Cuáles son los ejemplos de manipuladores de divisas?

Entre los manipuladores de divisas más destacados del pasado se encuentran: China, Japón y Corea del Sur.

Más recientemente, Suiza y Vietnam han sido señalados por el gobierno estadounidense por sus prácticas de gestión monetaria y financiera.

¿Se pueden evitar las crisis monetarias?

No hay una respuesta única a esta pregunta, ya que las crisis monetarias pueden ser causadas por varios factores.

Dicho esto, algunos economistas creen que las crisis monetarias podrían evitarse si los países aplicaran políticas económicas sólidas y mantuvieran niveles saludables de reservas de divisas.

En última instancia, las crisis monetarias suelen desarrollarse porque los países ganan más de lo que gastan y tienen demasiada deuda en relación con sus activos.

¿Cuál es la mejor manera de protegerse contra el riesgo cambiario?

Hay varias formas de protegerse contra el riesgo de divisas, entre ellas: la cobertura, la diversificación de la cartera y la tenencia de una cierta cantidad de activos no financieros, como las materias primas.

La cobertura es el uso de instrumentos financieros para compensar la exposición al riesgo de divisas.

La diversificación de la cartera en diferentes clases de activos también puede ayudar a mitigar el riesgo de divisas.

Para quienes no tienen un amplio acceso a las divisas, la inversión en valores respaldados por divisas, como los ETF de divisas, también puede proporcionar cierta protección contra el riesgo cambiario.

¿Cómo controla el gobierno la moneda?

El gobierno puede controlar la moneda a través de varios métodos, como la fijación de los tipos de interés, la impresión de dinero y la intervención en el mercado de divisas.

El gobierno también puede influir en la moneda a través de la política comercial, como los aranceles y otras restricciones.

¿Cuál es la diferencia entre dinero y moneda?

La moneda es un tipo de dinero que se utiliza como medio de cambio en las transacciones.

Sin embargo, no todas las monedas son dinero.

Algunas monedas, como las criptomonedas, no están respaldadas por un gobierno y pueden no ser aceptadas como moneda de curso legal, salvo raras excepciones (por ejemplo, El Salvador).

El dinero, en cambio, se refiere a todo lo que se acepta como pago de bienes y servicios o como pago de deudas.

Esto incluye la moneda, así como otros activos como el oro y la plata.

¿Puede un país cambiar su moneda?

Sí, un país puede cambiar su moneda.

Sin embargo, se trata de una decisión importante que sólo suele tomarse en tiempos de crisis económica o para formar parte de una unión monetaria que, dependiendo del país, tiene más ventajas que inconvenientes.

Algunos ejemplos de países que han cambiado de moneda son Zimbabue, que abandonó su moneda en 2009, y Grecia, que introdujo el euro en 2002.

¿Qué ocurre con la moneda de un país cuando experimenta una hiperinflación?

¿Por qué manipula China su propia moneda?

China ha intervenido en su mercado de divisas para mantener bajo el valor de su moneda.

Esto hizo que las exportaciones chinas fueran más competitivas y contribuyó al crecimiento económico del país.

Ahora que China se ha convertido en una economía más orientada al consumo, está más dispuesta a dejar flotar su moneda.

¿Cuáles son las consecuencias de la manipulación de la moneda?

La manipulación de la moneda puede tener una serie de consecuencias intencionadas y no intencionadas.

Las consecuencias que se pretenden con la manipulación de la moneda son, entre otras, impulsar las exportaciones, acelerar el crecimiento económico y crear empleo.

Sin embargo, la manipulación de la moneda también puede tener consecuencias no deseadas, como la inflación, las guerras de divisas y las burbujas especulativas o económicas.

¿Cuál es la diferencia entre dinero y moneda?

La moneda es un tipo de dinero que se utiliza como medio de cambio en las transacciones.

El cambio de divisas, en cambio, es el proceso de cambiar una moneda por otra.

Esto puede hacerse por diversas razones, por ejemplo: para comerciar internacionalmente, para invertir en activos extranjeros o para pagar bienes y servicios adquiridos en el extranjero.

¿Cuáles son los pares de divisas más populares?

¿Qué factores influyen en los tipos de cambio?

Los tipos de cambio están influidos por diversos factores, como los indicadores económicos, la política de los bancos centrales, los acontecimientos mundiales y la especulación del mercado.

Los indicadores económicos, como la inflación y el producto interior bruto (PIB), pueden influir en los tipos de cambio.

La política de los bancos centrales, como las variaciones de los tipos de interés, también puede afectar al valor de las divisas.

Los acontecimientos mundiales, como la inestabilidad política o las catástrofes naturales, también pueden hacer fluctuar el valor de las divisas.

Por último, la especulación del mercado puede desempeñar un papel en los movimientos del tipo de cambio.

¿Por qué devaluar una moneda?

Una moneda puede devaluarse por diversas razones, por ejemplo para estimular las exportaciones, luchar contra la deflación o corregir una moneda sobrevalorada.

Una devaluación de la moneda también puede ser una medida competitiva en respuesta a la devaluación de la moneda de otro país.

¿Cómo estimula una devaluación de la moneda las exportaciones?

Una devaluación de la moneda no afecta a los ingresos nacionales.

Esencialmente, está dando un descuento al resto del mundo.

Si un tipo de cambio pasa de 2,00 a 1,00, significa que un país extranjero que compre con esa moneda extranjera puede comprar el doble.

Esto contribuye a estimular la demanda de exportaciones.

También significa que los tenedores nacionales de la moneda pueden comprar la mitad de las importaciones.

En otras palabras, si un país tiene un gran déficit por cuenta corriente, devaluar su moneda es una buena manera de volver a equilibrarlo estimulando las exportaciones (ingresos) y reduciendo las importaciones (gastos).

Por ello, los traders de divisas vigilan el nivel de la cuenta corriente.

¿Cuál es la diferencia entre dinero y bienes?

El dinero es un tipo de moneda que se utiliza como medio de intercambio en las transacciones.

Las materias primas, en cambio, son recursos naturales que se utilizan para producir bienes y servicios.

Ejemplos de materias primas son el petróleo, el oro, la plata, el gas natural, el cobre, el trigo y el maíz.

¿Cuál es la diferencia entre dinero y deuda?

El dinero es un tipo de moneda que se utiliza como medio de intercambio en las transacciones.

La deuda, en cambio, es una obligación de devolver una suma de dinero.

La deuda puede adoptar la forma de bonos, préstamos, pagarés u otros instrumentos de deuda.

¿Qué es la vinculación de la moneda y por qué lo hace un país?

Una vinculación monetaria es cuando un país vincula el valor de su moneda a otra, normalmente el dólar estadounidense u otra moneda de reserva.

La fijación de la moneda puede utilizarse como medio para estabilizar el valor de una moneda.

Resumen - Defensa monetaria

La defensa monetaria se produce cuando un país o gobierno interviene en el mercado de divisas para estabilizar el valor de su moneda.

Las defensas monetarias pueden adoptar muchas formas diferentes, pero todas tienen como objetivo estabilizar el valor de una moneda y proteger la economía de la influencia de la especulación.

Se pueden utilizar diferentes técnicas, como la intervención esterilizada, la intervención no esterilizada, los controles de capital, el aumento de los tipos de interés y los controles de cambio.

Aunque las defensas monetarias pueden tener algunas desventajas, pueden ser una forma eficaz de que un gobierno defienda su tipo de cambio.

| Anterior : Trilema: explicar los regímenes monetarios | Próximo : ¿Qué causa la caída de una moneda? |