Cos'è un fondi negoziati in borsa (ETF)?

Gli ETF sono un modo semplice per ottenere l'esposizione a un insieme di investimenti senza doverli acquistare singolarmente. Possono seguire un indice di mercato azionario, come il CAC40, una classe di attività, come i titoli di stato, un segmento di mercato, come le obbligazioni con una scadenza inferiore a cinque anni, una regione o un settore.

Gli ETF sono indicati come investimenti "passivi", o fondi passivi, in quanto tentano di seguire la performance di un indice di mercato azionario o di un gruppo di investimenti, al contrario dei fondi "attivi" che tentano di battere l'indice.

Gli ETF sono anche conosciuti come investimenti/fondi "aperti" piuttosto che "chiusi". Questo significa che quando il denaro viene investito nel fondo, vengono create nuove azioni (quote). Quando il denaro viene ritirato, le azioni vengono riscattate. Gli ETF, come tutti i prodotti negoziati in borsa, sono negoziati su una borsa riconosciuta, come la borsa Euronext.

Perché usare un ETF?

Alcune delle principali attrazioni di investire in ETF sono il basso costo, la trasparenza, la flessibilità e la scelta. Per esempio, la tassa annuale per un ETF come il Lyxor ETF CAC 40, che traccia l'indice principale della borsa di Parigi, è dello 0,25%. A differenza dei fondi comuni, che scambiano ad un prezzo fisso durante il giorno, gli ETF possono essere scambiati ogni volta che il mercato azionario è aperto. Questo li rende un modo flessibile di investire.

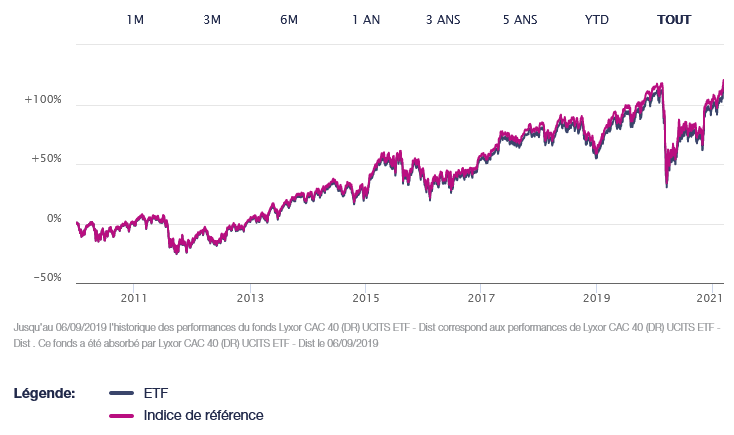

Performance storica del Lyxor CAC 40 (DR) UCITS ETF - Dist

Investire in ETF rende anche più facile diversificare il tuo portafoglio. Per esempio, comprare un ETF che traccia l'indice S&P500 è come comprare una piccola parte, nella proporzione appropriata, di ciascuna delle 500 società dell'indice - il tutto a un costo molto più basso di quello che sarebbe realizzabile per un individuo, date le commissioni applicate per ogni scambio.

Allo stesso modo, un tipico ETF di obbligazioni societarie contiene più di 200 obbligazioni individuali, quindi il rischio di default è altamente diversificato.

Come selezionare un ETF?

1. I componenti dell'indice di mercato

È sempre importante chiedersi: voglio investire nei componenti di questo indice? Gli indici sono metodologie basate su regole e sono normalmente costruiti ponderando ogni strumento sottostante secondo la sua capitalizzazione di mercato (dimensione) in quel particolare mercato. Di conseguenza, alcuni indici danno un peso significativo a una particolare azienda o paese. Esaminando i componenti sottostanti, possiamo giudicare se ogni indice è, secondo noi, un investimento appropriato.

2. Metodo di replica e errore di tracciamento

Il metodo di detenzione dei componenti fisici di un indice varia da fondo a fondo. Molti fondi utilizzano un sistema di ottimizzazione, in cui un campione di titoli viene utilizzato per replicare la performance dell'indice nel suo complesso. Pertanto, si dovrebbero selezionare i fondi che più si avvicinano alla performance dell'indice esaminando il tracking error di ogni ETF, cioè la misura in cui il gestore dell'ETF ha replicato la performance dell'indice.

3. Costi

Fatti salvi gli altri fattori qui elencati, cerchiamo di detenere il fondo con il costo complessivo più basso in ogni classe di attività. Questo include il total expense ratio del fondo, una misura del costo di gestione del fondo e la commissione di gestione addebitata agli investitori e presa dal valore giornaliero del fondo, ma tiene anche conto della performance del fondo e dei costi di transazione. Cerchiamo quindi di selezionare i fondi che offrono il miglior valore complessivo.

4. Dimensione e volume di trading

Le dimensioni e il volume di scambio di un ETF sono considerazioni importanti. Chiaramente, non vogliamo investire grandi somme in un ETF con un volume di scambi limitato. Generalmente cerchiamo di utilizzare gli ETF con gli spread bid/ask più bassi, cioè lo spread più basso tra il costo di acquisto e di vendita di ciascun fondo. Mentre un basso rapporto di spesa totale del fondo può sembrare attraente, se lo spread denaro/lettera è molto grande e/o la dimensione del fondo è molto piccola, non useremo necessariamente quel fondo fino a quando queste condizioni non miglioreranno. Cerchiamo anche di capire le dinamiche di liquidità delle posizioni dell'indice sottostante, al fine di comprendere meglio i costi di "creazione" o "riscatto" di un dato ETF.

5. Il tipo di ETF

Ci sono due tipi principali di ETF: "fisici" e "sintetici" o "swap-based".

Gli ETF fisici mirano a produrre la performance di un indice investendo nei suoi singoli componenti.

Gli ETF sintetici, d'altra parte, usano uno "swap" (un accordo legale tra due parti, una delle quali è normalmente una banca) per produrre il rendimento, tenendo le attività del fondo come garanzia. Il collaterale può assumere la forma di molti strumenti e può essere completamente indipendente dall'indice che l'ETF sta cercando di replicare. In alcuni casi - di solito nei mercati più esoterici - un ETF sintetico può occasionalmente avere costi più bassi di un ETF fisico, ma crediamo che investire in un ETF fisico sia più sicuro perché è meno esposto a quello che è noto come rischio di controparte: il rischio che una parte della transazione fallisca. Inoltre, il collaterale detenuto nell'ETF sintetico può talvolta essere di scarsa qualità o difficile da negoziare.

Quali sono i rischi degli ETF?

Uno dei potenziali svantaggi di un ETF è che, dato che non sempre detiene tutte le attività dell'indice che cerca di seguire, ci sarà una leggera differenza tra la sua performance e quella dell'indice. Mentre questa "differenza di tracciamento" può lavorare a favore dell'investitore, può anche lavorare contro di lui.

Gli ETF che non sono negoziati nella vostra valuta possono esporvi al rischio di cambio. Le fluttuazioni dei tassi di cambio possono influenzare la performance del capitale e il reddito generato da questi ETF quando vengono convertiti nella tua valuta.

Tutti gli investimenti comportano un rischio, e lo stesso vale per gli ETF, ma nel caso molto improbabile che il fornitore di ETF fallisca, avrete ancora accesso alle attività dell'ETF, che sono protette e detenute da un depositario separato.

Tipi di ETF

Abbiamo incluso alcuni dei tipi più popolari di ETF qui sotto, ma questa non è affatto una lista esaustiva:

1. ETF su materie prime

Un ETF sulle materie prime traccia il prezzo di una particolare merce, come l'oro, il mais o il gas naturale. Storicamente, la correlazione tra materie prime e azioni è stata piuttosto bassa, motivo per cui molti investitori includono gli ETF sulle materie prime in un portafoglio diversificato. È importante notare che l'acquisto di un ETF sulle materie prime non significa che l'investitore sta comprando la materia prima stessa, ma un contratto che riflette il prezzo.

2. ETF settoriali

Un ETF settoriale segue un'industria particolare, che sia la tecnologia o l'assistenza sanitaria, e di solito elenca il nome del settore - o sottosettore - nel suo titolo. Gli investitori possono favorire un ETF settoriale per trarre vantaggio dal ciclo economico o per sfruttare le caratteristiche di rischio/rendimento di un settore. Per esempio, la tecnologia può essere soggetta a una maggiore volatilità rispetto a un settore tradizionalmente stabile come le utilities.

3. ETF sui mercati ampi

Di gran lunga il tipo più popolare di ETF è quello che traccia una grande parte, se non tutto, del mercato azionario, di solito un indice azionario come il Russell 3000 o lo S&P500. In questo caso, le azioni sottostanti sono altamente diversificate e probabilmente includono sia nomi noti che società meno note in una vasta gamma di settori.

4. ETF Smart Beta

Gli ETF Smart Beta sono leggermente diversi in quanto seguono un approccio sistematico e basato su regole per selezionare i titoli di un particolare indice. Questi ETF tracciano sempre un indice, pur prendendo in considerazione fattori alternativi come i guadagni totali, i profitti, le entrate o i fondamentali e le metriche finanziarie. Questo tipo di ETF è ancora relativamente nuovo e, di conseguenza, i volumi di scambio e la liquidità sono generalmente inferiori alla media.

La differenza tra un ETF e un fondo comune

La grande idea dietro gli ETF era di dare agli investitori un prodotto liquido ed efficiente dal punto di vista fiscale che non fosse un fondo comune. Nel loro nucleo, gli ETF e i fondi comuni sono costituiti da fondi messi insieme da molti investitori, l'idea è che gli investitori individuali hanno accesso a competenze e investimenti che altrimenti non avrebbero.

La differenza più evidente con un fondo comune è che gli ETF sono scambiati su una borsa, quindi possiamo scambiare l'ETF durante tutto il giorno, piuttosto che in un punto fisso ogni giorno come con un tracker di fondi comuni (di solito intorno a mezzogiorno). Questo fornisce un'ulteriore flessibilità nella gestione del portafoglio e significa che intere quote del fondo possono essere comprate e vendute tra investitori senza la necessità di comprare e vendere i titoli sottostanti del fondo.

La flessibilità è solo una parte dell'equazione. Gli ETF ci permettono di conoscere il prezzo esatto al quale compreremo o venderemo il titolo, prima che lo scambio abbia luogo. Questo è essenziale per una gestione efficace del portafoglio e, con sorpresa di molti investitori, questo non è il caso dei fondi comuni. Allo stesso modo, gli ETF offrono una trasparenza giornaliera sulle loro partecipazioni, permettendoci di capire meglio e modellare il rischio, mentre i fondi comuni di investimento in genere forniscono agli investitori queste informazioni una volta al mese (e spesso in ritardo).

Poiché il prezzo e la negoziazione di un tracker di fondi comuni d'investimento vengono effettuati una volta al giorno, in genere si conosce solo il prezzo al quale si è acquistato o venduto dopo la negoziazione. Gli ETF, d'altra parte, sono scambiati su borse riconosciute, il che significa che la visibilità dei prezzi è alta e possono essere scambiati ogni volta che la borsa in questione è aperta.

Infine, la gamma di ETF in offerta è molto più ampia di quella dei fondi comuni. Gli ETF offrono accesso a molte attività che i fondi tracker non offrono, e in molte altre forme. Questo ci dà più strumenti per implementare le nostre idee d'investimento e permette un maggior grado di controllo del rischio e granularità nella gestione del portafoglio.

| Broker | Strumenti finanziari | Commissioni di brokeraggio (Euronext) | Nostra opinione |

|---|---|---|---|

| Conto titoli, conto a margine | Nessuna commissione per un volume massimo mensile di 100.000 euro, poi 0,20%. | XTB: trading senza commissioni, ma con una scelta di titoli limitata a 3.600 azioni e 1.350 ETF. Conto demo gratuito per testare la piattaforma. | |

| L'investimento comporta un rischio di perdita | |||

| Precedente : I principali indici di borsa | Seguente : Come funzionano gli ETF con leva? |