¿Qué es un fondo cotizado en bolsa (ETF)?

As ETFs são uma forma fácil de ganhar exposição a um conjunto de investimentos sem ter de comprar cada uma individualmente. Podem seguir um índice da bolsa, como o CAC40, uma classe de activos, como as obrigações do Estado, um segmento de mercado, como as obrigações com uma maturidade inferior a cinco anos, uma região ou um sector.

Os ETFs são referidos como investimentos "passivos", ou fundos passivos, na medida em que tentam acompanhar o desempenho de um índice ou grupo de investimentos bolsistas, em oposição aos fundos "activos" que tentam bater o índice.

As ETFs são também conhecidas como investimentos/fundos "abertos" em vez de "fechados". Isto significa que quando o dinheiro é investido no fundo, são criadas novas acções (unidades). Quando o dinheiro é retirado, as acções são resgatadas. Os ETFs, como todos os produtos negociados em bolsa, são negociados numa bolsa reconhecida, tal como a bolsa Euronext.

Porquê utilizar uma ETF?

Algumas das principais atracções de investir em ETFs são o baixo custo, a transparência, a flexibilidade e a escolha. Por exemplo, a taxa anual para uma ETF como a Lyxor ETF CAC 40, que acompanha o índice principal da bolsa de Paris, é de 0,25%. Ao contrário dos fundos mútuos, que negociam a um preço fixo durante o dia, os ETFs podem ser negociados sempre que a bolsa de valores estiver aberta. Isto torna-os uma forma flexível de investir.

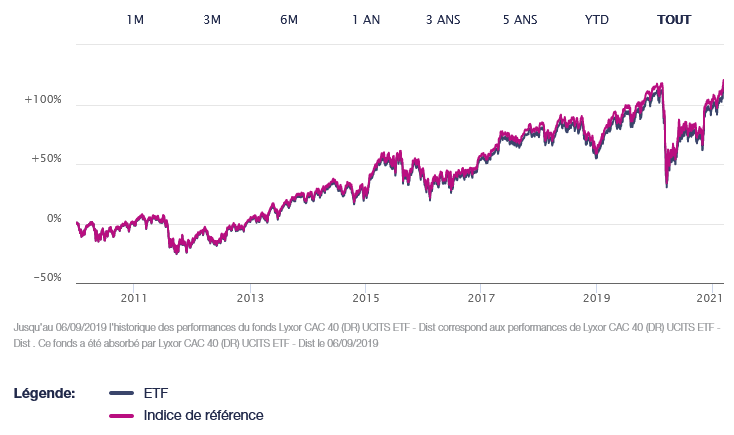

Desempenho histórico do Lyxor CAC 40 (DR) OICVM ETF - Dist

O investimento em ETFs também facilita a diversificação da sua carteira. Por exemplo, comprar uma ETF que segue o índice S&P500 é como comprar uma pequena parte, na proporção apropriada, de cada uma das 500 empresas do índice - todas a um custo muito mais baixo do que seria possível para um indivíduo, dadas as comissões cobradas por cada comércio.

Da mesma forma, uma típica obrigação empresarial ETF contém mais de 200 obrigações individuais, pelo que o risco de incumprimento é altamente diversificado.

Como seleccionar uma ETF?

1. Os componentes do índice do mercado

É sempre importante perguntar: será que quero investir nos componentes deste índice? Os índices são metodologias baseadas em regras e são normalmente construídos ponderando cada instrumento subjacente de acordo com a sua capitalização de mercado (dimensão) nesse mercado em particular. Como resultado, alguns índices dão um peso significativo a uma determinada empresa ou país. Ao examinarmos os componentes subjacentes, podemos julgar se cada índice é, na nossa opinião, um investimento adequado.

2. Método de replicação e erro de seguimento

O método de detenção dos componentes físicos de um índice varia de fundo para fundo. Muitos fundos utilizam um sistema de optimização, no qual uma amostra de títulos é utilizada para replicar o desempenho do índice como um todo. Assim, devem ser seleccionados os fundos que mais se aproximem do desempenho do índice, examinando cada erro de seguimento da ETF, ou seja, até que ponto o gestor da ETF replicou o desempenho do índice.

3. Custos

Sujeitos aos outros factores aqui enumerados, procuramos deter o fundo com o custo global mais baixo em cada classe de activos. Isto inclui o rácio de despesas totais do fundo, uma medida do custo de gestão do fundo e a taxa de gestão cobrada aos investidores e retirada do valor diário do fundo, mas também tem em conta o desempenho do fundo e os custos de transacção. Por conseguinte, procuramos seleccionar fundos que ofereçam o melhor valor global.

4. Tamanho e volume de comércio

O tamanho e o volume de comércio de uma ETF são considerações importantes. Claramente, não queremos investir grandes montantes numa ETF com um volume comercial limitado. Procuramos geralmente utilizar ETFs com os spreads de compra/venda mais pequenos, ou seja, o spread mais baixo entre o custo de compra e venda de cada fundo. Embora um baixo rácio de despesas totais do fundo possa parecer atraente, se o spread licitação/venda for muito grande e/ou o tamanho do fundo for muito pequeno, não utilizaremos necessariamente esse fundo até que estas condições melhorem. Procuramos também compreender a dinâmica da liquidez das posições do índice subjacente, a fim de compreender melhor os custos de "criar" ou "resgatar" uma dada ETF.

5. O tipo de ETF

Existem dois tipos principais de ETFs: "físicas"; e "sintéticas" ou "baseadas em trocas".

As ETF físicas visam produzir o desempenho de um índice através do investimento nos seus componentes individuais.

As ETF sintéticas, por outro lado, utilizam um "swap" (um acordo legal entre duas partes, uma das quais é normalmente um banco) para produzir o retorno, enquanto mantêm os activos do fundo como garantia. A garantia pode tomar a forma de muitos instrumentos e pode ser completamente independente do índice que a ETF está a tentar replicar. Em alguns casos - geralmente em mercados mais esotéricos - uma ETF sintética pode ocasionalmente ter custos mais baixos do que uma ETF física, mas acreditamos que investir numa ETF física é mais seguro porque está menos exposta ao que é conhecido como risco de contraparte: o risco de que uma parte da transacção vá à falência. Além disso, as garantias detidas na ETF sintética podem por vezes ser de má qualidade, ou difíceis de negociar.

Quais são os riscos das ETFs?

Um dos potenciais inconvenientes de uma ETF é que, como nem sempre detém todos os activos do índice que tenta acompanhar, haverá uma ligeira diferença entre o seu desempenho e o do índice. Embora esta "diferença de acompanhamento" possa funcionar a favor do investidor, também pode funcionar contra ele.

Os ETFs que não são negociados na sua moeda podem expô-lo ao risco cambial. As flutuações da taxa de câmbio podem afectar o desempenho do capital e os rendimentos gerados por estas ETFs quando convertidas na sua moeda.

Todos os investimentos implicam riscos, assim como as ETFs, mas no caso muito improvável de o fornecedor da ETF ir à falência, ainda terá acesso aos activos da ETF, que são protegidos e detidos por um depositário separado.

Tipos de ETFs

Incluímos alguns dos tipos mais populares de ETFs abaixo, mas esta não é, de forma alguma, uma lista exaustiva:

1. ETFs de produtos de base

Uma mercadoria ETF acompanha o preço de uma mercadoria específica, como o ouro, o milho ou o gás natural. Historicamente, a correlação entre mercadorias e acções tem sido bastante baixa, razão pela qual muitos investidores incluem as ETFs de mercadorias numa carteira diversificada. É importante notar que comprar uma mercadoria ETF não significa que o investidor está a comprar a mercadoria em si, mas sim um contrato que reflecte o preço.

2. Sector ETFs

Um sector da ETF segue uma determinada indústria, seja tecnologia ou cuidados de saúde, e normalmente enumera o nome do sector - ou subsector - no seu título. Os investidores podem favorecer um sector ETF para aproveitar o ciclo económico ou para tirar partido das características de risco/retorno de um sector. Por exemplo, a tecnologia pode estar sujeita a mais volatilidade do que um sector tradicionalmente estável como os serviços públicos.

3. ETFs de Mercado Amplo

De longe o tipo mais popular de ETF é aquele que segue uma grande parte, se não toda, da bolsa de valores, geralmente um índice de acções como o Russell 3000 ou o S&P500. Neste caso, os stocks subjacentes são altamente diversificados e é provável que incluam tanto nomes bem conhecidos como empresas menos conhecidas de uma vasta gama de sectores.

4. ETFs Beta Inteligentes

As ETFs Beta Inteligentes são ligeiramente diferentes na medida em que seguem uma abordagem sistemática e baseada em regras para seleccionar stocks de um determinado índice. Estas ETFs seguem sempre um índice, tendo em conta factores alternativos tais como os ganhos totais, lucros, receitas ou fundamentos e métricas financeiras. Este tipo de ETF é ainda relativamente novo e, como resultado, os volumes de negociação e a liquidez são geralmente inferiores à média.

A diferença entre uma ETF e um fundo mutualista

A grande ideia por detrás das ETFs era dar aos investidores um produto líquido, eficiente em termos fiscais, que não fosse um fundo de investimento. No seu núcleo, ETFs e fundos mútuos são constituídos por fundos agrupados por muitos investidores, sendo a ideia que os investidores individuais têm acesso a conhecimentos e investimentos que de outra forma não teriam.

A diferença mais óbvia com um fundo mútuo é que os ETFs são negociados numa bolsa, pelo que podemos negociar o ETF ao longo do dia, e não num ponto fixo todos os dias como com um rastreador de fundos mútuos (normalmente por volta do meio-dia). Isto proporciona flexibilidade adicional na gestão de carteiras e significa que unidades inteiras do fundo podem ser compradas e vendidas entre investidores sem necessidade de comprar e vender os títulos subjacentes do fundo.

A flexibilidade é apenas uma parte da equação. As ETFs permitem-nos saber o preço exacto a que compraremos ou venderemos o título, antes de a transacção ter lugar. Isto é essencial para uma gestão eficaz da carteira e, para surpresa de muitos investidores, não é este o caso dos fundos mútuos. Da mesma forma, as ETFs oferecem diariamente transparência sobre as suas participações, permitindo-nos compreender melhor e modelar o risco, enquanto que os fundos mútuos normalmente fornecem aos investidores esta visão uma vez por mês (e muitas vezes com atraso).

Uma vez que o preço e a negociação de um seguidor de índices de fundos mútuos é feita uma vez por dia, geralmente só se sabe o preço a que se comprou ou vendeu após a negociação. As ETF, por outro lado, são negociadas em bolsas reconhecidas, o que significa que a visibilidade dos preços é elevada e podem ser negociadas sempre que a bolsa relevante estiver aberta.

Finalmente, a gama de ETFs em oferta é muito mais vasta do que a dos fundos mútuos. As ETFs oferecem acesso a muitos activos que os fundos de rastreio não oferecem, e de muitas outras formas. Isto dá-nos mais ferramentas para implementar as nossas ideias de investimento e permite um maior grau de controlo de risco e granularidade na gestão de carteiras.

| Corretores | Instrumentos financeiros | Comissões de corretagem (Euronext) | Nossa opinião |

|---|---|---|---|

| Conta de títulos, conta margem | Sem comissão para um volume mensal máximo de 100 000 euros, depois 0,20%. | XTB: Transacções sem comissões, mas com uma escolha de títulos limitada a 3.600 acções e 1.350 ETF. Conta de demonstração gratuita para testar a plataforma. | |

| O investimento envolve risco de perda | |||

| Anterior : Os principais índices bolsistas | Seguinte : Como é que os ETF alavancados funcionam? |