ما هو صندوق المؤشرات المتداولة (ETF)؟

تعد صناديق الاستثمار المتداولة طريقة سهلة للتعرف على مجموعة من الاستثمارات دون الحاجة إلى شراء كل منها على حدة. يمكنهم تتبع مؤشر سوق الأوراق المالية ، مثل CAC40 ، فئة الأصول ، مثل السندات الحكومية ، وقطاع السوق ، مثل السندات التي يقل تاريخ استحقاقها عن خمس سنوات ، أو منطقة أو قطاع.

يشار إلى صناديق الاستثمار المتداولة على أنها استثمارات "سلبية" ، أو صناديق سلبية ، من حيث أنها تحاول تتبع أداء مؤشر سوق الأوراق المالية أو مجموعة من الاستثمارات ، على عكس الصناديق "النشطة" التي تحاول التغلب على المؤشر.

تُعرف صناديق الاستثمار المتداولة أيضًا باسم الاستثمارات / الصناديق "المفتوحة" بدلاً من "المغلقة". هذا يعني أنه عندما يتم استثمار الأموال في الصندوق ، يتم إنشاء أسهم (وحدات) جديدة. عندما يتم سحب الأموال ، يتم استرداد الوحدات. يتم تداول صناديق الاستثمار المتداولة ، مثل جميع المنتجات المتداولة في البورصة ، في بورصة معترف بها ، مثل بورصة يورونكست للأوراق المالية.

لماذا تستخدم ETF؟

بعض عوامل الجذب الرئيسية للاستثمار في صناديق الاستثمار المتداولة هي التكلفة المنخفضة والشفافية والمرونة والاختيار. على سبيل المثال ، تبلغ الرسوم السنوية لمؤشر ETF مثل Lyxor ETF CAC 40 الذي يتتبع المؤشر الرئيسي لبورصة باريس 0.25٪. على عكس الصناديق المشتركة ، التي تتداول بسعر ثابت خلال اليوم ، يمكن تداول صناديق الاستثمار المتداولة عندما تكون البورصة مفتوحة. هذا يجعلها طريقة مرنة للاستثمار.

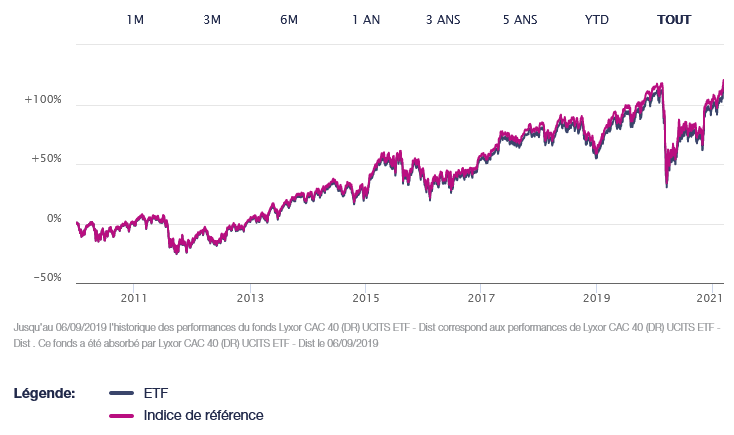

الأداء التاريخي لـ Lyxor CAC 40 (DR) UCITS ETF - Dist

الاستثمار في صناديق الاستثمار المتداولة يسهل أيضًا تنويع محفظتك. على سبيل المثال ، شراء ETF الذي يتتبع مؤشر S & P500 يشبه شراء جزء صغير ، بنسب مناسبة ، من كل شركة من 500 شركة في المؤشر - كل ذلك بتكلفة أقل بكثير. مع الأخذ بعين الاعتبار العمولات المفروضة على كل معاملة.

وبالمثل ، تحتوي صناديق الاستثمار المتداولة النموذجية لسندات الشركات على أكثر من 200 سند فردي ، وبالتالي فإن مخاطر التخلف عن السداد متنوعة للغاية.

كيف يتم اختيار ETF؟

1. مكونات مؤشر السوق

من المهم دائمًا أن تسأل نفسك: هل أرغب في الاستثمار في مكونات هذا المؤشر؟ المؤشرات عبارة عن منهجيات قائمة على القواعد ويتم إنشاؤها عادةً عن طريق ترجيح كل أداة أساسية وفقًا لقيمتها السوقية (الحجم) في هذا السوق المعين. نتيجة لذلك ، تضع بعض المؤشرات وزنًا كبيرًا على شركة أو بلد معين. من خلال النظر في المكونات الأساسية ، يمكننا الحكم على ما إذا كان كل مؤشر ، في رأينا ، استثمارًا مناسبًا.

2. طريقة النسخ المتماثل وتتبع الخطأ

تختلف طريقة الاحتفاظ بالمكونات المادية للمؤشر من صندوق إلى آخر. تستخدم العديد من الصناديق نظام تحسين ، حيث يتم استخدام عينة من الأوراق المالية لتكرار أداء المؤشر ككل. لذلك من الضروري تحديد الأموال التي تقترب قدر الإمكان من أداء المؤشر من خلال فحص خطأ التتبع لكل صندوق ETF ، أي مدى إعادة إنتاج مدير ETF لأداء المؤشر.

3. التكاليف

مع مراعاة العوامل الأخرى المذكورة هنا ، نسعى لامتلاك الصندوق بأقل تكلفة إجمالية في كل فئة من فئات الأصول. ويشمل ذلك نسبة المصروفات الإجمالية للصندوق ، ومقياسًا لتكلفة إدارة الصندوق ورسوم الإدارة المفروضة على المستثمرين والمقتطعة من القيمة اليومية للصندوق ، ولكنه يأخذ أيضًا في الاعتبار أداء الصندوق و تكاليف المعاملة. لذلك نسعى لاختيار الصناديق التي تقدم أفضل قيمة عامة.

4. حجم وحجم التداول

يعتبر حجم وحجم التداول في ETF من الاعتبارات الهامة. من الواضح أننا لا نريد استثمار مبالغ كبيرة في ETF بحجم تداول محدود. نتطلع عمومًا إلى استخدام صناديق الاستثمار المتداولة التي لديها أصغر فروق عرض وطلب ، أي أصغر فارق بين تكلفة شراء وبيع كل صندوق. في حين أن النسبة المنخفضة لمصروفات الصندوق الإجمالية قد تبدو جذابة ، إذا كانت الفجوة بين العرض والطلب كبيرة جدًا و / أو كان حجم الصندوق صغيرًا جدًا ، فلن نستخدم هذا الصندوق بالضرورة لفترة طويلة حتى لا تتحسن هذه الظروف. نسعى أيضًا إلى فهم ديناميكيات السيولة في مراكز المؤشر الأساسية ، من أجل فهم أفضل لتكاليف "إنشاء" أو "استرداد" صندوق ETF معين.

5. نوع ETF

هناك نوعان رئيسيان من صناديق الاستثمار المتداولة: "المادية" ؛ و "التركيبية" أو "المبنية على المقايضة".

تهدف صناديق الاستثمار المتداولة المادية إلى إنتاج أداء مؤشر من خلال الاستثمار في مكوناته الفردية.

من ناحية أخرى ، تستخدم صناديق الاستثمار المتداولة الاصطناعية "مقايضة" (اتفاقية قانونية بين طرفين ، يكون أحدهما عادةً بنكًا) لتحقيق العائد ، مع الاحتفاظ بأصول الصندوق كضمان. يمكن أن تتخذ الضمانات شكل العديد من الأدوات ويمكن أن تكون مستقلة تمامًا عن المؤشر الذي تحاول مؤسسة التدريب الأوروبية تكراره. في بعض الحالات - عادةً في الأسواق الأكثر سرية - يمكن أن يكون لصندوق ETF الاصطناعي في بعض الأحيان تكاليف أقل من ETF المادية ، لكننا نعتقد أن الاستثمار في ETF المادي أكثر أمانًا لأنه أقل تعرضًا لما يسمى مخاطر الطرف المقابل: طرف في الصفقة سوف يفلس. بالإضافة إلى ذلك ، يمكن أن تكون الضمانات المحتفظ بها في صناديق الاستثمار المتداولة الاصطناعية ذات جودة رديئة في بعض الأحيان ، أو يصعب تداولها.

ما هي مخاطر الصناديق المتداولة في البورصة؟

أحد العوائق المحتملة لمؤشر ETF هو أنه نظرًا لأنه لا يمتلك دائمًا جميع الأصول الموجودة في الفهرس الذي يحاول تتبعه ، سيكون هناك اختلاف طفيف بين أدائه وأداء المؤشر. على الرغم من أن "فرق التتبع" هذا يمكن أن يعمل لصالح المستثمر ، إلا أنه يمكن أن يعمل ضده أيضًا.

صناديق الاستثمار المتداولة التي لا يتم تداولها بعملتك قد تعرضك لمخاطر العملة. قد تؤثر التقلبات في سعر الصرف على أداء رأس المال والدخل الناتج عن صناديق الاستثمار المتداولة هذه عند تحويلها إلى عملتك.

تأتي جميع الاستثمارات مع مخاطر ، والشيء نفسه ينطبق على صناديق الاستثمار المتداولة ، ولكن في حالة احتمال إفلاس مزود ETF ، لا يزال بإمكانك الوصول إلى أصول ETF ، المحمية والمحتفظ بها من قبل وصي منفصل.

أنواع صناديق الاستثمار المتداولة

لقد قمنا بتضمين عدد قليل من أنواع ETF الأكثر شيوعًا أدناه ، ولكن هذه ليست بأي حال من الأحوال قائمة شاملة:

1. صناديق الاستثمار المتداولة للسلع

يتتبع ETF للسلع سعر سلعة معينة ، مثل الذهب أو الذرة أو الغاز الطبيعي. من الناحية التاريخية ، كان الارتباط بين السلع والأسهم منخفضًا للغاية ، وهذا هو السبب في أن العديد من المستثمرين يدرجون صناديق الاستثمار المتداولة في محفظة متنوعة. من المهم ملاحظة أن شراء ETF للسلعة لا يعني أن المستثمر يشتري السلعة بحد ذاتها ، بل يعني عقدًا يعكس السعر.

2. صناديق الاستثمار المتداولة في القطاع

يتتبع قطاع ETF صناعة معينة ، سواء كانت تقنية أو رعاية صحية ، وعادةً ما يُدرج اسم القطاع - أو القطاع الفرعي - في عنوانه. قد يفضل المستثمرون صناديق الاستثمار المتداولة في القطاع للاستفادة من الدورة الاقتصادية أو للاستفادة من خصائص المخاطرة / المكافأة للقطاع. على سبيل المثال ، قد تكون التكنولوجيا عرضة لتقلبات أكثر من قطاع مستقر تقليديًا مثل المرافق.

3. صناديق الاستثمار المتداولة ذات الأسواق الواسعة

إلى حد بعيد ، النوع الأكثر شيوعًا من صناديق الاستثمار المتداولة هو النوع الذي يتتبع جزءًا كبيرًا ، إن لم يكن كله ، من سوق الأسهم ، وعادةً ما يكون مؤشر أسهم مثل Russell 3000 أو S & P500. في هذه الحالة ، تكون الأسهم الأساسية متنوعة للغاية ومن المحتمل أن تشمل كلاً من الأسماء المعروفة والشركات الأقل شهرة عبر مجموعة واسعة من الصناعات.

4. صناديق الاستثمار المتداولة بيتا الذكية

تختلف Smart Beta ETFs اختلافًا طفيفًا من حيث أنها تتبع نهجًا منظمًا قائمًا على القواعد لاختيار الأسهم في مؤشر معين. تتبع صناديق الاستثمار المتداولة هذه دائمًا مؤشرًا ، مع مراعاة العوامل البديلة مثل إجمالي الأرباح أو الأرباح أو الدخل أو الأساسيات والمقاييس المالية. لا يزال هذا النوع من صناديق الاستثمار المتداولة جديدًا نسبيًا ، ونتيجة لذلك ، تكون أحجام التداول والسيولة بشكل عام أقل من المتوسط.

الفرق بين ETF والصندوق المشترك

كانت الفكرة الكبيرة وراء صناديق الاستثمار المتداولة هي منح المستثمرين منتجًا سائلاً وفعالًا من الناحية الضريبية لم يكن صندوقًا مشتركًا. في الأساس ، تتكون صناديق الاستثمار المتداولة والصناديق المشتركة من صناديق مجمعة من قبل العديد من المستثمرين ، مع فرضية أن المستثمرين الأفراد لديهم إمكانية الوصول إلى الخبرات والاستثمارات التي لم يكن لديهم خلاف ذلك.

يتمثل الاختلاف الأكثر وضوحًا مع الصناديق المشتركة في أن صناديق الاستثمار المتداولة يتم تداولها في البورصة ، بحيث يمكننا تداول ETF على مدار اليوم ، بدلاً من نقطة ثابتة كل يوم كما في حالة تعقب الصناديق المشتركة (عادةً في وقت الظهيرة تقريبًا) . يوفر هذا مرونة إضافية في إدارة المحافظ ويعني أنه يمكن شراء وحدات كاملة من الصندوق وبيعها بين المستثمرين دون الحاجة إلى شراء وبيع الأوراق المالية الأساسية للصندوق.

المرونة ليست سوى جزء من المعادلة. تسمح لنا صناديق الاستثمار المتداولة (ETF) بمعرفة السعر الدقيق الذي سنشتري به أو نبيعه على أساسه ، قبل أن تتم عملية التداول. هذا أمر ضروري للإدارة الفعالة للمحفظة ، وللمفاجأة للعديد من المستثمرين ، فإن هذا ليس هو الحال مع الصناديق المشتركة. وبالمثل ، توفر صناديق الاستثمار المتداولة شفافية يومية بشأن ممتلكاتها ، مما يسمح لنا بفهم المخاطر ووضع نماذج لها بشكل أفضل ، بينما تقدم الصناديق المشتركة عادةً للمستثمرين هذه الرؤية مرة واحدة شهريًا (وغالبًا على أساس متأخر).

| الوسطاء | الأدوات المالية | رسوم الوساطة (يورونكست) | رأينا |

|---|---|---|---|

| حساب الأوراق المالية، حساب الهامش | بدون عمولة لحجم شهري بحد أقصى 100,000 يورو، ثم 0.20%. | XTB: تداول بدون عمولة، ولكن مع اختيار الأوراق المالية التي تقتصر على 3,600 سهم و1,350 من صناديق المؤشرات المتداولة. حساب تجريبي مجاني لاختبار المنصة. | |

| الاستثمار ينطوي على مخاطر الخسارة | |||

نظرًا لأن السعر والصفقات الخاصة بمتعقب مؤشر الصناديق المشتركة تتم مرة واحدة يوميًا ، فلن تعرف عادةً السعر الذي اشتريته أو بعته إلا بعد التداول. من ناحية أخرى ، يتم تداول صناديق الاستثمار المتداولة في البورصات المعترف بها ، مما يعني أن رؤية الأسعار عالية ويمكن تداولها عندما يكون سوق الأسهم ذي الصلة مفتوحًا.

أخيرًا ، نطاق صناديق الاستثمار المتداولة المعروضة أوسع بكثير من نطاق الصناديق المشتركة. توفر صناديق الاستثمار المتداولة إمكانية الوصول إلى العديد من الأصول التي لا توفرها صناديق التتبع ، وبأشكال أخرى عديدة. يمنحنا هذا المزيد من الأدوات لتنفيذ أفكارنا الاستثمارية ويسمح بدرجة أكبر من التحكم في المخاطر والتفصيل في إدارة المحافظ.