¿Qué es un fondo cotizado (ETF)?

Los ETFs son una forma fácil de obtener exposición a un conjunto de inversiones sin tener que comprar cada una de ellas individualmente. Pueden seguir un índice bursátil, como el CAC40, una clase de activos, como los bonos del Estado, un segmento de mercado, como los bonos con un vencimiento inferior a cinco años, una región o un sector.

Los ETF se denominan inversiones "pasivas", o fondos pasivos, en el sentido de que intentan seguir el rendimiento de un índice bursátil o de un grupo de inversiones, a diferencia de los fondos "activos" que intentan batir el índice.

Los ETFs también se conocen como inversiones/fondos "abiertos" en lugar de "cerrados". Esto significa que cuando se invierte dinero en el fondo, se crean nuevas acciones (participaciones). Cuando se retira el dinero, las acciones se amortizan. Los ETF, como todos los productos cotizados, se negocian en una bolsa reconocida, como la bolsa Euronext.

¿Por qué utilizar un ETF?

Algunos de los principales atractivos de la inversión en ETFs son el bajo coste, la transparencia, la flexibilidad y la capacidad de elección. Por ejemplo, la comisión anual de un ETF como el Lyxor ETF CAC 40, que sigue el principal índice de la bolsa de París, es del 0,25%. A diferencia de los fondos de inversión, que cotizan a un precio fijo durante el día, los ETF pueden negociarse siempre que el mercado de valores esté abierto. Esto hace que sean una forma flexible de invertir.

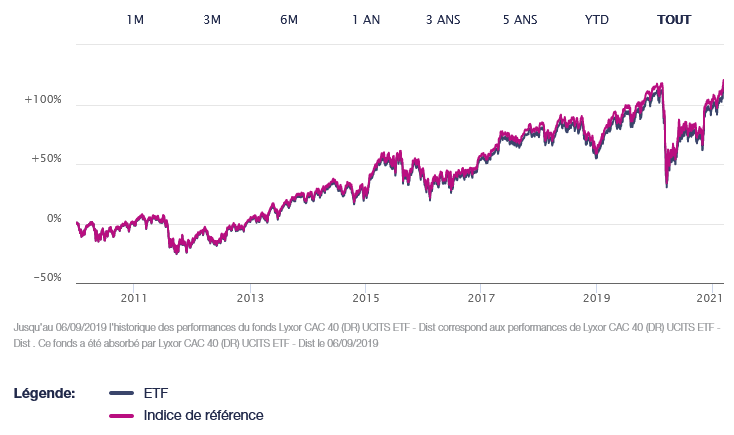

Evolución histórica del Lyxor CAC 40 (DR) UCITS ETF - Dist

Invertir en ETFs también facilita la diversificación de su cartera. Por ejemplo, comprar un ETF que siga el índice S&P500 es como comprar una pequeña porción, en la proporción adecuada, de cada una de las 500 empresas del índice, todo ello a un coste mucho menor del que podría conseguir un particular dadas las comisiones que se cobran por cada operación.

Asimismo, un típico ETF de bonos corporativos contiene más de 200 bonos individuales, por lo que el riesgo de impago está muy diversificado.

¿Cómo seleccionar un ETF?

1. Los componentes del índice de mercado

Siempre es importante preguntarse: ¿quiero invertir en los componentes de este índice? Los índices son metodologías basadas en reglas y normalmente se construyen ponderando cada instrumento subyacente en función de su capitalización bursátil (tamaño) en ese mercado concreto. Por ello, algunos índices dan un peso importante a una empresa o un país en particular. Al examinar los componentes subyacentes, podemos juzgar si cada índice es, en nuestra opinión, una inversión adecuada.

2. Método de replicación y error de seguimiento

El método de tenencia de los componentes físicos de un índice varía de un fondo a otro. Muchos fondos utilizan un sistema de optimización, en el que se utiliza una muestra de valores para replicar el rendimiento del índice en su conjunto. Por lo tanto, deben seleccionarse los fondos que más se aproximen a la rentabilidad del índice examinando el tracking error de cada ETF, es decir, el grado en que el gestor del ETF ha replicado la rentabilidad del índice.

3. Costes

Sujeto a los demás factores enumerados aquí, tratamos de mantener el fondo con el menor coste global en cada clase de activos. Esto incluye el ratio de gastos totales del fondo, una medida del coste de gestión del fondo y la comisión de gestión que se cobra a los inversores y que se extrae del valor diario del fondo, pero también tiene en cuenta la rentabilidad del fondo y los costes de transacción. Por lo tanto, tratamos de seleccionar los fondos que ofrecen el mejor valor global.

4. Tamaño y volumen de negociación

El tamaño y el volumen de negociación de un ETF son consideraciones importantes. Está claro que no queremos invertir grandes cantidades en un ETF con un volumen de negociación limitado. Por lo general, tratamos de utilizar los ETF con los menores diferenciales de compra y venta, es decir, el menor diferencial entre el coste de compra y el de venta de cada fondo. Aunque un ratio de gastos total del fondo bajo puede parecer atractivo, si el diferencial de compra/venta es muy grande y/o el tamaño del fondo es muy pequeño, no utilizaremos necesariamente ese fondo hasta que estas condiciones mejoren. También tratamos de entender la dinámica de la liquidez de las posiciones del índice subyacente, para comprender mejor los costes de "creación" o "reembolso" de un determinado ETF.

5. El tipo de ETF

Existen dos tipos principales de ETF: los "físicos" y los "sintéticos" o "basados en swaps".

Los ETFs físicos tienen como objetivo producir el rendimiento de un índice invirtiendo en sus componentes individuales.

Los ETF sintéticos, en cambio, utilizan un "swap" (un acuerdo legal entre dos partes, una de las cuales suele ser un banco) para producir el rendimiento, mientras que mantienen los activos del fondo como garantía. La garantía puede adoptar la forma de muchos instrumentos y puede ser completamente independiente del índice que el ETF intenta replicar. En algunos casos -generalmente en mercados más esotéricos- un ETF sintético puede tener ocasionalmente costes más bajos que un ETF físico, pero creemos que invertir en un ETF físico es más seguro porque está menos expuesto a lo que se conoce como riesgo de contraparte: el riesgo de que una de las partes de la transacción quiebre. Además, la garantía mantenida en el ETF sintético puede ser a veces de mala calidad, o difícil de negociar.

¿Cuáles son los riesgos de los ETF?

Uno de los posibles inconvenientes de un ETF es que, al no poseer siempre todos los activos del índice que intenta seguir, habrá una ligera diferencia entre su rendimiento y el del índice. Aunque esta "diferencia de seguimiento" puede jugar a favor del inversor, también puede jugar en su contra.

Los ETF que no se negocian en su moneda pueden exponerle al riesgo de cambio. Las fluctuaciones de los tipos de cambio pueden afectar al rendimiento del capital y a los ingresos generados por estos ETF al convertirlos a su moneda.

Todas las inversiones conllevan un riesgo, y los ETFs también, pero en el caso muy improbable de que el proveedor del ETF quiebre, usted seguirá teniendo acceso a los activos del ETF, que están protegidos y mantenidos por un custodio independiente.

Tipos de ETFs

A continuación hemos incluido algunos de los tipos de ETF más populares, pero no se trata en absoluto de una lista exhaustiva:

1. ETFs de materias primas

Un ETF de materias primas sigue el precio de una materia prima concreta, como el oro, el maíz o el gas natural. Históricamente, la correlación entre las materias primas y las acciones ha sido bastante baja, por lo que muchos inversores incluyen los ETF de materias primas en una cartera diversificada. Es importante señalar que la compra de un ETF de materias primas no significa que el inversor esté comprando la materia prima en sí, sino un contrato que refleja el precio.

2. ETFs sectoriales

Un ETF sectorial sigue un sector concreto, ya sea el tecnológico o el sanitario, y suele incluir el nombre del sector -o subsector- en su título. Los inversores pueden decantarse por un ETF sectorial para aprovechar el ciclo económico o las características de riesgo/rendimiento de un sector. Por ejemplo, la tecnología puede estar sujeta a una mayor volatilidad que un sector tradicionalmente estable como los servicios públicos.

3. ETFs de mercados amplios

El tipo más popular de ETF es, con mucho, el que sigue una gran parte, si no toda, del mercado de valores, normalmente un índice bursátil como el Russell 3000 o el S&P500. En este caso, los valores subyacentes están muy diversificados y es probable que incluyan tanto nombres conocidos como empresas menos conocidas en una amplia gama de sectores.

4. ETFs Smart Beta

Los ETFs Smart Beta son ligeramente diferentes, ya que siguen un enfoque sistemático, basado en reglas, para seleccionar valores de un índice concreto. Estos ETFs siempre siguen un índice, aunque tienen en cuenta factores alternativos como los beneficios totales, las ganancias, los ingresos o los fundamentos y métricas financieras. Este tipo de ETF es todavía relativamente nuevo y, por tanto, los volúmenes de negociación y la liquidez son generalmente inferiores a la media.

La diferencia entre un ETF y un fondo de inversión

La gran idea de los ETF era ofrecer a los inversores un producto líquido y fiscalmente eficiente que no fuera un fondo de inversión. En esencia, los ETF y los fondos de inversión están formados por fondos agrupados por muchos inversores, con la idea de que los inversores individuales tengan acceso a conocimientos e inversiones que no tendrían de otro modo.

La diferencia más obvia con un fondo de inversión es que los ETFs se negocian en una bolsa, por lo que podemos negociar el ETF a lo largo del día, en lugar de en un punto fijo cada día como con un seguidor de fondos de inversión (normalmente alrededor del mediodía). Esto proporciona una flexibilidad adicional en la gestión de la cartera y significa que se pueden comprar y vender participaciones enteras del fondo entre los inversores sin necesidad de comprar y vender los valores subyacentes del fondo.

La flexibilidad es sólo una parte de la ecuación. Los ETFs nos permiten conocer el precio exacto al que compraremos o venderemos el valor, antes de que se realice la operación. Esto es esencial para una gestión eficaz de la cartera y, para sorpresa de muchos inversores, no es el caso de los fondos de inversión. Del mismo modo, los ETF ofrecen transparencia diaria sobre sus participaciones, lo que nos permite comprender y modelar mejor el riesgo, mientras que los fondos de inversión suelen proporcionar a los inversores esta información una vez al mes (y a menudo con retraso).

Dado que el precio y la negociación de un fondo de inversión de seguimiento de índices se realiza una vez al día, por lo general sólo conocerá el precio al que compró o vendió después de la operación. En cambio, los ETF se negocian en bolsas reconocidas, lo que significa que la visibilidad de los precios es elevada y que pueden negociarse siempre que la bolsa correspondiente esté abierta.

Por último, la oferta de ETFs es mucho más amplia que la de los fondos de inversión. Los ETFs ofrecen acceso a muchos activos que los fondos de seguimiento no ofrecen, y en muchas otras formas. Esto nos da más herramientas para poner en práctica nuestras ideas de inversión y permite un mayor grado de control del riesgo y granularidad en la gestión de la cartera.

| Corredores | Instrumentos financieros | Comisiones de corretaje (Euronext) | Nuestra opinión |

|---|---|---|---|

| Cuenta de valores, cuenta de margen | Sin comisiones para un volumen mensual máximo de 100.000 euros, después 0,20%. | XTB: Trading sin comisiones, pero con una selección de valores limitada a 3.600 acciones y 1.350 ETF. Cuenta demo gratuita para probar la plataforma. | |

| Invertir implica un riesgo de pérdida | |||

| Anterior : Los principales índices bursátiles | Próximo : ¿Cómo funcionan los ETF apalancados? |