Forex: como funciona o trading de divisas

- Introdução no trading de Forex

- O que impulsiona o mercado cambial?

- Tipos de contratos Forex

- Tipos de ordens de forex

- Comparar spreads

- Como ganhar dinheiro no mercado cambial

- Quanto é que se pode ganhar com o trading de divisas?

- Plataformas de trading de Forex

- Gestores de Contas Forex

- Microcontas

- Regulamentação do mercado cambial na Europa

- Estratégias e sistemas

- Robôs e trading automático

- Como é que os corretores ganham dinheiro?

- História do trading de divisas

Introdução à negociação forex online. Desde o que move os mercados até encontrar os melhores brokers de Forex, explicamos a negociação de Forex em pormenor. Aprenda a distinguir uma ordem de paragem de uma ordem de limite, descubra porque é que os spreads são importantes e leia sobre algumas estratégias vencedoras - e experimente tudo isto sem riscos com uma conta de demonstração de um broker de Forex.

O trading de Forex consiste em tentar ganhar dinheiro com a diferença na taxa de câmbio de uma moeda em relação a outra. A ideia de negociar moedas surgiu das taxas de câmbio flutuantes, que permitem que o valor de uma moeda seja determinado pelo "mercado", ou seja, pelas forças da oferta e da procura.

Introdução no trading de Forex

O mercado cambial, "Forex" ou "FX", como é vulgarmente conhecido, é um dos mercados mais interessantes e acessíveis para os investidores. O acesso 24 horas por dia, os baixos requisitos de margem e a ação constante oferecem aos novos operadores um mundo de oportunidades para aprender, desenvolver, elaborar estratégias e descobrir mercados.

Como é que o mercado forex funciona?

Ao contrário dos mercados de acções ou de futuros, o mercado cambial é descentralizado, com transacções realizadas entre partes fora de uma bolsa central. Pode tratar-se da troca de alguns dólares no aeroporto durante uma viagem, ou de uma grande empresa que transfere o produto das suas vendas na Europa (em euros) para os Estados Unidos (em dólares). Todos os dias, milhões de transacções deste tipo são efectuadas em todo o mundo. O mercado cambial é fluido, diversificado e extremamente líquido.

Este tipo de mercado descentralizado não está isento de problemas. Para a maioria das pessoas, o principal problema surge quando tentam trocar pequenas quantias de dinheiro. Como as transacções não passam por uma central de câmbio, as contrapartes podem teoricamente fixar o preço que quiserem para uma moeda. Já reparou que, quando tenta trocar moedas, a taxa oferecida é frequentemente muito mais baixa do que a taxa "oficial"? Mesmo quando se compra algo em linha, há normalmente uma diferença significativa. Esta diferença é designada por "spread", ou seja, a diferença entre a taxa "oficial" e a taxa que lhe é oferecida no momento da transação. O diferencial cobrado pelos bancos e pelas bolsas é geralmente bastante elevado e permite-lhes obter lucros consideráveis.

O que é que isto tem a ver com o câmbio?

Essencialmente, o câmbio envolve a celebração de um contrato com um broker para comprar (ou vender) uma moeda contra outra a um preço acordado. Por exemplo, quando compra EUR/USD, está a apostar que o valor do euro vai subir em relação ao valor do dólar americano. O preço que paga é fixado pelo corretor e representa o consenso do mercado na altura. Como a concorrência pelo volume de transacções é feroz, os brokers que oferecem os melhores preços e os spreads mais baixos são os que atraem mais operadores.

É importante notar que, como o mercado cambial é um mercado organizado, os preços podem flutuar e os spreads podem mudar consideravelmente, dependendo das condições do mercado e do seu corretor. É muito importante ter um broker respeitável e regulamentado, uma vez que são os brokers que estabelecem os preços.

Comparação de brokers de Forex

Se é um investidor a retalho (ou seja, não é um profissional que trabalha para um fundo de cobertura ou para uma empresa de trading proprietária), a contraparte da sua transação é frequentemente o seu corretor, e não outro ser humano. Esta situação é muito diferente da que se verifica nos mercados de acções ou de futuros. Os modelos de negócio dos brokers variam, podem cobrir os seus riscos tomando posições para si próprios ou podem transferir as suas posições para o mercado. Tudo isto acontece em segundo plano e, embora seja uma informação interessante, não é essencial para a sua atividade de negociação. Se está a levar a sério a negociação de moedas, vale a pena investigar como funcionam os corretores. Entretanto, o importante é lembrar que, como operador individual, as transacções que faz são frequentemente contra o seu broker e não contra outra pessoa.

Como pode imaginar, isto coloca um grande problema de conflito de interesses. Ao escolher um broker, certifique-se de que este está regulamentado e faça a devida diligência. Faça a sua pesquisa, verifique as críticas e reclamações online e fale diretamente com o corretor se tiver alguma dúvida. Se possível, escolha um corretor ECN que transmita as suas ordens para o mercado (em vez de tomar o lado oposto da sua transação). Infelizmente, as histórias de comerciantes que foram enganados por um broker desonesto são demasiado comuns.

Comece por consultar a nossa lista de brokers forex regulamentados para se certificar de que está a negociar com um broker em que pode confiar, mas também faça a sua própria pesquisa para encontrar o broker que satisfaz as suas necessidades específicas.

ESMA

Uma mudança recente para os brokers foi o impacto da ESMA (European Securities and Markets Authority) e as mudanças de regras na Europa. Os reguladores de todo o continente (CySec, FCA, BaFin, etc.) estão agora a aplicar novas restrições aos brokers sob o seu controlo. Desde julho de 2017, a alavancagem no forex foi limitada a 1:30. Noutras partes do mundo, este nível mantém-se até 1:500 ou mesmo 1:1000. A escolha do broker tornou-se assim mais importante se quiser negociar com margem. Se utilizar um broker europeu, terá de efetuar depósitos mais elevados.

É possível utilizar marcas europeias e evitar as restrições impostas pela ESMA. Estas restrições só se aplicam aos pequenos investidores. Por conseguinte, é possível registar-se como cliente profissional e reivindicar o acesso aos níveis mais elevados de alavancagem. Isto requer alguma prova de experiência e capital de trading, mas é uma opção disponível em quase todos os brokers.

Se não puder (ou não quiser) registar-se como trader profissional, um broker regulado pela ASIC (Austrália) ou pela SEC (EUA) pode ser uma boa escolha. Este permitir-lhe-á aceder a níveis mais elevados de alavancagem, dependendo do broker que escolher.

O que impulsiona o mercado cambial?

Como em qualquer mercado livre, a oferta e a procura são os principais factores do mercado cambial. Existem inúmeros factores que influenciam a oferta e a procura no mercado cambial:

Factores macroeconómicos

O mercado cambial é regido por factores macroeconómicos fundamentais, o mais importante dos quais é a taxa de juro. O diferencial de taxas de juro entre um país e outro é uma das principais razões pelas quais a moeda de um país vale mais do que a de outro. É por isso que os investidores em divisas prestam muita atenção a qualquer notícia fundamental que possa ter um impacto nas taxas de juro de um país. Compreender o impacto da macroeconomia no mercado cambial é um assunto vasto que requer um estudo aprofundado. É por isso que os novos operadores se assustam frequentemente com a análise fundamental e recorrem apenas à análise técnica como uma solução rápida. A macroeconomia é complicada, mas mesmo uma compreensão básica pode melhorar a sua capacidade de avaliar a informação e formular um raciocínio sobre o motivo pelo qual uma moeda se está a mover.

Eventos que movem o mercado:

A maioria dos traders de forex são traders de curto prazo e procuram desenvolver estratégias para lucrar com os movimentos de preços de curto prazo:

Grandes anúncios de notícias: estes têm um impacto considerável no mercado cambial. A divulgação de dados fundamentais (por exemplo, folhas de pagamento não agrícolas, IPC, etc.) pode mover os mercados em várias centenas de pips, especialmente se forem inesperados ou se estiverem acima ou abaixo das expectativas. Os comentários do banco central têm ainda mais poder, uma vez que podem alterar fundamentalmente a política monetária, o que pode mover uma moeda em centenas ou mesmo milhares de pips. Os investidores devem sempre consultar o calendário económico, uma vez que os movimentos de preços em torno de eventos noticiosos podem ser abruptos, a liquidez é baixa e os spreads são geralmente amplos.

- Notícias políticas: Quer se trate de uma eleição ou de um escândalo, uma mudança no panorama político pode influenciar os mercados cambiais a curto prazo. As eleições e a incerteza que criam podem gerar volatilidade e movimentos direccionais. Os comentários do Presidente ou do Primeiro-Ministro de um país sobre a força da sua moeda também podem movimentar os mercados. Infelizmente, é extremamente difícil saber quando é que estes comentários serão feitos.

- Técnicas de mercado: Alguns traders acreditam que a análise técnica é o Santo Graal e que os levará à riqueza. Muitos novos traders são atraídos pela análise técnica porque é visual, mais fácil de aprender do que a análise fundamental e muitos sistemas de trading utilizam-na. O que faz com a análise técnica depende de si e da forma como interpreta os gráficos, indicadores e padrões.

Que pares de moedas pode negociar?

O número de pares de moedas disponíveis é limitado apenas pelo que o seu corretor oferece, e vai desde os pares principais até aos cruzamentos exóticos. Esta enorme seleção é tanto uma oportunidade como um perigo, uma vez que os novos traders podem ficar sobrecarregados com a gama de escolhas disponíveis.

Pares principais:

Os pares de moedas principais são os mais líquidos, os mais transaccionados e os que têm os spreads mais reduzidos. Incluem geralmente

- EUR/USD: o euro e o dólar americano

- USD/JPY: o dólar americano e o iene japonês

- GBP/USD: a libra esterlina e o dólar americano

- USD/CHF: o dólar americano e o franco suíço

...e, em menor grau, as "moedas de mercadorias" podem ser incluídas nesta categoria:

- AUD/USD: o dólar australiano e o dólar americano

- USD/CAD: o dólar americano e o dólar canadiano

- NZD/USD: o dólar neozelandês e o dólar americano.

A maioria dos brokers de forex oferece estes pares para negociação.

Pares menores:

Estes são geralmente constituídos por cruzamentos de pares principais, por exemplo GBP/JPY, AUD/EUR, etc. Estes pares são geralmente mais voláteis do que os pares principais, têm spreads mais alargados e são menos líquidos. Como resultado, podem ter movimentos muito grandes em ambas as direcções, especialmente os pares GBP. Isto oferece aos operadores excelentes oportunidades para grandes ganhos, mas também aumenta o risco. Os pares menores oferecem excelentes oportunidades de trading para aqueles que se sentem confortáveis com o risco extra que lhes é inerente.

Moedas exóticas:

Estas são moedas que não figuram nos pares principais e estão frequentemente associadas ao dólar americano ou ao euro. Os spreads são geralmente maiores e o volume é muito menor, o que pode levar a uma volatilidade muito maior ou menor, dependendo do par. Os novos investidores consideram frequentemente estes pares difíceis de negociar devido às difíceis condições e características do mercado.

Que pares deve negociar?

Se está a começar, é muito tentador negociar uma grande variedade de pares. Regra geral, os novos operadores devem concentrar-se nos pares principais, uma vez que estes têm os spreads mais baixos, os volumes mais elevados e são os mais líquidos. As condições de mercado tendem a ser um pouco mais estáveis do que nos pares menores ou exóticos.

Os pares menores também podem ser interessantes, especialmente se tiver conhecimentos sobre a economia de um país e quiser tirar partido disso. Por exemplo, um trader australiano familiarizado com o dólar australiano pode procurar oportunidades em AUD/JPY, AUD/EUR e AUD/USD. Existem também excelentes oportunidades para comparar moedas muito fracas e muito fortes entre si nos pares menores.

Existem muitas oportunidades nos mercados Forex, pelo que resistir à tentação de negociar tudo de uma vez e concentrar-se acabará por ajudá-lo a desenvolver-se como investidor.

Horário de funcionamento do mercado Forex

Uma das principais razões pelas quais os traders são atraídos pelo Forex é o facto de o mercado estar aberto 24 horas por dia, 5 dias por semana. Do lado positivo, isto significa que pode entrar e sair de posições a qualquer hora do dia ou da noite, e geralmente não está exposto ao risco de desfasamentos temporais como nos mercados de acções. Por outro lado, alguns operadores consideram extremamente cansativo o facto de os mercados funcionarem 24 horas por dia, uma vez que têm de estar atentos a todas as horas do dia.

- Horário de abertura: O mercado cambial abre às segundas-feiras de manhã na Ásia. Consoante as horas de verão e de inverno no mundo, o mercado pode abrir entre a 1h e as 3h da manhã, hora central europeia (GMT+2). Eis uma ferramenta útil para encontrar as horas de abertura do mercado no seu fuso horário: http://www.forexmarkethours.com.

- Fecho: O mercado de divisas fecha às 23h00 às sextas-feiras em Nova Iorque e está encerrado durante o fim de semana. Em todos os outros dias, o volume de negócios diário tem lugar no fecho às 23h00, com uma pequena pausa na negociação na maioria dos corretores (5 a 15 minutos, dependendo do broker). A liquidez é frequentemente baixa em torno do volume de negócios diário e durante as horas "fora de sessão".

Sessões de trading

Embora o mercado FX esteja aberto 24 horas por dia, a negociação e a liquidez seguem as sessões do mercado acionista em todo o mundo. Cada uma destas sessões tem as suas próprias características e deve ser tida em conta aquando da negociação.

- Sessão asiática: Muitas vezes referida como a sessão de Tóquio, inclui principalmente os mercados asiáticos, começando pela Nova Zelândia e Austrália, seguindo depois os fusos horários para oeste. A sessão asiática é geralmente caracterizada por um volume mais baixo e intervalos mais apertados, mas isto pode variar consoante as notícias específicas do mercado. O iene, o dólar neozelandês e o dólar australiano podem registar movimentos significativos durante a sessão asiática, especialmente se houver eventos importantes.

- Sessão de Londres/Europa: Começa em Frankfurt e continua uma hora mais tarde em Londres. A sessão de Londres é a altura em que o mercado Forex regista um elevado volume de transacções. A maioria dos pares regista volume e volatilidade durante este período. Novas informações são tidas em conta à medida que as principais instituições e comerciantes europeus ajustam as suas posições ou negoceiam moedas.

- Sessão de Nova Iorque: A sessão dos EUA abre oficialmente às 13:30 (GMT +2), mas os dados fundamentais dos EUA são frequentemente divulgados às 12:30, o que pode levar a um grande afluxo de liquidez nos mercados nesta altura.

É durante a transição da sessão de Londres para a sessão de Nova Iorque que se regista geralmente uma maior volatilidade e liquidez. É nesta altura que a maior parte dos dados fundamentais são divulgados e que as maiores instituições financeiras do mundo ajustam as suas posições ou processam as transacções.

Qual o horizonte temporal em que se deve negociar?

Esta é uma das perguntas mais comuns feitas pelos novos operadores de FX. Recomenda-se que os novos operadores se concentrem nos gráficos diários, uma vez que os padrões são mais claros e há menos risco de serem perturbados pelo ruído. O maior problema para os novos operadores é a falta de ação. Se é o tipo de operador que quer negociar em períodos de tempo mais curtos, os gráficos de 4 horas e de 1 hora são um bom ponto de partida.

O problema com períodos de tempo mais curtos (menos de uma hora) é que as posições são geralmente menos fiáveis, o que pode levar a sinais falsos. O ruído gerado pela ação aleatória dos preços é amplificado quanto menor for a escala de tempo.

Tipos de contratos Forex

É possível transacionar divisas de diferentes formas, o que pode não ser óbvio para os operadores novatos. Aqui estão os tipos de contratos de divisas que podem ser negociados no mercado atual:

- CFDs (Contratos por Diferença). Este é o tipo de contrato mais popular, uma vez que facilita a negociação com alavancagem.

- Contratos de câmbio à vista

- Contratos de câmbio a prazo

- Swaps de divisas

- Contratos de opções sobre divisas

- ETFs (Exchange-Traded Funds)

CFDs (Contratos por Diferença)

Os Contratos por Diferença (CFDs) são derivados populares para o trading de divisas. Um CFD é um contrato entre um trader e um broker, estipulando que a diferença de valor de um ativo (neste caso, uma moeda) entre a altura em que o contrato é aberto e fechado será trocada. Os CFDs permitem aos investidores especular sobre os movimentos do preço da moeda sem terem de possuir fisicamente a moeda.

Uma das principais vantagens dos CFDs é a alavancagem, que permite aos investidores controlar uma grande posição com relativamente pouco capital. Isto pode amplificar os ganhos, mas também as perdas, tornando esta uma forma de trading de alto risco. Os CFDs estão disponíveis em muitas plataformas de trading online e são regulados por instituições financeiras em várias jurisdições.

Contratos forex à vista

Quando se fala de contratos cambiais ou de negociação de divisas, o que vem imediatamente à mente é o trading de forex convencional, que é de facto conhecido como trading de forex à vista. O forex à vista é definido como uma operação em que o trader e o operador efectuam transacções em moeda estrangeira, com a entrega do ativo e a liquidação financeira a ter lugar imediatamente ou numa base à vista. Esta é a forma como o mercado cambial online funciona, com a qual todos os traders estão familiarizados. No entanto, nem todas as transacções de divisas são efectuadas numa base à vista. Alguns investidores podem decidir utilizar outros meios de negociação no mercado cambial, como veremos mais adiante, mas nem sempre o podem fazer no mercado à vista.

Contratos forex a prazo

Um contrato a prazo difere de um contrato forex à vista na medida em que a entrega e a liquidação do ativo têm lugar numa data futura e não numa data à vista. Essencialmente, os preços do contrato são decididos imediatamente, mas a entrega do ativo monetário e a liquidação ocorrem no futuro. Os futuros sobre divisas são transaccionados na Chicago Mercantile Exchange e nas plataformas Globex.

Outra grande diferença entre o mercado cambial a prazo e o mercado cambial à vista é o facto de os mercados a prazo não funcionarem 24 horas por dia. Os contratos de câmbio podem ser transaccionados em momentos específicos. Este facto contrasta com a natureza diária do mercado cambial à vista, que funciona 24 horas por dia. Tal como no mercado cambial à vista, os termos do contrato obrigam todas as partes da transação a exercer os contratos. Esta caraterística distingue os contratos cambiais a prazo do tipo seguinte de contrato cambial. Os mercados de futuros são estritamente regulados pela Commodities and Futures Trading Commission (CFTC).

Swaps de divisas

Os swaps de divisas são acordos entre duas partes para a troca de montantes nominais em duas divisas diferentes num determinado momento, e depois trocá-los novamente numa data posterior pré-determinada. Estes contratos são frequentemente utilizados por empresas e instituições financeiras para gerir os riscos associados às flutuações das taxas de câmbio e das taxas de juro.

Um swap de divisas típico começa com uma troca de montantes de capital em duas divisas diferentes, seguida de pagamentos periódicos de juros nas respectivas divisas e, finalmente, uma troca de montantes de capital no final do contrato. Os swaps de divisas permitem às empresas fixar taxas de câmbio e taxas de juro para transacções futuras, proporcionando proteção contra movimentos adversos do mercado. Podem também ser utilizados para aceder aos mercados de capitais estrangeiros em condições mais favoráveis do que as disponíveis no país de origem.

Opções sobre divisas

As opções sobre divisas são transaccionadas na Chicago Mercantile Exchange, na Philadelphia Stock Exchange e na International Securities Exchange. Podem ser definidas como instrumentos derivados em que o proprietário do contrato tem o direito de exercer a opção trocando um ativo monetário por outro a uma taxa de câmbio pré-determinada numa data futura. No entanto, os termos do contrato não obrigam o operador a exercer a opção nessa data. Essencialmente, o trader pode optar por não a exercer se não considerar rentável fazê-lo.

Para este contrato, tem de haver um preço de exercício pré-acordado (a taxa de câmbio), uma data de expiração (máximo de três meses) e o contrato é dividido em transacções que só podem ser compradas em múltiplos dessa transação. As opções sobre divisas são utilizadas para cobrir a instabilidade das taxas de câmbio. As grandes empresas cujas actividades exigem a troca de grandes volumes de dinheiro em transacções em que uma pequena alteração na taxa de câmbio pode significar uma diferença de centenas de milhares de dólares gostam de utilizar as opções sobre divisas desta forma. Uma das razões pelas quais não há muitos operadores individuais neste mercado é o facto de os requisitos de margem serem elevados. Nos EUA, a margem máxima permitida é de 1:20, o que significa que um investidor precisa de conseguir juntar 5.000 dólares de margem para uma única transação de um contrato de opção de 100.000 dólares.

ETFs (Exchange-Traded Funds)

Os ETFs (Exchange-Traded Funds) são fundos negociados em bolsa que acompanham um índice, uma mercadoria, uma moeda ou um cabaz de activos. Os ETFs de divisas permitem que os comerciantes e investidores ganhem exposição às flutuações das taxas de câmbio sem terem de comprar divisas diretamente. Estes fundos podem incluir posições em moedas específicas ou num cabaz de moedas, oferecendo uma diversificação instantânea e uma gestão mais fácil.

Os ETF de divisas são negociados como acções nas principais bolsas e podem ser comprados e vendidos durante todo o dia de negociação. Oferecem a liquidez e a flexibilidade das acções com as vantagens de diversificação dos fundos. Os custos associados aos ETF são geralmente mais baixos do que os de outras formas de investimento em divisas, o que os torna atractivos tanto para os traders de retalho como para os institucionais. Os ETF de divisas são também utilizados para cobrir os riscos cambiais em carteiras de investimento diversificadas, permitindo uma gestão eficaz dos riscos cambiais.

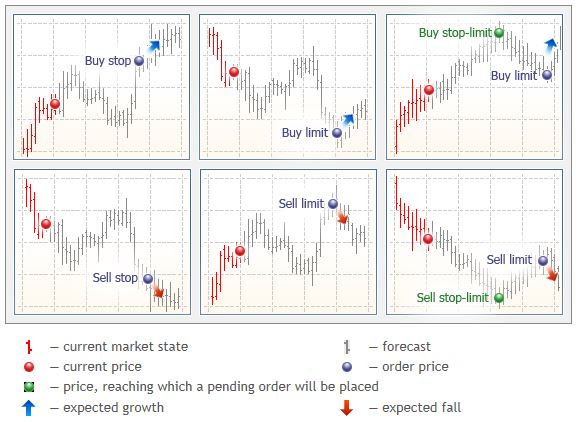

Tipos de ordens de forex

Existem várias ordens de Forex que os investidores podem utilizar nos mercados cambiais. Cada uma destas ordens tem as suas próprias particularidades e só deve ser utilizada em determinadas situações e sob determinadas condições. O processo de colocação de ordens é tão importante como qualquer estratégia de trading, uma vez que a utilização de uma ordem errada em determinadas condições pode destruir a transação antes mesmo de esta arrancar.

A nomenclatura e o procedimento de colocação de ordens para algumas destas ordens de forex difere de uma plataforma de trading para outra. A plataforma MetaTrader 4, que é a plataforma mais utilizada atualmente pelos operadores de forex de retalho, tem um processo de ordem forex muito simplificado que qualquer operador pode compreender. Outras plataformas de trading proprietárias, como a Currenex, são mais complexas e levam algum tempo a habituar-se. À medida que o trader avança para as plataformas de trading institucional de Nível II mais profissionais, a complexidade da colocação de ordens de forex aumenta. É essencial compreender estas diferenças para saber como colocar ordens de forex corretamente durante o processo de trading.

Existem dois tipos principais de ordens de forex:

Ordens instantâneas/mercado

As ordens instantâneas, também conhecidas como ordens de mercado, são ordens de divisas que são executadas ao preço de mercado em vigor. Não são ordens diferidas. Aqui estão alguns exemplos de ordens de câmbio que são ordens de mercado:

- Compra a mercado

- Vender no mercado

- Stop Loss

- Obter lucro

- Trailing stop

A compra no mercado é uma instrução dada ao broker para iniciar uma posição longa sobre um determinado ativo monetário ao preço de mercado em vigor. É utilizada pelo trader na esperança de lucrar com a subida dos preços.

A venda no mercado é uma instrução dada ao broker para iniciar uma posição curta sobre o ativo monetário ao preço de mercado em vigor, na esperança de lucrar com a descida dos preços.

Stop Loss é uma instrução dada ao broker para fechar automaticamente uma posição ativa se o preço do ativo se mover contra a posição do trader por um número especificado de pips. É utilizada como uma estratégia de preservação da conta para proteger a conta de um investidor contra grandes perdas.

A ordem de obtenção de lucro é uma instrução dada ao broker para fechar automaticamente uma posição ativa que se moveu a favor do trader por um número especificado de pips. É utilizada como uma estratégia de proteção da conta porque este tipo de ordem visa bloquear os lucros da transação antes de a posição se inverter.

O trailing stop é outro tipo de ordem forex utilizado como estratégia de proteção de conta. Funciona ajustando a posição de stop loss para seguir a subida dos preços quando o trader está numa posição de lucro, bloqueando assim os lucros. Quando os preços começam a cair, o trailing stop assume uma posição estacionária e se o preço de mercado atingir o trailing stop, é enviada uma instrução ao broker para fechar a posição automaticamente. Se o preço em queda não tocar no trailing stop antes de retomar o seu avanço, o trailing stop continuará a perseguir o preço em alta.

Ordens pendentes

Temos as seguintes ordens pendentes no mercado cambial:

- Ordens limitadas

- Ordens Stop

- Ordens OCO (uma cancela a outra)

As ordens limitadas são utilizadas quando se espera que o preço do ativo cambial se reverta quando atingir um determinado nível chave. As ordens com limites têm uma componente de compra e uma componente de venda. Um limite de compra é utilizado quando se espera que o preço do ativo caia antes de se mover na direção oposta. Por conseguinte, um trader utilizará uma ordem de compra com limite se esperar que o ativo monetário caia para um nível de suporte antes de subir. O preço de entrada de uma ordem de compra com limite é, por conseguinte, fixado num ponto em que existe um apoio razoável ao preço. Da mesma forma, um negociador utilizará uma ordem de venda com limite, fixando o preço de entrada num nível de resistência razoável, se esperar que o preço da moeda suba até esse nível de resistência antes de voltar a cair.

As Ordens Stop são utilizadas quando o investidor pretende obter a confirmação de que o preço do ativo vai ultrapassar um nível chave de suporte ou de resistência e continuar na mesma direção para cima (Buy Stop) ou para baixo (Sell Stop). Neste caso, o preço de entrada é definido acima dos níveis de suporte chave (sell stop) ou de resistência (buy stop). Uma subida do preço do ativo desencadeia a entrada no mercado. Os investidores devem ter cuidado ao utilizar ordens stop. Precisam de confirmar que os preços ultrapassaram efetivamente os níveis chave e não apenas os tocaram. Isto é confirmado se a vela em vista fechar acima dos níveis chave, indicando uma quebra genuína do preço.

Traduzido com a versão gratuita do tradutor - www.DeepL.com/Translator

As ordens OCO, ou ordens "Uma Cancela a Outra", são uma combinação de duas ordens limite e/ou de paragem. Quando uma das ordens é executada, a outra é automaticamente cancelada. Este tipo de ordem é particularmente útil para os traders que pretendem gerir o seu risco e assegurar os seus ganhos em condições de mercado incertas. Uma ordem OCO é frequentemente utilizada em situações em que um investidor antecipa um movimento importante do mercado, mas não tem a certeza da direção. Ao colocar simultaneamente uma ordem de limite para comprar acima do preço atual e uma ordem de paragem para vender abaixo dele, o investidor posiciona-se para lucrar com o movimento em qualquer direção. Se o preço subir e atingir o nível da ordem de limite de compra, a ordem de paragem de venda será cancelada. Inversamente, se o preço descer e atingir o nível da ordem de paragem de venda, a ordem de limite de compra será cancelada.

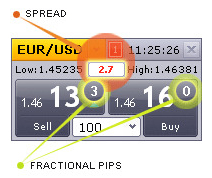

Comparar spreads

Os spreads de mercado são o principal custo de transação suportado pelo trader. Uma boa compreensão dos diferentes spreads disponíveis no mercado forex ajudará o negociador a fazer escolhas informadas sobre quais os activos monetários a negociar com base na margem disponível.

Um olhar sobre o gráfico de instrumentos de uma plataforma de trading típica revelará claramente uma tabela de pares de moedas, e a diferença entre os preços de compra e venda dos activos monetários listados também será claramente visível para o trader. A questão é: porque é que os spreads variam entre pares de moedas? Para responder a esta pergunta, vamos comparar os spreads dos diferentes activos, compreender como surgiram estas diferenças nos spreads e como o trader pode utilizar esta informação de forma sensata quando negoceia.

A diferença entre o preço de compra e o preço de venda é o spread da moeda. Numa estrutura de preços gerida por uma mesa de negociação, o spread é o único custo incorrido pelo investidor durante o trading. Num ambiente ECN, são pagas outras comissões para além do spread, e as comissões de cada ativo são diferentes. Os spreads variam consoante a moeda.

Regra geral, as moedas que atraem maiores volumes de transacções são mais líquidas e tendem a ter spreads mais baixos do que as moedas que não são tão líquidas e não são amplamente transaccionadas. Isto depende da lei da oferta e da procura. Quando há mais liquidez, os custos são reduzidos. A redução da liquidez aumenta os custos. É por isso que, quando o mercado cambial abre no domingo, as primeiras horas de negociação são caracterizadas por um ligeiro aumento dos spreads das principais moedas, reflectindo o estado do mercado, em que os comerciantes ainda não acordaram totalmente do seu sono de fim de semana. Quando os mercados são retomados na segunda-feira, os spreads voltam aos seus níveis habituais, reflectindo o aumento da liquidez devido a uma maior participação dos investidores. Os seguintes pares de moedas são os mais transaccionados e estão classificados por ordem de volume de transacções:

- EUR/USD

- GBP/USD

- USD/JPY

- USD/CHF

Como o par de moedas mais negociado no mercado forex, o EUR/USD tem os spreads mais baixos de qualquer moeda negociada em qualquer plataforma que visite. Em contraste, as moedas exóticas atraem os spreads mais elevados no mercado cambial. Moedas como o USD/NOK têm spreads de até 50 pips, e o par dólar americano/rand sul-africano (ZAR) tem spreads de até 150 pips em algumas plataformas FX.

Volatilidade intradiária

As moedas com spreads baixos têm movimentos intradiários mais pequenos. Como resultado, um trader que negoceie moedas com spreads baixos terá requisitos de margem reduzidos. Os níveis de stop loss intradiários podem ser definidos em níveis mais apertados, entre 30 e 50 pips. Por outro lado, um investidor que negoceie pares de moedas com spreads elevados necessitará de uma margem mais elevada e os níveis de paragem de perda intradiários terão de ser alargados para acomodar as grandes flutuações de preços intradiários. Pode imaginar negociar uma moeda como o USDSEK que pode variar 1.000 pips numa única transação.

Com esta informação, os investidores devem ser capazes de ajustar o tamanho da sua conta de acordo com os activos monetários que pretendem negociar. Os investidores que desejem incluir moedas exóticas no seu arsenal de negociação devem esforçar-se por aumentar o seu capital de negociação para acomodar as flutuações de preços.

Qualquer que seja o ativo a ser negociado, os investidores precisam praticar uma gestão de risco responsável em suas contas para que os spreads não acabem trabalhando contra eles. Os principiantes devem manter-se afastados de activos monetários com spreads elevados até ganharem mais experiência.

Como ganhar dinheiro no mercado cambial

Este é um breve tutorial sobre como ganhar dinheiro a negociar no mercado cambial. Certifique-se de que compreende todos os princípios básicos antes de assumir mais riscos e tentar obter lucros regulares. A razão pela qual muitos traders de retalho falham é que dedicam muito pouco tempo e atenção à aquisição de conhecimentos fundamentais sobre a estrutura do mercado, como funciona o mercado cambial e como pode ser negociado para ganhar dinheiro.

Por outro lado, a razão pela qual os operadores institucionais, como a Goldman Sachs e outras empresas do género, têm tido um sucesso espantoso nos mercados cambiais e enriquecido os operadores que trabalham nestas empresas com generosos bónus de desempenho é que prestam atenção aos pormenores da aquisição de conhecimentos de trading. Todos os traders de uma empresa institucional têm um mentor/supervisor e passam de um nível para o outro à medida que ganham experiência.

Como investidor individual, tem um mentor ou alguém que o supervisione e o ensine corretamente ao longo do tempo (e não apenas durante um fim de semana)? Tem acesso a documentação e livros electrónicos sobre o trading de divisas? Visita sites profissionais para obter conselhos de especialistas sobre como negociar nos mercados? Visita fóruns de forex online e sites de análise? Se não, ainda não está no caminho para ganhar dinheiro com o trading de divisas. Por isso, para aprender a ganhar dinheiro com o trading de divisas, precisa de começar com os sites mencionados acima e construir a partir daí.

O seu roteiro de trading FX determinará o que quer aprender em termos de fundamentos. Um investidor que queira aumentar a sua riqueza durante um período de tempo deve, para além dos conhecimentos convencionais de trading forex, procurar compreender o princípio dos juros compostos e outros tópicos semelhantes que o manterão no caminho certo.

Depois de compreender os princípios básicos, está pronto para enfrentar o mercado. Negoceia a longo prazo? Se sim, precisa de aprender o princípio dos juros compostos para construir riqueza ao longo de um período de 5 a 10 anos. Começando com 1000 euros e tendo como objetivo um rendimento mensal de 10% do saldo da sua conta, ficará surpreendido com o valor da sua conta ao fim de 10 anos. A maioria das pessoas que poupa para o ensino superior dos filhos ou para a reforma tem sempre dificuldade em atingir os seus objectivos, porque há um limite para a quantidade de trabalho que um indivíduo pode fazer. Quantas pessoas podem trabalhar até 16 horas por dia durante 10 anos sem sofrerem um grande esgotamento físico e mental? Essas pessoas não entendem como usar o poder dos juros compostos num veículo de investimento como o forex para fazer o trabalho por elas.

O princípio fundamental aqui é a consistência com baixo risco. O objetivo de ganhar 100 euros de 1.000 euros em 20 dias de trading é, de facto, um risco muito baixo. Isto é equivalente a ganhar 200 pips com um tamanho de transação de 0,05 lotes, ou 10 pips por dia. Com moedas como o EUR/USD com intervalos intradiários de 100 pips ou mais, e mais de 50 moedas à escolha, como é que não é possível atingir este objetivo?

É aqui que se baseia no que já tem. Agora precisa de saber o que funciona e o que não funciona. Deve ter uma estratégia de trading e deve ter, pelo menos, alcançado algum sucesso. Agora é altura de explorar os seus conhecimentos, rentabilizando-os sob a forma de produtos forex. É aqui que pode dar sinais de trading por subscrição, ou criar EA's master-slave que copiam as suas transacções para as contas de outros traders. Esta é a cereja no topo do bolo e uma forma de rendimento residual. Um EA mestre-escravo é um processo totalmente automatizado. O seu EA analisa o mercado em busca de oportunidades com base na sua estratégia e copia-as para as contas dos subscritores para execução. Pode ganhar 10 000 euros por mês utilizando este sistema com apenas 100 subscritores activos. Que tal dar sinais aos seus afiliados forex que geram dinheiro para si a partir de spreads de trading?

Quanto é que se pode ganhar com o trading de divisas?

Existem duas categorias de operadores no mercado:

a) traders individuais (também conhecidos como "retail traders").

b) os traders institucionais (também conhecidos como traders "smart money").

A diferença entre estas duas categorias de traders em termos de conhecimentos, experiência, poder de ganho e retorno do investimento é tão grande como entre os Estados Unidos e o Japão. No entanto, é possível a um pequeno investidor familiarizar-se com as técnicas de negociação dos investidores "smart money".

Quanto ganham os "smart money traders"?

Os "smart money traders" incluem instituições financeiras como bancos e fundos de cobertura. São veteranos que negoceiam nos mercados há mais de 25 ou 30 anos. Também têm acesso a algoritmos de trading complexos e a algumas das ferramentas mais avançadas que os mercados de trading têm para oferecer. Têm também acesso a milhares de milhões de dólares de capital de negociação e podem literalmente abanar o mercado com um fluxo maciço de ordens.

Os investidores institucionais têm acesso pago a feeds em direto de eventos de mercado e obtêm esta informação muito antes dos investidores a retalho. As comissões que pagam por este acesso podem facilmente financiar as contas de trading de 20 traders individuais sem qualquer esforço. Munidos destas ferramentas, podem facilmente ver para onde o mercado se dirige e utilizar a força do seu capital de trading para fixar posições "early bird" num ativo monetário.

Quando têm uma forte presença no mercado, os pequenos operadores têm muita dificuldade em satisfazer as suas ordens. Assim que aproveitam as subidas de preços que as suas acções desencadearam, começam a descarregar as suas posições, e quem é que acaba por ficar com as ordens preenchidas quando os preços voltam a cair após a realização de lucros pelos investidores mais sensatos? São os infelizes pequenos investidores que pagam o preço.

1) Um grande banco pode ter até 10 mil milhões de dólares de exposição ao mercado cambial em qualquer altura do ano. Um rendimento de 40% durante um ano de trading permite a um grande banco ganhar até 4 mil milhões de dólares. Este valor não tem em conta o dinheiro ganho com a exposição e a negociação noutros mercados de derivados.

2) Os serviços de colocação referem-se ao fornecimento de infra-estruturas que permitirão uma receção mais rápida dos dados dos serviços de corretagem para as plataformas de trading. Incluem infra-estruturas de protocolo FIX, servidores privados virtuais e outros tipos de software. A maioria destes serviços está disponível com base numa subscrição. Um banco que preste serviços de corretagem a 50 000 clientes que paguem 100 dólares por mês por estes serviços de co-localização (ou seja, 1 200 dólares por ano para um cliente) ganhará facilmente 600 milhões de dólares por ano com este acordo.

3) Os bancos são fornecedores de liquidez para transacções ECN e cobram taxas por este serviço, que os corretores ECN transferem para os clientes. Um banco pode ter até 10 brokers ECN sob a sua alçada, e cada broker ECN pode ter até 10.000 clientes, pelo que o banco pode facilmente ter 100.000 traders na sua rede. Se cada um destes operadores efetuar 3 transacções ECN de tamanho de lote padrão por semana a um custo de $3 por lote padrão transaccionado, a receita é (3 X 3) X 100.000 = $900.000 por semana. Se a negociação tiver lugar 50 semanas por ano, sem incluir feriados, um banco pode facilmente ganhar 45 milhões de dólares em comissões ECN por ano. Este é um valor conservador, tendo em conta que os operadores ECN tendem a ser operadores ricos que negoceiam grandes volumes e, por conseguinte, geram mais comissões.

Será de admirar que as empresas de trading institucionais tenham lucros de milhares de milhões de dólares e possam pagar ao seu pessoal de trading e à sua direção bónus generosos e férias pagas?

Quanto é que os traders individuais ganham?

Apenas 5% dos traders de retalho conseguem ganhar dinheiro com o forex. De facto, o dinheiro de 95% dos traders perdedores é utilizado para pagar os lucros dos traders inteligentes. Uma das razões para isto é que a maioria dos pequenos traders não tem formação adequada, é inexperiente e não possui as ferramentas necessárias para ter sucesso no trading. A maioria dos pequenos traders bem sucedidos não ganha mais de 2 000 euros por mês, regularmente, e este número aplica-se mesmo à minoria dos que ganham mais. Por outro lado, a maioria dos pequenos traders que realmente ganham dinheiro ganham uma média de 700 euros por mês.

Um operador individual precisa de imitar parte do que os mais inteligentes estão a fazer e adquirir certas ferramentas que mudarão o jogo a seu favor. Aqui estão alguns dos passos a seguir:

Aceder a uma formação adequada através de fóruns forex em linha. Participar no maior número possível de webinars gratuitos ou de baixo custo, organizados por especialistas em forex.

Acumular capital de trading suficiente e negociar apenas em plataformas Tier II. Precisará de, pelo menos, 20 000 euros. Se não conseguir obtê-lo todo de uma vez, utilize um modelo de retorno composto de 10% por mês numa conta de 1000 euros até atingir 20 000 euros (normalmente após um ano), depois retire o seu dinheiro e abra uma conta de trading forex ECN.

Obtenha um servidor privado virtual (VPS) pago perto do serviço de notícias do seu broker para ter acesso mais rápido aos comunicados de imprensa.

Desenvolva uma estratégia de trading que funcione e automatize-a.

Plataformas de trading de Forex

Existem várias plataformas de trading atualmente em uso no mercado cambial. Embora existam literalmente milhares de brokers que oferecem serviços de trading forex, as plataformas de trading que utilizam podem ser categorizadas em alguns tipos de plataformas que veremos de seguida.

MetaTrader

Esta é de longe a plataforma forex mais popular utilizada no mercado atualmente. Quase todos os brokers adoptaram este software da Metaquotes Inc. A razão é simples - é uma plataforma tão simples de entender e usar que a maioria dos traders não usará nenhuma outra. Mesmo os brokers que nunca ofereceram a plataforma MT4 aperceberam-se de que isso lhes estava a custar muitos negócios e começaram a adotar a sua utilização.

A versão principal é a MetaTrader 4, que representa uma melhoria considerável em relação à sua antecessora. A MT4 permite que os traders utilizem indicadores personalizados e experts advisors, o que a torna tão popular. Inclui a sua própria interface de programação, MQL, à qual se pode aceder clicando em F4. Foi produzida uma versão mais recente, a MetaTrader 5, mas ainda não ganhou a mesma popularidade que a MT4. A MetaTrader 4 está disponível como um cliente de ambiente de trabalho que pode ser descarregado dos sítios Web dos corretores que a oferecem para trading.

cTrader

A cTrader é uma plataforma de trading moderna com uma interface de fácil utilização e características avançadas concebidas para traders de todos os níveis. Desenvolvida pela Spotware, a cTrader é particularmente apreciada pela sua velocidade de execução de ordens e transparência em termos de custos. Ao contrário de outras plataformas, a cTrader centra-se na execução No Dealing Desk (NDD), o que significa que as ordens dos operadores são enviadas diretamente para os fornecedores de liquidez sem qualquer intervenção do broker, garantindo uma maior transparência e preços de mercado mais justos.

A plataforma também oferece uma vasta gama de ferramentas de trading, incluindo gráficos avançados, indicadores técnicos personalizáveis e capacidades de trading algorítmico através do cAlgo. Os operadores podem facilmente automatizar as suas estratégias de trading utilizando a linguagem de programação C#. Além disso, a cTrader oferece uma versão web e móvel, permitindo aos utilizadores negociar em movimento sem comprometer a funcionalidade ou o desempenho.

TradingView

O TradingView é uma plataforma de trading e de análise técnica em linha, conhecida pelas suas poderosas ferramentas de visualização de dados e pela sua extensa rede social para traders e investidores. Ao contrário de outras plataformas de trading tradicionais, centra-se principalmente na análise de mercado e no fornecimento de ferramentas de gráficos avançadas. É acessível através de um navegador Web, o que a torna extremamente flexível e prática para utilização em diferentes dispositivos.

O TradingView destaca-se pelos seus gráficos interactivos e intuitivos, que podem ser personalizados com centenas de indicadores técnicos e ferramentas de desenho. A plataforma também permite aos utilizadores criar e partilhar scripts e estratégias de trading através da sua própria linguagem de scripting, o Pine Script. Outra caraterística fundamental é a sua dimensão comunitária: os investidores podem seguir e comentar as ideias de trading de outros utilizadores, incentivando a aprendizagem colaborativa e a troca de informações.

Para além da sua utilização para análise, o TradingView também permite a negociação direta através de determinados corretores integrados, como o Pepperstone, oferecendo uma solução completa para os traders que pretendam analisar e executar ordens a partir de uma única plataforma. Os utilizadores podem também receber alertas em tempo real sobre os movimentos do mercado, ajudando-os a manterem-se informados e a reagirem rapidamente às oportunidades de trading.

Plataformas de trading móveis

As plataformas de trading móveis, ou aplicações de trading FX, tornaram-se muito populares com o advento dos smartphones. Atualmente, existem quatro versões de plataformas de trading móveis utilizadas pelos corretores.

- Existem plataformas de trading para iPhone e iPad.

- Plataformas de trading móveis para telemóveis e tablets Android.

- Existem plataformas móveis para Blackberry, embora estas não sejam muito populares.

- Existem plataformas móveis baseadas no Windows, que foram, de facto, as primeiras versões de plataformas móveis disponíveis.

Cada broker tem a sua própria versão personalizada destas plataformas sob a forma de aplicações que podem ser descarregadas da App Store (iPhone e iPad), Google Play (dispositivos Android), Blackberry App World ou da loja Windows.

Plataformas multiterminais

As plataformas multiterminais são utilizadas por gestores de fundos profissionais e traders com várias contas. São concebidas estritamente para permitir a negociação em várias contas com uma única execução. Poucos brokers oferecem esta plataforma, que não se destina realmente aos pequenos investidores.

Gestores de Contas Forex

Os gestores de conta forex representam uma gama de serviços de apoio ao trading forex oferecidos a um investidor forex por uma empresa ou indivíduo.

Estes serviços vão desde o fornecimento de sinais/alertas forex até ao fornecimento de serviços de negociação forex em grande escala em nome do proprietário da conta forex. No meio disso, há gestores de contas forex que fornecem ambos os tipos de serviços. Independentemente do nível de serviço prestado, a estrutura é a mesma: o titular da conta desempenha apenas um papel muito limitado na análise das transacções e, em alguns casos, na execução das transacções, que é deixada nas mãos do gestor de conta.

A questão da utilização de um gestor de contas forex para gerir as transacções é controversa. Em algumas jurisdições, esta prática é restrita e espera-se que os investidores assinem todo o tipo de formulários que transferem a procuração da atividade de negociação na conta para um terceiro. Este terceiro (ou seja, o gestor de conta forex) deve ser licenciado de alguma forma nos mercados financeiros para garantir a competência profissional e a responsabilidade. Noutras jurisdições, não existe tal regulamentação e o proprietário de uma conta forex pode facilmente contratar a pessoa da sua escolha para gerir a sua conta forex. Esta última solução está bastante generalizada, mas sempre colocou problemas de responsabilidade e fiabilidade. O ideal é que o seu gestor tenha responsabilidades fiduciárias genuínas.

Como é que os gestores de contas forex funcionam geralmente?

Espera-se que o trader abra uma conta num corretor forex. A escolha do broker a utilizar é acordada entre o proprietário da conta forex e o gestor de conta. Uma vez que a conta tenha sido aberta, activada e financiada, o titular da conta envia os detalhes de login da plataforma de trading para o gestor de conta. O titular da conta também tem uma palavra-passe de investidor, que lhe permite ver o histórico da conta, mas não lhe dá privilégios de trading. Quando os lucros são obtidos, o titular da conta e o gestor de conta partilham-nos de acordo com uma fórmula acordada.

Especificamente, a maioria dos gestores de contas forex utiliza um sistema conhecido como PAMM (Percentage Allocation Management Module). De acordo com o sistema PAMM, o gestor de conta deve provar a sua competência abrindo a conta, financiando-a com o seu próprio dinheiro e negociando a conta durante pelo menos dois meses. Este dinheiro é conhecido como "capital do gestor" e dá aos contribuintes subsequentes da conta PAMM a garantia de que os seus interesses serão protegidos porque o gestor da conta está totalmente envolvido financeiramente.

A conta PAMM

Vamos agora descrever as operações básicas envolvidas na gestão de uma conta forex usando o modelo PAMM. Como já mencionámos, o gestor de conta de forex abre primeiro uma conta PAMM com um broker que fornece software de investimento capaz de gerir várias contas a partir de uma única plataforma.

Vejamos o exemplo de um gestor de contas forex, a quem chamaremos Gestor João. Ele começa com cerca de 2.000 euros e negoceia a conta durante três meses, aumentando-a para 5.000 euros durante esse período. Satisfeitos com este desempenho, dois outros operadores, Jan Kay e Black, decidem investir 3.000 e 2.000 euros, respetivamente, prometendo pagar ao gestor John 20% dos seus lucros mensais. A conta PAMM tem agora um saldo de 10 000 euros e um rácio de capital próprio de 5:3:2.

No final do primeiro mês de negociação, se a conta PAMM tiver registado um lucro de 4.000 euros, este lucro será partilhado de acordo com o rácio de capital próprio. O gestor João recebe 50% dos lucros, ou seja, 2 000 euros, enquanto o Jan Kay e o Black recebem 1 200 euros e 800 euros, respetivamente. Da sua parte dos lucros, a Jan Kay e o Preto pagam cada um 20% dos seus lucros ao gerente João, o que equivale a 240 euros e 160 euros, respetivamente. Enquanto houver lucros, há dinheiro para partilhar. Se houver perdas, todas as partes as absorvem em conformidade.

É assim que os gestores de contas forex operam atualmente, utilizando contas PAMM. O modelo de conta PAMM tem várias vantagens para todos os participantes:

- Permite que os traders altamente qualificados se tornem gestores de contas forex ao abrigo do modelo PAMM.

- Os potenciais investidores podem ver o desempenho do gestor de conta ANTES de comprometerem os seus fundos na conta PAMM.

- O gestor de conta não tem acesso aos fundos pagos. Os corretores geralmente têm um sistema para garantir isso.

- Todas as partes do acordo de negociação podem tirar partido do aumento dos fundos para manter posições maiores, potencialmente ganhando mais dinheiro.

- A conta PAMM permite aos investidores ganhar dinheiro no mercado de FX sem terem de mexer um dedo.

Esta é uma introdução ao funcionamento dos gestores de contas forex. Se estiver interessado em ter um gestor de conta forex a trabalhar para si, procure um corretor que permita a negociação de contas PAMM. Esta é a forma mais segura de conseguir um gestor de conta forex para trabalhar para si.

Microcontas

Uma microconta forex é um tipo de conta em que o tamanho mínimo do contrato para transacções é de 1 microlote. Um microlote é equivalente a 0,1 minilote e 0,01 lote padrão. As microcontas forex foram criadas especialmente por duas razões:

1) Algumas pessoas queixaram-se de que as contas de demonstração não dão uma representação 100% exacta dos eventos de mercado que ocorrem no trading real. Para remediar esta situação, foram criadas micro contas de forex para dar aos investidores que não estão satisfeitos com a sensação do mercado real a partir das suas contas de demonstração, a oportunidade de experimentar a negociação real com dinheiro real, mas normalmente em pequenas quantias. Por exemplo, encontrará contas micro forex que podem ser abertas com apenas $25.

2) As contas micro forex permitem que os intervenientes no mercado com muito pouco capital negoceiem no mercado forex sem colocarem a sua conta em risco devido a uma exposição e alavancagem excessivas.

É verdade que, para alguns brokers, as condições de trading num ambiente virtual e num ambiente de dinheiro real são diferentes. Este é geralmente o caso dos criadores de mercado, que actuam como contrapartes das posições de um investidor no mercado cambial a dinheiro real. De facto, não é realista para os investidores pensarem que os cenários de negociação nas contas de demonstração e reais serão os mesmos. O preço e a execução das transacções no cenário de dinheiro real de FX serão certamente um pouco diferentes. Se determinadas condições de trading conduzirem a derrapagens (por exemplo, um spread alargado durante o fim de semana), poderá não o ver numa conta de demonstração, mas vê-lo-á certamente numa conta real. É por isso que muitos brokers dão aos traders a oportunidade de usar pequenas quantias de dinheiro para testar as condições reais do mercado usando uma conta micro.

Para além disso, alguns operadores têm receio de se aventurar com milhares de dólares e há também aqueles que não conseguem levantar até 1.000 euros para negociar. Utilizando as regras de gestão de dinheiro globalmente aceites e uma alavancagem de 1:100, um negociante com 1.000 euros na sua conta não deve negociar mais de 0,1 lotes de cada vez. Então, o que é que acontece àqueles que só podem angariar 100 euros? Não podem certamente utilizar o mesmo tamanho de transação que um titular de conta normal, mas devem utilizar 1/10 do tamanho da posição de um titular de conta de 1000 euros. É aqui que o conceito de transacções de micro-lotes se torna muito útil. Ao poderem transacionar tamanhos de contrato tão pequenos como 0,01 minilotes (1 microlote), estes operadores podem encontrar-se dentro dos limites de uma boa gestão do risco.

Condições de abertura de uma microconta Forex

As condições de abertura de uma microconta Forex não são muito diferentes das de uma conta normal. A única diferença é o saldo mínimo da conta, que pode variar entre 25 euros e um máximo de 300 euros. Os investidores que abrem microcontas Forex continuam a ter de preencher formulários de abertura de conta em linha, apresentar documentos de identificação pessoal e documentos comprovativos da residência do investidor.

Vantagens das micro contas

Experiência de trading - Um dos grandes benefícios que não pode ser quantificado em termos de dinheiro é a experiência de trading num cenário de mercado real. Idealmente, a curva de aprendizagem de um operador não deve passar de uma conta de demonstração para uma conta de 1000 euros. Nesta fase, pode ser comparada a aprender a andar de quatro e depois correr sem o benefício da experiência de andar. Ao preencher esta lacuna e ao atuar como uma ponte para o trader, a conta forex de microlote fornece a "fase de caminhada" da experiência de trading forex de um trader. Qualquer iniciante na negociação forex deve abrir uma conta micro forex como uma transição entre a conta demo e a conta forex padrão.

Uma coisa boa sobre a conta micro forex é que não é apenas para iniciantes, mas também para os operadores com um certo nível de experiência que não fizeram nada além de perder dinheiro de forma consistente e enriquecer outros operadores noutros locais. Se se enquadra nesta categoria, então precisa de voltar à conta de micro-lotes para aprender mais e, esperemos, encontrar o seu estilo de trading.

Perfil de risco reduzido - Se só tem acesso a um pouco de dinheiro como capital de investimento e o seu corretor oferece 1 mini-lote como tamanho mínimo de contrato, a conta micro forex é o seu livro neste caso. Se tiver apenas 200 euros, não tente negociar com um broker que ofereça 1 mini-lote como tamanho mínimo de contrato, perderá o seu dinheiro num instante. Em vez disso, mude para corretores de contas micro forex.

A conta micro forex é amiga do trader; use-a e beneficie da experiência.

Regulamentação do mercado cambial na Europa

Na Europa, a Autoridade Europeia dos Valores Mobiliários e dos Mercados (ESMA) é o organismo regulador responsável pela supervisão das actividades dos operadores e corretores no mercado cambial.

A ESMA trabalha para proteger os participantes no mercado contra práticas desleais e riscos excessivos. Criada em 2011, a ESMA é uma instituição independente da União Europeia que substitui o Comité das Autoridades de Regulamentação dos Mercados Europeus de Valores Mobiliários (CESR). A sua sede situa-se em Paris. O principal objetivo da ESMA é reforçar a proteção dos investidores e assegurar o bom funcionamento dos mercados financeiros na UE.

A corretagem no mercado cambial funciona segundo regras estritas de proteção dos clientes. Por exemplo, os corretores devem separar os fundos dos clientes dos seus próprios fundos, um requisito crucial para evitar problemas de liquidez e conflitos de interesses. Esta medida garante que os fundos dos clientes estão protegidos e disponíveis em qualquer altura, mesmo que o corretor falhe.

A ESMA introduziu várias medidas para reforçar a proteção dos investidores, incluindo restrições aos produtos financeiros altamente alavancados. Desde 2018, a ESMA impôs limites rigorosos à alavancagem para clientes de retalho, reduzindo os riscos associados à volatilidade do mercado. Por exemplo, a alavancagem para os principais pares de moedas está limitada a 30:1, enquanto para outros activos pode ser ainda mais baixa.

Os corretores de Forex na Europa também devem aderir ao regime de indemnização dos investidores dos seus respectivos países. Por exemplo, na maioria dos países europeus, os corretores são membros de esquemas de compensação que protegem os clientes em caso de falha do corretor. Isto significa que, se um corretor for à falência, os clientes podem receber uma indemnização até um determinado montante, muitas vezes cerca de 20 000 euros, dependendo do regime específico do país.

A ESMA dispõe de um registo em linha que enumera os corretores forex em situação regular. Para estar em situação regular, um corretor deve cumprir todos os requisitos regulamentares estabelecidos pela ESMA e pelas autoridades nacionais competentes. Os corretores são obrigados a indicar claramente o número de registo da sua licença no seu website.

Em resumo, os comerciantes que utilizam corretores forex regulados pela ESMA beneficiam de uma maior proteção através de regulamentos rigorosos, requisitos de fundos segregados, restrições de alavancagem e regimes de compensação dos investidores, garantindo uma maior segurança e transparência no mercado forex europeu.

Estratégias e sistemas

A maioria dos traders gostaria de encontrar uma estratégia ou um sistema de trading no mercado de câmbio que garantisse lucros, mas isso realmente existe? As grandes empresas de trading institucionais desenvolveram seus próprios algoritmos de trading ao longo dos anos e mantêm suas estratégias bem secretas, mas os traders individuais não têm o tempo, as habilidades ou os recursos para fazer o mesmo.

Muitos golpistas aproveitaram a ingenuidade dos traders individuais no mercado de câmbio, com páginas web atraentes prometendo ganhos rápidos e fáceis. Naturalmente, não existe dinheiro fácil em um mercado onde tantas pessoas estão ativas, por isso queremos dissipar alguns mitos perigosos:

Em primeiro lugar, não existe uma estratégia perfeita de trading no mercado de câmbio. Mesmo uma grande empresa de trading institucional pode sofrer perdas devido a movimentos de mercado inesperados, confiança excessiva em um sistema de trading ou imprudência de um de seus próprios traders.

Em segundo lugar, se você encontrar uma página web que afirma ter uma estratégia que pode transformar "500 euros em 36.000 euros em três meses", não acredite em uma palavra e não confie nos testemunhos, pois todos podem ser falsos. Estratégias e sistemas fraudulentos representam um mercado lucrativo onde pessoas inescrupulosas ganham dinheiro com iniciantes ingênuos que realmente querem acreditar em lucros fáceis.

Sua própria estratégia de trading Forex

Agora que você sabe o que uma estratégia de de Forex não é, vamos apresentar as características de um bom sistema.

1) Uma boa estratégia de trading Forex é uma estratégia que pode gerar lucros de forma consistente ao longo do tempo. Nenhum sistema pode garantir uma transação lucrativa todas as vezes, mas deve gerar mais lucros do que perdas em um determinado período. Se você tiver uma estratégia de trading no mercado de câmbio que possa gerar 30 ganhos e 20 perdas em 6 meses, e obter um retorno líquido de 50%, você tem uma boa estratégia. Se você tiver uma estratégia que lhe permita ganhar 50 vezes e perder 15 vezes, mas seu retorno em 6 meses for de apenas 10%, é evidente que essa estratégia não é tão boa quanto a primeira, mesmo que tenha uma taxa de ganhos mais alta.

2) Uma boa estratégia de trading Forex deve ter um sistema sólido de gerenciamento de riscos. Como mostra o ponto (1), a rentabilidade geral de uma estratégia de trading no mercado de câmbio depende em grande medida do gerenciamento de riscos. Se uma estratégia tiver uma alta taxa de ganhos, mas baixos retornos percentuais, há um problema com a estratégia de gerenciamento de riscos desse sistema, mesmo que a estratégia ajude o trader a fazer boas ofertas.

3) Uma estratégia de trading no mercado de câmbio deve ser capaz de resistir às flutuações do mercado e se adaptar. Por exemplo, existem pares de moedas que estavam tipicamente ligados a intervalos de preços há 2 ou 3 anos, mas que de repente seguiram uma tendência. O EURGBP é um desses pares de moedas.

Com essa mentalidade realista, você pode tentar encontrar uma estratégia honesta à venda, mas as chances são de que isso seja quase impossível:

- Por que vender um sistema que funciona em vez de lucrar pessoalmente com ele, com menos concorrência?

- A web está cheia de sistemas fraudulentos, e encontrar um sistema que funcione é como procurar uma agulha no palheiro.

Nossa recomendação não é acreditar em dinheiro fácil, mas aprender o básico do trading de câmbio e, a partir daí, experimentar enquanto documenta falhas e sucessos, e criar seu próprio sistema com base em suas próprias circunstâncias e seu "estilo de trading". Seu estilo de negociação é determinado pela quantidade de dinheiro que você está disposto a arriscar em uma única transação, pelo tempo que você pode esperar antes de fechar a transação e por outros elementos que dependem da sua personalidade.

Robôs e trading automático

Um robô forex é um software projetado para realizar operações automatizadas ou semi-automatizadas em nome do trader. Se o robô abre uma posição de trading em nome do trader, o robô forex é considerado "totalmente automatizado". Se o robô exibe uma janela pop-up alertando o trader sobre a existência de um "sinal de transação" baseado na estratégia programada do robô, mas deixa a execução ao cargo do trader, trata-se de um robô "semi-automatizado".

O uso de robôs forex legítimos apresenta vantagens, mas também sérios riscos. Examinaremos alguns deles abaixo para ajudar os traders a utilizar os robôs de maneira responsável.

Vantagens da automação

Os robôs forex podem ser usados para negociar em piloto automático e eliminar o estresse relacionado à análise de gráficos em busca de oportunidades de trading, ou ao fato de ficar sentado o dia todo na frente do computador esperando que as oportunidades se desenvolvam, ou ao risco de perder o emprego ao alternar entre a tela de trabalho e a plataforma de trading quando se está no escritório (muitos empregadores não gostarão de ver seus funcionários não estarem totalmente atentos e engajados nas tarefas do escritório, e naturalmente, poucos chefes ficarão à vontade com empregados que tenham outras fontes de renda que dariam ao trabalhador um certo grau de influência na relação empregador-empregado).

Os robôs são projetados para negociar sem emoção. As emoções podem ter uma influência muito negativa no trading, e ao ver a oportunidade e ser capaz de saber quando abrir e fechar as transações de acordo com a estratégia preprogramada, o robô forex é capaz de tomar uma decisão inequívoca por parte do trader.

Perigos da automação

Os problemas surgem quando um robô é programado com uma estratégia errada, não gerencia corretamente os riscos ou é simplesmente uma fraude. A maioria dos robôs forex vendidos online são produtos de baixa qualidade fabricados por golpistas atraídos pelos 6 trilhões de dólares que mudam de mãos todos os dias no mercado de câmbio.

Se suas operações são realizadas de maneira automática e inadequada, você pode acumular muitas perdas antes mesmo de perceber!

Se você usa um robô, é muito provável que o tenha comprado online ou que tenha obtido uma versão pirata do software. Em qualquer caso, os robôs de trading frequentemente têm um defeito: eles não levam necessariamente em consideração a tolerância do trader ao risco e às perdas, seus objetivos e expectativas. Outro problema potencial reside nas expectativas irrealistas do trader, que pode estar mal equipado para lidar com séries de perdas ou com o tempo necessário para obter um lucro substancial.

Encontrando o melhor software para trading automatizado de forex

Existem muitos softwares diferentes para trading automatizado de forex no mercado. Alguns deles são gratuitos quando você abre uma conta com certos corretores, enquanto outros softwares são pagos. Pode ser uma taxa mensal ou uma taxa única.

A maioria dos softwares pode ser usada em associação com um grande número de corretores diferentes, mas alguns softwares são exclusivamente para clientes de um determinado corretor.

Ao escolher um software, você deve sempre se perguntar qual é o software que melhor se adapta a você e às suas estratégias de trading. Não existe um software que seja sempre a melhor escolha para todos os traders. Todos eles apresentam diferentes vantagens e desvantagens. Você deve escolher o software que melhor atenda às suas necessidades. Às vezes, a melhor opção é desenvolver seu próprio software em vez de comprar uma solução pré-estabelecida. Você pode optar por criar o software você mesmo ou contratar um programador para fazê-lo por você. Você encontrará mais informações sobre essas duas opções mais abaixo na página.

É comum que os traders comecem a usar softwares comerciais e depois decidam desenvolver seu próprio software adaptado às suas necessidades à medida que se tornam mais competentes. Pagar alguém para desenvolver um software pode ser caro quando você começa a negociar, mas pode valer a pena se você começar a negociar com mais frequência. O uso de um software comercial quando você começa a negociar também pode ajudá-lo a determinar exatamente o que você espera do seu software. Isso tornará mais fácil criar o software perfeito se você decidir desenvolver seu próprio software.

Abaixo estão alguns exemplos de soluções populares para trading automatizado no mercado de câmbio:

- AlgoTrader

- Etna

- eSignal

- MetaTrader 4

- MetaTrader 5

- cTrader

- Robo-advisors

- Tradestation

Desenvolva o seu próprio software

Se o software de trading automatizada disponível comercialmente não oferecer o que precisa, a melhor opção é desenvolver o seu próprio software. Neste caso, está limitado apenas pela sua própria imaginação. Pode desempenhar quase qualquer função, desde que seja compatível com a plataforma da corretora Forex que está a utilizar.

Criar o seu próprio software não é tão difícil como imagina. Existem várias boas ferramentas de edição de código que pode utilizar para criar facilmente um bot de trading:

Se preferir contratar outra pessoa para codificar o seu software, encontrará facilmente codificadores 4XDev disponíveis online.

Desenvolver o seu próprio software tem uma série de vantagens e riscos:

Vantagens:

- Pode criar software 100% adaptado às suas necessidades.

- Pode criar um software mais pequeno e melhor optimizado, que pode ser executado e transaccionado mais rapidamente do que as soluções de grandes dimensões que exigem mais funcionalidades do que as necessidades do seu software personalizado.

- Criar o seu próprio software permite-lhe realizar transacções algorítmicas avançadas que o software comercial não consegue. Pode personalizar o software de acordo com o algoritmo que pretende utilizar.

Riscos:

- A criação de software personalizado pode ser dispendiosa. É mais barato subcontratá-lo a um país com baixos salários, mas isso torna o projeto mais difícil de gerir. O preço final será provavelmente mais elevado do que o orçamento inicial.

- O software pode conter bugs. O algoritmo pode não funcionar como esperado. O software comercial foi utilizado por milhares de operadores e os erros são rapidamente descobertos e resolvidos. Pode não ser o caso do seu software, uma vez que terá de o testar para garantir que funciona como esperado. Qualquer dano será da sua responsabilidade.

- Pode ser dispendioso manter o software atualizado à medida que as plataformas de trading evoluem.

- Pode ser difícil encontrar alguém que faça alterações e melhorias no software personalizado desenvolvido por outra pessoa.

Recomendo que verifique se existe software comercial adequado disponível antes de decidir desenvolver o seu próprio software.

Se não conseguir encontrar software comercial, pode desenvolver o seu próprio software de duas maneiras. Pode codificá-lo você mesmo ou contratar alguém para o fazer por si.

APIs de trading

Há limites para o que se pode fazer quando se cria o seu próprio software. Pode conceber o software para utilizar qualquer fonte de dados e qualquer algoritmo de trading, mas existem algumas restrições quanto aos tipos de transacções que pode efetuar. Estes limites variam de broker para broker.

A maioria dos brokers fornece uma API (interface de programação de aplicações) que permite que o software comunique com a sua plataforma de negociação e efectue transacções. O seu software estará limitado à funcionalidade da API. Só pode adicionar funções que sejam suportadas pela API.

Informe-se sempre sobre a API oferecida pelas diferentes plataformas de trading antes de começar a conceber o seu software. Terá de se certificar de que a API suporta o que pretende fazer antes de começar a desenvolver o seu software. Diferentes plataformas oferecem diferentes APIs e, se uma função for crucial para o seu software, tem de se certificar de que escolhe uma plataforma de trading cuja API suporte essa função. Caso contrário, todo o seu trabalho será em vão se a API não suportar as funções que criou,

É impossível para o seu software efetuar uma operação que não seja suportada pela API.

É possível criar software que comunique com várias plataformas de negociação diferentes utilizando várias API diferentes. Isto é muito mais complicado do que criar software que utiliza apenas uma API. A vantagem de desenvolver um software que comunica com várias plataformas diferentes é que pode incluir mais funções e optar por realizar diferentes transacções em diferentes plataformas, dependendo da plataforma que oferece as condições mais favoráveis para cada transação.

Também utilizará uma API para importar dados de marketing para a sua aplicação. Continua a ser necessário negociar no mercado cambial utilizando preços em tempo real e deve esforçar-se por tornar o software tão rápido quanto possível. Cada milissegundo poupado facilitará o ganho de dinheiro se utilizar a negociação algorítmica.

Conclusão

Para aqueles de nós que têm empregos diurnos ou que simplesmente não suportam o stress ou o tédio de se sentar em frente a um computador e olhar para aqueles indicadores e gráficos confusos, um robô forex (software de trading automático) é potencialmente uma boa opção. No entanto, os melhores resultados são alcançados quando o trader está ativamente envolvido no desenvolvimento do seu código/algoritmos e nas decisões de trading individuais.

Como é que os corretores ganham dinheiro?

No mercado cambial, os operadores não podem entrar no mercado e negociar uns com os outros como fariam numa mercearia ou numa feira da ladra. Só podem negociar com outros actores do mercado através de corretores. A função dos corretores não é apenas reunir os participantes no mercado num formato transparente e estruturado, mas também fornecer liquidez (criadores de mercado) e atuar como uma ponte entre o comerciante e os fornecedores de liquidez que oferecem divisas para venda.

Como é que os corretores de forex ganham dinheiro? São pagos de acordo com o modelo de transação que oferecem aos seus negociadores. De um modo geral, os operadores podem negociar no mercado cambial utilizando a mesa de negociação dos corretores quando negoceiam em condições de criador de mercado, ou podem negociar em condições de acesso direto ao mercado/negociação direta. A estrutura da remuneração dos corretores é diferente nestes dois casos. Vamos explicar a estrutura da remuneração dos corretores em cada uma destas condições de mercado.

Remuneração dos corretores em condições de criador de mercado

Para compreender a remuneração dos corretores em condições de criador de mercado, utilizemos a analogia que encontramos na vida quotidiana quando uma pessoa se dirige à casa de câmbio local para converter moeda. Se uma pessoa que vive no Canadá e deseja viajar para a Europa vai à casa de câmbio para converter dólares canadianos em euros, notará que existe uma diferença entre esta taxa de conversão e a taxa à qual converterá os euros não gastos em dólares canadianos no seu regresso. A diferença entre as duas taxas de câmbio é o lucro do operador da casa de câmbio.

O cenário é o mesmo para as transacções de câmbio em linha. As moedas são cotadas com duas cotações: a taxa de compra e a taxa de venda. Por exemplo, uma cotação de dólares canadianos em dólares americanos é expressa da seguinte forma:

- USDCAD = 1,1007/1,1011 (Bid/Ask)

O preço de compra é apresentado à esquerda da cotação e o preço de venda à direita. Quando o investidor abre uma posição longa em USDCAD, compra o ativo monetário ao preço mais elevado (1,1011, que é o preço de compra). Quando assume uma posição curta, o corretor vende-lhe o ativo ao preço mais baixo (1,1007). Em ambos os casos, a conta do trader é debitada pela diferença entre o preço de compra e o preço de venda, que é o spread.

O spread é a remuneração do corretor e é equivalente à comissão offline ilustrada acima. O spread é medido em pips. O valor monetário potencial do spread depende do volume de transacções do trader. Quanto maior for o volume de transacções, mais dinheiro recebe o corretor. Nas condições do criador de mercado, o spread é geralmente fixo e o corretor recebe o spread como comissão, independentemente do facto de o negociador ganhar ou perder na transação. Os spreads variam consoante os pares de moedas. Regra geral, quanto maior for o par de moedas, menor será o spread.

Compensação do broker em condições de acesso direto ao mercado

Em condições de acesso direto ao mercado/redes de comunicações electrónicas, os operadores não passam por um gabinete de corretagem do lado do corretor. Podem assim obter preços mais directos junto dos fornecedores de liquidez. Neste caso, os spreads são variáveis; não existe uma estrutura fixa. Se a volatilidade for muito elevada, não é surpreendente ver um spread de quatro pips subir subitamente para 18 pips no espaço de alguns segundos. Além disso, os operadores têm de pagar uma comissão para negociar no ambiente ECN para cobrir os custos de manutenção da infraestrutura de trading ECN. As comissões também variam de ativo para ativo.

Tendo em conta todos estes factores, é fácil perceber porque é que a corretagem forex é um negócio lucrativo mas de capital intensivo. Os spreads e as comissões são partilhados em partes iguais entre os brokers principais e os intermediários/afiliados que trazem os clientes para os brokers. Regra geral, as comissões pagas aos introdutores variam entre 10% e 30%, consoante os volumes de transacções gerados.

Fora deste modelo de remuneração, os criadores de mercado ganham dinheiro de uma forma mais subtil. Uma vez que actuam como contrapartes das transacções efectuadas pelos operadores, ganham dinheiro quando os operadores perdem dinheiro. Com efeito, "compram" o ativo monetário a um determinado preço aos fornecedores de liquidez e vendem as mesmas posições de volta aos operadores através das suas sociedades de corretagem. Este é um dos pontos de venda dos brokers ECN, nomeadamente o facto de os operadores obterem as suas cotações de preços e a execução das transacções diretamente dos fornecedores de liquidez.

Ao abrir uma conta, os operadores devem, por conseguinte, familiarizar-se com a forma como o corretor que pretendem utilizar cobra as comissões e decidir se preferem pagar uma comissão + spread a um broker ECN, ou pagar um spread + o custo total da posição numa transação perdedora a um broker market maker.

História do trading de divisas

Mas será que foi sempre assim? Vejamos a história do mercado cambial.