مفاهيم سمارت موني: استراتيجية تداول للمتداولين المؤسسيين

يقوم المستثمرون والتجار المؤسسيون بشراء وبيع الكثير في سوق الفوركس. يستخدمون العرض والطلب لتحريك الأسعار. وهذا ما يسمى "مفاهيم الأموال الذكية".

يتخذ هؤلاء المستثمرون مواقف معاكسة لصغار المتداولين. في منطقة العرض (الشراء) ، يأخذون أوامر بيع كبيرة ، مما يؤدي إلى اختلال التوازن بين العرض والطلب ، مما يؤدي إلى انخفاض سعر العملة. وعلى العكس من ذلك ، في منطقة السؤال (البيع) ، يأخذون أوامر شراء كبيرة لرفع سعر العملة.

إنه في الواقع مطاردة لأوامر الإيقاف.

إستراتيجية Smart Money هي إستراتيجية تداول مؤسسية تتناسب مع توقعات الأموال الذكية. هذه إستراتيجية فعالة للغاية للتداول بدقة ودقة أفضل من خلال الوصول إلى المعرفة والموارد الموثوقة.

تعتبر إستراتيجية Smart Money أفضل بكثير من تجارة مستثمري التجزئة التقليدية ، وهو أكثر شيوعًا ولكنه ينتج عنه نتائج أقل كفاءة لأنه ينطوي على الاستفادة من تحركات السوق والمراكز بطريقة تسمح لك بمضاعفة الربح. سيسمح لك ذلك بالحصول على سرد حقيقي وتوقع دقيق تقريبًا لحركة السعر في الأسواق.

تتضمن هذه الإستراتيجية البنوك المركزية والمستثمرين المؤسسيين وصناع السوق الذين يمارسون معًا تأثيرًا قويًا في الأسواق المالية. لذلك ، تسمح لك استراتيجية المال الذكي بمواءمة عملياتك مع قوة وتأثير اللاعبين الكبار لزيادة فرصك في تحقيق أرباح منتظمة.

كما تعلم على الأرجح ، يمتلك اللاعبون الكبار مراكز ذات حجم هائل يمكن أن تؤدي إلى تحركات كبيرة في السوق. أيضًا ، لديهم فهم عميق لعلم نفس السوق. هؤلاء اللاعبون العظماء ليسوا هنا ليخسروا بل سيفوزوا لأنهم عززوا مواردهم إلى أقصى حد لضمان استمرار النجاح. إذا كنت ترغب في تحقيق نجاح منظم في سوق الفوركس ، فأنت بحاجة إلى تبني عقلية مماثلة.

في الواقع ، هذا لا يعني أنك لن تخسر أبدًا عند استخدام هذه الإستراتيجية ، ولكنه بالتأكيد يبقيك مركزًا وجاهزًا لصفقات رابحة متسقة. بمجرد تبني استراتيجيات التداول بما يتماشى مع استراتيجيات اللاعبين الكبار ، ستزداد فرصك في الربحية.

هناك استراتيجيتان رئيسيتان حول Smart Money: تحليل دفتر الطلبات والاستفادة من الفخاخ.

طلب تحليل الكتاب

تحليل دفتر الطلبات هو إستراتيجية مالية ذكية تسمح للمتداولين بالحصول على رؤية واضحة لوضع السوق. يسمح لك بدراسة وفحص معنويات السوق لأزواج العملات التي تختارها ، مباشرة من منصة التداول MT4.

تعتمد هذه الإستراتيجية على فكرة تنفيذ السوق وهو عكس ممارسة تجارة التجزئة العامة. لذلك ، يمكنك الاستمتاع بوضع أوامر يمكن التنبؤ به من أسهم التداول هذه. بفضل هذا ، يمكنك تحديد التجمعات المفرطة ، الموجودة أم لا ، بين البائعين والمشترين.

تم تصميم دفتر الطلبات بحيث يعرض الجانب الأيسر جميع الأوامر المعلقة ، مثل أوامر إيقاف الخسارة وجني الأرباح ، بينما يكشف الجانب الأيمن عن الصفقات المفتوحة. باستخدام مؤشر دفتر الطلبات لتحديد ما يفعله تجار التجزئة الآخرون ، يمكنك اتخاذ قرارات رائعة والتداول بنجاح ضدهم للحصول على هوامش ربح أفضل. يتيح لك مؤشر دفتر الطلبات:

- تحديد مستويات السوق الهامة التي من المحتمل أن تستهدفها المؤسسات.

- حدد النقطة المحتملة لحركة السوق التالية.

- حدد أكبر مجموعات وقف الخسارة.

استفد من الفخاخ

تتطلب الاستفادة من المصائد استخدام مؤشر يعرف بمؤشر مجموعة وقف الخسارة للنظر في المناطق التي تقاربت فيها أوامر الإيقاف. عادة ما تميل إلى التقارب حول الارتفاعات والانخفاضات الرئيسية أو الأرقام التقريبية النفسية. من المهم ملاحظة أن الكتلة تشير ببساطة إلى وجود عدد كبير من أوامر الإيقاف في انتظار التنفيذ.

مسلحًا بهذه المعرفة ، يمكنك بسهولة تحديد المناطق على الرسم البياني الخاص بك والتي من المحتمل أن تكون مستهدفة من قبل Smart Money ، لأنه بالنسبة للاعبين الكبار ، أوامر وقف الخسارة تعني السيولة.

السيولة مطلوبة لإكمال مركز أكبر دون الحاجة إلى تجربة انزلاق كبير في الأسعار عند الدخول في مثل هذا المركز. تسمح لك مناطق الكتلة هذه بتجنب وضع نقاط توقفك في المناطق التي تحتوي بالفعل على مجموعات. وبالتالي ، يمكنك استخدام Smart Money بشكل فعال في السوق والاستفادة من مجموعات السيولة لتحقيق مكاسب.

تعتبر معرفة إستراتيجية تداول فعالة مثل تلك الخاصة بـ Smart Money سلاحًا جيدًا ضد تقلبات سوق الصرف الأجنبي. ومع ذلك ، لا تزال بحاجة إلى أن تكون قادرًا على التكيف مع التحديات المختلفة التي يقدمها السوق.

لهذا السبب لا يجب أن تحزن بسبب بعض التداولات الخاسرة. يجب أن تفهم أنه ليس من السهل أن تصبح متداولًا جيدًا في سوق الفوركس مع صفقات رابحة منتظمة. يجب أن تكون مستعدًا لبذل الجهد أثناء تعلم كيفية عمل السوق وأجزائه المختلفة. تحتاج أيضًا إلى أن تكون أكثر ذكاءً عند تحديد مراكزك. بهذه الطريقة ، لن تكون بعد الآن فريسة للمخطط الكبير.

استراتيجية تداول البنك: الأساسيات والخطوات الرئيسية الثلاث

يعد سوق الصرف الأجنبي إلى حد بعيد أكبر سوق مالي في العالم ، حيث يبلغ حجم التداول اليومي 6.6 تريليون دولار. تشارك جميع الأطراف ، من البنوك الكبيرة إلى المستثمرين الأفراد ، في سوق الصرف الأجنبي على أمل تحقيق أرباح من تقلبات العملة. تتحكم البنوك الكبرى في معظم الحجم اليومي في سوق الفوركس. لديهم القدرة على إملاء الاتجاه الذي يتحرك فيه السوق ، ومتى يريدون أن يحدث ذلك. لذلك من مصلحتك عدم التداول ضد البنوك. بعد كل شيء ، فهي مربحة في 9 من أصل 10 صفقات ، بينما يخسر تاجر التجزئة 9 من أصل 10 صفقات.

إذا كنت تقرأ هذا المقال ، فمن المحتمل أنك تاجر فوركس ، أو على الأقل تخطط لأن تكون في المستقبل. بصفتك لاعبًا في سوق الفوركس ، من المهم جدًا أن تعرف من يشارك في تداول العملات الأجنبية ولماذا يتداولون في سوق الفوركس.

لذلك سنقوم بتفصيل اللاعبين في سوق الصرف الأجنبي قبل مناقشة الإستراتيجية المصرفية:

البنوك التجارية والاستثمارية

البنوك التجارية والاستثمارية هي أكبر المشاركين من حيث إجمالي حجم التداول. ومع ذلك ، فإن البنوك الكبرى (مثل JP Morgan و Deutsche Bank و HSBC وغيرها) هي التي تتحكم في سوق ما بين البنوك بقوتها المالية. للسجل ، فإن سوق ما بين البنوك ليس من اختصاص البنوك. يقع اللاعبون الآخرون مثل مديري الاستثمار وصناديق التحوط أيضًا في هذه الفئة. بصرف النظر عن إجراء الصفقات الخاصة بهم ، تقدم البنوك أيضًا خدمات تداول العملات الأجنبية لعملائها من خلال العمل كتجار. إنهم يكسبون المال من الفارق بين سعري العرض والطلب.

البنوك المركزية

تلعب البنوك المركزية ، التي تمثل دولها ، دورًا أساسيًا في سوق الصرف الأجنبي. يمكنهم التأثير بشكل كبير على أسعار الصرف من خلال عمليات السوق المفتوحة وسياسات أسعار الفائدة. كما أن بعضهم مسئول عن تسعير عملاتهم في السوق ، حتى يتمكنوا عن عمد من تقوية عملاتهم أو إضعافها حسب الحاجة. تهدف جميع الإجراءات التي تتخذها البنوك المركزية إلى استقرار أو تحسين اقتصاد بلدهم.

مديري الاستثمار وصناديق التحوط

مديرو الاستثمار وصناديق التحوط هما أكبر لاعبين في سوق الفوركس بعد البنوك والبنوك المركزية. يشارك مديرو الاستثمار في تداول العملات مقابل خدمات مثل صناديق التقاعد والمؤسسات والأوقاف. إذا كان لديهم محافظ دولية ، فسيتعين عليهم شراء العملات وبيعها. يمكنهم أيضًا إجراء صفقات المضاربة في العملات الأجنبية. من ناحية أخرى ، تعتبر المضاربة جزءًا من استراتيجيات الاستثمار لصناديق التحوط في سوق الصرف الأجنبي.

الشركات المتعددة الجنسيات

تساهم الشركات متعددة الجنسيات التي تشمل أنشطتها التجارية استيراد وتصدير السلع والخدمات بالتأكيد في معاملات الصرف الأجنبي. خذ بعين الاعتبار الحالة التالية: تستورد شركة إطارات إيطالية مكونات من الولايات المتحدة وتبيع منتجاتها في اليابان. يجب تحويل الربح الذي تحققه هذه الشركة من الين إلى اليورو ، والذي يتم تحويله بعد ذلك إلى دولارات لشراء مكونات أخرى.

لتقليل مخاطر تقلب العملات الأجنبية ، قد تشتري هذه الشركة الإيطالية الدولار الأمريكي في السوق الفورية ، أو تدخل في اتفاقية مقايضة العملات للحصول على الدولار الأمريكي مقدمًا قبل شراء المكونات الأمريكية. بهذه الطريقة ، تقلل الشركة الإيطالية من تعرضها لمخاطر العملة.

التجار الأفراد

يُطلق على المتداول مثلك اسم تاجر التجزئة ، أو تاجر فردي ، لأنك تتداول بأموالك الخاصة من خلال وسيط. نما عدد تجار التجزئة بشكل كبير في السنوات الأخيرة. حوالي 90٪ من جميع المتداولين هم أفراد. ومع ذلك ، تظل مساهمة تجار التجزئة في سوق الفوركس ضئيلة مقارنة بالمشاركين الآخرين في السوق من حيث حجم التداول. يمكن لتجار التجزئة استخدام مزيج من الأساسيات والمؤشرات الفنية للوصول إلى السوق.

من هي سمارت موني؟

الآن بعد أن فهمنا كل مشارك في سوق الفوركس ، هناك مصطلح آخر يجب أن نتعلمه: المال الذكي أو المال الذكي. بشكل عام ، يمكن تعريف متداولي الأموال الذكية على أنهم أكبر المشاركين في السوق الذين يمكن لرأس مالهم تغيير أنماط السوق. حجم تداولهم كبير جدًا بحيث لا يمكن فتح أو إغلاق مراكزهم في أمر واحد دون ارتفاع الأسعار. تشمل Smart Money البنوك الاستثمارية الكبيرة وصناديق التحوط والشركات العالمية الضخمة وشركات التأمين وشركات الملحقات وما إلى ذلك.

وفقًا لاستطلاع عام 2019 ، تهيمن البنوك على حصة السوق من أحجام تداول العملات الأجنبية اليومية على مستوى العالم. من بين أفضل 10 مؤسسات في القائمة ، ثمانية بنوك. تتصدر American JP Morgan السوق ، تليها UBS السويسرية و XTX Markets لتشكيل المراكز الثلاثة الأولى.

- نحن - JP Morgan : 10.78%

- السويسري - UBS : 8.13%

- المملكة المتحدة - XTX Markets : 7.58%

- ألمانيا - Deutsche Bank : 7.58%

- نحن - Citi : 5.53%

- المملكة المتحدة - HSBC : 5.53%

- نحن - Jump Trading : 5.53%

- نحن - Goldman Sachs : 4.62%

- نحن - State Street : 4.613%

- نحن - Bank of America Merrill Lynch : 4.50%

XTX markets و Jump Trading الكيانات غير المصرفية الوحيدة المذكورة أعلاه. ولكن مثل البنوك ، فإن هذين الكيانين يمثلان أيضًا أموالًا ذكية تعمل كصانع سوق. نظرًا لأن الأموال الذكية تشارك في نشاط صنع السوق ، فإنها تقود السوق بناءً على العرض والطلب.

ما هي استراتيجية تداول البنوك؟

استراتيجية تداول البنوك هي طريقة لتحديد مستويات الأسعار الأكثر احتمالاً للبنوك لفتح وإغلاق مراكزها بناءً على مناطق العرض والطلب. تتحكم البنوك في غالبية الأحجام اليومية في سوق الفوركس ، لذلك عندما تتحرك ، يتحرك السوق. مع وضع هذه المعلومات في الاعتبار ، يمكننا تتبع نشاط التداول الخاص بهم كأساس لاستراتيجية تداول البنوك.

3 خطوات رئيسية

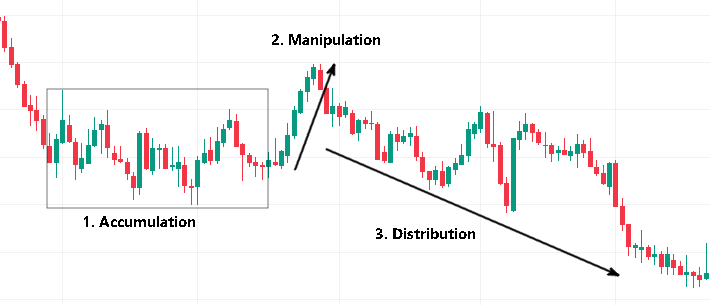

عندما يتعلق الأمر بالتداول في سوق الفوركس ، فإن البنوك تمارس أعمالها على ثلاث مراحل: التراكم ، والتلاعب ، وتوزيع / اتجاه السوق. التراكم هو المرحلة التي تدخل فيها البنوك مركزها ، والتلاعب هو المرحلة التي تظهر فيها دفعة خاطئة ، والتوزيع هو المرحلة التي يبدأ فيها الاتجاه.

قبل مناقشة هذه الخطوات الثلاث بالتفصيل ، يجب أن نضع في اعتبارنا أن قانون العرض والطلب ينطبق على التداول في سوق الفوركس. إذا كنت ترغب في شراء عملة في السوق ، فيجب أن يكون هناك شخص آخر على استعداد لبيعها. وبالمثل ، إذا كنت ترغب في بيع عملة ما ، فيجب أن يكون تاجر آخر مستعدًا للشراء. دائمًا ما يحدث اعتبار البيع والشراء في كل معاملة.

لذلك ، بناءً على القانون أعلاه ، إذا كان البنك يخطط لشراء مركز كبير ، فيجب أن يجد قدرًا مساويًا من ضغط البيع. سيكون من الأسهل بالنسبة لنا تحديد تجارتهم إذا دخلوا السوق في أمر واحد كبير. لكن بالطبع ، هذا ليس هو الحال. ما يفعله بدلاً من ذلك هو ترتيب نظامه بمرور الوقت ، والمعروف أيضًا باسم مرحلة التراكم. يشرح ريتشارد دي ويكوف هذا المفهوم في تحليله لأحجام VSA (تحليل حجم الانتشار).

1. التراكم

التراكم هو الخطوة الأولى التي تحتاج إلى تحديدها في استراتيجية تداول البنوك. تدخل البنوك السوق عن طريق تجميع إما مركز طويل والذي سيبيعونه لاحقًا بسعر أعلى ، أو مركز قصير سيعيدون شرائه لاحقًا بسعر أقل. إذا تمكنا من تحديد مستويات الأسعار الدقيقة التي تتراكم فيها البنوك ، فسنكون أيضًا قادرين على تحديد اتجاه تحركات الأسعار المستقبلية. هذا هو السبب في أن التراكم هو خطوة أساسية في استراتيجية التداول للبنوك.

على عكس تجار التجزئة ، يتعين على البنوك اتخاذ مراكز بمرور الوقت بسبب أحجام التداول الضخمة. يفعلون هذا لإخفاء نشاطهم ، لأن طلبًا واحدًا كبيرًا سيرفع السوق إلى الارتفاع.

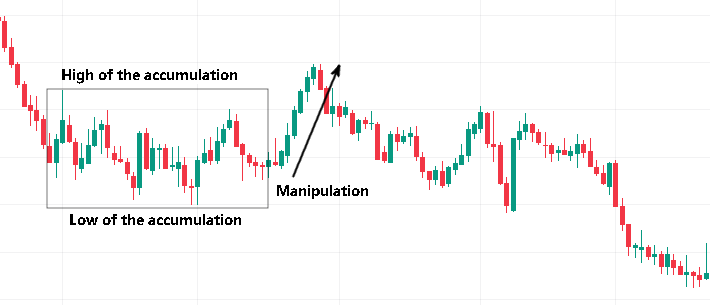

لفهم كيف تبدو مرحلة التراكم ، راجع مخطط USD / CHF أدناه. يتميز التراكم بسوق من نوع النطاق حيث يتحرك السعر بشكل جانبي. في هذه المنطقة ، تدخل البنوك السوق بانتظام لتجميع المركز المطلوب على فترات من الساعات أو الأيام.

2. المناولة

المناولة هي الخطوة التالية بعد التراكم. تتميز هذه المرحلة بدفعة زائفة تبدأ في اتجاه السوق على المدى القصير. غالبًا ما يكون تجار التجزئة ضحايا التلاعب بالسوق. يتخذون مواقف عندما يرون أن هناك قطيعة محتملة. ولكن اتضح أنها مجرد دفعة وهمية ثم يتحرك السعر في الاتجاه المعاكس.

إذا وجدت نفسك في هذا الموقف ، فهذا ليس حظًا سيئًا. هذا لا يعني أن سوق الفوركس غير عادل بالنسبة لك. على الأرجح ، ومع ذلك ، هو أنك تستخدم من قبل البنوك. كيف ذلك ؟

لنفترض أن البنوك تحاول الدخول أو بناء مركز طويل. في الوقت نفسه ، فإنها تخلق أيضًا ضغوط بيع. سيحاولون "التلاعب" بتجار التجزئة للدخول في صفقات بيع.

لمتابعة البنوك ، نحتاج إلى تحديد الدفع الخاطئ الذي يشير إلى نهاية مرحلة التراكم. كيف يمكننا تحديد هذا التلاعب أو الدفع الكاذب؟ دعنا نلقي نظرة على الرسم البياني أدناه.

بالنسبة للسوق الهابطة ، يمكن تحديد الاختراق الوهمي عندما يكسر السعر أعلى مستوى في فترة التراكم ، مما يشير إلى أن البنوك قد باعت السوق. بعد الدفعة الكاذبة ، سنرى على الأرجح اتجاه هبوطي قصير المدى.

بالنسبة للسوق الصاعد ، يمكن تحديد الاختراق الوهمي عندما يتجاوز السعر أدنى مستوى في فترة التراكم ، مما يشير إلى أن البنوك كانت تشتري السوق. بعد الدفعة الكاذبة ، سنرى على الأرجح اتجاهًا صعوديًا قصير المدى.

3. التوزيع أو اتجاه السوق

التوزيع هو المرحلة التي يمكن فيها للفرد تحقيق ربح في السوق. في هذه المرحلة ، جمعت البنوك مراكزها وخلقت تلاعبًا في السوق. لم يعودوا يحاولون إخفاء وجودهم. ستحاول البنوك الآن دفع السعر في اتجاه معين ، مما يعني أن هذه هي المرحلة التي يبدأ فيها اتجاه السوق.

يمكن اعتبار التوزيع التسويقي أسهل الخطوات الثلاث ، لكن هذه المهمة تعتمد بشكل كبير على الخطوتين السابقتين. من المهم جدًا تجنب فخ التلاعب. إذا فهمنا كيف تتلاعب البنوك بالسوق ، فسنكون قادرين على تحديد اتجاه اتجاه السوق الذي تحاول البنوك أن تسلكه. مهمتنا التالية هي متابعة الاتجاه.

أفضل الوسطاء لتداول العملات الأجنبية

| سابق : استراتيجية التداول لملء الفجوات الأسبوعية | التالية : كتل أوامر التداول في الفوركس |