المتوسط المتحرك البسيط والمتوسط المتحرك الأسي

عندما يتعلق الأمر بتحليل اتجاهات السوق، تعد الرسوم البيانية للأسعار أداة أساسية. لا تساعدك الرسوم البيانية في وضع السعر الحالي للسهم في سياقه الصحيح مقارنة بحركاته السابقة فحسب، بل إنها تشير بوضوح إلى ما إذا كان السهم في اتجاه صعودي أو هبوطي أو جانبي. لتحسين تحليل الاتجاهات، غالبًا ما يستخدم المتداولون المتوسطات المتحركة لتصفية ضوضاء السوق وكشف الاتجاهات الأساسية التي قد تغرق في تقلبات الأسعار. يستخدم بعض المتداولين المتوسطات المتحركة لتخطيط دخولهم وخروجهم من السوق.

هناك عدة أنواع من المتوسطات المتحركة؛ اثنان من أكثرها شيوعًا هما المتوسطات المتحركة البسيطة (SMA) والمتوسطات المتحركة الأسية (EMA). على الرغم من وجود بعض أوجه التشابه بينهما، إلا أنهما تُحسبان بطرق مختلفة ويمكن أن تخدمان أغراضًا مختلفة.

النقاط الرئيسية

🔹 تسمح المتوسطات المتحركة البسيطة (SMA) بتحديد الاتجاهات طويلة المدى وتقليل ضوضاء السوق قصيرة المدى.

🔹 تسمح المتوسطات المتحركة الأسية (EMA) بتحديد تغير الاتجاه العام في وقت أبكر من المتوسط المتحرك البسيط.

🔹 يمكن استخدام المتوسطات المتحركة والمتوسطات المتحركة الأسية لتحديد مناطق الدعم والمقاومة في السوق.

فحص المتوسطات المتحركة

في التحليل الفني، المتوسط المتحرك هو حساب متوسط الأسعار المتتالية لسهم أو مادة خام أو أصل آخر، محسوب على مدى فترة زمنية معينة. يمكن حساب المتوسطات المتحركة من أي سلسلة زمنية، بالدقيقة أو بالساعة أو باليوم أو بالأسبوع، إلخ. قد تختلف فترات جمع المتوسط المتحرك. على سبيل المثال، المتوسطات المتحركة اليومية الأكثر شيوعًا هي المتوسطات المتحركة لـ 50 و 100 و 200 يوم. يستخدم المتداولون الفنيون المتوسطات المتحركة للحصول على عدة أنواع من المعلومات حول الأسعار:

- تحديد اتجاه الاتجاه. إذا كان المتوسط المتحرك في ارتفاع، فمن المحتمل أن يكون السهم في اتجاه صعودي. إذا كان في انخفاض، فهذا يعني اتجاه هبوطي. إذا كان يتقلب دون اتجاه واضح، فمن المحتمل أن يكون السوق في نطاق جانبي (”جانبي“).

- تقليل ضوضاء السوق. تسلط المتوسطات المتحركة الضوء على الاتجاهات العامة مع ”تسوية“ تقلبات الأسعار على المدى القصير.

- تحديد مستويات الدعم والمقاومة. بعض المتوسطات المتحركة، مثل 50 يومًا و200 يومًا، هي مستويات نفسية مهمة يعتبرها المتداولون عوائق أمام استمرار تحركات السوق. وبالتالي، قد يواجه السوق الصاعد ضغطًا للبيع (”مقاومة“) عند مستوى متوسط متحرك رئيسي؛ وقد يجد السوق الهابط مشترين ”يدعمون“ السوق عند مستوى متوسط متحرك.

وبالمثل، إذا كان سعر السهم أعلى من متوسطه المتحرك وكان كل من السعر والمتوسط المتحرك في ارتفاع، فهذا يشير إلى اتجاه صعودي. والعكس صحيح إذا كان سعر السهم أقل من متوسطه المتحرك وكان في اتجاه هبوطي. لدى المتداولين طرق لا حصر لها لتقسيم المتوسطات المتحركة والمؤشرات الفنية الأخرى، ولكن هذه هي الطرق الأساسية لقراءة المتوسط المتحرك.

المتوسط المتحرك البسيط (SMA) والمتوسط المتحرك الأسي (EMA)

المتوسطات المتحركة البسيطة (SMA) والمتوسطات المتحركة الأسية (EMA) متشابهة من حيث أنها تتبع كل منها تطور الأسعار خلال فترات محددة، ولكن صيغة EMA تضيف عنصرًا يمنح الأسعار الحديثة وزنًا أكبر من الأسعار القديمة. عندما تتغير الأسعار بشكل مفاجئ، يستجيب EMA بشكل أسرع من SMA. كلاهما متأخر عن الأسعار في الوقت الفعلي، ولكن نظرًا لأن SMA تمنح نفس الأهمية لأقدم وأحدث نقاط البيانات في فترة التجميع، فإن ”عامل التأخير“ هذا يكون أكثر وضوحًا في SMA منه في EMA.

قد يبدو الفرق في الترجيح ضئيلًا، ولكنه كافٍ لجعل المتوسط المتحرك البسيط والمتوسط المتحرك الأسي أكثر ملاءمة لاستراتيجيات التداول المختلفة. غالبًا ما يتلخص الاختيار بين المتوسط المتحرك البسيط والمتوسط المتحرك الأسي في طريقة حساب كل منهما.

حساب المتوسط المتحرك البسيط

المتوسط المتحرك البسيط يحمل اسمه عن جدارة؛ فحسابه بسيط.

- اختر فترة زمنية (على سبيل المثال، 20 يومًا).

- اجمع أسعار الإغلاق لكل فترة (على سبيل المثال: إغلاق اليوم 1 + إغلاق اليوم 2 + ... + إغلاق اليوم 20).

- اقسم المجموع على عدد الفترات (مجموع 20 يومًا ÷ 20). والنتيجة هي المتوسط المتحرك البسيط لليوم.

- قم بتحديث الحساب يوميًا بإضافة أحدث سعر إغلاق وحذف الأقدم (في متوسط متحرك بسيط لمدة 20 يومًا، ستضيف سعر الإغلاق لليوم وتحذف سعر الإغلاق قبل 21 يومًا).

باستخدام X لعدد الفترات، تكون الصيغة كما يلي:

SMA = (مجموع آخر X أسعار إغلاق ÷ X)

في المتوسط المتحرك البسيط، كل نقطة بيانات في فترة التجميع لها نفس الوزن. بالنسبة لمتوسط متحرك بسيط لمدة 20 يومًا، هذا يعني أن سعر الإغلاق لكل يوم يمثل 5٪ من الإجمالي.

حساب المتوسط المتحرك الأسي

يعد حساب المتوسط المتحرك الأسي أكثر تعقيدًا بعض الشيء لأنه يستخدم متغيرًا يعطي وزنًا أكبر للأسعار الحديثة مقارنة بالأسعار القديمة. يساعد هذا الترجيح الإضافي على تخفيف عامل التباين الذي يكون أكثر وضوحًا في المتوسط المتحرك الأسي المتساوي الترجيح. يطلق بعض مراقبي الرسوم البيانية على هذا المتغير الإضافي اسم مضاعف الترجيح، بينما يطلق عليه آخرون اسم عامل التسوية.

على الرغم من أن حساب المتوسط المتحرك الأسي أكثر تعقيدًا بعض الشيء، إلا أن معظم الوسطاء عبر الإنترنت أو أدوات الرسوم البيانية يمكنها رسمه لك.

- احسب مضاعف الترجيح (عامل التسوية) لعدد X من الفترات: (2 ÷ (X + 1)). بالنسبة لمتوسط متحرك أسي لمدة 20 يومًا، سيكون المضاعف (2 ÷ 21) = 0.0952، أي 9.52٪.

- أوجد المتوسط المتحرك البسيط للفترة الزمنية المختارة. سيكون المتوسط المتحرك الأسي (EMA) لهذه الفترة الزمنية مساويًا للمتوسط المتحرك البسيط (SMA). وبالتالي، في اليوم 20، سيكون المتوسط المتحرك الأسي (EMA) مساويًا للمتوسط المتحرك البسيط (SMA) لـ 20 يومًا.

- بالنسبة للفترات الزمنية التالية (وجميع الفترات التالية)، اضرب الفرق بين سعر الإغلاق الحالي والمتوسط المتحرك الأسي (EMA) السابق في المضاعف، ثم أضف هذا الرقم إلى المتوسط المتحرك الأسي (EMA) لليوم السابق.

الصيغة هي كما يلي:

EMA = ((سعر الإغلاق الحالي - EMA السابقة) × المضاعف)) + EMA السابقة

تم تصميم صيغة EMA للتركيز على أحدث نقاط البيانات. على سبيل المثال، في EMA لمدة 20 يومًا، يمثل سعر الإغلاق الأحدث 9.52٪ من الإجمالي (مقابل 5٪ في SMA، وهو نفس الشيء بالنسبة لـ 19 نقطة بيانات أخرى). في اليوم التالي، يحصل سعر الإغلاق الجديد على وزن 9.52٪ وتقل أوزان جميع الأيام الأخرى قليلاً.

تذكر: يجب أن يكون مجموع جميع الترجيحات 100٪، بحيث يكون حوالي نصف الترجيحات أعلى من 5٪ والنصف الآخر أقل من 5٪. ونظرًا لأن جميع المتوسطات المتحركة الأسية تبدأ بمتوسط متحرك بسيط لعدد فترات التجميع، وأن القراءات التالية تستخدم متوسطًا متحركًا أسيًا بناءً على هذا الأساس، فكلما عدت إلى الوراء في الوقت لبدء التجميع الأساسي، زادت دقة المتوسط المتحرك الأسي. من الناحية المثالية، يجب أن يشمل المتوسط المتحرك الأسي اليومي أسعارًا تعود إلى عام كامل (حوالي 256 يوم تداول) أو أكثر.

استخدم المتوسطات المتحركة البسيطة لرؤية الاتجاهات طويلة الأجل ومستويات الدعم والمقاومة

المتوسطات المتحركة البسيطة هي أدوات فعالة لتحليل الاتجاهات طويلة الأجل. تنشر المؤسسات المالية، حتى تلك التي تركز عادةً على التحليل الأساسي بدلاً من التحليل الفني، رسومًا بيانية تحتوي على المتوسطات المتحركة لـ 50 و 200 يوم لأنها توفر مؤشرات واضحة لتوضيح الاتجاهات.

يُظهر الشكل 1 رسمًا بيانيًا أسبوعيًا لمؤشر S&P 500. لاحظ ما يلي:

- كان السوق في اتجاه صعودي خلال معظم فترة العشر سنوات.

- كان السوق يميل إلى ”الارتداد“ عن المتوسط المتحرك البسيط لـ 200 فترة، وهو مستوى دعم نفسي مهم يشير عادةً إلى ”شراء“ في سوق صاعد.

- شهد المتوسط المتحرك البسيط لـ 50 فترة أيضًا ارتدادات متكررة، وإن كانت أقل أهمية من نظيره الأبطأ (أي الأطول أجلاً).

يمكن للمستثمرين على المدى الطويل استخدام المتوسط المتحرك البسيط لتقييم الاتجاهات وتحديد مستويات الدعم والمقاومة المحتملة. في الاتجاه الصعودي، يمكن اعتبار المتوسط المتحرك البسيط مستويات دعم للشراء (الحد الأدنى). في الاتجاه الهبوطي، يميل المتوسط المتحرك البسيط إلى العمل كمقاومة (الحد الأقصى).

الشكل 1: المتوسط المتحرك البسيط والاتجاه طويل الأجل. خلال السوق الصاعدة التي استمرت 10 سنوات بين عامي 2010 و2020، نادرًا ما انخفض مؤشر S&P 500 (SPX - الشموع اليابانية) إلى ما دون المتوسط المتحرك البسيط لـ 200 يوم (الخط الأحمر)، وحتى عندما انخفض، سرعان ما عاد إلى ما فوق هذا المستوى الرئيسي.

تعتبر المتوسطات المتحركة الأسية (EMA) أكثر فعالية في سياق التداول قصير الأجل

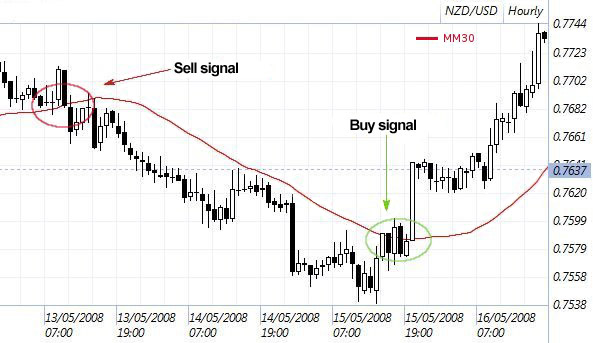

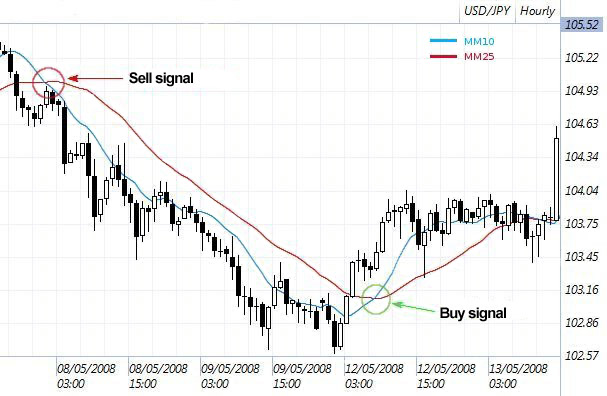

تعتبر المتوسطات المتحركة الأسية (EMA) أكثر حساسية لتقلبات الأسعار من المتوسطات المتحركة البسيطة (SMA). وهي أكثر ملاءمة لسياقات التداول قصير الأجل حيث يكون لديك وقت ضيق لاكتشاف تقلبات الأسعار والاستجابة لها (أي لإجراء صفقة). بمعنى آخر، عند استخدام المتوسطات المتحركة الأسية (EMA)، لا تقتصر مهمتك على تحليل الاتجاهات بمرور الوقت فحسب، بل يمكنك استخدام المتوسطات المتحركة كإشارة رئيسية للدخول إلى السوق أو الخروج منه.

تستند العديد من أنظمة التداول والمؤشرات الفنية إلى المتوسطات المتحركة الأسية (EMA).

يمكن أن تكون التقاطعات بين المتوسط المتحرك والأسعار مفيدة في توليد إشارات الشراء أو البيع.

باستخدام متوسطين متحركين (واحد قصير وآخر طويل)، يمكن تحديد التغيرات في الاتجاهات وبالتالي توليد إشارات شراء أو بيع.

يقوم بعض المتداولين بتحسين المتوسطات المتحركة الأسية (EMA) عن طريق رسم عدة متوسطات في وقت واحد - اثنان أو ثلاثة أو أكثر (وتسمى أيضًا ”الأشرطة“).

المتوسط المتحرك المتعدد لـ Guppy (GMMA) هو شريط EMA طوره المتداول Daryl Guppy (انظر الشكل 2). يتكون GMMA من 12 متوسطًا متحركًا أسيًا، ستة طويلة الأجل وستة قصيرة الأجل. تعكس المتوسطات المتحركة القصيرة الأجل، الموضحة باللون الأخضر والمجمعة بشكل وثيق بالقرب من خط السعر، معنويات المتداولين على المدى القصير. تعكس المتوسطات المتحركة طويلة الأجل، الموضحة باللون الأزرق والمتباعدة بشكل أكبر، معنويات المستثمرين على المدى الطويل.

الشكل 2: يمكن أن يساعدك شريط EMA، مثل المتوسط المتحرك المتعدد لـ Guppy (GMMA)، في تصور (وربما تداول) التغيرات في المعنويات على المدى القصير والطويل.

هناك عدة طرق لاستخدام هذه الأشرطة. إحدى هذه الطرق هي البحث عن سيناريو يكون فيه المعنويات قصيرة المدى منخفضة ولكن المعنويات طويلة المدى لا تزال قوية. قد يشير ذلك إلى فرصة لشراء عند أدنى مستوى. على العكس من ذلك، في فترة قوة قصيرة المدى بينما المشاعر طويلة المدى في انخفاض، سيبيع بعض المتداولين عند ارتفاع الأسعار (ما يسميه المتداولون ”تلاشي الارتفاع“، أي التخلي عن الارتفاع).

عندما تتقارب سلسلتا المتوسطات المتحركة، قد يشير ذلك إلى فترة من الهدوء في السوق أو تحركات صغيرة صعودية وهبوطية (”choppiness“ في لغة المتداولين).

باختصار

المتوسطات المتحركة البسيطة والأسية هي أدوات أساسية للتحليل الفني وتشكل أيضًا أساسًا لمؤشرات فنية وأنظمة تداول أخرى. يكمن الاختلاف الرئيسي في حساسية كل منهما للبيانات الحديثة عن الأسعار، مما يؤثر على طريقة استخدام المتداولين لها. في أبسط الحالات، يمكنك رسم أي من هذين النوعين من المؤشرات لتحليل الاتجاهات قصيرة وطويلة الأجل.

مثل معظم المؤشرات الفنية، غالبًا ما تكون المتوسطات المتحركة البسيطة والمتوسطات المتحركة الأسية أكثر فعالية عند استخدامها مع أدوات ومؤشرات أخرى، والتي يمكن أن تساعد في تأكيد - أو على الأقل وضع في سياق - المعلومات التي توفرها. على الرغم من أن المتوسطات المتحركة يمكن أن تساعد في تحديد الاتجاهات والإشارة إلى نقاط الدخول أو الخروج المحتملة، فإن قيمتها الحقيقية تكمن في كيفية دمجها في استراتيجية التداول والاستثمار الخاصة بك.

وسطاء للتداول باستخدام المتوسطات المتحركة

أسئلة مكررة

ما هي فائدة المتوسطات المتحركة في التحليل الفني؟

تسمح المتوسطات المتحركة بتحديد اتجاه الترند، وتصفية ضوضاء التقلبات قصيرة المدى، وتحديد مستويات الدعم والمقاومة المحتملة على الرسم البياني للأسعار.

ما الفرق بين المتوسط المتحرك البسيط (SMA) والمتوسط المتحرك الأسي (EMA)؟

يعطي المتوسط المتحرك البسيط (SMA) نفس الوزن لكل سعر إغلاق خلال فترة معينة، بينما يعطي المتوسط المتحرك الأسي (EMA) أهمية أكبر للأسعار الأحدث. والنتيجة: يتفاعل المتوسط المتحرك الأسي (EMA) بشكل أسرع مع تغيرات الأسعار.

لماذا تستخدم المتوسط المتحرك البسيط (SMA) بدلاً من المتوسط المتحرك الأسي (EMA) (أو العكس)؟

غالبًا ما يُفضل استخدام المتوسط المتحرك البسيط (SMA) لتحديد الاتجاهات طويلة المدى والمستويات النفسية الرئيسية (مثل المتوسط المتحرك البسيط (SMA) لـ 50 أو 200 يوم). أما المتوسط المتحرك الأسي (EMA)، فهو أكثر استجابة، ويُستخدم للتداول قصير المدى، لأنه يمكن أن يشير إلى تغيير في الاتجاه بشكل أسرع.

ما هو تقاطع المتوسطات المتحركة؟

هو عندما يتقاطع متوسطان (على سبيل المثال، متوسط قصير ومتوسط طويل). يمكن أن يولد ذلك إشارة شراء (تقاطع صعودي) أو بيع (تقاطع هبوطي)، ويستخدم بشكل خاص في استراتيجية تتبع الاتجاه.

ما هو شريط EMA مثل GMMA؟

يجمع شريط EMA (مثل: المتوسط المتحرك المتعدد لـ Guppy) بين عدة متوسطات متحركة قصيرة وطويلة الأجل لعرض اتجاه السوق على نطاقات زمنية مختلفة. يساعد في توقع الانعكاسات وفترات التماسك.

هل المتوسطات المتحركة كافية وحدها للتداول؟

لا. فهي فعالة عندما تستكمل مؤشرات أو أدوات تحليل فني أخرى. تسمح بتأكيد الاتجاه، ولكنها لا تضمن وحدها نجاح الصفقة.

ما هي الفترة المثالية للمتوسط المتحرك؟

لا توجد فترة ”مثالية“ عالمية: فهذا يعتمد على أفق التداول الخاص بك. يفضل المستثمرون على المدى الطويل المتوسط المتحرك البسيط (SMA) لـ 50 أو 200 يوم. غالبًا ما يختار المتداولون على المدى القصير المتوسط المتحرك الأسي (EMA) لـ 10 أو 12 أو 20 يومًا.