Facilidade quantitativa e o seu impacto nos rendimentos

Há muita confusão sobre a flexibilização quantitativa, também chamada QE (Quantitative Easing), e o seu impacto nos rendimentos das obrigações (taxas de juro de longo prazo).

QE é a forma secundária de política monetária após a política de taxas de juro.

Uma vez esgotada a política de taxas de juro - quando as taxas de juro de curto prazo estão perto de zero - o foco passa a ser a flexibilização quantitativa para baixar os rendimentos de longo prazo.

Facilitação quantitativa e o seu processo

A flexibilização quantitativa faz parte de todas as grandes economias desenvolvidas. Os bancos centrais dos EUA (Reserva Federal), Europa (BCE, BOE, SNB) e Japão (BOJ) utilizam-no todos.

Colectivamente, estas economias são responsáveis por cerca de 80% dos mercados financeiros mundiais. QE é, portanto, uma parte integrante do comércio nestes mercados.

O processo de QE é bastante simples. O banco central cria dinheiro para comprar obrigações e, em alguns casos, outros activos. Isto aumenta a procura destes títulos e reduz os rendimentos.

Em alguns aspectos, pode ajudar as economias a reduzir o risco, colocando as dívidas de entidades sobreendividadas no balanço do banco central.

Por exemplo, durante a crise do Covid-19, o Fed apoiou essencialmente os mercados de crédito empresarial através da compra dos títulos de certas empresas.

QE também reduz a oferta de obrigações a longo prazo no mercado, retirando-as das carteiras dos investidores privados. Isto tem o efeito de empurrar comerciantes e investidores para outros tipos de activos.

Envolveu a compra de certos tipos de activos securitizados nos EUA (títulos garantidos por hipotecas) e não apenas obrigações soberanas.

Pode ter uma série de efeitos nos mercados obrigacionistas. Reduz directamente as taxas de juro de longo prazo, mas também pode ter um efeito indirecto em baixa nas taxas de curto prazo se o QE for "não esterilizado", ou seja, não compensado por um montante equivalente de operações compromissadas inversas que eliminariam as reservas dos balanços dos bancos.

Além disso, é geralmente bem sucedida na subida dos preços das acções porque torna o capital mais disponível nos mercados financeiros, o que favorece estes outros activos.

QE também baixa o valor das moedas, uma vez que os bancos centrais desvalorizam o seu próprio dinheiro (ou seja, o dinheiro que criam).

O dinheiro também pode ser desvalorizado mais facilmente através da compra de activos estrangeiros, tal como o Banco Nacional Suíço fez através da compra de acções estrangeiras.

Pode também reduzir os rendimentos das obrigações domésticas através de expectativas de desvalorização da moeda.

O impacto total da flexibilização quantitativa nos rendimentos das obrigações é uma questão que ainda não é conhecida com total clareza. É difícil determinar exactamente qual é o efeito da QE nos rendimentos das obrigações, uma vez que isto requer o conhecimento dos efeitos de reflexividade.

Por outras palavras:

- qual foi a extensão da flexibilização quantitativa e porquê?

- em que mercados foi realizado (por exemplo, obrigações do Estado, activos securitizados, crédito empresarial, ETFs, acções)?

- como é que afecta a economia real através do sistema financeiro, e

- como é que as mudanças nas variáveis económicas reais (por exemplo, crescimento e inflação) se repercutem nos mercados financeiros?

Existem algumas teorias sobre QE e o seu impacto nos rendimentos das obrigações:

O efeito liquidez

O efeito liquidez afirma que o QE aumenta a liquidez (dinheiro no sistema financeiro) e, portanto, baixa as taxas de juro.

O QE pode fazer isto de duas maneiras:

- O efeito do QE no aumento da oferta de dinheiro e

- O efeito da QE nos programas de compra de obrigações dos bancos centrais.

O QE também reduz o risco de ter obrigações. E a percepção de menor risco leva a rendimentos mais baixos (os investidores exigem menos rendimento).

Tem um impacto maior quando é inesperado, como foi o caso no primeiro ciclo de QE da Reserva Federal pós-2008 (a partir de Março de 2009).

Isto porque os preços ainda não tinham sido descontados. Por conseguinte, teve um efeito significativo na altura em que foi introduzida.

O efeito de carteira

De acordo com o efeito de carteira, QE tem um efeito de "alocação de activos" porque os traders e investidores reequilibram as suas carteiras em relação a outros itens, tais como acções e mercadorias, se os considerarem mais seguros do que os títulos de rendimento fixo (obrigações).

As obrigações não são mais seguras do que as acções e as mercadorias?

De um modo geral, as obrigações são apoiadas por governos centrais ou estruturas de capital empresarial e são, portanto, mais seguras.

No entanto, quando o dinheiro é severamente desvalorizado e/ou a inflação aumenta, as pessoas geralmente querem sair do dinheiro e dos títulos, temendo que sejam reembolsados em dinheiro menos valioso.

Isto leva-os a recorrer a vários tipos de activos de cobertura da inflação, tais como acções, mercadorias, activos reais e possivelmente outros itens que podem ser considerados como potenciais reservas de valor (por exemplo, moedas criptográficas).

O efeito do sinal

O efeito de sinalização declara que a flexibilização quantitativa fornece informação ao mercado sobre as mudanças políticas futuras, mesmo que não envolva a compra directa de obrigações.

Traders, investidores e banqueiros centrais debatem como funciona exactamente o QE a este respeito.

Funciona por :

- Compra e venda mecânica de obrigações?

- Ou antecipando o que está para vir?

Na verdade, é um pouco de ambos.

É a compra e venda corrente que mecanicamente influencia os preços, mas as expectativas para o futuro também impulsionam a compra e venda corrente nos mercados.

Os anúncios de flexibilização quantitativa podem estabelecer um limite inferior para os rendimentos e dar indicações de mudanças políticas futuras que estimularão o crescimento e a inflação.

Os anos 2013 ("taper tantrum") e 2021 no mercado do Tesouro dos EUA são um exemplo de comunicações Fed que têm impacto na actividade de compra e venda para posicionar para o futuro.

A flexibilização quantitativa funciona através da inflação esperada para aliviar as condições de empréstimo, mas não funciona tão bem quando as taxas de juro de longo prazo estão próximas de zero, uma vez que não há espaço para baixar ainda mais os rendimentos.

As taxas de juro nominais não podem ir muito abaixo de zero, uma vez que uma taxa de inflação positiva será sempre direccionada e os mutuários precisam de rendimentos reais dos seus empréstimos.

Uma história rápida do Fed QE através do Covid-19

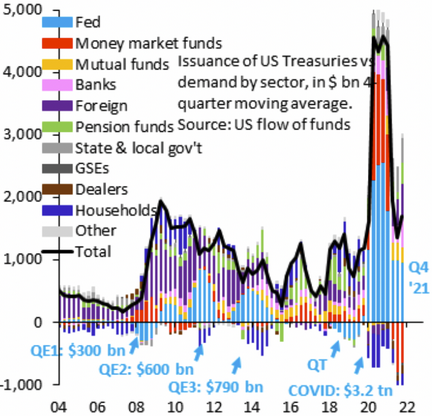

Eis uma breve história do programa QE do Fed de 2009 (recuperação da crise financeira) a 2022 (recuperação Covid-19):

- Março de 2009: QE1 (300 mil milhões de dólares)

- Novembro de 2010: QE2 ($600 mil milhões)

- Setembro de 2012: QE3 ($790 mil milhões)

- Março de 2020: COVID EQ ($3,2 triliões)

Tradicionalmente, cada programa de QE é maior do que o último. É provável que esta tendência se mantenha.

Em última análise, os decisores políticos preferem o risco de desvalorização às contracções económicas.

QE e rendimentos de obrigações: O debate QE

É ainda necessária muita investigação para determinar exactamente que impacto terá o QE nos mercados obrigacionistas - académicos e investidores privados ainda se encontram nas fases iniciais de compreensão de todos os efeitos na economia.

O que sabemos é que os traders e investidores esperam rendimentos mais elevados das obrigações do Estado se o QE aumentar a liquidez e diminuir os riscos percebidos (ou seja, se o QE for mais susceptível de ser temporário).

Dito isto, pode ter efeitos sobre os rendimentos das obrigações que não estão relacionados com o reequilíbrio da carteira. Um efeito do QE que não é compreendido é o seu impacto na estabilidade financeira.

A flexibilização quantitativa também pode ajudar a baixar os rendimentos das obrigações do Estado se ajudar os bancos a tornarem-se mais estáveis, aumentando os rácios de capital e reduzindo os maus activos através da expansão dos balanços.

Pode mesmo ter um efeito de arrastamento, melhorando a confiança do mercado na capacidade dos bancos de recapitalizarem sem apoio fiscal.

O seu impacto nos rendimentos das obrigações pode também estar fortemente relacionado com o seu efeito nas expectativas de inflação.

Finalmente, tem um impacto indirecto mas poderoso nos rendimentos das obrigações através do seu impacto no crescimento económico.

QE pode aumentar o crescimento real através de uma maior procura agregada e criação de crédito, o que coloca uma pressão descendente sobre a inflação do lado da oferta e uma pressão ascendente sobre a procura, e aumenta a produção e o emprego - ambos os factores reduzem o risco de detenção de obrigações.

Facilitação quantitativa da liquidez e do risco

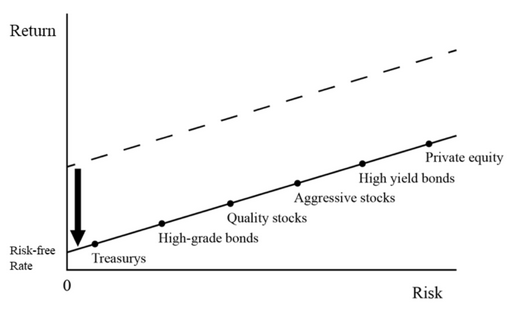

Como vimos, QE aumenta a liquidez e diminui os riscos percebidos - assim reduz a confiança dos investidores no rendimento fixo como um activo seguro (obrigações) e aumenta o seu incentivo para se movimentarem em activos como acções e mercadorias, uma vez que estes são agora vistos como coisas que irão recuperar muito rapidamente quando QE aumentar.

Em essência, isto contorna, até certo ponto, a necessidade de possuir bens seguros. A enorme onda de "flexibilização quantitativa ilimitada" que ocorreu em resposta à crise da Covid-19 terá significado que possuir Tesouros foi inferior a uma recuperação futura significativa em activos mais arriscados.

O impacto total do QE nos rendimentos das obrigações ainda não é bem compreendido. É difícil estudar o seu efeito exacto nos rendimentos das obrigações quando o QE não é conduzido ao mesmo tempo e a ritmos diferentes em todos os grandes bancos centrais.

O que sabemos é que tem tido um impacto significativo nas mudanças políticas globais desde 2008 - QE foi implementado em resposta aos problemas de dívida dos mercados emergentes (EM) no início de 2010.

QE afunilado significa preparar-se para outra tempestade económica, pelo que QE afunilado pode ter um efeito ainda maior nos mercados obrigacionistas do que o próprio QE.

Se o QE conseguir estimular o crescimento, levará a uma inflação mais elevada, o que significa que os comerciantes precisam de ajustar as suas carteiras para activos de maior rendimento, tais como acções e activos de cobertura da inflação (mercadorias, activos reais) em vez de activos seguros.

Os efeitos de QE na liquidez do mercado é outro efeito secundário que afecta o comportamento esperado dos negociadores de obrigações.

Se o QE reduz os rendimentos, então porque é que os rendimentos aumentaram em episódios anteriores de QE?

Alguns olham para os gráficos de datas de início de QE e aparentemente observam o oposto de "QE reduz o rendimento":

Períodos QE vs. taxas de juro e rendimentos de obrigações

No entanto, falta-lhe o contexto.

O que aconteceu ao PIB nominal? O que aconteceu aos retornos reais?

Se os rendimentos são 'altos' ou 'baixos' depende de variáveis económicas reais. Se a flexibilização quantitativa ajuda a aumentar o PIB nominal e os rendimentos nominais aumentam em paralelo, este é um funcionamento saudável do mercado.

Além disso, o QE é geralmente comunicado aos mercados com antecedência, o que tem um impacto nos rendimentos a prazo antes das datas oficiais de início.

O nível de rendimentos é o mais importante, não a tendência.

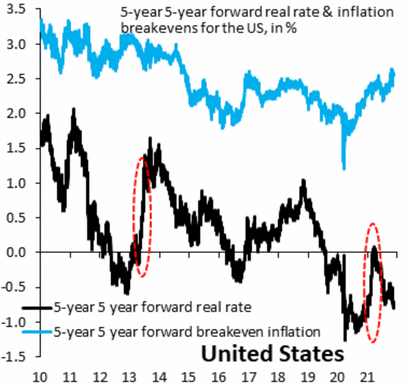

O enigma é essencialmente este:

Porque é que os rendimentos estão 0-2% ao longo da curva de rendimentos quando as taxas de inflação estão bem acima deste valor? (Porque as obrigações de longo prazo reflectem expectativas de crescimento e inflação a longo prazo, pode-se concentrar em prazos mais curtos).

Por outras palavras, porque é que os investidores aceitam perpetuamente tais retornos reais negativos?

Isto porque uma grande parte do mercado de obrigações soberanas não é constituído por investidores privados.

Os rendimentos são mantidos tão baixos - negativos em termos reais - porque os governos detêm uma grande parte do mercado obrigacionista para alcançar os seus objectivos políticos.

Isto é o que todos aqueles triliões de dólares nos balanços dos bancos centrais fazem mecanicamente.

Sob a flexibilização quantitativa, não há procura suficiente do sector privado para obrigações, pelo que os bancos centrais compram o excesso.

Mecanicamente, quando os bancos centrais compram obrigações, os preços sobem, os rendimentos descem.

Facilitação quantitativa no contexto das despesas fiscais correntes

Se o Fed não comprasse títulos neste momento e deixasse os rendimentos subir para níveis inaceitáveis, toda esta despesa fiscal seria como bater no acelerador e travar ao mesmo tempo.

Eles estão deliberadamente a dar-nos a maior diferença entre o PIB nominal e as taxas nominais e os rendimentos reais mais negativos desde os anos 70.

A combinação de política fiscal frouxa + ZIRP + QE dá-nos agora:

- PIB nominal elevado

- Baixos rendimentos nominais

- Retornos reais negativos

ZIRP + QE sem política fiscal agressiva deu-nos:

- Baixos retornos nominais

- Rendimentos reais baixos/negativos, mas

- PIB nominal baixo

O PIB nominal tem sido relativamente baixo durante o período 2008-2019 porque a economia real não beneficiou de grande parte deste dinheiro.

O dinheiro não flui para bens e serviços em grande medida, a menos que seja combinado com uma política fiscal suficientemente agressiva para canalizar dinheiro para estes sectores.

Quando o QE funciona bem, a questão é se ele reduz adequadamente os custos de empréstimo do governo.

No passado, QE conseguiu fazer isto para os EUA, Reino Unido e Japão. Para o QE da Zona Euro, os resultados têm sido mais mistos porque é uma união monetária quase paralizada.

Em alguns países, a QE não conseguiu reduzir suficientemente os rendimentos das obrigações ou os custos dos empréstimos a longo prazo. A periferia europeia é um exemplo (por exemplo, Espanha, Portugal, Itália e Grécia).

Mas isto não significa que não tenha conseguido estimular o crescimento nos países da zona euro. Estes países precisam simplesmente de uma política fiscal mais flexível para apoiar a flexibilização quantitativa.

Porque é que as taxas de juro são importantes?

Tanto capital está a perseguir tão poucas boas oportunidades de investimento porque há excesso de dinheiro no sistema financeiro devido ao QE (e outros factores).

Tudo se resume a ceder.

Se todos os tipos de activos seguros derem retornos negativos após o ajustamento à inflação, então as pessoas mudariam as suas carteiras para activos mais arriscados, tais como obrigações de empresas, acções, activos privados e até mesmo moedas criptográficas.

QE vs. controlo da curva de rendimento (YCC)

A flexibilização quantitativa visa a quantidade de obrigações adquiridas.

O controlo da curva de rendimento (YCC) visa o rendimento - ou seja, alterações de quantidade.

Sob YCC, o banco central quer que o rendimento das obrigações se mantenha dentro de um determinado intervalo. Se atingir o limite superior desta gama, compra a quantidade necessária. Da mesma forma, se atingir o limite inferior desta gama, pode considerar a venda das suas explorações para manter rendimentos mais elevados.

O objectivo da QE é injectar dinheiro na economia financeira. Se os rendimentos sobem ou descem e se isto é bom ou mau depende do contexto.

QE é normalmente utilizado quando a política fiscal não é suficientemente eficaz, os spreads são elevados (entre taxas de juro de curto e longo prazo) e a liquidez é limitada.

YCC é normalmente utilizado quando o governo tem uma grande necessidade de empréstimo e quer manter os retornos sob controlo. A Segunda Guerra Mundial é um exemplo nos EUA.

Como um exemplo mais moderno, o BOJ fê-lo em 2016 para controlar o seu rendimento obrigacionista a 10 anos.

QE vs. QT (Aperto Quantitativo)

O QT é também conhecido como QE cónico ou inverso.

O QT é empreendido quando um banco central sente que a economia está a atingir os seus objectivos políticos ou está a "aquecer" (a inflação é demasiado elevada).

Começa então a vender títulos e outros bens para abrandar o ritmo.

O QT também pode funcionar não vendendo títulos de volta ao mercado e permitindo que os activos em maturidade sejam naturalmente reduzidos (com algumas pequenas excepções).

Conclusão

QE funciona em obrigações porque reduz as taxas de juro, o que reduz os rendimentos das obrigações e aumenta a procura.

É especificamente utilizado para reduzir as taxas de juro de longo prazo e pode ser utilizado como um complemento da política fiscal.

É considerado o próximo melhor estímulo fiscal, uma vez que estimula a procura agregada. Não ajuda directamente o desemprego - uma vez que o Fed só pode criar dinheiro e alterar os incentivos à criação de crédito - mas coloca as pessoas de volta ao trabalho através da redução dos rendimentos a longo prazo, o que pode estimular o crescimento.

Em última análise, tem um impacto indirecto mas poderoso nos rendimentos das obrigações através do impacto da flexibilização quantitativa no crescimento económico.

O impacto de QE nos rendimentos das obrigações também pode ser um produto dos efeitos de QE nas expectativas de inflação.

Se o QE for bem sucedido no estímulo ao crescimento, levará a uma inflação mais elevada, o que significa que os comerciantes precisam de ajustar as suas carteiras para rendimentos mais elevados, tais como acções e mercadorias, e uma quantidade apropriada de activos de cobertura da inflação, em vez de apenas activos seguros como obrigações e dinheiro.

As curvas de rendimento podem ser tão importantes como o crescimento do PIB como um indicador prospectivo da saúde de uma economia.

Benefícios

A flexibilização quantitativa liga os balanços dos bancos privados e centrais.

Promove a liquidez e permite investimentos que anteriormente não eram rentáveis porque a dinâmica do mercado os tornava ineficientes devido à escassez de oferta ou risco de crédito.

Reduz o custo do empréstimo para governos e empresas.

Baseia-se na crença de que as pessoas gastarão mais se tiverem dinheiro. Alivia o fardo da política fiscal, uma vez que pode substituir ou complementar a política fiscal, e não apenas a política monetária.

Pode ter efeitos que promovam o crescimento do PIB, a inflação e o emprego. A flexibilização quantitativa não se trata simplesmente de imprimir dinheiro, mas de deslocar a composição de carteiras privadas para activos mais arriscados, tais como acções e instrumentos de crédito para os mutuários que mais precisam deles.

Funciona melhor em coordenação com a política fiscal, onde os dois trabalham em conjunto para aproximar a economia do produto máximo, aumentar as expectativas de inflação e reduzir os prémios de risco sobre os activos financeiros.

QT funciona melhor quando os bancos centrais acreditam que a economia não está a sobreaquecer, mas sim a gerir adequadamente a liquidez para evitar que esta se espalhe para a inflação. QT funciona bem quando QE foi esgotado (as taxas de longo prazo estão próximas das taxas de curto prazo) e já não é necessário.

A função da QE é evitar que as recessões se tornem mais profundas do que seriam sem apoio político. O QE também pode ajudar a aumentar significativamente os activos, embora não tenha sido concebido para o fazer explicitamente.

Outros benefícios do QE incluem

- atrai capital estrangeiro para os mercados domésticos de acções e obrigações

- reduz a volatilidade da taxa de câmbio

- incentiva a flexibilização da política monetária noutros países; e

- assinala que o banco central continua empenhado na estabilidade dos preços sem grande preocupação com a estabilidade financeira e económica.

Desvantagens

QE pode criar bolhas de activos, especialmente quando a oferta de dinheiro e a criação de crédito aumentam muito rapidamente - por exemplo, bolhas de preços de casas, bolhas do mercado de acções e outros tipos de aumentos de preços de mercado espumosos como resultado da expansão de QE.

Pode levar a uma má alocação de capital do investimento produtivo para coisas que são altamente especulativas.

Por outras palavras, a riqueza financeira pode crescer mais rapidamente do que a verdadeira riqueza, o que traz os seus próprios problemas.

Além disso, a distribuição desta riqueza tende a ser muito desigual, uma vez que os activos financeiros tendem a concentrar-se em grupos mais pequenos da população. Por exemplo, não é raro que apenas 10% da população detenha mais de 90% da riqueza financeira total.

Assim, apesar dos seus efeitos positivos no mercado de trabalho e nos rendimentos, a flexibilização quantitativa pode levar à desigualdade de riqueza, o que pode alimentar a agitação social e política e outros conflitos internos.

O QE também é utilizado quando os bancos centrais querem encorajar os mutuários que poderiam não ser capazes de contrair empréstimos ou que de outra forma seriam dignos de crédito. O banco central não dispõe dos instrumentos macroprudenciais para reduzir o risco em bolsas específicas que poderiam produzir risco sistémico.

Também pode levar a uma depreciação da moeda. Isto não é mau em si mesmo, mas pode actuar como um imposto discreto, aumentando a inflação e tornando as importações mais caras.

Pode criar riscos morais se os mutuários pedirem demasiado emprestado porque sabem que o banco central comprará a sua dívida através da QE.

Por outras palavras, não há um medo saudável de risco, pelo que a assimetria se torna inadequada.

A flexibilização quantitativa tem limites no mercado quanto à sua profundidade antes que os rendimentos sejam demasiado comprimidos ou que as áreas sensíveis comecem a ser excluídas pela compra excessiva de obrigações (por exemplo, obrigações do Estado suíço na zona euro).

A sua eficácia depende do estado da economia no momento em que começa.