Estrategias de opciones para un apalancamiento sintético

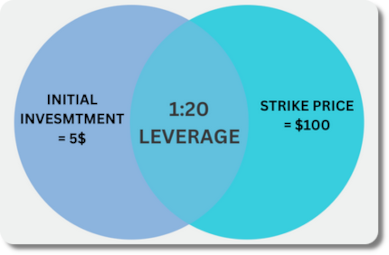

Las estrategias de opciones se utilizan a menudo para conseguir un apalancamiento sintético.

Permiten ganar exposición al activo subyacente sin tener que operar en el mercado subyacente.

Los traders utilizan las opciones para, por ejemplo

- disponer de una estructura de negociación personalizada y/o de riesgo definido

- obtener apalancamiento en sus posiciones, es decir, ganar exposición a un importe nocional superior al que sería posible negociando el activo subyacente

- evitar determinados costes (por ejemplo, costes de venta en corto, intereses de margen).

A continuación se presentan varias estrategias creativas de opciones para ganar exposición a una acción, valor o activo en forma de apalancamiento sintético.

Nota: en todos nuestros ejemplos, suponemos que el activo subyacente es una acción con un precio de 100 (a menos que se indique lo contrario).

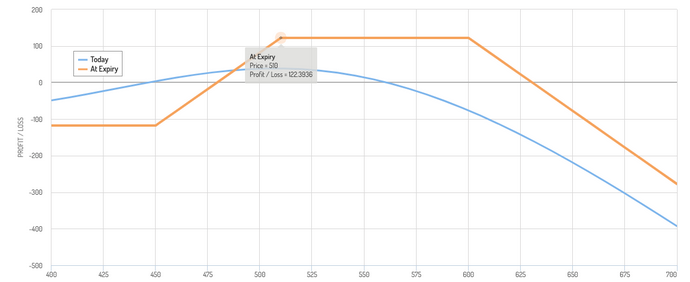

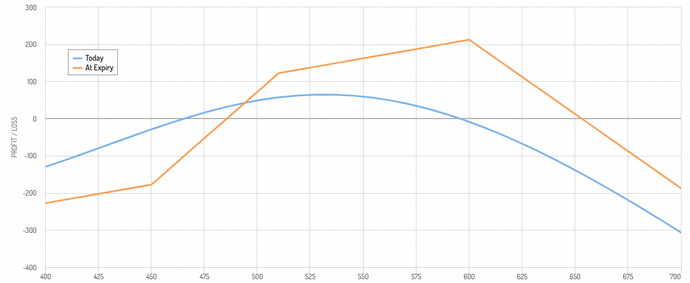

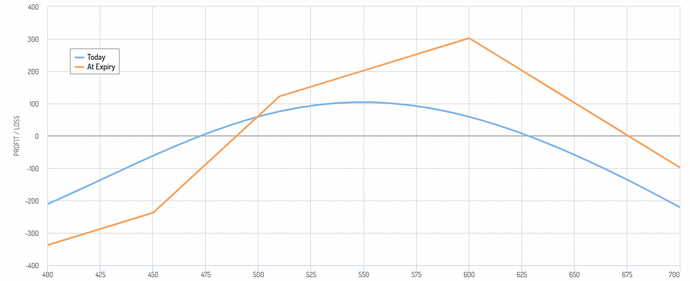

En todos nuestros diagramas de retribución, la línea naranja indica la retribución al vencimiento. La línea azul es sólo una estimación de la curva de beneficios a corto plazo, que muestra la naturaleza intrínsecamente no lineal de la operación.

Principales conclusiones:

- A continuación se presentan diferentes estrategias de opciones para el apalancamiento sintético.

- Elija estructuras de transacción que correspondan a sus expectativas en términos de movimiento de precios y volatilidad del subyacente.

- Preste atención a cómo afectan las estructuras y variaciones a su pérdida máxima y puntos de equilibrio.

Corredores de opciones

Estrategia nº 1: captar la mayor parte de la distribución

Algunos traders no desean una exposición lineal al mercado porque no se adapta a la parte específica de la distribución de resultados que desean.

Por lo tanto, pueden adaptarla con esta configuración de ejemplo:

- Comprar opciones de venta OTM

- Vender opciones de compra ATM

- Vender opciones de venta ITM

Justificación de esta estructura de trading

Esta estructura permite al trader beneficiarse de un crédito neto al principio, vendiendo primas mayores (opciones de compra ATM y opciones de venta ITM) y comprando primas OTM para una cobertura prudente.

Si la operación es desfavorable, las puts OTM y las calls ATM juegan a nuestro favor (y las puts ITM en nuestra contra). Si la operación nos es favorable, las puts ITM trabajan a nuestro favor - hasta cierto nivel (y las puts OTM y las calls ATM en nuestra contra).

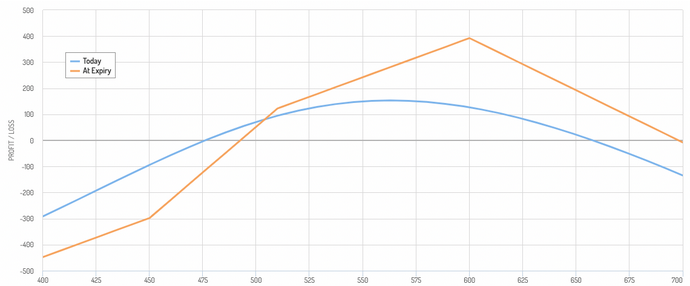

A continuación se muestran algunos ejemplos de un mercado real de SPY.

Esta estructura está diseñada para capturar el típico viento de cola asociado a la renta variable (denominado "deriva" en términos matemáticos) o la prima de riesgo positiva esperada asociada a ella, al tiempo que nos protege frente a sus caídas ocasionales.

Contrapartidas

Pero todo tiene un compromiso...

Dejamos abierta la posibilidad de que un fuerte movimiento al alza (25% o más de movimiento anual) pueda dar lugar a pérdidas.

Por ejemplo, un año a +30% daría lugar a las mismas pérdidas que un año a -30%.

Pero puede que no queramos eso, ya que preferimos tener pérdidas limitadas en nuestra cola izquierda y ganancias cuando el subyacente tenga pequeñas pérdidas o ganancias pequeñas/decentes (0-20%).

Se trata de compensaciones y simplemente adaptamos nuestras preferencias.

Veamos nuestros ejemplos. Estos son ejemplos reales de SPY donde 510 es nuestro precio subyacente (a partir de nuestra próxima estrategia, 100 será el precio subyacente asumido).

Ejemplo 1

- Comprar 4 opciones de venta OTM

- Vender 4 opciones de compra ATM

- Vender 4 opciones de venta ITM

Se pueden introducir cambios en esta estructura en función de la tendencia alcista del trader.

Por ejemplo, si vendemos una opción de venta ITM adicional, podemos ver cómo la estructura empieza a inclinarse más hacia el lado alcista (hasta cierto punto).

Ejemplo 2

- Comprar 4 opciones de venta OTM

- Vender 4 opciones de compra ATM

- Vender 5 opciones de venta ITM

Ejemplo 3

- Comprar 4 opciones de venta OTM

- Vender 4 opciones de compra ATM

- Vender 6 opciones de venta ITM

Ejemplo 4

- Comprar 4 opciones de venta OTM

- Vender 4 opciones de compra ATM

- Vender 7 opciones de venta ITM

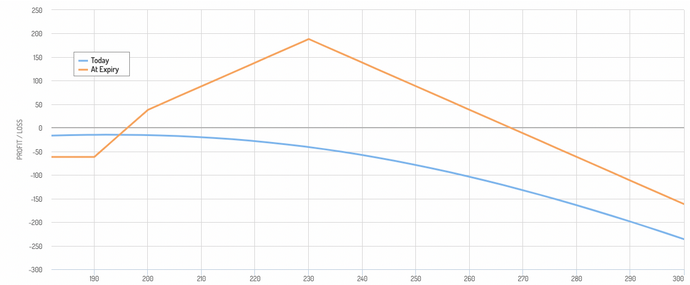

Ejemplo para el oro (GLD)

El mismo concepto aplicado al oro (200 es el precio actual en este ejemplo):

- Comprar 2 opciones de venta OTM

- Vender 1 opciones de compra ATM

- Vender 2 opciones de venta ITM

Por tanto, tenemos una estructura bajista limitada que nos permite subir un 35%. El inconveniente es que demasiada subida nos perjudicaría.

Una opción es cubrir nuestra cola derecha con opciones OTM profundas a corto plazo, que son baratas y además reducen nuestros requisitos de margen/garantía.

Cuidado, sin embargo, con el coste acumulativo de esta operación a lo largo del tiempo.

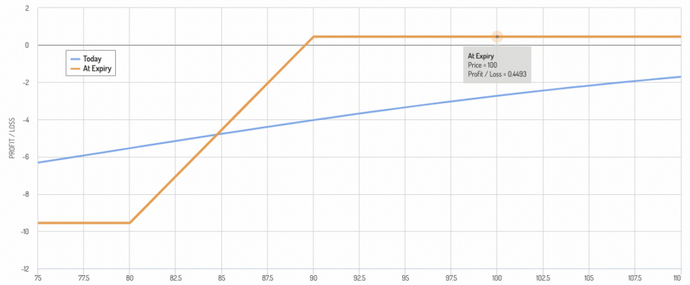

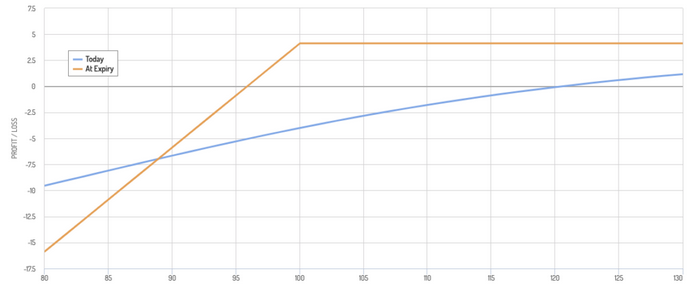

Estrategia 2: Spread diagonal alcista

- Comprar una opción de compra a largo plazo, "deep in the money" (ITM), con un precio de ejercicio bajo.

- Vender una opción de compra a corto plazo, "out-of-the-money" (OTM), con un precio de ejercicio más alto.

Justificación:

- La opción de compra ITM larga le expone a una subida del precio de la acción. Su elevada delta (sensibilidad a las variaciones del precio subyacente) minimiza el impacto de la depreciación temporal.

- La venta de la opción de compra OTM genera una prima, lo que reduce el débito neto (coste) de la operación.

- Las pérdidas potenciales están limitadas, a diferencia de la venta de una opción de compra desnuda.

Ejemplo:

- Comprar una opción de compra 80 con un horizonte de un año

- Vender una opción de compra de 115 a 6 meses

Las opciones con diferentes vencimientos tienen diferentes theta (propiedades de decaimiento temporal), que deben tenerse en cuenta.

Para los traders principiantes o intermedios, generalmente se recomienda mantener los mismos vencimientos para las estrategias de opciones con vencimientos múltiples, con el fin de evitar las complejidades asociadas a los diferentes decaimientos temporales.

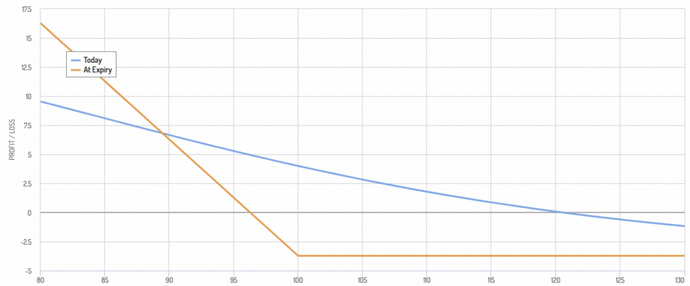

Estrategia 3: La opción de compra cubierta del pobre

- Compre una opción de compra ITM profunda como sustituto de la posesión de la propia acción.

- Vender una opción de compra ATM u OTM sobre ese título, de forma similar a una opción de compra cubierta tradicional.

Justificación:

- Reproduce el perfil de rentabilidad de una opción cubierta, pero con un requisito de capital mucho menor.

- El riesgo a la baja es menor que si mantuviera las acciones directamente. Si compra una opción de compra ATM, simplemente recoge la prima de riesgo de volatilidad.

Ejemplo:

- Comprar una opción de compra de 80 con un horizonte de un año

- Venda una opción de compra de 100 a un año

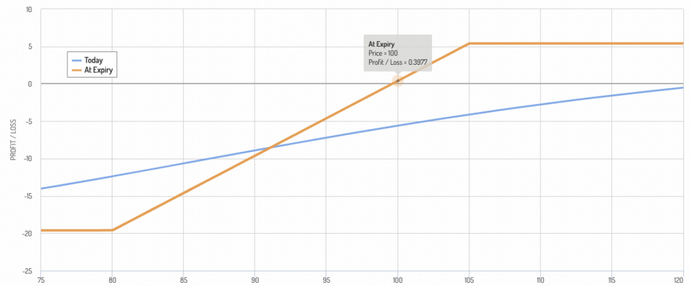

Estrategia 4: Calendar put spread

- Vender una opción de venta con un precio de ejercicio más alto

- Comprar una opción de venta con un precio de ejercicio inferior

Justificación:

- La prima recibida por la opción de venta corta reduce el coste de la opción de venta larga.

- Esta estrategia es ventajosa si el activo subyacente permanece estable o sube ligeramente.

- Esta estrategia se beneficia de un aumento de la volatilidad y/o de un empeoramiento del tiempo.

Ejemplo:

- Vender una opción de venta a 90

- Comprar una opción de venta a 80

En este caso, el rango de rentabilidad es estrecho, pero la probabilidad de obtener beneficios es alta.

La probabilidad de perder dinero es menor, pero cuando esto ocurre, puede representar varias veces el importe de nuestra rentabilidad.

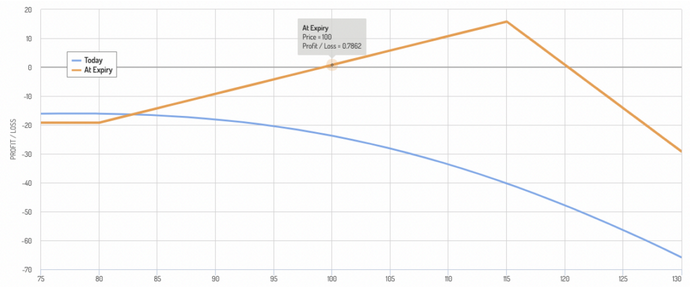

Estrategia 5: El Ratio Spread

Esta estrategia consiste en comprar y vender un número diferente de contratos de opciones para crear el perfil de riesgo/rentabilidad deseado y reducir los costes iniciales.

He aquí algunos ejemplos:

- Spread de opciones de compra alcistas - Compre 2 opciones de compra ITM largas y venda al menos 3 opciones de compra OTM cortas. El mayor número de opciones de compra a corto plazo genera más prima para compensar el coste de la opción de compra a largo plazo, pero aumenta el riesgo.

- Spread de opciones de venta bajista - Lo contrario de lo anterior: comprar opciones de venta a largo plazo y vender más opciones de venta a corto plazo.

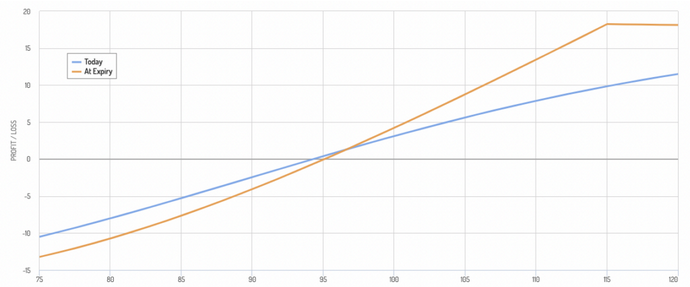

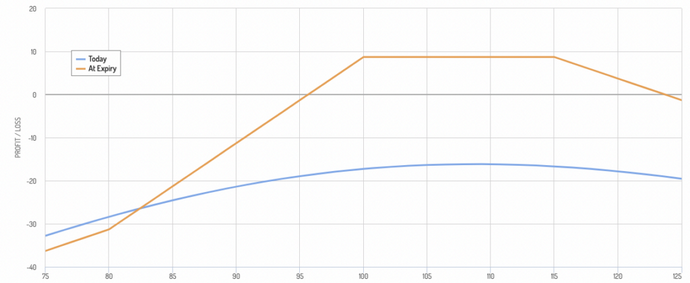

Arriba tenemos una relación de spread de compra alcista, donde tenemos 1 compra ITM larga y 4 compras OTM cortas.

Nuestra línea azul representa nuestra curva de ganancia estimada a corto plazo; indica que en realidad podemos perder dinero si la operación va en la dirección deseada (larga) debido a la gamma de las calls cortas OTM.

Aquí tenemos una relación de call spread alcista con 2 calls ITM largas y 4 calls OTM cortas.

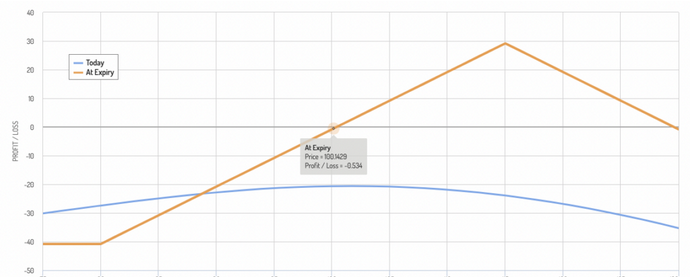

Estrategia 6: El Lagarto de Jade

Esta estrategia está diseñada para aprovechar una visión neutral a ligeramente bajista del activo subyacente con un coste inicial limitado y un perfil de riesgo definido. Consiste en

- Venta de una opción de venta OTM

- Venta de una opción de compra OTM

- Comprar una opción de venta ITM con un precio de ejercicio inferior al de la opción de venta OTM.

He aquí el ejemplo:

- Comprar una opción de compra de 100

- Vender una opción de compra de 95

- Vender una opción de venta de 90

¿Quién desea utilizar la estructura de opciones del Lagarto de Jade?

Por ejemplo:

- Un trader que espera pérdidas modestas, pero no grandes.

- Un trader que compra una acción con dividendos y piensa que el dividendo puede ser demasiado alto en relación con sus beneficios, lo que puede hacer que la acción se deprecie ligeramente (una situación de "cubito de hielo derritiéndose"). Pero la rentabilidad por dividendo puede compensar la ligera pérdida asociada a la estructura de la opción si el precio de la acción permanece invariable o sube.

Estrategia 7: Acciones sintéticas con LEAPS

- Compre una opción de compra ITM LEAPS (opciones a largo plazo) con vencimiento a un año o más.

- Venda una opción ATM (at-the-money) contra esta opción.

Justificación:

- La opción ITM LEAPS tiene un delta elevado (cercano a 1), imitando la propiedad de acciones.

- La venta de opciones de compra ATM genera ingresos continuos que ayudan a compensar el coste de los LEAPS.

Ejemplo:

- Compra de una opción de compra al 80

- Vender una opción de compra a 100

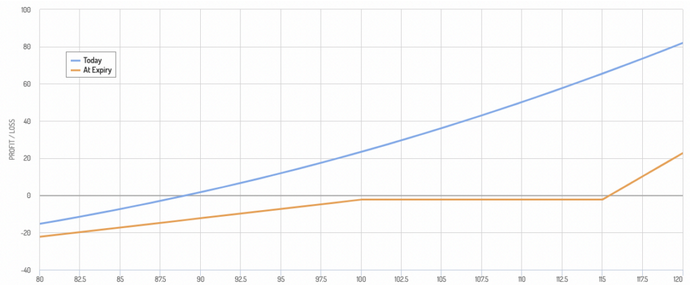

Estrategia 8: Bull put spread

- Comprar una opción de venta con un precio de ejercicio más alto

- Vender una opción de venta con un precio de ejercicio inferior (ambas con la misma fecha de vencimiento).

Justificación:

- El beneficio máximo se produce si la acción cae por debajo del precio de ejercicio inferior al vencimiento.

- La pérdida máxima se limita a la prima neta pagada.

- Obtiene beneficios de una caída moderada de la acción subyacente, manteniendo un riesgo definido.

Ejemplo:

- Comprar una opción de venta a 100

- Vender una opción de venta a 80

Variaciones del spread Put alcista

- Mover los precios de ejercicio: Acerque o aleje los precios de ejercicio para cambiar su perfil de riesgo/recompensa. Los precios de ejercicio más cercanos limitan el riesgo y la recompensa potencial, mientras que los precios de ejercicio más amplios hacen lo contrario.

- Spread de crédito: En lugar de comprar opciones de venta, venda una opción de venta con un precio de ejercicio alto y compre una opción de venta con un precio de ejercicio más bajo para obtener un crédito neto. Esto reduce el coste inicial, pero aumenta la pérdida máxima en caso de caída brusca del activo subyacente.

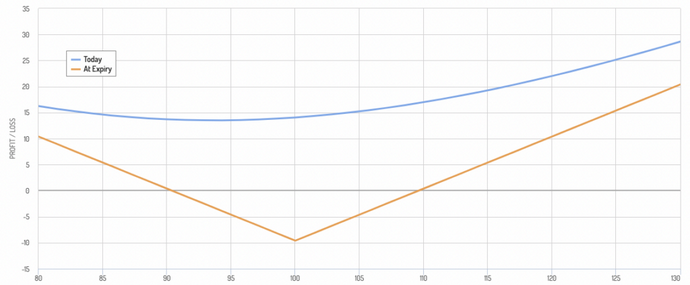

Estrategia 9: Straddle largo

Comprar una opción de compra y una opción de venta al mismo precio de ejercicio y fecha de vencimiento.

Justificación:

- Aprovecha los movimientos importantes en cualquier dirección (al alza o a la baja) antes de que venza la opción.

- Los puntos de equilibrio están más alejados, lo que convierte a esta opción en una jugada de mayor riesgo y mayor recompensa.

- Ideal cuando se prevé una gran volatilidad en el subyacente pero no se está seguro de qué dirección tomar.

Ejemplo:

- Comprar una opción de compra al 100

- Comprar una opción de venta al 100

Variaciones de la opción Long Straddle

- Compra de calls y puts out-of-the-money: Compra de calls y puts OTM para reducir el coste inicial a cambio de una mayor volatilidad para obtener beneficios.

- Strangle: Compra de una call OTM y una put OTM con diferentes precios de ejercicio, lo que reduce el coste si se anticipa un movimiento muy grande.

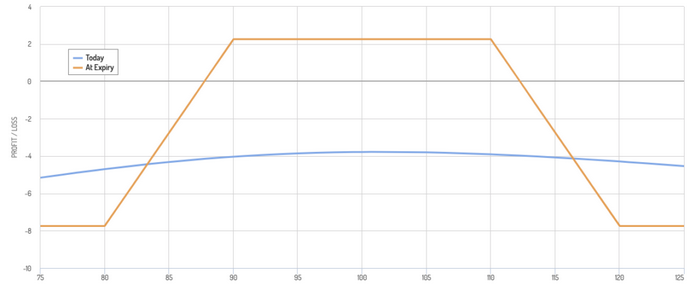

Estrategia 10: Iron Condor

Combina un spread put alcista y un spread call bajista con diferentes precios de ejercicio.

Justificación:

- Su objetivo es beneficiarse de un mercado de diferenciales cuando el subyacente se mantiene dentro de un canal definido.

- Perfil de riesgo complejo con ganancias potenciales limitadas y pérdidas potenciales en ambos lados si el mercado se sale del rango.

Ejemplo:

- Vender una opción de venta a 90

- Compra una opción de venta a 80

- Vender una opción de compra a 110

- Compra de una opción de compra a 120

Variaciones del Cóndor de Hierro (Estrategia 9)

- Ajuste la amplitud: Cambie los strikes de compra/venta para ampliar o reducir el rango de beneficios. Los spreads más amplios ofrecen más ingresos por primas con una menor probabilidad de éxito.

- Cóndor de Hierro: En lugar de vender un spread de compra y un spread de venta, compre un spread de compra/venta OTM y venda un spread de compra/venta ATM. La ganancia potencial es más limitada, pero el riesgo está definido en ambos lados.

Estrategia 11: Iron Condor-ish

Esta estrategia amplía el rango de rentabilidad máxima del precio actual del subyacente hasta un 15% más.

Ejemplo:

- Comprar una call ITM a 80

- Vender 2 calls ATM a 100

- Vender 1 put ITM a 115

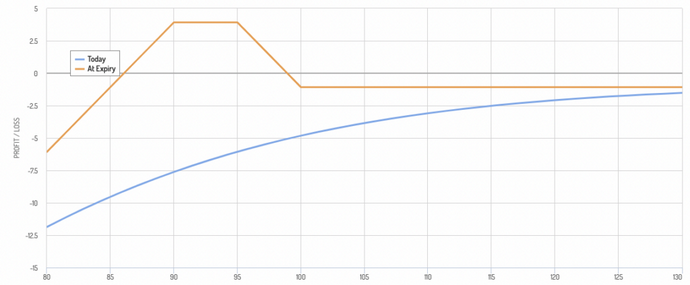

Estrategia 12: Vender primas ITM o ATM para financiar opciones OTM

Las opciones pueden ser caras, por lo que mucha gente opta simplemente por operar con el subyacente.

Sin embargo, algunas estrategias le permiten financiar lo que compra con lo que vende mientras expresa su punto de vista.

Ejemplo:

- Vender una opción de venta OTM

- Comprar 5 opciones de compra OTM

Se trata de una estrategia más hiperbursátil que funciona mejor en un escenario muy alcista.

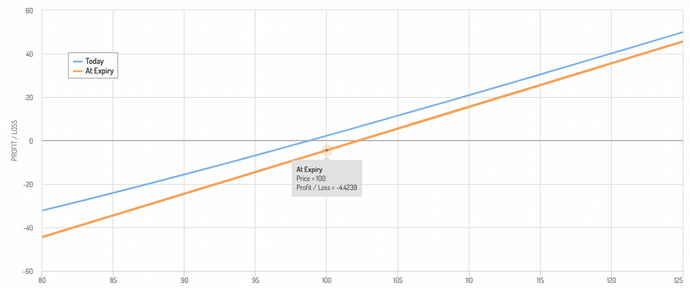

Estrategia 13: Posición larga sintética real

Una posición larga sintética real consiste en intentar imitar lo más fielmente posible una posición larga en el activo subyacente.

Para ello, es necesario ponerse largo en una opción de compra ITM profunda.

- Compre una opción de compra al 80

Empezará la operación con un pequeño déficit, ya que todavía está pagando algo de prima (excluido el dinero de la opción).

Pero ése puede ser el precio que esté dispuesto a pagar para beneficiarse del apalancamiento en una posición larga, al tiempo que dispone de un colchón incorporado para la gestión del riesgo (las pérdidas se limitan a la prima), sin tener que pagar intereses al corredor.

Si la opción es sobre un dividendo o un instrumento/valor que devenga intereses, no recibirá nada, lo cual es otra consideración.

Resumen de las estrategias de opciones básicas y los ingredientes del apalancamiento sintético

Las estrategias de opciones proporcionan un medio para lograr un apalancamiento sintético, lo que permite a los inversores controlar una posición mayor en un activo subyacente con una inversión relativamente pequeña.

Este apalancamiento amplifica las ganancias y pérdidas potenciales sin necesidad de tomar fondos prestados directamente.

A continuación se presenta un resumen de las principales estrategias/ingredientes que utilizan opciones para lograr un apalancamiento sintético:

1. Opciones de compra largas

- Mecanismo - La compra de opciones de compra otorga al comprador el derecho, pero no la obligación, de comprar el activo subyacente a un precio determinado (precio de ejercicio) en un plazo determinado.

- Apalancamiento - El coste (prima) de la opción de compra es muy inferior al coste de compra del activo subyacente, lo que crea un efecto palanca. Si el precio del activo sube por encima del precio de ejercicio, el inversor puede obtener rendimientos potencialmente elevados en relación con la inversión inicial.

- Riesgo - La prima pagada por la opción corresponde a la pérdida máxima, lo que limita el riesgo a la baja en comparación con la tenencia directa del activo.

2. Opciones de venta largas

- Mecanismo - La compra de opciones de venta otorga al comprador el derecho a vender el activo subyacente a un precio de ejercicio especificado dentro de un plazo determinado.

- Apalancamiento - Esta estrategia puede utilizarse para especular con una caída del precio del activo con un capital limitado, ya que la prima pagada por la opción de venta es muy inferior a la de vender el activo en corto directamente. Las comisiones de corretaje por la venta en corto también pueden ser muy elevadas (varios puntos porcentuales por encima del tipo sin riesgo).

- Riesgo - El riesgo del operador se limita a la prima pagada por la opción de venta.

3. Spread de compra al alza

- Mecanismo - Consiste en comprar una opción de compra a un precio de ejercicio inferior y vender otra opción de compra a un precio de ejercicio superior, ambas con la misma fecha de vencimiento.

- Apalancamiento - Esta estrategia reduce la prima neta pagada, disminuye el punto de equilibrio y proporciona apalancamiento cuando sube el precio de ejercicio.

- Riesgo - La pérdida máxima se limita a la prima neta pagada, mientras que la ganancia máxima se limita a la diferencia entre los dos precios de ejercicio menos la prima neta.

4. Spread de venta bajista

- Mecanismo - Consiste en comprar una opción de venta a un precio de ejercicio superior y vender otra opción de venta a un precio de ejercicio inferior, ambas con el mismo vencimiento.

- Apalancamiento - Esta estrategia se beneficia de una caída del precio del activo dentro de un rango específico, lo que reduce el coste de tomar una posición bajista.

- Riesgo - El riesgo se limita a la prima neta pagada y el beneficio potencial se limita a la diferencia entre los precios de ejercicio menos la prima neta.

5. Acción sintética larga

- Mecanismo - Se crea mediante la compra de una opción de compra y la venta de una opción de venta al mismo precio de ejercicio y fecha de vencimiento.

- Apalancamiento - Esta combinación imita la posesión de una acción real, ya que las ganancias y las pérdidas reflejan los movimientos del precio del activo por encima del precio de ejercicio, pero requiere menos capital que la compra de una acción pura.

- Riesgo - Aunque el coste inicial es menor, el operador se expone a riesgos similares a los de poseer la acción si el mercado se mueve de forma desfavorable, especialmente debido a la posición corta de la opción de venta. Si hay dividendo, el trader tampoco lo percibirá.

6. Acción sintética corta

- Mecanismo - Consiste en comprar una opción de venta y vender una opción de compra al mismo precio de ejercicio y fecha de vencimiento.

- Apalancamiento - Esta estrategia simula la venta en corto de la acción, lo que permite a los operadores beneficiarse de las caídas del precio del activo sin tener que pedir prestada la acción.

- Riesgo - El riesgo puede ser importante si sube el precio del activo, sobre todo debido a la venta de la opción de compra, pero el desembolso inicial es menor que en el caso de la venta en corto.

Estas estrategias ofrecen formas flexibles y rentables de conseguir apalancamiento y resultados comerciales específicos.

No obstante, la complejidad y los riesgos asociados al trading con opciones exigen un conocimiento profundo de los mecanismos y los movimientos potenciales del mercado.