Opciones vainilla

Las opciones estándar de compra y venta (también conocidas como opciones vainilla) que se encuentran en las principales bolsas son diferentes de las opciones exóticas o binarias.

Compra y venta de una opción vainilla

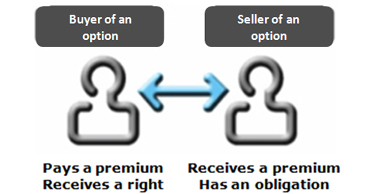

Un inversor que compra una opción de compra adquiere el derecho a comprar una cantidad específica de un activo subyacente al precio de ejercicio acordado (el precio al que puede ejercerse un contrato hasta la fecha de vencimiento), si compra una opción de venta adquiere el derecho a vender el activo subyacente antes o al vencimiento.

El inversor que vende una opción de compra o suscribe una opción está obligado a respetar las condiciones del contrato. Si vende una opción de compra, debe vender el subyacente al precio de ejercicio. Si vende una opción de venta, debe comprar el subyacente al precio de ejercicio. El contrato puede ser ejercido por el comprador en cualquier momento hasta la fecha de vencimiento, por lo que el emisor o vendedor de la opción no tiene ningún control. Por otro lado, si el comprador decide no ejercer la opción, sino venderla en el mercado, el emisor puede recomprar el contrato para cancelar sus obligaciones de cerrar la operación.

Hay dos tipos de opciones

- Estilo americano: la opción puede ejercerse en cualquier momento hasta su vencimiento.

- Estilo europeo: la opción sólo puede ejercerse en el momento del vencimiento.

Las opciones de tipo americano suelen ser más caras que las de tipo europeo, ya que ofrecen más posibilidades. Casi todas las opciones sobre acciones que se negocian en la bolsa son opciones de tipo americano. Las opciones sobre índices pueden emitirse como opciones de tipo americano o europeo.

La prima de una opción vainilla

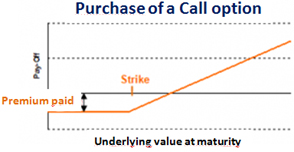

El comprador de una opción paga la prima, pero el beneficio potencial es ilimitado.

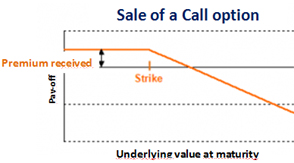

El vendedor de una opción recibe la prima, pero la pérdida es ilimitada.

El precio de una opción se limita a la prima. En el siguiente ejemplo, el inversor paga una prima de 200 euros, mientras que el precio de 100 acciones a 20 euros es de 2000 euros.

Ejemplo de una operación de opción vainilla (call)

- Opción de compra sobre una acción XX de tipo americano

- Importe: 100 acciones XX

- Fecha de caducidad: 30/08/2013

- Precio de la huelga: 20 euros

- Prima: 2 euros por acción

El comprador

En este caso, el comprador de una opción de compra paga la prima (2 euros * 100 acciones) por el derecho a comprar, cuando quiera, hasta el 30/08/2013, 100 acciones XX al precio de ejercicio (Strike) de 20 euros por acción.

Durante la vigencia de la opción, existen tres posibilidades:

- El precio de la acción baja a 15: la opción está "out-of-the-money", el comprador no tiene interés en ejercer su derecho, pierde la prima (100*2 = 200 euros).

- El precio de la acción se mantiene en 20, la opción está "at-the-money", el comprador pierde necesariamente la prima (100*2 = 200 euros).

- El precio de la acción sube a 25, la opción está "in-the-money", el comprador obtiene un beneficio del que hay que deducir la prima (100*25 - 100*20) - (prima 200) = 300 euros de beneficio. Puede vender su opción de compra para cerrar su posición o ejercer la opción de compra de 100 acciones a 20 euros.

Este ejemplo muestra que el riesgo máximo del comprador se limita a la prima.

El vendedor

Para el vendedor el riesgo es diferente:

- Si la opción es "out-of-the-money", el vendedor gana la prima y no tiene que comprar las acciones, porque el comprador no ejerce su derecho.

- Si la opción es "at-the-money", el vendedor gana la prima si el comprador no ejerce la opción.

- Si la opción está "in-the-money" y el comprador ejerce su opción, el vendedor tiene que comprar las 100 acciones a 25 euros, por lo que pierde la diferencia con el precio de ejercicio de 20 euros (100*25) - (100*20) + (prima 200) = 300 euros.

Por tanto, el beneficio del vendedor se limita a la prima y su pérdida es potencialmente ilimitada.

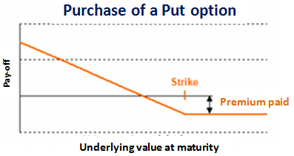

Una herramienta de cobertura (compra de una opción de venta)

Las opciones son especialmente eficaces para proteger una cartera de acciones contra una caída del mercado bursátil.

La compra de una opción de venta garantiza al inversor un precio de venta. Si el precio de sus acciones cae, tendrá la posibilidad de vender sus acciones por encima del precio de mercado.

Si el precio de la acción sube, el inversor tendrá la opción de no ejercer sus opciones de venta, perderá la prima pagada por la compra de las opciones.

La compra de una opción de venta puede actuar como un seguro contra la depreciación de los valores que posee un inversor, limitándose el coste de este seguro a la prima.

Libro sobre el trading de opciones

Cómo ganar dinero con las opciones Tapa blanda

de Lee Lowell

En este libro, Lowell explica las mejores estrategias para los traders de opciones. Olvídese de comprar simplemente puts y calls. Se sabe que alrededor del 80% de ellas caducan sin valor. Lowell explica las cuatro estrategias que realmente funcionan:

- Compra de opciones de compra en el dinero

- Venta de puts en corto

- Venta de diferenciales de crédito

- Venta de opciones cubiertas