Come il cervello ostacola il trading

Come trader, spesso abbiamo la sensazione di combattere costantemente contro un nemico invisibile che sembra avere sempre la meglio sulla nostra prossima mossa sul mercato. Possiamo avere l'impressione che un "ladro" afferri il nostro tesoro ogni volta che siamo vicini ad ottenerlo. Alla fine, sappiamo che non possiamo incolpare nessuno se non noi stessi per i nostri fallimenti. Tuttavia, può essere difficile capire perché vi sembra di essere costantemente disfatti sul mercato... potreste avere la sensazione di spararvi nei piedi in continuazione, con un'arma invisibile.

Nella lezione di oggi cercheremo di capire perché i trader tendono a sabotare i propri sforzi sul mercato e cosa possono fare per impedirlo. Dopo tutto, se non si capisce un problema, non si ha alcuna possibilità di risolverlo, quindi il primo passo per migliorare le proprie scarse prestazioni di trading è capire cosa le fa fallire in primo luogo. In seguito, potrete sviluppare un piano per contrastare le ragioni dei vostri insuccessi, in modo da poter intraprendere la strada del successo nel trading sul Forex.

Due lati dello stesso cervello

Come spiega Jason Zweig nel suo libro (Your Money and Your Brain: How the New Science of Neuroeconomics Can Help You Get Rich), il nostro cervello può essere classificato in due sezioni principali: il "sistema riflesso" e il "sistema riflessivo". Come sottolinea Zweig, il nostro sistema cerebrale riflessivo è quello che controlla i sentimenti e le emozioni e tende ad essere attratto da ciò che è buono e ad evitare ciò che è cattivo, mentre il sistema cerebrale riflessivo è più analitico e viene utilizzato maggiormente per il pensiero complesso e la pianificazione. Per migliaia di anni, il nostro sistema cerebrale riflessivo ci ha servito molto bene, aiutandoci a evitare i conflitti con i grandi predatori e a cercare cibo e partner per la riproduzione. Tuttavia, con l'evoluzione degli esseri umani e delle società, si è sviluppata la capacità di investire e scambiare denaro... e in questo nuovo contesto, questi vecchi sistemi cerebrali riflessivi tendono a causare molti problemi.

Come trader, prendiamo costantemente decisioni nella nostra mente che sono influenzate sia dalle emozioni che dal ragionamento logico. Un'eccessiva emotività è ovviamente negativa per un trader, in quanto può indurlo a correre troppi rischi, a operare con troppa frequenza, ad arrabbiarsi, a rattristarsi, a essere troppo sicuro di sé, a sentirsi frustrato, a vendicarsi, ecc. Tuttavia, essere troppo analitici e rigidi nell'analisi dei mercati e nel trading può anche essere dannoso per i nostri progressi sui mercati. Ciò che serve è la giusta combinazione di sensazioni di trading "di pancia" (emozione/intuizione) e di decisioni e analisi oggettive...

La maggior parte dei trader rientra in due categorie: o sono troppo analitici e rigidi, o sono troppo intuitivi ed emotivi. I trader professionisti hanno trovato un equilibrio tra il loro istinto di trading "istintivo" e le loro aree cerebrali più rigide/analitiche; ed è per questo che sono professionisti.

Il cervello è come un muscolo

Il cervello è come un muscolo: più fa qualcosa, più migliora. Gli studi dimostrano che quando si utilizzano più volte gli stessi percorsi cerebrali, ad esempio suonando uno strumento o imparando un'altra abilità, tali percorsi e connessioni neurologiche diventano più forti ed efficienti. Se da un lato questo è ottimo per imparare qualcosa di positivo e costruttivo, dall'altro è anche vero che il nostro cervello diventa più bravo a fare cose negative e distruttive se continuiamo a farle. Ad esempio, se pensate costantemente di avere paura di volare e guardate video di incidenti aerei, state allenando il vostro cervello ad avere più paura di volare di quanta ne avreste altrimenti. Tutti sanno che guidare è statisticamente molto più pericoloso che volare, ma poiché la maggior parte di noi associa il volo al "pericolo"... pensiamo che volare sia più pericoloso.

Il punto è che più si fa qualcosa, qualsiasi cosa, più il cervello diventa efficiente e più si abitua a farlo. In termini di trading, questo significa che se siete bloccati in un ciclo di trading eccessivo e troppo rischioso o se avete paura del mercato, continuerete a fare queste cose sempre di più fino a quando non vi libererete.

I trader possono scavarsi buchi psicologici molto profondi se iniziano a fare trading senza una strategia o un piano di trading efficace e con scarse capacità di gestione del rischio. Quello che succede a molti trader è che iniziano a fare trading in questo modo, poi hanno fortuna e magari qualche grande operazione vincente, quindi il loro conto diventa positivo e iniziano un processo molto pericoloso di rafforzamento delle cattive abitudini di trading nel loro cervello. Una volta ottenute alcune ricompense casuali (grandi operazioni vincenti) sul mercato, il cervello cerca di farvi ricreare quello che avete fatto per ottenere quelle ricompense, sia che provengano da un comportamento di trading positivo o negativo. Purtroppo, se un trader si comporta come un giocatore d'azzardo sul mercato e ottiene qualche grosso guadagno, si avvia verso una strada molto scivolosa, poiché questo comportamento da giocatore d'azzardo diventa sempre più profondamente radicato nei suoi percorsi neurologici ogni giorno che investe in questo modo.

Il cervello è spesso "d'intralcio".

Quando i sistemi cerebrali "riflessivo e riflessivo" non sono in equilibrio sul mercato, tendiamo a commettere errori, come ad esempio cercare continuamente di cogliere la parte superiore di un trend rialzista, la parte inferiore di un trend ribassista, o entrare proprio quando il mercato sta per girare... questi sono errori di trading emotivo. Il motivo per cui le persone si comportano così sui mercati è principalmente perché usano troppo il loro "istinto" nel trading, o meglio, lasciano che il movimento del mercato influenzi troppo le loro emozioni.

Al contrario, i trader che utilizzano troppo il loro cervello "pensante" rischiano di analizzare eccessivamente i mercati, di pensare troppo e di diventare timorosi, perdendo così posizioni molto buone. Anche in questo caso, dobbiamo trovare un equilibrio tra queste forze opposte nel nostro cervello...

Quando iniziate a sentirvi eccitati all'idea di scegliere un punto esatto di inversione in un mercato in trend o di entrare in un mercato in trend "sicuro" dopo che si è esteso...., dovete rallentare e lasciare che il vostro sistema cerebrale "pensante" entri in funzione e faccia un'analisi oggettiva per vedere se ciò che sentite si scontra con un ragionamento logico oggettivo. Allo stesso modo, se leggete il Wall Street Journal, guardate la CNBC e guardate tutti i time frame disponibili sui vostri grafici, dovete smettere di pensare e analizzare così tanto e cercare di sintonizzarvi maggiormente sul flusso e riflusso dell'azione dei prezzi sul grafico. Poi, dopo aver utilizzato le aree "riflessive" e "pensanti" del vostro cervello, dovreste essere in grado di prendere la decisione migliore.

Esempi di grafici :

La realtà del trading è che i trader perdenti e in difficoltà sono solitamente in ritardo rispetto alle tendenze e in anticipo rispetto ai cambiamenti di tendenza. In altre parole, entrano quando un trend è già esteso perché è il momento in cui sembra sicuro e cercano di scegliere l'esatto punto di inversione basandosi esclusivamente sulla loro intuizione, piuttosto che aspettare che una strategia di trading sull'azione dei prezzi si allinei con la loro intuizione.

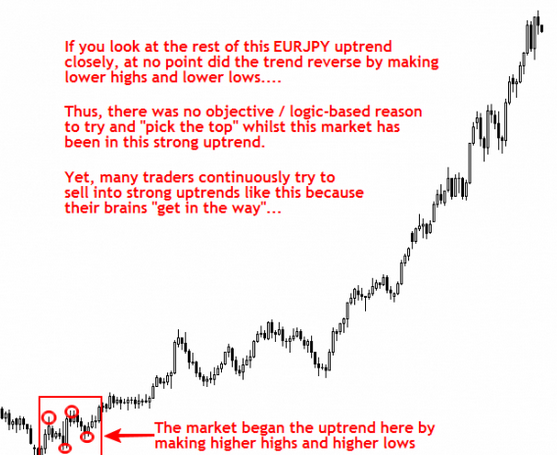

Scegliere i top (o i fondi): Nell'immagine sottostante, vediamo una tendenza al rialzo dell'EURJPY. Sebbene non vi sia alcun motivo logico o basato sull'azione dei prezzi per vendere in questo forte trend, molti trader probabilmente ci hanno provato lo stesso... perché continuavano a pensare cose come "non può salire molto...", ecc:

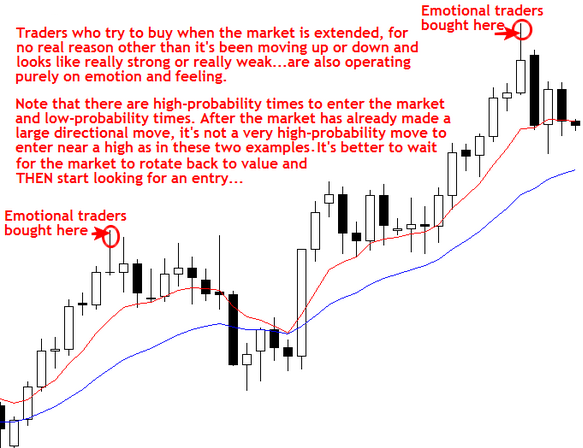

L'andamento dei mercati è un flusso e riflusso, il che significa semplicemente che dopo una spinta al rialzo o al ribasso, essi ritornano al "valore" (per valore si intendono le aree di supporto e resistenza). Molti trader nuovi e in difficoltà tendono a comprare in prossimità dei massimi di un trend rialzista e a vendere in prossimità dei minimi di un trend ribassista. In altre parole, acquistano un trend rialzista (o vendono un trend ribassista) solo perché si sentono "sicuri", non perché c'è un motivo per entrare in base all'azione dei prezzi.

Entrare in una tendenza troppo tardi: nell'immagine sottostante possiamo vedere un grafico di EURUSD e un esempio di come i trader acquistino all'inizio dei movimenti, solo perché si sentono bene o "sicuri":

Purtroppo, nel trading, spesso dobbiamo fare il contrario di ciò che "sembra" giusto... dobbiamo vendere quando il mercato è alto e comprare quando è basso... sembra abbastanza semplice, ma in realtà è difficile per la maggior parte delle persone ignorare l'impulso a comprare solo perché il mercato sta gridando al rialzo o a vendere solo perché sta scendendo... invece, dobbiamo aspettare un segnale di price action per "confermare" il nostro ingresso.

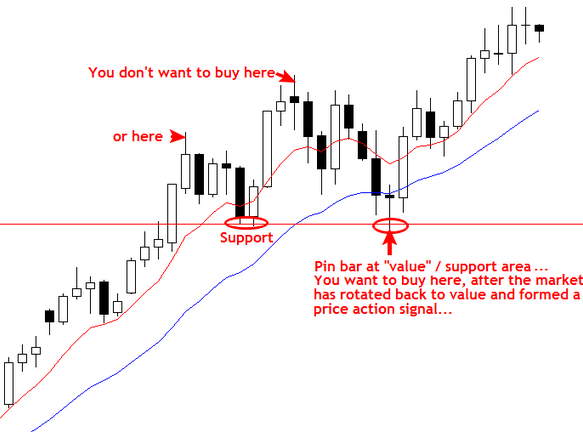

La nostra tendenza naturale è quella di pensare che il mercato continuerà a salire se sembra davvero forte o debole, ma in realtà, quando il mercato sembra essere su un punto di massimo o di minimo, di solito è pronto a tornare al valore. Sono quindi i segnali di price action da o vicino al "valore" che dovremmo cercare per investire nel trend. Il trading in controtendenza può essere effettuato dagli estremi quando il mercato è esteso, ma è più rischioso e dovrebbe essere provato solo dopo aver acquisito esperienza nel trading con la tendenza.

Nell'immagine sottostante vediamo un esempio di uso "corretto" del cervello per il trading. Aspettiamo che il mercato ritorni a un livello o a un'area ad alta probabilità, quindi formiamo un trigger di ingresso in base all'azione dei prezzi per "confermare" il nostro ingresso:

Come si fa a mettere il cervello "fuori gioco"?

Sebbene non esista una pillola da ingoiare che ottimizzi il vostro cervello per il successo nel trading, potete utilizzare a vostro vantaggio ciò che sapete sul funzionamento del cervello. Per esempio, abbiamo visto prima che il cervello è come un muscolo e che migliora e diventa più efficiente in tutto ciò che fa ripetutamente. Pertanto, è necessario innanzitutto stabilire come operare, se non lo si sa già, e poi iniziare a operare in questo modo per farlo diventare un'abitudine. Molti trader sanno come dovrebbero operare, ma semplicemente non lo fanno, perché è più difficile essere disciplinati che non esserlo. Allo stesso modo, la maggior parte delle persone sa come mangiare in modo sano e fare esercizio fisico... ma poiché è più bello mangiare un Big Mac adesso che un'insalata sana... la maggior parte delle persone dice a se stessa qualcosa del tipo "mangerò in modo sano più tardi, ma adesso voglio questo". Purtroppo, quel "dopo" non arriva mai e la maggior parte delle persone cede continuamente alle tentazioni a breve termine, a scapito di un beneficio a lungo termine molto più importante, che sembra fuori portata o lontano quando si è "nel momento".

In sostanza, ciò che serve per "battere il proprio cervello" sui mercati è la disciplina di aderire a una strategia e a un piano di trading efficaci per un periodo di tempo sufficientemente lungo da iniziare a vedere risultati positivi. Questi risultati positivi rafforzeranno le abitudini di trading positive che sono state necessarie per produrli... e prima che ve ne rendiate conto, sarete un trader con abitudini positive piuttosto che un trader con abitudini negative che distruggono il vostro conto.

Ci sono due situazioni in cui i trader si trovano ogni giorno sul mercato: o sono in un trade, o stanno per esserlo, o aspettano che si formi un trade.

Ciò che dovete capire è che in entrambi questi scenari c'è molto spazio per il vostro cervello per intralciare e sabotare le vostre operazioni. Se siete già impegnati in un'operazione, il vostro cervello probabilmente analizzerà eccessivamente le condizioni di mercato immaginando mille cose diverse che "potrebbero accadere". Se siete in una situazione di mercato piatto e state cercando un'operazione, dovete stare molto attenti a non impegnarvi solo perché avete una certa sensazione sull'andamento del mercato. Il sentimento e l'intuizione sono importanti e svolgono un ruolo fondamentale nel trading, ma bisogna tenerli sotto controllo. Non si può fare trading solo sulla base dell'intuito o solo sulla base di un rigido pensiero analitico, ma è necessario bilanciare il proprio pensiero con una sana combinazione dei due.

Trovare e mantenere la giusta combinazione tra l'intuizione o la sensazione di trading "di pancia" e l'analisi oggettiva del mercato e il processo decisionale è essenzialmente il modo per diventare un trader di successo.