Stora reaktions- och tillgänglighetsförspänningar hos handlare

En av konsekvenserna av handlares känslor på aktiemarknaderna är en överreaktion på ny information. Beroende på marknadens effektivitet bör den nya informationen mer eller mindre omedelbart återspeglas i priset på en säkerhet. Till exempel bör goda nyheter öka värdet på ett företag och därför priset på dess lager, och priset på aktien bör inte sjunka om det inte finns någon ny information.

Men verkligheten tenderar att motsäga denna teori. Ofta har aktiemarknadsaktörer överdrivna reaktioner på ny information, vilket skapar en större rörelse på ett aktiekurs. Det verkar också som att denna prisökning inte är en permanent trend - även om prisförändringen vanligtvis är plötslig och betydande, försvinner stigningen över tiden.

Vinnare och förlorare

1985 publicerade beteendemässiga akademiker Werner De Bondt och Thaler Richard en studie om avkastning från New York Stock Exchange under en period av tre år. De separerade de 35 bästa aktierna i en "vinnareportfölj" och de 35 nedre aktierna i en "tapparportfölj". Bondt och Thaler spårade sedan resultatet i varje portfölj mot ett representativt marknadsindex under tre år.

Överraskande konstaterades det att förlorarnas plånbok konsekvent slog marknadsindexet, medan vinnerportföljen konsekvent underpresterade. Totalt var det kumulativa gapet mellan de två portföljerna nästan 25% under de tre åren. Med andra ord verkar det som om de ursprungliga "vinnarna" skulle ha blivit "förlorare" och vice versa.

Vad hände? I båda aktieportföljerna reagerade investerarna överdrivet. Vid förlust av aktier reagerade investerarna alltför på dåliga nyheter och orsakade ett oproportionerligt fall i aktiekurserna. Efter ett tag insåg de att deras pessimism inte var helt rättfärdigad och att bestånden var undervärderade, så dessa förlorande bestånd började återfalla. Det motsatta kom med portföljen av vinnare: investerare insåg äntligen att deras överflöd inte var helt motiverat.

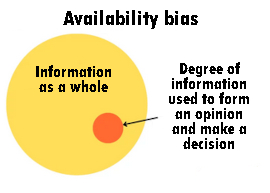

Enligt tillgänglighetsförskjutningen tenderar människor att tynga sina beslut gentemot nyare information och därmed förspänna nya åsikter om de senaste nyheterna.

Det händer hela tiden i det verkliga livet. Anta till exempel att du ser en bilolycka längs en vägsträcka som du regelbundet använder för att komma till jobbet. Så du kommer säkert att börja köra med försiktighet följande vecka. Trots att vägen inte är farligare än tidigare orsakade olyckan att du överreagerade, men dina gamla körvanor kommer att återupptas följande vecka.

Undvik tillgänglighet

Den viktigaste lektionen att komma ihåg här är att behålla en känsla av perspektiv. Det är lätt att fånga in de senaste nyheterna, kortsiktiga strategier ger oftast inte de bästa investeringsresultaten. Om du gör en grundlig forskning kommer du bättre att förstå den sanna betydelsen av de senaste nyheterna för att reagera i enlighet därmed. Kom ihåg att fokusera på den långsiktiga bilden.

Handel på ett gratis demokonto

Sammanfattning - Teori om beteendefinansiering

- Teori om beteendefinansiering

- Anomalierna i klassisk ekonomisk teori

- Förankring

- Den mentala redovisningen

- Bekräftelse och retrospektiv bias

- Spelarfel

- Herdens beteende hos traders

- Investerarnas överförtroende

- Oordentlig reaktion och tillgänglighet för handlare

- Dispositionseffekten

- Perspektivteori

- Effekten av kapital

- Förlusträdsla

- Slutsats

| Föregående : Beteende finansiering | Följande : Forex-handlarens sinne |