Trilema monetário: compreender os regimes cambiais e as políticas monetárias

Em economia, um trilema refere-se a uma teoria da tomada de decisões. Um jogo de palavras com o termo «dilema», que neste caso implica um compromisso ao longo de um espectro duplo, um «trilema» refere-se a um cenário em que existem três compromissos concorrentes.

Muitas vezes, o problema é conceptualizado como exigindo a escolha de dois dos três para melhor produzir uma solução; o problema é devido a elementos de exclusividade mútua. Tentar realizar os três ao mesmo tempo num verdadeiro cenário trilemma produz geralmente resultados ineficazes ou uma incapacidade de gerir a situação de uma forma estável.

Por exemplo, a economia dos cuidados de saúde é frequentemente conceptualizada como um trilema. Os elementos concorrentes são qualidade/fiabilidade, universalidade e acessibilidade de preços. Como regra geral, escolha dois destes elementos. Se quiser qualidade e acessibilidade económica, não serão universais. Se quiser qualidade e universalidade, não será acessível. Se quiser qualidade e universalidade acessíveis, não será muito alta qualidade ou fiável (fora do básico). Várias soluções públicas e privadas podem actuar para se complementarem umas às outras. Se uma pessoa que pode pagar melhores cuidados não estiver satisfeita com a qualidade do que está disponível publicamente, geralmente procurará cuidados privados.

Este artigo centra-se nas aparas das políticas de gestão de dinheiro. Os grandes movimentos monetários devem-se frequentemente a mudanças na forma como os decisores políticos os gerem.

Em geral, os decisores políticos têm três opções de como gerir as suas políticas monetárias. Têm os elementos de fluxos de capital, a taxa de câmbio, e a autonomia da política monetária da nação.

Geralmente tentarão escolher as duas opções mais importantes ou lógicas para lidar com as circunstâncias particulares (à custa da terceira).

A autonomia refere-se à medida em que podem controlar a sua política monetária independentemente sem terem de se adaptar às políticas associadas com outros bancos centrais e outras instituições governamentais. As políticas monetárias divergentes influenciarão os fluxos de capital e as taxas de câmbio relativas.

Os controlos de capital são qualquer acção tomada por um banco central, governo ou agência reguladora para limitar o fluxo de capital estrangeiro para dentro e para fora da economia nacional. Isto pode incluir uma mistura de tarifas, impostos, legislação e restrições de volume. São mais comuns em países onde as reservas de capital são voláteis e em menor quantidade. Os controlos de capital assustam normalmente os investidores estrangeiros e podem levar a um desenvolvimento económico inadequado.

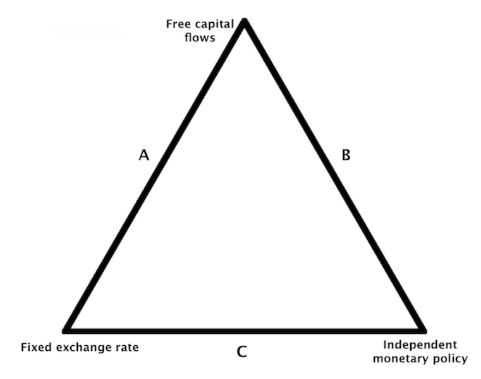

Trilema: 1) Fluxos de capital, 2) Taxas de câmbio, 3) Autonomia da política monetária

Quando os países são confrontados com este conjunto particular de compromissos políticos, podem alcançar um determinado lado do triângulo em qualquer altura, como ilustrado na figura abaixo:

Para o lado A, um país pode optar por fixar a sua taxa de câmbio com um ou mais países e permitir a livre circulação de capitais. Se optar por esta opção, renuncia a uma política monetária independente. Se escolher esta opção, as flutuações das taxas de juro causarão um fluxo líquido de capital numa moeda em relação a outra. A fixação da moeda não seria, portanto, viável.

A fim de conduzir uma política monetária independente, teria de abandonar a estaca da sua moeda e passar para o lado B do triângulo ou teria de assumir um controlo suficiente sobre a sua conta de capital e passar para o lado C.

No lado B, um país pode optar por ter movimentos de capitais livres enquanto tem uma política monetária independente. Neste caso, como mencionado acima, as taxas de câmbio não podem ser fixadas de forma fiável.

Do lado C, um país que pretende uma taxa de câmbio fixa e uma política monetária autónoma terá de restringir a sua conta de capital para impedir a livre circulação de capitais. Permitir a livre circulação de capitais conduziria inevitavelmente a uma quebra na pega da sua moeda, a menos que estes fluxos fossem insuficientes em volume.

Se um país não pode controlar a sua conta de capital e quer manter uma taxa de câmbio fixa, deve ou ceder à realidade de que não terá uma política monetária independente.

As restrições aos fluxos de capital são geralmente impostas para apoiar os sistemas bancários nacionais. Se o sistema bancário de um país ficar sem depósitos, então poderá enfrentar insolvência se os empréstimos não puderem ser chamados para cobrir os levantamentos de depósitos. Em 2015, a Grécia introduziu um feriado bancário temporário para evitar a perspectiva de uma corrida aos bancos. Os clientes dos bancos nacionais não puderam efectuar transferências bancárias para o estrangeiro.

Por vezes, as pessoas tentam contornar os controlos de capital transferindo o seu dinheiro para activos alternativos como o ouro. É por isso que, em diferentes momentos da história, os governos proibiram a propriedade do ouro como um tipo adicional de controlo de capital. Também podem ser postos em prática controlos de preços e salários. Geralmente, não funcionam muito eficazmente e criam distorções em vez de atenuarem os problemas.

Hoje em dia, o criptomoedas poderia ser uma alternativa, um activo fora da rede que as pessoas poderiam utilizar para movimentar o seu dinheiro "offshore", ou pelo menos como meio de armazenar a sua riqueza num local considerado mais seguro do que a sua moeda nacional. Parte do risco associado às moedas digitais alternativas é que também podem estar sujeitas a controlo legal e regulamentar ou ser totalmente proibidas.

Se um governo não pode controlar adequadamente os fluxos de capitais transfronteiriços e deseja manter uma política monetária independente, então deve permitir que a sua moeda flutue.

Estas situações, quando identificadas de forma preventiva, podem ser grandes oportunidades para os traders forex.

Por vezes a remoção das paridades monetárias ocorre de forma mais ou menos inesperada e por vezes mais previsível.

Exemplos de cenários de pré-avaliação

O país é pobre em reservas? Se for pobre em reservas, estará muito menos inclinado a defender o seu ancoradouro, porque acabará por ficar sem reservas.

O crescimento do país sofre da combinação de opções limitadas de política monetária (por exemplo, taxa de juro zero, flexibilização quantitativa menos eficaz)? O próximo elemento viável no conjunto de ferramentas é provavelmente a desvalorização da moeda.

Um país paga antecipadamente dívidas denominadas em moeda estrangeira? Isto poderia indicar que está prestes a desvalorizar a sua moeda. As dívidas denominadas em moeda estrangeira tornam-se mais caras quando o valor da moeda nacional diminui, proporcionando um incentivo para as pagar antes que ocorra uma flutuação livre.

Desafios para o Governo

Um governo, incluindo o banco central, é obrigado a avaliar correctamente a sua situação e a governar a sua política em conformidade.

Quando um país está completamente desenvolvido, tenderá a preferir estar no lado B do triângulo. Pode beneficiar das vantagens de uma política monetária independente, o que lhe permitirá puxar as principais alavancas de acordo com a sua situação actual. Isto pressupõe, evidentemente, que os decisores políticos têm a capacidade e a autoridade para o fazer. Terá também a capacidade de liberalizar a sua conta de capital e permitir que o capital circule livremente. A taxa de câmbio evoluirá à luz desta política e será em grande parte determinada pelas forças naturais do mercado.

Os Estados Unidos são um exemplo no lado B.

A União Europeia, por outro lado, está alinhada no lado A. A zona euro agrupa vários países diferentes numa área geral e a maioria deles partilham a mesma moeda, o euro. É essencialmente uma âncora que permite a livre circulação de capitais.

Face a esta situação, os países devem necessariamente desistir de ter uma política monetária independente. Uma das principais preocupações da zona euro é o stress que os países enfrentam quando são confrontados com problemas de dívida e não podem desvalorizar a sua moeda.

Em 2012, a Grécia enfrentou um grande problema de dívida. Escolheu o euro em vez do dracma, que tinha deixado em 2002. Assim, não poderia desvalorizar e disseminar estes efeitos no estrangeiro. De facto, não tendo controlo sobre a sua própria política monetária, a Grécia não poderia compensar as forças deflacionárias de desalavancagem associadas aos requisitos de austeridade e de incumprimento necessários para trazer taxas de juro nominais abaixo das taxas de crescimento nominais.

Em vez disso, a Grécia teve de "desvalorizar internamente" e tomar a contracção na produção interna. O PIB contraiu-se em 40-45%.

Alguns Estados-Membros da UE vêem distorções nas suas contas porque a taxa de câmbio é demasiado alta ou demasiado baixa para eles. O euro é demasiado fraco para a Alemanha, que se encontra numa situação de balança de pagamentos com um excedente orçamental e um excedente da balança corrente. Outros países estão a sofrer porque o euro é demasiado forte, especialmente na periferia, que se encontra numa situação económica mais fraca. Quando a produção se contrai em 40% ou mais, como no caso da Grécia, pode levar 20 anos de crescimento estável para voltar à situação anterior. Uma "década perdida", como é comummente chamada, pode transformar-se em várias décadas perdidas, dependendo da extensão da redução da dívida necessária e da capacidade de a gerir.

A China é um exemplo no lado C. Tem uma taxa de câmbio fixa que gere em relação ao chamado cabaz do CFETS, que a China (através do seu banco central e bancos estatais) gere dentro de uma gama de preços. Devido ao seu elevado nível de endividamento, a China precisa de uma política monetária independente para poder gerir estas dívidas através da alteração das taxas de juro e dos prazos de vencimento (e quem detém a dívida) se e quando precisar dela.

A China ainda é uma economia estatal, que quer uma taxa de câmbio estável e, portanto, um regime de taxa de câmbio fixa. A fim de alcançar este duplo objectivo de uma política monetária autónoma e de uma paridade cambial, é necessário que controle a sua conta de capital e regule os fluxos financeiros transfronteiriços.

O sistema de Bretton Woods, em vigor de 1944 a 1971, é outro exemplo do lado C.

As moedas foram indexadas ao dólar americano, embora os países pudessem fixar as suas próprias taxas de juro. Por outras palavras, foram autorizados a conduzir as suas próprias políticas monetárias independentes. Para que o sistema fosse eficaz, os fluxos de capital tinham de ser ou limitados ou suficientemente pequenos para não serem importantes para assegurar a sustentabilidade do sistema.

Porque os fluxos de capital entre países foram suficientemente baixos durante muitos anos após a Segunda Guerra Mundial, o sistema de Bretton Woods manteve-se firme até que os Estados Unidos quebraram unilateralmente a cavilha de ouro.

O dólar americano tornou-se então uma moeda flutuante livre, passando do lado C para o lado B. Ao optar por liberalizar a sua conta de capital, os Estados Unidos tiveram necessariamente de liberalizar a sua política monetária e flutuar o dólar.

Uma vez que isto funcionou como uma flexibilização da política monetária, as acções americanas subiram 4% na manhã seguinte, apesar da hipótese comum de que um ponto de inflexão tão maciço no regime cambial global seria um choque indutor de volatilidade ao qual os activos de risco poderiam reagir negativamente. Embora uma flexibilização da política monetária do lado C para o lado B tenha permitido aos Estados Unidos gerir mais eficazmente a sua própria situação económica, a política permaneceu demasiado fácil ao longo da década e conduziu a uma inflação elevada até ao início dos anos 80.

Várias outras moedas do mercado desenvolvido seguiram depois o dólar, avançando para regimes de flutuação livre.

Em última análise, qualquer sistema de pinos que não seja consistente com os fundamentos da moeda acabará por falhar.

Conclusão

Um trilemma refere-se à situação em que se tem de escolher entre três soluções ou resultados diferentes para um determinado problema. No contexto da tomada de decisões de gestão cambial, os governos têm geralmente um compromisso a fazer entre a capacidade de controlar os fluxos de capitais transfronteiriços, a fixação da sua taxa de câmbio e a implementação de uma política monetária independente.

Os governos geralmente visam duas destas três opções:

1) Se um governo desejar ter uma política monetária independente que lhe permita ajustar as taxas de juro e a oferta monetária às condições económicas e restringir os fluxos transfronteiriços de capitais, deve procurar ancorar a sua moeda.

2) Se um governo deseja ter uma política monetária independente e ter a sua moeda a flutuar livremente no mercado internacional, então deve liberalizar a sua conta de capital e permitir fluxos de capital transfronteiriços. (Esta é geralmente a opção preferida entre os mercados desenvolvidos).

3) Se um governo quiser ter: (a) uma taxa de câmbio fixa - geralmente porque a sua economia se baseia na exportação, extracção de recursos e/ou venda de bens secundários (isto é, a importação de madeira e a venda de produtos de valor acrescentado, tais como cadeiras de madeira) - e (b) também quer proteger várias indústrias limitando os fluxos de capital (por exemplo, para apoiar o sistema bancário), então terá de desistir da ideia de que pode conduzir a sua política monetária independentemente de outros países. Caso contrário, a sua âncora monetária acabará por falhar e/ou não será capaz de restringir os fluxos de capital.

Este caminho é geralmente seguido nos mercados emergentes e fronteiriços. A zona euro, através do euro, renunciou também à possibilidade de os seus Estados-Membros conduzirem uma política monetária independente.

O que um governo decide fazer dependerá do seu conjunto específico de condições e da capacidade e autoridade dos seus decisores políticos para tomarem as medidas mais adequadas.

Perguntas frequentes

O que é um trilema em economia?

Um trilema é uma situação em que três objetivos estão em conflito, mas só é possível alcançar dois deles simultaneamente. Em economia, isso significa que um país precisa fazer um compromisso entre três escolhas interdependentes.

Quais são os três elementos do trilema monetário?

O trilema monetário assenta em três pilares:

- A liberdade dos fluxos de capitais (entrada e saída de capitais estrangeiros),

- A estabilidade da taxa de câmbio,

- A autonomia da política monetária (controlo independente das taxas de juro e da massa monetária).

Por que um país não pode ter os três ao mesmo tempo?

Esses três objetivos são mutuamente exclusivos. Por exemplo, se um país deseja manter uma taxa de câmbio fixa e, ao mesmo tempo, permitir a livre circulação de capitais, não pode definir sua política monetária de forma independente. Tentar combinar os três geralmente leva a desequilíbrios económicos ou crises monetárias.

Quais são as três combinações possíveis do trilema monetário?

- Taxa de câmbio fixa + liberdade de capitais → sem autonomia monetária (ex.: zona euro).

- Liberdade de capitais + autonomia monetária → taxa de câmbio flutuante (ex.: Estados Unidos).

- Taxa de câmbio fixa + autonomia monetária → controlo de capitais (ex.: China).

Por que razão alguns países impõem controlos de capitais?

Os controlos de capitais servem para estabilizar o sistema financeiro, evitar fugas de capitais e proteger as reservas nacionais. São frequentes em economias emergentes ou frágeis, mas muitas vezes dissuadem os investidores estrangeiros.

O que acontece quando um país abandona a sua paridade cambial?

Quando a defesa de uma taxa de câmbio fixa se torna insustentável, o país deixa a sua moeda flutuar livremente. Isso pode levar a uma desvalorização — muitas vezes vista de forma negativa —, mas permite restaurar a competitividade e recuperar a autonomia monetária.

Qual é a relação entre o trilema e as oportunidades no mercado Forex?

Os traders podem antecipar desvalorizações ou rupturas de paridades cambiais quando um país se encontra em desequilíbrio no trilema. Identificar essas tensões com antecedência permite aproveitar movimentos importantes nas moedas.

| Anterior : Facilidade quantitativa e o seu impacto nos rendimentos | Seguinte : O que é uma defesa monetária? |