A organização dos mercados bolsistas

Oferta pública inicial no mercado primário

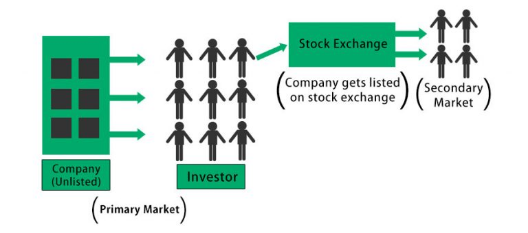

Uma oferta pública inicial (OPI) é um tipo de oferta pública em que as acções de uma empresa são vendidas ao público em geral numa bolsa de valores pela primeira vez. Através deste processo, uma empresa privada é transformada numa empresa pública. As ofertas públicas iniciais são utilizadas pelas empresas para angariar capital de expansão, rentabilizar os investimentos dos primeiros investidores privados e tornar-se empresas cotadas na bolsa.

Uma empresa que vende acções nunca é obrigada a reembolsar o capital aos seus investidores públicos. Após a OPI, quando as acções são negociadas livremente no mercado aberto, o dinheiro flui de volta para os investidores públicos.

Quando uma empresa apresenta as suas acções na bolsa, o dinheiro pago pelos investidores pelas acções recentemente emitidas vai directamente para a empresa (oferta primária), bem como para qualquer investidor privado inicial que opte por vender a totalidade ou parte dos seus activos (oferta secundária) no contexto da OPI. Uma OPI permite, portanto, a uma empresa recorrer a um grande grupo de potenciais investidores para angariar capital para crescimento futuro, pagamento de dívidas ou capital de exploração.

Embora uma OPI tenha muitas vantagens, também tem desvantagens significativas. Os principais são os custos associados ao processo e a obrigação de divulgar certas informações que possam revelar-se úteis aos concorrentes ou criar dificuldades com os vendedores. Os detalhes da oferta proposta são comunicados aos potenciais compradores sob a forma de um longo documento denominado prospecto.

A maioria das empresas que realizam um IPO fazem-no com a assistência de um banco de investimento que actua como um subscritor. Os subscritores prestam um serviço valioso, que inclui assistência na avaliação correcta do valor das acções (preço das acções) e no estabelecimento de um mercado público para as acções (venda inicial).

Oferta de mercado secundário

Uma oferta de mercado secundário é uma oferta registada de um grande bloco de valores mobiliários que foi anteriormente emitida ao público. Os blocos oferecidos podem ter sido detidos por grandes investidores ou instituições, e o produto da venda reverte a favor desses titulares, não da empresa emissora. Isto é por vezes referido como distribuição secundária.

Uma oferta secundária não é diluidora para os accionistas existentes, uma vez que não são criadas novas acções. O produto da venda dos títulos não beneficia de forma alguma a empresa emissora. As acções oferecidas são propriedade privada dos accionistas da empresa emissora, que podem ser administradores ou outros insiders (tais como capitalistas de risco) que procuram diversificar as suas participações. No entanto, o aumento do número de acções disponíveis permite geralmente que mais instituições tomem posições não negligenciáveis na sociedade investida, o que pode aumentar a liquidez das acções da sociedade investida.

Transacções no Mercado Secundário

Após a emissão inicial, os investidores podem comprar a outros investidores no mercado secundário. No mercado secundário, os títulos são vendidos e transferidos de um investidor ou especulador para outro. É portanto importante que o mercado secundário seja altamente líquido. Como regra geral, quanto mais investidores participam num determinado mercado e quanto mais centralizado esse mercado estiver, mais líquido ele é.

Colocação Privada

Uma colocação privada (ou oferta não pública) é uma ronda de financiamento para títulos que são vendidos não através de uma oferta pública, mas sim através de uma oferta privada, principalmente a um pequeno número de investidores seleccionados. O termo "colocação privada" refere-se geralmente à oferta não pública de acções de uma empresa pública (uma vez que, evidentemente, qualquer oferta de acções de uma empresa privada é e pode ser apenas uma oferta privada).

Recompra de acções

A recompra de acções permite a uma empresa comprar de volta as suas próprias acções. Em alguns países, incluindo os Estados Unidos e o Reino Unido, uma empresa pode recomprar as suas próprias acções distribuindo dinheiro aos accionistas existentes em troca de uma fracção do capital em circulação da empresa; ou seja, o dinheiro é trocado por uma redução do número de acções em circulação. A empresa pode retirar as acções recompradas ou conservá-las como acções próprias, disponíveis para reemissão.

As empresas que obtêm lucro têm geralmente duas utilizações para esse lucro. Primeiro, parte dos lucros pode ser distribuída aos accionistas sob a forma de dividendos ou de recompra de acções. O resto, chamado capital próprio, é mantido dentro da empresa e utilizado para investir no futuro da empresa. Se as empresas podem reinvestir a maior parte dos seus lucros retidos de forma rentável, podem fazê-lo. No entanto, por vezes as empresas descobrem que alguns ou todos os seus lucros retidos não podem ser reinvestidos para produzir retornos aceitáveis.

| Corretores | Instrumentos financeiros | Comissões de corretagem (Euronext) | Nossa opinião |

|---|---|---|---|

| Conta de títulos, conta margem | Sem comissão para um volume mensal máximo de 100 000 euros, depois 0,20%. | XTB: Transacções sem comissões, mas com uma escolha de títulos limitada a 3.600 acções e 1.350 ETF. Conta de demonstração gratuita para testar a plataforma. | |

| O investimento envolve risco de perda | |||

| Anterior : O que é a bolsa de valores? (Definição e funcionamento) | Seguinte : Os principais índices bolsistas |