إستثمار 100،000 يورو - إستراتيجيات المحافظ الإستثمارية

إذا كان لديك 100000 دولار نقدًا أو تتساءل عما ستفعله بمبلغ 100000 دولار في البنك ، فسنأخذ نهجًا متوازنًا لما يمكنك فعله بهذا النوع من المال في هذه المقالة.

بافتراض عدم وجود دين لديك ، ولديك صندوق طوارئ لمدة 3-6 أشهر من النفقات ، واستنفدت بالفعل حسابات التقاعد الخاصة بك ، فإليك بعض الخيارات لما يمكنك فعله به .10000 يورو.

ماذا تفعل بمبلغ 100000 يورو؟

كما ذكرنا في مقالات أخرى ، نحن نؤمن بالتوازن.

لا يتم تدمير رأس المال بقدر ما يتحرك.

لذا ، إذا تمكنت من إيجاد توازن في محفظة ما وتجنب التحيزات البيئية ، فيمكنك بناء محفظة يمكن أن تؤدي أداءً جيدًا في أي بيئة وتحصل بشكل فعال على علاوة مخاطر السوق.

على سبيل المثال ، تعمل الأسهم بشكل جيد عندما يكون النمو أعلى من التوقعات المحدثة ويكون التضخم معتدلاً أو أقل من التوقعات.

تميل السلع إلى الأداء الجيد في البيئات ذات التضخم المصحوب بالركود التضخمي (وأحيانًا يكون ارتفاع أسعار السلع هو السبب أو السبب الجزئي للتضخم نفسه).

تميل السندات المرتبطة بالتضخم إلى التفوق في الأداء على السندات الاسمية عندما يكون النمو ضعيفًا وترتفع توقعات التضخم.

تميل سندات السعر الاسمي (من بلدان العملة الاحتياطية) إلى الأداء الجيد عندما يكون النمو والتضخم منخفضين.

يكون أداء النقد أفضل عندما يكون المال والائتمان شحيحين. و هكذا.

احصل على توازن واخلط المكونات النشطة جيدًا

لذا ، إذا تمكنت من موازنة هذه الأصول مع بعضها البعض وخلطها بشكل صحيح ، فسوف ينتهي بك الأمر بمحفظة فعالة جدًا لن تتعرض لقطرات كبيرة.

لن يكون هناك أيضًا مكاسب كبيرة كما هو الحال مع التعرض المركّز للأصول.

ولكن سيتم تعويض ذلك بتحسين نسبة المخاطرة / المكافأة ، وتقليل مخاطر الطرف الأيسر ، وتقليل الجانب السلبي ، وتقليل وقت التوقف عن العمل ، وما إلى ذلك. (لدينا إحصاءات موجزة في نهاية هذا المقال).

أسئلة يجب طرحها أولاً

الأسئلة التي يحتاج الأفراد والمؤسسات إلى طرحها على أنفسهم في البداية ليست مختلفة تمامًا.

هناك ثلاثة أسئلة مهمة بشكل أساسي:

- ما هو أدائك المطلوب؟

- ما العائد الذي يمكنك تحقيقه؟

- ما مقدار القطرة التي يمكنك أن تأخذها على طول الطريق؟

من خلال العائد المطلوب ، فإننا نعني ببساطة العائد الضروري للأصول الحالية لتلبية الاحتياجات والالتزامات المستقبلية.

بالنسبة لصندوق المعاشات التقاعدية ، على سبيل المثال ، فإن هذا يعني مطابقة التدفقات النقدية بالالتزامات المستقبلية. بالنسبة للفرد ، فإن الأمر يتعلق بتحديد العائد الذي يحتاجه للحفاظ على أسلوب حياته.

العائد الذي يمكن تحقيقه هو دالة على السعر الحالي للأصول والمهارات.

أما بالنسبة للانسحاب ، فهو يدور حول مقدار ما يمكنك تحمله من انخفاض في رأس المال الخاص بك دون المساس بأهدافك طويلة المدى.

هذه الأسئلة بسيطة ومنطقية. لكن ليس من السهل دائمًا الإجابة عليها ، حتى بالنسبة للأشخاص ذوي الخبرة.

لكنها أيضًا ضرورية لاستمرارية الشخص في مواجهة مجموعة من النتائج الاقتصادية والسوقية ولها آثار على كيفية قيام الشخص ببناء محفظة.

من غير المحتمل أن تسمح لك محفظة بقيمة 100000 دولار بالتقاعد ما لم تكن نفقات المعيشة الخاصة بك منخفضة للغاية.

إذا كنت تحاول العيش من محفظة ذات عائد على الأصول أقل من العائد المطلوب ، فيجب تصفية الأصول لتغطية المدفوعات. وبالتالي ، فإن الغلة المستقبلية المطلوبة تزداد.

على سبيل المثال ، إذا كانت نفقات المعيشة الأساسية الخاصة بك هي 2000 دولار شهريًا ، فهذا يعني أن محفظة بقيمة 100000 دولار تتطلب عائدًا سنويًا بنسبة 24 % فقط لتمويل هذه النفقات دون تناول رأس المال.

هذا النوع من العائد السنوي ليس واقعيًا جدًا عند التعامل مع أسواق الأصول السائلة ، ما لم يتم استكماله بكمية كافية من مصادر التمويل الخارجية (مثل الأموال التي يتم توفيرها من خلال وظيفتك).

لذلك ، فإن مبلغ 100000 يورو هو حقًا مبلغ يمكنك المساهمة به في مدخراتك والذي تسعى إلى نموه بمرور الوقت.

على سبيل المثال ، إذا كان عمرك 30 عامًا ، وتستثمر 100000 يورو في الأسواق وتحقق معدل عائد سنوي قدره 6 % ، في سن 70 ، ستكون محفظتك أكثر بقليل من مليون يورو. باستخدام قاعدة الأربعة بالمائة ، يمكن أن يجلب ذلك ما يزيد قليلاً عن 40000 دولار في السنة.

إذا كان الشخص يمتلك محفظة بقصد العيش عليها ، لكنه يخسر المال باستمرار بسبب أحداث السوق المعاكسة ، وممارسات الاستثمار غير الحكيمة ، لأن الأموال تحتاج إلى سحب المحفظة لتغطية النفقات ، وما إلى ذلك.

إذا حدث هذا في كثير من الأحيان بشكل كافٍ وبكميات كبيرة بما يكفي ، فإن المشكلة تتفاقم.

ستكون الديناميكيات الفعلية مختلفة لكل مستثمر ، اعتمادًا على طبيعة مسؤوليته أو معياره ، ولكن الأسئلة الثلاثة دائمًا ما تكون ذات صلة ومهمة دائمًا قبل تحديد ما يجب فعله بها.أي مبلغ من المال للاستثمار.

البدل الأساسي

فيما يلي مثال على التخصيص باستخدام نهج المحفظة المتوازنة.

- أسهم الأسواق المطورة = 25000 يورو (25%)

- أسهم الأسواق الناشئة = 5000 يورو (5%)

- السندات المرتبطة بالتضخم = 30.000 يورو (30%)

- سندات الأسواق الناشئة = 5000 يورو (5%)

- الذهب = 15000 يورو (15%)

- المواد الخام = 5000 يورو (5%)

- سندات حكومية طويلة الأجل = 15000 يورو (15%)

عودة المحفظة

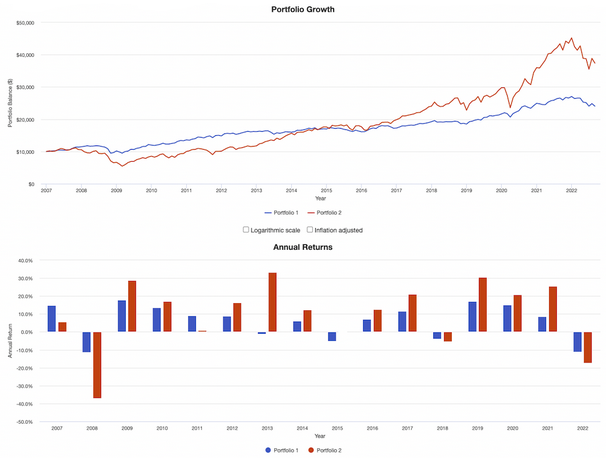

| محفظة متوازنة | محفظة الأوراق المالية | |

|---|---|---|

| الرصيد الافتتاحي | 10 000 € | 10 000 € |

| عرض أخير | 24 056 € | 37 407 € |

| CAGR (إجمالي العوائد السنوية المركبة) | 5.76 % | 8.79 % |

| الانحراف المعياري | 7.86 % | 16.20 % |

| أفضل عام | 17.71 % | 33.35 % |

| أسوأ عام | -11.35 % | -37.04 % |

| الأعلى. التراجع | -19.48 % | -50.89 % |

| نسبة محددة | 0.65 | 0.55 |

| نسبة سورتينو | 0.97 | 0.80 |

| الارتباط مع السوق | 0.74 | 1.00 |

كما يتضح ، مسار المحفظة المتوازنة (الخط الأزرق) أكثر سلاسة من مسار محفظة الأسهم المركزة (الخط الأحمر):

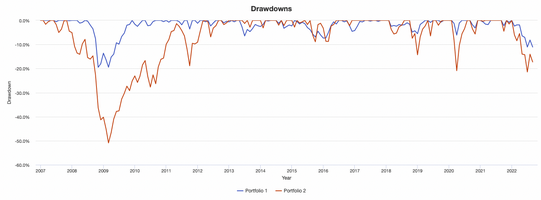

كما أن عمليات التراجع أقل أهمية:

التنويع يجلب تحسينًا من حيث المكافأة مقابل المخاطرة.

لكنها تظل بطبيعة الحال وراء محفظة الأسهم بسبب وجود الأصول ذات العوائد المنخفضة.

كيف تتغلب على هذه المشكلة؟

برافعة مالية معتدلة.

يعتقد معظم الناس أن التنويع يقلل فقط من عائداتهم.

هذا صحيح إذا لم تقم بتعديل المخاطر.

على سبيل المثال ، إذا حققت الأسهم عائدًا بنسبة 8% لتقلب بنسبة 16% وعائد السندات بنسبة 4٪ لتقلب بنسبة 8٪ ، فسيكون الأمر نفسه تقريبًا إذا أخذنا في الاعتبار المخاطر.

البعض يعارض تمامًا أي شكل من أشكال الديون أو الرافعة المالية ، وهذا أمر جيد ، ولكن إذا كنت ترغب في زيادة العائد ، فعليك اقتراض 0.50 يورو فعليًا مقابل كل 1.00 يورو من صافي قيمة التصفية لذلك فإن المحفظة المتوازنة أعلاه لها نفس العائد مثل محفظة الأسهم.

بمعنى آخر ، إذا تمت إدارة المحفظة برافعة مالية 1.5 مرة ، فستحصل على نفس العائد مثل محفظة الأسهم (إذا نظرنا إلى الوراء) وسيظل لديك جزء صغير من المخاطرة.

على سبيل المثال ، يكون الحد الأقصى للتراجع دائمًا أقل من 30% ، مقارنة بـ 51% للأسهم. تقلباتك أقل من 12% ، مقارنة بـ 16% لمحفظة الأسهم الخالصة.

كان أسوأ عام لك هو انخفاض بنسبة 16% فقط ، مقارنة بـ 37% للأسهم. كان من الممكن أن يكون أفضل عام لديك محترمًا + 26% مقابل 33% للأسهم.

إذا كنت تستخدم رافعة مالية مضاعفة ، فإن تقلباتك لا تزال أقل قليلاً من محفظة الأسهم ، لكنك حصلت على 11-12% عوائد سنوية ، في حين أن لديك تراجعًا أقل ، و "أسوأ عام" ، ومخاطر أقل على اليسار ، وما إلى ذلك. لذا فقد كان أداؤك أفضل مع مخاطرة أقل.

| الوسطاء | الأدوات المالية | رسوم الوساطة (يورونكست) | رأينا |

|---|---|---|---|

| حساب الأوراق المالية، حساب الهامش | بدون عمولة لحجم شهري بحد أقصى 100,000 يورو، ثم 0.20%. | XTB: تداول بدون عمولة، ولكن مع اختيار الأوراق المالية التي تقتصر على 3,600 سهم و1,350 من صناديق المؤشرات المتداولة. حساب تجريبي مجاني لاختبار المنصة. | |

| الاستثمار ينطوي على مخاطر الخسارة | |||

كيف تصنع هذه المحفظة؟

توفر صناديق الاستثمار المتداولة تعرضًا متنوعًا.

في هذه الحالة ، نستخدم صناديق الاستثمار المتداولة غير المعتمدة على المديونية. أنت تدفع فقط رسوم الإدارة ، والتي عادة ما تكون منخفضة للغاية.

عادة ، تكون رسوم ETF لمؤشر الأسهم هي الأرخص (عادة أقل من 15 نقطة أساس) ؛ تعتبر صناديق السندات المتداولة في البورصة أغلى قليلاً بشكل عام (عادةً من 10 إلى 50 نقطة أساس ، اعتمادًا على نوع صندوق السندات) ؛ صناديق الاستثمار المتداولة للسلع هي الأغلى تكلفة (عادة ما تكون أكثر من 40 نقطة أساس).

هذا مثال :

- حقوق الملكية في الأسواق المطورة (SPY) = 25000 يورو

- أسهم الأسواق الناشئة (EEM) = 5000 يورو

- السندات المرتبطة بالتضخم (TIP) = 30000 يورو

- سندات الأسواق الناشئة (EMLC) = 5000 يورو

- الذهب (GLD) = 15000 يورو

- المواد الخام (GSG) = 5000 يورو

- السندات الحكومية طويلة الأجل (TLT) = 15000 يورو

لكن ماذا عن تكلفة الاقتراض؟

هذا سؤال جيد ، لأن تكلفة الاقتراض في محفظتك ليست مجانية دائمًا.

هناك طريقتان رئيسيتان:

1) العقود الآجلة

تسمح لك العقود الآجلة بشراء تعرض كبير لأصل معين مقابل إنفاق صغير.

على سبيل المثال ، مع بعض العقود الآجلة ، يمكنك الحصول على تعرض بقيمة 10 دولارات لكل دولار ضمان.

لذلك من السهل الحصول على الرافعة المالية من خلال العقود الآجلة ، ولكن قد يكون من السهل الحصول على رافعة مالية مفرطة ويصعب تحديد حجم المراكز بشكل مناسب.

هذه الأيام ، العقود الآجلة الأصغر (يشار إليها أحيانًا بالعقود "المصغرة") متاحة لتناسب بشكل أفضل احتياجات الحسابات المكونة من 5 و 6 أرقام.

السيولة هي أيضا عامل مهم. بعض العقود الآجلة ليست شديدة السيولة ، مما يطرح مشكلة إضافية لأن السبريد يزيد من تكاليف المعاملات ، مما يؤثر بشكل مباشر على العائد.

أيضًا ، العقود الآجلة لها تاريخ انتهاء صلاحية. يجب عليك تجديد العقود من تاريخ إلى آخر ، غالبًا مرة كل ثلاثة أشهر ، ولكن أحيانًا كل شهر إلى شهرين. هذا ينطوي على تكاليف المعاملات.

2) استعارة

يمكن أن تكون الديون الهامشية باهظة الثمن.

على سبيل المثال ، إذا كان لديك 100000 يورو وتريد تعرض 2x ، فهذا يعني 200000 يورو في الأصول. هذا يعني أن عليك اقتراض 100000 يورو.

إذا كانت تكلفة الهامش لديك 5٪ (يمكن أن تكون أعلى من ذلك بسهولة) ، فهذا يعني 5000 دولار في السنة. إذا كانت أصولك تولد تدفقًا نقديًا يبلغ 10000 دولار سنويًا في المتوسط ، فهذا يعني أن نصف ذلك يتم تحمُّله من خلال تكاليف الهامش وحدها (أي الفائدة).

لذلك يجب أن تحاول تقليل القروض النقدية الخاصة بك.

كيفية الاقتراض دون دفع فوائد

هناك طريقة للاقتراض على الهامش دون دفع فائدة الهامش.

كما أنه ينطوي على الاحتفاظ بمحفظة من المراكز القصيرة.

في الواقع ، يمنحك البيع على المكشوف ائتمانًا نقديًا لحسابك ، مما يسمح لك بتجنب أي صافي اقتراض.

ومع ذلك ، قد يكون من الصعب الفوز بالبيع على المكشوف عندما يكون الحافز على الجانب العلوي من هذه الأصول.

لذلك فإن إحدى طرق تحقيق ذلك هي إدارة محفظة من المراكز القصيرة مع خيارات بيع مغطاة.

يتلخص الأمر في الأساس في هذا: تولد خيارات البيع المباعة مقابل المراكز القصيرة دخلاً ، بينما تعوض المحفظة القصيرة فائدة الهامش ، مما يسمح لك بالاستمرار لفترة أطول على الأصول الأساسية.

لا ينصح بهذا بالضرورة لأنه معقد. لكن تشغيل كتاب قصير أو كتاب قصير مع خيارات البيع لجني الإيرادات من تلك المراكز القصيرة يعد استراتيجية مع ذلك.

كما أننا لم نقم بتضمين رسوم المعاملات في هذه الاختبارات الخلفية. في الواقع ، ستدفع بعض السبريد للدخول والخروج من مراكزك ، لكن هذا ليس بالأمر الكبير إذا كنت تشتري الأوراق المالية وتحتفظ بها على المدى الطويل.

تجنب استخدام صناديق الاستثمار المتداولة ذات الرافعة المالية

صناديق الاستثمار المتداولة ذات الرافعة المالية ليست جيدة لأي أفق زمني بخلاف اليوم.

تعتبر صناديق الاستثمار المتداولة ذات الرافعة المالية سيئة بشكل خاص لأي إطار زمني يتجاوز يوم واحد بسبب تضاؤل الوقت أو خطأ في التتبع.

يجب التعامل معها بحذر إذا تم استخدامها لأغراض أخرى غير التداول اليومي. في الواقع ، يتم إعادة حساب قيمهم كل يوم تداول.

هذا هو السبب في حساب النسب المئوية أكثر من قيمة المؤشر. إذا انخفضت قيمة المؤشر بنسبة 20٪ ، فستكون هناك حاجة إلى ربح بنسبة 25٪ لتعويض الخسائر ، وهو ما تعكسه صناديق الاستثمار المتداولة ذات الرافعة المالية.

مثال

على سبيل المثال ، إذا انتقل مؤشر من 100 إلى 99 ، فإنه يفقد 1٪ من قيمته.

إذا عاد المؤشر إلى 100 في اليوم التالي ، فهذا يمثل ربحًا بنسبة 1.01٪.

صناديق الاستثمار المتداولة ذات الرافعة المالية 2x للمؤشر الأساسي ستخسر 2٪ من 100 إلى 98.

في اليوم التالي ، سوف تكسب ETF 2.02٪ لتتبع المؤشر (ضعف مكاسب 1.01٪).

ومع ذلك ، بعد إعادة الضبط اليومية ، والقيام بالحسابات ، بأخذ 98 مضروبًا في 2.02 في المائة ، نحصل على 99.98 فقط.

تؤدي حركات الأسعار الإضافية إلى تفاقم خطأ التتبع هذا ، مع زيادة التقلبات التي تؤدي إلى فجوة أكبر.

لهذا السبب ، تُظهر صناديق الاستثمار المتداولة ذات الرافعة المالية هذه نمط اضمحلال طبيعي يحرف مدى فعاليتها في عكس ما تهدف إلى تتبعه على المدى الطويل ، أي على مدى فترة أطول من عام.

إذا انخفض السوق وكنت في وضع طويل في صندوق ETF قصير المدى 2x أو 3x ، فستجني أموالًا أكثر من مجرد البيع على 3x S&P 500 ETF مثل SPXU.

لكنها لن تكون 3x التي يعتقد الكثيرون أنهم سيحصلون عليها ما لم تحدد فترة الحجز ليوم واحد.

ومع ذلك ، فإن ميزة هذه الأوراق المالية هي أنه يمكن تداولها في حساب تداول الأسهم العادي لأولئك الذين ليس لديهم حسابات العقود الآجلة والخيارات.

ومع ذلك ، يجب تجنب الأصناف ذات الرافعة المالية بشكل مثالي لأولئك الذين لديهم فترات احتجاز أطول من يوم واحد بسبب خطأ التتبع الناتج.

أسئلة وأجوبة - ماذا تفعل بـ 100،000 يورو؟

هل يجب علي شراء الأسهم والأوراق المالية الفردية؟

فكرة هذه المحفظة هي أن يكون لديك تنوع واسع لأخذ المخاطر بشكل أكثر كفاءة.

هذا توزيع استراتيجي للأصول وليس تكتيكيًا.

لذلك فإن صناديق الاستثمار المتداولة هي الأنسب لهذا الغرض ، لأنها طريقة سهلة لتحقيق ذلك. ومع ذلك ، إذا كنت ترغب في شراء أسهم فردية ، فلا بأس بذلك.

تحتاج فقط إلى توخي الحذر في التحديدات التكتيكية وتجنب التعرض المركز الذي يزيد من المخاطر.

كيف يمكنني إعادة موازنة محفظتي؟

يجب إعادة موازنة المحفظة حسب الحاجة. هذا ليس بالضرورة مرة كل ربع سنة أو سنة ، على الرغم من أنه من الممكن القيام بذلك إذا كان القيام بذلك أكثر ملاءمة.

في الواقع ، سيكون توزيع الأصول الأساسية قد تغير وتريد الحفاظ على النسبة المرغوبة.

يتم ذلك عن طريق بيع الأصل الذي زادت قيمته أكثر من غيره واستخدام عائدات البيع لشراء المزيد من الأصول الأخرى.

في نفس الوقت ، ضع في اعتبارك الآثار الضريبية الخاصة بك.

نظرًا للقوانين التي تحكم مكاسب رأس المال قصيرة وطويلة الأجل ، قد تجد أنه من المفيد زيادة فترات الاحتفاظ الخاصة بك.

هل يجب أن أستخدم الرافعة المالية؟

هذا ليس مفهومًا أبيض وأسود - "كل النفوذ سيء ، ولا توجد نفوذ جيد".

يمكن أن تكون المحفظة ذات الرافعة المالية المتواضعة والمتوازنة والمتنوعة أفضل (على سبيل المثال ، عوائد أعلى ومخاطر أقل) من المحفظة غير المدعومة والضعيفة التنوع.

الرافعة المالية هي أداة مثل أي أداة أخرى. ترجع معظم المشاكل المالية إلى شكل من أشكال الإفراط في المديونية - على سبيل المثال ، الاستخدام المتهور للهامش ، والاستخدام المتهور للعقود الآجلة ، والبيع على المكشوف للخيارات.

المفتاح هو عدم استخدام الكثير من النفوذ (الذي يعيدنا إلى السؤال "ما مدى السلبيات التي يمكنك تحملها") وأن تكون على دراية بالمخاطر.

القاعدة الأساسية الجيدة هي الحفاظ على التقلب الكلي لمحفظتك بنسبة 20٪ أو أقل. أولئك الأقرب إلى التقاعد أو المرحلة التي سيحتاجون فيها إلى المال في المحفظة يمكنهم التفكير في الذهاب إلى أقل من 12٪ أو حتى 10٪.

ماذا عن وقف الخسائر؟

وقف الخسارة هو أمر ببيع ورقة مالية عندما تصل إلى سعر معين.

إنه مصمم للحد من خسارة المستثمر في مركز في ورقة مالية.

على سبيل المثال ، لنفترض أنك اشتريت أسهم شركة XYZ بسعر 50 دولارًا لكل سهم.

يمكنك وضع أمر إيقاف الخسارة عند 45 يورو ، والذي سيبيع أسهمك تلقائيًا إذا انخفض السعر إلى هذا المستوى.

لا توجد إجابة "صحيحة" عندما يتعلق الأمر بأوامر الإيقاف.

يعتمد ذلك على أهدافك الاستثمارية ، وتحمل المخاطر وعوامل أخرى.

يختار بعض المستثمرين تعيين حدود للخسارة ، بينما يشعر الآخرون براحة أكبر حيال ذلك.

من المهم أن تتذكر أن وقف الخسارة ليس مضمونًا.

إذا انهار السوق (فتح بسعر أقل من سعر إغلاق اليوم السابق) ، فقد لا يتم تنفيذ أمر وقف الخسارة الخاص بك بالسعر المطلوب.

أيضًا ، تعتبر نقاط التحفيز مفهوم تداول أكثر من كونها مفهوم استثمار.

يميل التجار والمستثمرون إلى التفكير بشكل مختلف في الأسواق. بالنسبة للمتداولين ، كل ما يهم هو المكاسب أو الخسائر الناتجة عن تحركات السوق. من المرجح أن يفكر المستثمرون في الأسهم على أنها أجزاء من الشركة.

على سبيل المثال ، لا ينظر مالك الأرض الزراعية إلى انخفاض الأسعار على أنه خسارة للمال. يفكر في صافي الدخل الذي يحصل عليه من الأرض. في الواقع ، إذا كانت الأسعار تنخفض ويحصل على المزيد من الإيرادات لكل وحدة من الأرض ، فقد يكون من المنطقي شراء المزيد.

إذا كانت الأراضي الزراعية عبارة عن أوراق مالية سائلة ، فإن التاجر سوف ينظر إلى خسائر تقييم السوق هذه على أنها شيء سيء.

أليس اختيار الأسهم الفردية أفضل من شراء صناديق الاستثمار المتداولة؟

كل ما هو معروف مضمّن بالفعل في السعر.

لا يتحدد سعر السوق بما إذا كانت الأشياء جيدة أم سيئة. يتم تحديده من خلال ما إذا كانت الأشياء جيدة أو سيئة بالنسبة لما هو متوقع بالفعل.

هذا هو السبب في أن السهم يمكن أن ينتعش بعد تقرير أرباح سيئ. كانت توقعات السوق أنه سيكون أمرًا فظيعًا.

أو لماذا يمكن أن ينخفض السهم بشكل حاد على الرغم من تقرير الأرباح الجيد للغاية. كان السوق يتوقع تقريرا ممتازا. حتى لو كان ممتازًا ، يمكن تقليل تقديرات التوقعات ، مما قد يؤدي إلى انخفاض.

يمكن أن تكون المراهنة على شركة سيئة بنفس جودة الرهان على شركة جيدة لأن أسعارها تعكس بالفعل ما هو معروف.

هذا هو سبب فشل Nifty Fifty في أواخر الستينيات وأوائل السبعينيات. كانت هذه أفعالاً "لا بد منها" كان يُنظر إليها على أنها الحاضر والمستقبل. لكن أسعارها فاقت إمكاناتها الحقيقية للأرباح المستقبلية.

كن حذرًا أيضًا من الأسهم التي تعمل على القصص والدعاية والترويج أكثر من الواقع. المخزون هو مطالبة بالأرباح المستقبلية ، أي إنتاج السلع والخدمات بالإضافة إلى تكاليف الإنتاج.

هذا هو نفس السبب الذي يجعل المراهنة على الفرق الخطأ جيدة مثل المراهنة على الفرق الكبيرة في أسواق المراهنات الرياضية.

لا نتوقع الكثير من الفرق السيئة. لذلك هم مستضعفون بشكل منتظم ولديهم فروق نقاط مواتية عندما ينشئ صانعو المراهنات سوقًا عليهم يحاول موازنة الأموال على جانبي الرهان.

نتوقع الكثير من الفرق الكبيرة. هم دائمًا ما يكونون مفضلين ويجب عليهم تغطية فروق النقاط الكبيرة نتيجة لذلك.

خيارات أخرى لما يجب فعله بمبلغ 100000 يورو

ما قمنا بتغطيته أعلاه هو نهج سلبي لاستثمار 100،000 دولار.

على الرغم من أن مبلغ 100000 يورو هو مبلغ جيد من المال ، إلا أنه إذا كنت ستستخدمه بهدف العيش على المدى الطويل ، فلن يذهب إلى هذا الحد.

إذا طبقنا قاعدة 4٪ ، فقد يدر هذا حوالي 4000 يورو سنويًا (أو حوالي 300 إلى 350 يورو شهريًا).

هناك طرق أخرى لتحقيق عوائد أفضل ، على الرغم من أن هذه الأساليب أكثر نشاطًا أو ببساطة أكثر خطورة.

دعونا نفحصهم.

# 1 ابدأ أو اشترِ مشروعًا يستفيد من مهاراتك.

يمكنك إما بدء مشروعك التجاري الخاص أو شراء مشروع تجاري قائم.

تتمثل فائدة شراء شركة قائمة في أنها تمتلك بالفعل قاعدة عملاء أو فريقًا أو عملية أو على الأقل شكل من أشكال الجذب.

إذا بدأت مشروعًا تجاريًا من الصفر ، فسيكون لديك قدر أكبر من التحكم في نفقاتك ، ولكن لديك أيضًا مخاطر أكبر لأن النجاح ليس مضمونًا.

في كلتا الحالتين ، يمكن أن يكون امتلاك عملك الخاص طريقة رائعة لتوليد الدخل وبناء الثروة بمرور الوقت.

فقط تأكد من بذل العناية الواجبة قبل اتخاذ أي قرارات.

فكر أيضًا في كيفية استفادة الشركة من مهاراتك. إذا كنت مبرمجًا ، فيمكنك إنشاء (أو شراء) مشروع SaaS. إذا كنت تعمل في مجال تحسين محركات البحث ، فيمكنك بدء (أو شراء) مدونة.

ضع في اعتبارك أيضًا أوجه التآزر. كيف سيساعد هذا مشروعًا تجاريًا قائمًا على تقليل التكاليف أو إنشاء فرص بيع إضافي أو بيع إضافي؟

على سبيل المثال ، قد يشتري وسيط عبر الإنترنت منصة استثمار تلقائي لجذب المستثمرين الشباب ، أو شراء منصة تقنية وساطة رائدة لجذب المزيد من العملاء المؤسسيين.

# 2 استثمر في العقارات

يمكن أن يكون الاستثمار في العقارات طريقة رائعة لتوليد الدخل وبناء الثروة بمرور الوقت.

ومع ذلك ، فأنت بحاجة حقًا إلى معرفة العقارات لتحقيق أقصى استفادة منها.

على سبيل المثال ، تحتاج إلى تحديد الصفقات الجيدة وتحديد الترقيات المناسبة لتحقيق أقصى استفادة منها.

يجب عليك أيضًا مراعاة الوقت والجهد المبذولين في إدارة العقارات المؤجرة.

وإذا لم تكن حريصًا ، فقد تكون العقارات استثمارًا محفوفًا بالمخاطر.

ولكن إذا تمت إدارتها بشكل جيد ، فقد تكون طريقة رائعة لبناء الثروة بمرور الوقت. فقط تأكد من أداء واجبك قبل أن تبدأ.

# 3 استثمارات الملاك

قد يكون هذا محفوفًا بالمخاطر لأن معظم صفقات رأس المال الاستثماري لا تعيد أي رأس مال في النهاية.

ومع ذلك ، بالنسبة للمستثمرين الذين يجيدون اكتشاف الفرص ، يمكن أن تكون طريقة رائعة لكسب المال.

المفتاح هو أن تفهم تمامًا الشركات التي تستثمر فيها ، واتجاهها ، واتجاهاتها الناشئة ، والأسواق النامية ، والحصول على فكرة جيدة عن إمكاناتها.

وكما هو الحال مع أي استثمار ، لا تضع كل بيضك في سلة واحدة. تنويع استثماراتك لتقليل المخاطر.

# 4 التداول

هذا هو تداول المضاربة حيث تشتري وتبيع الأسهم أو الأصول الأخرى في غضون فترة زمنية قصيرة ، عادة ما تكون بضعة أيام أو أسابيع.

الهدف هو الاستفادة من تحركات الأسعار على المدى القصير.

قد يكون هذا محفوفًا بالمخاطر ، حيث يصعب التنبؤ بحركات الأسعار خلال هذه الفترة القصيرة.

تعتمد فعاليتك على المعلومات التي لديك وعمليتك.

ومع ذلك ، إذا كنت جيدًا في ذلك ، يمكن أن يكون التداول وسيلة لكسب المال.

فقط تأكد من استخدام الأموال التي يمكنك تحمل خسارتها فقط ولا تنجرف في الإثارة.

الخلاصة - ما العمل بـ 100،000 يورو؟

إذا كنت ترغب في تداول 100000 يورو بطريقة تزيد من مكافأتك مقارنة بمخاطرك في الأسواق السائلة ، فستحتاج إلى أن تكون متوازناً.

لا تحتاج إلى عمل تنبؤات اقتصادية / سوقية صحيحة لتقوم بعمل جيد.

الأمر كله يتعلق بتوزيع رقائقك بالتساوي والفعالية والتجميع.

لا يتعلق الأمر بأن تكون على حق طوال الوقت.

الهدف هو بناء نظام يدر الدخل ويزداد قيمته بمرور الوقت ، بينما يمنحك المرونة لتعيش حياتك بالطريقة التي تريدها.

هذه مجرد خيارات قليلة لما يجب فعله بمبلغ 100000 يورو. من المهم أن تجد استثمارًا يتناسب مع تحملك للمخاطر وأهدافك. وكما هو الحال دائمًا ، تذكر تنويع استثماراتك ، حتى عندما تتداول أو تكون محفظتك عرضة لمعدل دوران مرتفع.

بقليل من التفكير والتخطيط ، يمكنك جعل مبلغ 100،000 دولار أمريكي يعمل من أجلك.

تداول العقود مقابل الفروقات ينطوي على مخاطر كبيرة للخسارة ، لذلك فهو غير مناسب لجميع المستثمرين. 74 إلى 89 ٪ من حسابات المستثمرين الأفراد يخسرون المال عن طريق تداول العقود مقابل الفروقات.