حقائق وإحصاءات عن سوق الأوراق المالية

- الأسلاف القديمة والوسطى (حتى عام 1500)

- العصر الذهبي الهولندي وولادة الأسواق المالية الحديثة (1600-1700)

- الفقاعات قبل ”الفقاعة“: الزنبق والهوس في عشرينيات القرن السابع عشر (1630-1720)

- مؤسسية البورصات (1700-1800)

- معيار العائدات طويلة الأجل (1900 حتى الآن)

- الانهيارات الكبرى والانخفاضات الحادة

- التقييمات: CAPE والدورات الاقتصادية الكبرى

- حصة الولايات المتحدة في السوق العالمية

- التركيبة القطاعية والصناعية

- النسب الاقتصادية الكلية ونسب الثروة

- مقاييس التقلب والمخاطر

- كيف تطورت البنية الدقيقة: من الكسور إلى السرعة، وظهور تعليق التداول

- الثورات السلبية وصناديق الاستثمار المتداولة في البورصة (ETF)

- الخيارات و”عصر جاما“ الجديد

- التداول عالي التردد والخوارزمي

- إحصاءات وحجم السوق العالمية

- الأسهم الجديدة والقيمة السوقية الضخمة

- بورصة نيويورك وهندسة السوق الأمريكية في الممارسة العملية

- ”جولة إحصائية“ زمنية عبر تاريخ الأسواق

- كيفية ”قراءة“ إحصاءات السوق في سياقها (بعض المبادئ)

- تخفيضات أعمق: إحصاءات سوقية متخصصة ولكنها مثيرة للاهتمام

- ”الماضي والحاضر“

- لعشاق البيانات: أين يمكن العثور على السلاسل الأولية؟

- ملخص: ما تكشفه الإحصاءات عن الأسواق

- وسطاء للاستثمار في البورصة

في هذا المقال، نقدم مجموعة من الحقائق والإحصاءات ذات الصلة بالسوق المالية، مصنفة حسب الفترة الزمنية.

نبدأ بالخلفية التاريخية والتجارب الأولى للشركات المساهمة، مروراً بولادة البورصة الحديثة في هولندا، وصولاً إلى الأسواق الحالية التي تتميز بسرعتها وتشبعها بصناديق الاستثمار المتداولة في البورصة (ETF) ووجود خيارات التداول فيها.

الأسلاف القديمة والوسطى (حتى عام 1500)

في أثينا الكلاسيكية (القرن الخامس إلى الرابع قبل الميلاد)، كان المصرفيون الخاصون (trapezitai) يقبلون الودائع ويمنحون القروض ويحولون الأموال.

كانت هذه هي العناصر الأولى المكونة لأسواق رأس المال. على الرغم من عدم وجود سوق للأوراق المالية كما نعرفها اليوم، إلا أن التقاسم التعاقدي للأرباح والقروض البحرية خلق مطالبات قابلة للتداول على الإيرادات المستقبلية.

في الجمهورية والإمبراطورية الرومانية (اعتبارًا من القرن الثاني قبل الميلاد)، كانت societates publicanorum (شركات خاصة تتولى تحصيل الضرائب والعقود العامة) تصدر partes (أسهم) يمكن شراؤها وبيعها بين النخبة الرومانية. غالبًا ما يُشار إلى هذا النظام باعتباره أقرب نظير قديم للأسهم: سندات قابلة للتحويل في شركة ربحية تؤدي وظائف عامة.

أرست سندات التحويل في أوروبا في العصور الوسطى (القرنين الثالث عشر والخامس عشر) وتمويل التجار البعيدين أسس الأسواق السائلة: توحيد العقود، والديون القابلة للتحويل، وفكرة أن المخاطر يمكن تقييمها وبيعها.

في أواخر القرن السادس عشر، كانت بورصات السلع (على سبيل المثال في أنتويرب) توفر جلسات تداول منظمة ومتكررة واكتشاف الأسعار بين التجار. وقد قامت هذه الأسواق البدائية بتوحيد مفهوم أماكن التداول الموحدة.

العصر الذهبي الهولندي وولادة الأسواق المالية الحديثة (1600-1700)

1602

أصبحت شركة الهند الشرقية الهولندية (VOC) أول شركة مساهمة دائمة في العالم ذات ملكية متفرقة للأسهم وقابلة للتحويل بحرية. تعتبر بورصة أمستردام عمومًا أول بورصة رسمية في العالم.

كان ميثاق VOC يفتح صراحة شراء الأسهم للمقيمين في الجمهورية الهولندية؛ وسرعان ما انتقلت المعاملات إلى سوق ثانوية منظمة في أمستردام.

أول ”طرح عام أولي“

يعتبر الاكتتاب العام في أسهم VOC في عام 1602 على نطاق واسع أول طرح عام أولي في العالم.

على الرغم من أنه لم يكن طرحًا للاكتتاب العام بالمعنى التنظيمي الحالي، إلا أنه كان يعمل بطريقة مماثلة: كان المواطنون يشترون أسهمًا في شركة دائمة على أمل الحصول على أرباح وأرباح رأسمالية.

ولادة الأدب المالي

في عام 1688، نشر جوزيف دي لا فيغا كتاب Confusión de confusiones، وهو أول عمل شامل عن التداول في البورصة وعلم نفس الأسواق، يصف الارتفاعات والانخفاضات والركنات والخيارات في أمستردام، قبل عدة قرون من ظهور قناة CNBC.

بدايات البنية التحتية للأسواق

كانت أمستردام أول من أدخل البيع على المكشوف والخيارات والعقود الآجلة واتفاقيات الهامش. هذه التقنيات معروفة جيدًا للمتداولين في المشتقات الحديثة.

الفقاعات قبل ”الفقاعة“: الزنبق والهوس في عشرينيات القرن السابع عشر (1630-1720)

1636-1637 هوس الزنبق

شهدت عقود بيع بصيلات الزنبق النادرة في الجمهورية الهولندية ارتفاعًا وانهيارًا غير عاديين في الأسعار.

لا يزال حجمها وآليتها موضع نقاش بين المؤرخين، ولكنها تعد مثالاً أساسياً يحذر من العقود الآجلة ذات الرافعة المالية، والضمانات غير الكافية، والتوقعات الانعكاسية.

1720 ”عام الفقاعات“

كانت فقاعة شركة جنوب البحر (لندن) وفقاعة ميسيسيبي (باريس) أول حالات هوس دولية حقيقية بالأصول.

ارتفع سعر سهم شركة جنوب البحر، المدفوع بتحويلات الديون إلى أسهم وحمى المضاربة، من حوالي 128.5 جنيه إسترليني في بداية عام 1720 إلى 1000 جنيه إسترليني في أغسطس، قبل أن ينهار بنحو 80٪ في نهاية العام. أدى ذلك إلى اعتماد قانون الفقاعة (Bubble Act) وظهور جيل من الحذر التنظيمي.

توجد اليوم سلاسل أسعار مؤرشفة لعشرات الأوراق المالية من عام 1720 (Yale ICF)، مما يسمح للباحثين بتحديد حجم الفقاعة في لندن وأمستردام وباريس.

ترمز خسائر إسحاق نيوتن (الذي ”كان قادرًا على حساب حركات الأجرام السماوية، ولكنه لم يكن قادرًا على حساب جنون البشر“) إلى حمى المضاربة في تلك الحقبة وإلى فهم أفضل للطبيعة الاحتمالية/غير الحتمية للأسواق. وقد تتبع الباحثون المعاصرون ما فعله بالفعل في عام 1720.

حكمة السوق بين عامي 1688 و 1720

تجد أمثال دي لا فيغا (”التوقعات تؤثر على الأسواق أكثر من الأحداث“) صدى لها في علم التمويل السلوكي الحديث.

وهي ذات صلة اليوم أيضًا، لأن الشركات قد تحصل على تقييمات عالية جدًا ليس بسبب أرباحها، ولكن ببساطة لأنها القيمة الحالية المكبرة لفكرة ما، أي شيء قد يكون مجرد توقع طويل الأجل، وليس نتيجة مربحة.

مؤسسية البورصات (1700-1800)

1792 | اتفاقية باتونوود (نيويورك)

اتفق أربعة وعشرون سمسارًا على التداول فيما بينهم فقط بعمولات ثابتة.

وقد أدى ذلك إلى نشأة ما أصبح يعرف باسم بورصة نيويورك (NYSE).

جاء هذا الاتفاق في أعقاب الذعر المالي المرتبط بالمضارب ويليام دوير، ويُحتفل به باعتباره تأسيس بورصة نيويورك.

يُظهر النص الذي وصل إلينا بند العمولة البالغ 0.25٪ والقيود التجارية بين الموقعين.

من المعاملات في المقاهي إلى مجالس الإدارة الرسمية

انتقلت بورصة لندن من التداول في المقاهي إلى ترتيبات أكثر رسمية.

وكان ذلك انعكاسًا لمسار نيويورك، التي انتقلت من التداول على الأرصفة إلى قاعات التداول المنظمة.

البيانات والإفصاح

شهد القرن التاسع عشر ظهور نشر الأسعار عبر التلغراف، والتلغراف الآلي (1867)، وحسابات الشركات الأكثر توحيدًا.

معيار العائدات طويلة الأجل (1900 حتى الآن)

المصدر النهائي للعائدات على مدى أكثر من قرن في مختلف البلدان هو Global Investment Returns Yearbook (Dimson, Marsh, Staunton؛ الآن UBS).

وهي تتابع 35 سوقًا (منها 23 سوقًا منذ عام 1900) وتقدم مؤشرات مركبة عالمية للأسواق العالمية، والعالمية خارج الولايات المتحدة، والمتقدمة والناشئة.

وتدعم بياناتها طويلة الأجل الرأي الحديث القائل بأن الأسهم تحقق عائدًا حقيقيًا (أي معدلًا حسب التضخم) إيجابيًا مقارنة بالسندات وأذون الخزانة، على الرغم من أن العوائد المستقبلية ستكون على الأرجح أقل من تلك المسجلة خلال العصر الذهبي للقرن العشرين.

قاعدة تجريبية (مأخوذة من DMS/« Triumph of the Optimists »)

منذ عام 1900، حققت الأسهم العالمية عوائد حقيقية في خانة الآحاد (حوالي 5٪ بالقيمة الحقيقية)، متفوقة على سندات الحكومة (≈~2٪ بالقيمة الحقيقية) وسندات الخزانة (≈~0.5 إلى 1٪ بالقيمة الحقيقية).

- 1 دولار استثمر في الأسهم الأمريكية في عام 1900 -> حوالي 80000 دولار بالقيمة الحقيقية في عام 2025 (≈6.5٪ عائد حقيقي سنوي)

- 1 دولار مستثمر في السندات -> حوالي 300 دولار

- 1 دولار مستثمر في سندات الخزانة -> حوالي 20 دولار

التأثير

على مدى فترات طويلة، يتراكم الأداء المتفوق للأسهم بشكل مذهل.

لكن المكافأة تأتي بشكل غير متكافئ، مع تنازلات في شكل انخفاضات كبيرة وتغيرات في النظام ودورات التقييم على مدى عدة عقود.

النطاق العالمي والتكوين

عدد الشركات العامة في العالم: حوالي 58000 شركة مدرجة، مقابل حوالي 60000 في عام 2017.

تمثل بورصة نيويورك وناسداك معًا حوالي 42٪ من القيمة السوقية العالمية.

| السنة | القيمة السوقية (بالتريليونات من الدولارات) | نسبة الناتج المحلي الإجمالي العالمي | عدد الشركات المدرجة |

| 1900 | ~ 0.05 | < 10 % | بضع مئات |

| 2000 | ~ 30 | ~ 85 % | ~ 51 000 |

| 2025 | ~ 115 | ~ 130 % | ~ 58 000 |

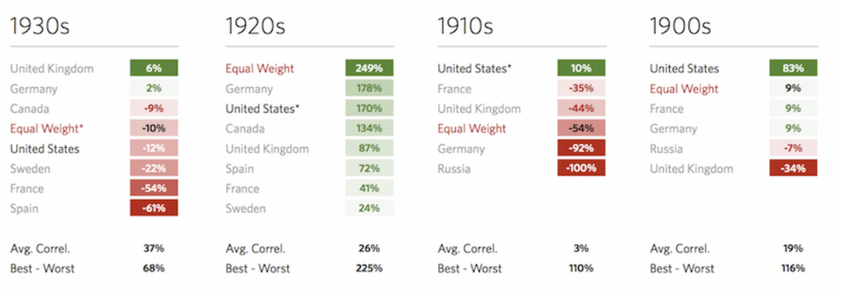

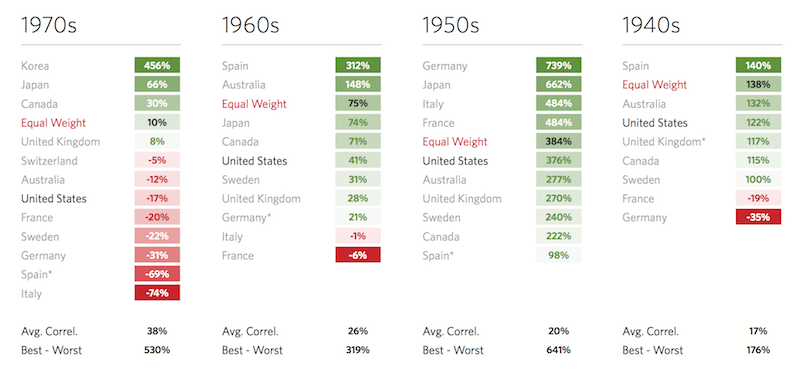

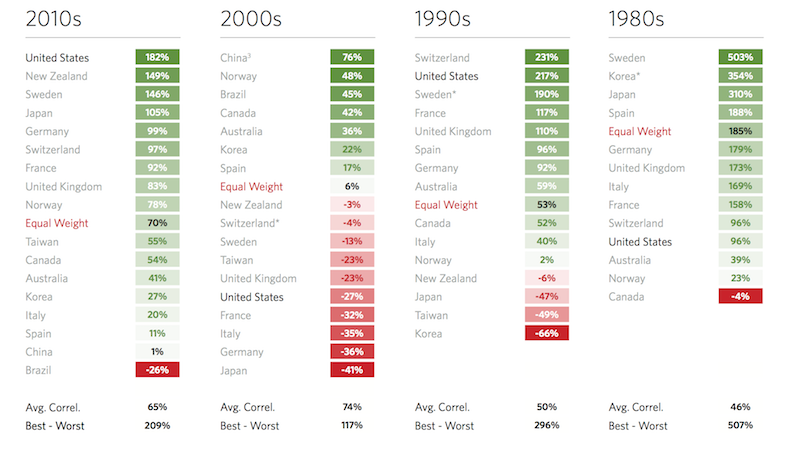

عقدًا بعد عقد

كما رأينا هنا، فيما يلي العوائد العشرية للأسواق الرئيسية:

السنوات 1900-1930

السنوات 1940-1970

السنوات 1980-2010

الانهيارات الكبرى والانخفاضات الحادة

1929-1932 (الكساد الكبير)

بعد أن بلغ ذروته في 3 سبتمبر 1929 (داو 381)، انخفض السوق الأمريكي إلى 41 في يوليو 1932، أي بانخفاض بنسبة 89٪ تقريبًا.

ولم يستعد مستواه لعام 1929 إلا في عام 1954 (بالقيمة الاسمية).

تتفق المصادر المعاصرة والرجعية على حجم ومدة هذا الانخفاض.

الاثنين الأسود (19 أكتوبر 1987)

انخفض مؤشر داو جونز بنسبة 22.6٪ في جلسة واحدة؛ وفقد مؤشر S&P 500 20.5٪، وهو أسوأ انخفاض يومي من حيث النسبة المئوية في تاريخ الولايات المتحدة الحديث.

أدى هذا الحدث إلى تعزيز ضوابط المخاطر، والمناقشات حول تأمين المحافظ الاستثمارية، وأخيراً آليات قطع الدوائر الموجودة اليوم في السوق ككل.

الأزمة المالية العالمية 2008-2009

بين ذروته وأدنى مستوى له، انخفض مؤشر S&P 500 بنحو 57٪ (أكتوبر 2007 - مارس 2009)، وانخفضت الأرباح، وأعيد تعلم ذروات الترابط في أوقات الأزمات.

- الذروة: 9 أكتوبر 2007 — مؤشر S&P 500 عند 1565.15

- القاع: 9 مارس 2009 — مؤشر S&P 500 عند 676.53

صدمة كوفيد (فبراير-مارس 2020)

انخفض مؤشر S&P 500 بنسبة 34٪ في 33 يومًا (أسرع سوق هبوطي على الإطلاق، أسرع حتى من عام 1929 في بداية الكساد الكبير).

أدى ذلك إلى تشغيل عدة قواطع كهربائية من المستوى 1.

تم اختبار الهيكل الذي تم وضعه بعد عام 2008 للتعليق على مستوى السوق والأسهم الفردية (LULD) في الميدان وعمل بشكل عام كما هو متوقع. سنعود إلى هذا الموضوع بمزيد من التفصيل في قسم لاحق.

التقييمات: CAPE والدورات الاقتصادية الكبرى

CAPE (Shiller P/E)

تحسب قاعدة بيانات روبرت شيلر (شهرية منذ عام 1871) نسبة السعر إلى الربح المعدلة وفقًا للدورة الاقتصادية.

يتم الوصول إلى القيم القصوى خلال فترات الذروة: حوالي 44 خلال ذروة شركات الإنترنت في عام 2000؛ بين 30 و40 في أوقات مختلفة خلال العقد الثالث من القرن الحادي والعشرين. (المصدر)

تظل البيانات الأصلية لشيلر المرجع الرئيسي لتاريخ التقييمات؛ وتتابع لوحات المعلومات الخارجية القيمة في الوقت الفعلي.

استخدام CAPE

ترتبط قيم CAPE المرتفعة بانخفاض العوائد الحقيقية على المدى الطويل في وقت لاحق. هناك تباين كبير على المدى القصير.

يعد P/E على المدى القصير والطويل مؤشرًا لاتجاه الرياح، وليس مؤشرًا زمنيًا.

حصة الولايات المتحدة في السوق العالمية

تظل الولايات المتحدة أكبر سوق للأوراق المالية من حيث القيمة السوقية المتداولة.

يبرز دليل UBS مدى انتشار الأسهم الأمريكية وانتشار الشركات الأمريكية في مؤشرات الأسواق العالمية؛ وتتناول الإصدارات والموجزات الحديثة حصة الولايات المتحدة في المؤشر العالمي واستمرارها كقوة ثقيلة.

فيما يلي أهم البلدان الحالية من حيث حصتها في القيمة السوقية العالمية المتداولة، وفقًا لمؤشر MSCI ACWI (المعدل حسب القيمة السوقية المتداولة، الشركات الكبيرة والمتوسطة) في 30 يونيو 2025:

- الولايات المتحدة – 64,13%

- اليابان – 4,83%

- المملكة المتحدة – 3.26%

- الصين – 2.95%

- كندا – 2.86%

- فرنسا – 2.47%

- ألمانيا – 2.31%

- سويسرا – 2.13%

- تايوان – 1.97%

- الهند – 1.88%

في المستقبل، من المتوقع أن ينخفض وزن الولايات المتحدة ويزداد وزن الصين والهند.

من حيث حصص الأسواق الناشئة والحدودية:

- تبلغ حصة الأسواق الناشئة في القيمة السوقية العالمية حوالي 11٪.

- إحصاءات الأسواق الحدودية (القيمة السوقية < 1٪ على المستوى العالمي)

التركيبة القطاعية والصناعية

القطاعات الرئيسية من حيث الترجيح العالمي (تكنولوجيا المعلومات ≈23٪، المالية ≈15٪، الصحة ≈12٪).

التناوب القطاعي بمرور الوقت:

- السنوات 1900: السكك الحديدية، البنوك، التعدين.

- السنوات 1950-1970: الصناعة والطاقة.

- السنوات 1990-2020: التكنولوجيا والاتصالات.

التطور التاريخي للوزن القطاعي لمؤشر S&P 500 (التكنولوجيا 6٪ -> 35٪).

النسب الاقتصادية الكلية ونسب الثروة

- نسبة القيمة السوقية / الناتج المحلي الإجمالي العالمي: 2025 ≈130٪ (مقابل 40٪ في عام 1990)

- القيمة السوقية / الناتج المحلي الإجمالي لكل بلد (الولايات المتحدة ≈160٪، اليابان ≈120٪، الهند ≈100٪، الصين ≈70٪)

- تطور حصة أرباح الشركات في الناتج المحلي الإجمالي (الولايات المتحدة: 5٪ في الخمسينيات → ~12٪ في العشرينيات)

الثروة العالمية والمشاركة

- تقدير حيازة الأسهم من قبل الأسر في العالم: حوالي 56٪ من البالغين يمتلكون أسهمًا في الولايات المتحدة، مقابل أقل من 10٪ في معظم الأسواق الناشئة.

- حيازة الأسهم حسب الفئة السكانية: 1٪ من المستثمرين الأمريكيين يمتلكون حوالي 54٪ من الثروة في شكل أسهم.

مقاييس التقلب والمخاطر

- متوسط التقلب السنوي طويل الأجل للمؤشرات الرئيسية (S&P 500 ≈ 15-17٪؛ MSCI EM ≈ 22٪).

- المتوسطات التاريخية لمؤشر VIX (المتوسط ≈ 19 منذ عام 1990).

- أقصى انخفاضات منذ عام 1929 (أزمة النفط في 1973-74: -48٪؛ انهيار قطاع التكنولوجيا في 2000-02: -49٪؛ 2008: -57٪؛ التضخم الهبوطي في 2022: -25٪).

- متوسط تكرار الأسواق الهابطة (كل 5 إلى 6 سنوات تاريخياً).

كيف تطورت البنية الدقيقة: من الكسور إلى السرعة، وظهور تعليق التداول

أدى التحويل إلى النظام العشري (2001) إلى استبدال الأسعار الكسرية (على سبيل المثال، الثمانيات) بالسنتات، مما أدى إلى تقلص الفروق السعرية وتغيير اقتصاديات الوسطاء.

لا تزال هناك بقايا من عصر الكسور في مختلف السلع الأساسية، مثل الذرة والماشية وغيرها.

مقاطعات الدائرة (على نطاق السوق)

اليوم، تعلق الأسواق الأمريكية التداولات عند -7٪ (المستوى 1) و-13٪ (المستوى 2) لمدة 15 دقيقة خلال معظم اليوم؛ وعند -20٪ (المستوى 3)، يتم تعليق التداولات لبقية الجلسة.

تستند المشغلات إلى الإغلاق السابق لمؤشر S&P 500 ويتم إعادة حسابها يوميًا.

LULD (حد الارتفاع/الانخفاض لأسهم فردية)

تم وضع LULD بعد الانهيار السريع، ويحدد نطاقات أسعار ديناميكية حول سعر مرجعي لكل سهم NMS لتجنب عمليات التنفيذ البعيدة عن القيمة المتفق عليها.

تُظهر التحليلات الأكاديمية وتحليلات هيئة الأوراق المالية والبورصات (SEC) أن LULD قد قلل من تكرار/حجم التقلبات السعرية القصوى وقصيرة الأجل مقارنة بالآليات السابقة.

الابتكارات التكنولوجية والهيكلية

- أصبح متوسط زمن الاستجابة لتنفيذ الصفقة أقل من 0.001 ثانية.

- عدد المعاملات اليومية على الأسهم الأمريكية (≈100 إلى 150 مليون معاملة يوميًا)

- تمثل معدلات اعتماد المقاصة المركزية والمجمعات المظلمة وحجم ATS العالمية حاليًا حوالي 40٪ من المعاملات خارج البورصة في الولايات المتحدة.

الثورات السلبية وصناديق الاستثمار المتداولة في البورصة (ETF)

صناديق المؤشرات وصناديق الاستثمار المتداولة في البورصة (ETF)

تحولت المؤشرات من مجال متخصص إلى قناة تخصيص مهيمنة.

تغطي صناديق الاستثمار المتداولة في البورصة (ETF) الآن جميع أنواع التعرضات تقريبًا: البلدان والقطاعات والعوامل والمواضيع والمواد الخام والتقلبات وتراكب الخيارات.

الأرباح الموزعة وعمليات إعادة الشراء

بالنسبة للشركات الأمريكية ذات رؤوس الأموال الكبيرة، غالبًا ما يكون العائد الإجمالي للمساهمين (الأرباح الموزعة + عمليات إعادة الشراء الصافية) مؤشرًا أفضل على العائد النقدي من العائد على الأرباح الموزعة وحده.

في عام 2024، سجل مؤشر S&P 500 رقماً قياسياً بلغ 942.5 مليار دولار من عمليات إعادة الشراء (+18.5 مستوى قياسي للسهم الواحد، مما يوضح التغيير الهيكلي نحو عمليات إعادة الشراء في القرن الحادي والعشرين.

تطور عائد الأرباح

تراوح عائد الأرباح النقدية لمؤشر S&P 500 في الفترة 2010-2020 في كثير من الأحيان بين 1 و2٪، وهو أقل بكثير من المعايير السائدة في منتصف القرن العشرين.

ويعزى ذلك إلى تفضيل عمليات إعادة الشراء واستعداد المستثمرين لدفع مضاعفات أعلى مقابل الأرباح.

إحصاءات السلوك والتدفقات

- حصة المستثمرين الأفراد في حجم التداولات (≈25-30٪ من الأسهم الأمريكية)

- الملكية المؤسسية مقابل الملكية السلبية للصناديق (السلبية ≈45٪ من الأصول المدارة للأسهم الأمريكية)

- حصة صناديق الاستثمار المتداولة في البورصة (ETF) في حجم التداولات اليومية (≈30-35٪ في الولايات المتحدة)

الخيارات و”عصر جاما“ الجديد

أرقام قياسية

بلغت معاملات الخيارات المدرجة في الولايات المتحدة رقماً قياسياً خامساً على التوالي في عام 2024؛ حيث سجلت OCC ما مجموعه 12.22 مليار عقد في عام 2024 (≈91٪ من خيارات الأسهم).

يؤكد تقرير Cboe لعام 2024 إجمالي 12.3 مليار في الولايات المتحدة. تظهر أرقام SIFMA زيادة بنسبة ~127٪ في متوسط حجم الخيارات اليومي منذ عام 2020، مع نمو قوي جدًا في العقود قصيرة الأجل.

شهدت الخيارات 0DTE (التي تنتهي صلاحيتها في نفس اليوم) طفرة حقيقية.

نظرًا لضرورة قيام صناع السوق بتغطية مبيعات الخيارات خلال اليوم، يؤدي ذلك إلى تدفقات قائمة على التغطية وديناميكية ”جاما“ يمكن أن تضخم تحركات المؤشرات، وهو تغيير هيكلي في ظروف السيولة خلال اليوم لاحظته البورصات والمجموعات المسؤولة عن هيكل السوق. (تعكس ملخصات الصحافة المتخصصة وموجز SIFMA هذا الاتجاه).

التداول عالي التردد والخوارزمي

حصة التداول عالي التردد

تختلف التقديرات باختلاف الفترة والمنهجية، لكن عدة مصادر عامة (دراسات هيئة الأوراق المالية والبورصات الأمريكية، وأبحاث جامعية، وكتيبات عن هيكل الأسواق) تقدر حجم النشاط الخوارزمي/التداول عالي التردد بنسبة 50% إلى 70% من حجم الأسهم الأمريكية في الفترة 2010-2020.

الانهيار السريع (2010)

أدى الانهيار السريع (2010) والإصلاحات التي أعقبته إلى وضع قواعد LULD ومفاتيح إيقاف التشغيل وتحسين التنسيق بين الأسواق. تتضمن التحليلات التفصيلية التي أجرتها لجنة الأوراق المالية والبورصات (SEC) بعد وقوع الحدث تحليلات لمشاركة التداول عالي التردد (HFT) حسب الفترة الزمنية المحيطة بالحدث.

إحصاءات وحجم السوق العالمية

التغطية

تنشر الاتحاد العالمي للبورصات (WFE) ومجموعات البورصات (على سبيل المثال، Euronext و Nasdaq و NYSE/ICE و Cboe) سلاسل عن القيمة السوقية والأسعار والأحجام. (تشكل بيانات WFE المرجع القياسي للأرقام العالمية؛ وتشير Euronext Amsterdam صراحة إلى أصولها التي تعود إلى عام 1602).

- سرعة الدوران (النسبة بين القيمة السنوية للمعاملات والقيمة السوقية): الولايات المتحدة ≈ 150٪، اليابان ≈ 60٪، أوروبا ≈ 90٪

استمرارية أمستردام

تعتبر بورصة أمستردام، التي تُعرف اليوم باسم Euronext Amsterdam، أقدم بورصة تعمل بشكل مستمر.

تربط المراجع الحديثة السوق الحالي بتأسيس VOC في عام 1602 وكتاب De la Vega عن الممارسات التجارية في عام 1688.

الأسهم الجديدة والقيمة السوقية الضخمة

أكبر عمليات الطرح في البورصة

يشمل الترتيب شركة أرامكو السعودية (2019) وشركة علي بابا (2014) من بين أكبر الشركات من حيث الإيرادات، في حين تضم قائمة العشرين الأوائل على مستوى العالم عشرات العروض المرتبطة بالتكنولوجيا والحكومة.

الشركات ذات القيمة السوقية الضخمة

تم تجاوز عتبة 1000 مليار دولار من القيمة السوقية في الولايات المتحدة لأول مرة في عام 2018. وقد أرست المساعي اللاحقة للوصول إلى 2000 إلى 5000 مليار دولار مقياسًا جديدًا لترجيح المصدرين الفرديين في المؤشرات وقدرتهم على إعادة الشراء، وهو ما يفسر أهمية الملكية السلبية والتركيز المفرط في بناء المحفظة.

بورصة نيويورك وهندسة السوق الأمريكية في الممارسة العملية

حماية أيام التداول

يتم تزامن تعليق التداول على مستوى السوق عند -7٪/-13٪/-20٪ بين البورصات وإعادة حسابه كل صباح. وينطبق ذلك حتى الساعة 3:25 مساءً (بتوقيت الساحل الشرقي) (المستويات 1/2)؛ وبعد الساعة 3:25 مساءً، لا يمكن تعليق التداول إلا عند المستوى 3. تحد أشرطة LULD للأسهم الفردية من المعاملات خارج النطاقات الديناميكية، مما يقلل من ”جيوب الهواء“.

لماذا هذا مهم؟

أثبتت حالات التعليق المرتبطة بجائحة عام 2020 صحة التصميم: تم تعليق الانخفاضات السريعة، ولكن لم يتم تجميدها؛ واستؤنف اكتشاف الأسعار في إطار مزادات منظمة مع فروق أقل مما كانت عليه في عام 2010.

”جولة إحصائية“ زمنية عبر تاريخ الأسواق

- 1602 - تأسيس شركة الهند الشرقية الهولندية (VOC)؛ الاكتتاب العام في الأسهم؛ أصبحت بورصة أمستردام أول بورصة حديثة.

- 1600-1700 - أمستردام رائدة في مجال البيع على المكشوف والخيارات والعقود الآجلة؛ دي لا فيغا (1688) يوثق سلوك وتكتيكات السوق.

- 1720 - انفجار فقاعات المضاربة لشركة South Sea Company وشركة Mississippi Company؛ لندن تعتمد قانون Bubble Act. سعر سهم South Sea يرتفع إلى 1000 جنيه إسترليني، ثم ينهار بنسبة تقارب 80% في ديسمبر.

- 1792 - اتفاقية باتونوود في نيويورك (24 سمسارًا؛ عمولات بنسبة 0.25٪) بعد حالة من الذعر مرتبطة بويليام دوير؛ تعود أصول بورصة نيويورك إلى هذا التاريخ.

- 1867 - يعمل جهاز التلغراف على تسريع نشر الأسعار؛ ويقلل التحكيم من الفروق في الأسعار بين مختلف البورصات.

- 1871-حتى الآن - تتيح سلسلة بيانات شيلر حول الأسعار والأرباح والأرباح الموزعة ومؤشر أسعار المستهلكين في الولايات المتحدة إجراء تحليل CAPE. بلغ CAPE ذروته بالقرب من 44 في 1999-2000، ثم عاد إلى مستوى يتراوح بين 30 و40 في العقد الثالث من القرن الحادي والعشرين.

- 1900-حتى الآن - توفر الأسهم العالمية عائدًا حقيقيًا في خانة الآحاد في 35 سوقًا يتم تتبعها في Global Investment Returns Yearbook؛ بينما تتخلف السندات وسندات الخزانة عن الركب.

- 1929-1932 - انخفاض بنسبة 89٪ تقريبًا بين الذروة والقيعان في الولايات المتحدة؛ ولم يتم الوصول إلى ذروة جديدة إلا في عام 1954.

- 1987 - الاثنين الأسود: -22.6٪ لمؤشر داو جونز؛ الإصلاحات التي أعقبت الانهيار مهدت الطريق لآليات وقف التداول.

- 2001 - العشرية تقلص الفروق؛ تنمو استراتيجيات التداول عالي التردد.

- 2010 - الانهيار السريع يسرع من تطوير آليات وقف التداول.

- 2013 - اعتماد LULD للأسهم الفردية؛ توحيد آليات وقف التداول على مستوى السوق عند مستويات 7/13/20٪ استنادًا إلى مؤشر S&P.

- 2020 - المستوى 1 من الجائحة (-7٪) يؤدي إلى عدة انقطاعات. يتم وضع تدابير دعم ويلي ذلك انتعاش تاريخي.

- 2024 - يصل حجم الخيارات الأمريكية إلى حوالي 12.2 مليار عقد؛ وتسجل عمليات إعادة الشراء رقماً قياسياً قدره 942.5 مليار دولار لمؤشر S&P 500؛ كما تصل الأرباح الموزعة للسهم الواحد إلى مستوى قياسي (على الرغم من أن عائدات الأرباح تظل منخفضة بالمقارنة).

كيفية ”قراءة“ إحصاءات السوق في سياقها (بعض المبادئ)

من الأفضل فهم السياق بدلاً من التركيز على رقم واحد

”علاوة حقيقية على الأسهم بنسبة 5٪“ هي متوسط محسوب على فترات زمنية مختلفة للغاية: معيار الذهب، الحروب، الصدمات التضخمية، الطفرات التكنولوجية، الانكماش التضخمي وعقود من معدلات الفائدة الصفرية.

تؤثر التقييمات على التوقعات، وليس التوقيت

CAPE مرتفع -> متوسط عوائد متوقعة أقل، ولكن مع تباين كبير.

تؤثر العرض والطلب الهيكليان، والسياسة الضريبية، وعمليات إعادة الشراء، وتركيز المؤشرات على العوائد المحققة.

البنية الدقيقة مهمة

تحدد العشرية، ورسوم صانع السوق والمتداول، و LULD والمزادات فروق الأسعار وعمق وانتشار الضغوط.

تعمل آليات وقف التداول على إبطاء الاندفاعات دون محاولة منع اكتشاف الأسعار.

العوائد النقدية الحالية = الأرباح + عمليات إعادة الشراء

في الولايات المتحدة، تتجاوز عمليات إعادة الشراء عادةً الأرباح.

تأتي عائدات المحفظة بشكل متزايد من انخفاض صافي عدد الأسهم بدلاً من القسائم النقدية.

تدفقات الخيارات هي قوة من الدرجة الأولى

أدى الارتفاع الكبير في الخيارات قصيرة الأجل بعد عام 2020 إلى إعادة تشكيل الديناميكيات اليومية.

أصبح هذا مهمًا لتفسير ذروات التقلب و”التثبيت“ والارتفاعات في نهاية اليوم.

المخاطر المرتبطة بتطور الملكية والتركيز

عندما تهيمن حفنة من الشركات ذات رؤوس الأموال الضخمة على المؤشرات المرجحة حسب القيمة السوقية، فإن الأرباح وعمليات إعادة الشراء والانحراف المتعدد لأكبر الأسماء تحدد نتائج معظم المستثمرين، إحصائيًا وميكانيكيًا.

تخفيضات أعمق: إحصاءات سوقية متخصصة ولكنها مثيرة للاهتمام

أول ”دليل للخيارات“ على الإطلاق

يصف دي لا فيغا (1688) المعاملات الآجلة وخيارات الشراء/البيع على أسهم شركة الهند الشرقية الهولندية. ويتضمن ملصقات ملونة عن الضغوط والشائعات ومكاتب المضاربة.

قانون مكافحة الفقاعات

كان الهدف من قانون مكافحة الفقاعات التخمينية (1720) هو وضع حد للترويج الجامح للشركات المساهمة من خلال تقييد تأسيسها.

ولعله كان له عواقب غير متوقعة، حيث ساهم في إبطاء ثقافة البورصة البريطانية لعقود. (تسلسل زمني لجنوب البحر من قبل باحثي البنك المركزي).

تصنيف تعليق التداول في السوق

وفقًا للوائح الأمريكية، يستمر تعليق التداول من المستوى 1 و 2 لمدة 15 دقيقة إذا تم تفعيله بين الساعة 9:30 صباحًا و 3:25 مساءً (بتوقيت الساحل الشرقي). أما المستوى 3 (-20٪) فيؤدي إلى إنهاء التداول لهذا اليوم، وهو تفصيل يقلل من شأنه مديرو المخاطر الذين يصممون نماذج للسيولة القصوى.

إحصاءات دقيقة عن الخيارات

تضاعف حجم الخيارات قصيرة الأجل (أقل من أسبوع) أكثر من ثلاث مرات منذ عام 2018، متجاوزًا بكثير النمو الإجمالي للخيارات.

أدى ذلك إلى زيادة أنشطة التغطية خلال اليوم.

آليات إعادة الشراء

الحصة التاريخية للأرباح في العائد الإجمالي (~40-45٪).

اتجاه نسبة توزيع الأرباح الإجمالية (60-70٪ في منتصف القرن العشرين -> 35٪ حاليًا).

التوزيع السنوي العالمي للأرباح (2000 إلى 2500 مليار دولار، 2024).

- انخفاض طويل الأجل في عدد الأسهم لمؤشر S&P 500 (~1-2٪ سنويًا منذ عام 2010).

- كان للضريبة الاستهلاكية بنسبة 1٪ على عمليات إعادة الشراء في الولايات المتحدة، التي تم فرضها في عام 2023، تأثير طفيف على اقتصاد عمليات إعادة الشراء على مستوى المؤشر، وفقًا للبيانات الموجزة لـ S&P DJI.

- يستمر عدد الأسهم لكل ربح للسهم الواحد في الانخفاض بين كبار المشترين.

- نسب الأرباح الموزعة وإعادة شراء الأسهم

”الماضي والحاضر“

قابلية نقل الملكية

- سابقًا: كانت أسهم شركات الهند الشرقية تدخل سوقًا ثانويًا مع عمليات نقل ورقية وتسويات في المقاهي.

- الآن: يتم تسوية الأسهم غير المادية T+2 -> T+1 (الولايات المتحدة)، مع تعويض مركزي، وهوامش صافية، ووديع عام.

تدفق المعلومات

- سابقًا: رسائل، جرائد، أسعار معروضة يدويًا.

- الآن: تدفق في أجزاء من الثانية، تجميع في مكان واحد، أجهزة توجيه ذكية. يعمل LULD والمزادات على تخفيف الاندفاعات الصغيرة المرتبطة بالبيانات.

قاعدة المستثمرين

- سابقًا: التجار، النبلاء وطبقة صغيرة من أصحاب الدخل الثابت.

- الآن: الأسر (عبر الصناديق/صناديق الاستثمار المتداولة)، المعاشات التقاعدية، الصناديق السيادية والتسعيرات العالمية المتقاطعة.

ضوابط المخاطر

- سابقًا: تعليق التداول بشكل استثنائي ومراسيم ملكية.

- الآن: قواطع كهربائية قائمة على القواعد ونطاقات LULD، متناسقة بين الأسواق.

العوائد النقدية

- سابقًا: تقريبًا جميعها عبر الأرباح (كانت شركة VOC مشهورة بذلك).

- حاليًا: الأرباح وعمليات إعادة الشراء تهيمن على النقاش حول العائد للمساهمين. عمليات إعادة الشراء أكثر أهمية في الولايات المتحدة بسبب التحكيم الضريبي (الدخل العادي مقابل الأرباح الرأسمالية).

لعشاق البيانات: أين يمكن العثور على السلاسل الأولية؟

العوائد العالمية طويلة الأجل

يعد كتاب UBS Global Investment Returns Yearbook (Marsh/Staunton/Dimson) المرجع الموثوق به فيما يتعلق بالعوائد عبر الوطنية منذ عام 1900 على الأسهم والسندات وسندات الخزانة والتضخم والعملات.

تغطي طبعة 2024 (الخامسة والعشرون) 35 سوقًا بخمسة مؤشرات مركبة.

التقييم/السلسلة الزمنية في الولايات المتحدة

مجموعة بيانات Yale de Shiller (شهرية منذ عام 1871) للأسعار والأرباح والأرباح الموزعة ومؤشر أسعار المستهلكين والعوائد الحقيقية وCAPE.

هيكل السوق

صفحات SEC/Investor.gov حول قواطع الدائرة و LULD، بالإضافة إلى كتب SEC البيضاء حول تأثيرات LULD على التقلبات اليومية الشديدة.

الخيارات

إجماليات OCC السنوية، تقرير Cboe السنوي، مجموعات SIFMA حول ADV ونمو مجموعة المنتجات (خاصة على المدى القصير).

أصول أمستردام

- صفحات تاريخية من Euronext Amsterdam.

- أطروحة دكتوراه لبيترام حول أول بورصة في العالم.

- بوابات تاريخية مخصصة للاكتتاب العام لـ VOC في عام 1602.

انهيار عام 1929

مدخلات من Britannica و Federal Reserve History حول حجم وتوقيت الانخفاضات.

ملخص: ما تكشفه الإحصاءات عن الأسواق

الأسواق هي تقنيات اجتماعية تجمع بين المعلومات

من سجلات أسهم VOC إلى التسعير بالميكروثانية، فإن الاتجاه هو نحو مشاركة أسرع وأوسع نطاقًا وتسعير أكثر صرامة، مع ظهور أنماط جديدة من الفشل في كل مرحلة (الهوس في عام 1720، وتأمين المحافظ في عام 1987، والتغذية الراجعة على توجيه الأوامر في عام 2010، صدمات جاما على الخيارات في العقد الثالث من القرن الحادي والعشرين).

توثق الإحصاءات آليات العمل، وليس فقط المكاسب.

سيطرت الأسهم على المدى الطويل، لكن الطريقة التي يتم بها تحقيق العوائد تتغير.

تُظهر البيانات عبر الوطنية الواردة في الدليل السنوي وجود علاوة حقيقية كبيرة على الأسهم منذ أكثر من قرن.

العائد الإجمالي السنوي المتوسط على المدى الطويل لمؤشر S&P 500: ~10,4% بالقيمة الاسمية، ~6,8% بالقيمة الحقيقية (1926-2025).

ومع ذلك، فإن مزيج الأرباح الموزعة وعمليات إعادة الشراء وتوسع المضاعفات يتغير باستمرار.

أدى تحرير عمليات إعادة الشراء بعد عام 1982 وتركيز الشركات ذات رؤوس الأموال الضخمة في القرن الحادي والعشرين إلى إعادة تشكيل نمو العائد على السهم على مستوى المؤشر.

أصبحت أنظمة الحماية الآن قائمة على القواعد وليست تقديرية.

تعد قواطع الدائرة و LULD ضوابط إحصائية مدمجة في قانون السوق.

وقد تم تحسينها استنادًا إلى الإخفاقات التاريخية واختبارها في ظروف حقيقية (2020).

السيولة مشروطة.

لا تقول الإحصاءات مثل ADV و spread الكثير عن عمق السعر الذي تحتاجه في الوقت الذي تحتاجه.

يُظهر نمو سوق الخيارات ومشاركة HFT كيف يمكن أن تكون السيولة وفيرة حتى تحدث حلقة تغذية مرتدة. هذه درس إحصائي لا تنفك الأسواق تعلمنا إياه.

تكون التقييمات أكثر أهمية عندما يكون أفقك طويلًا.

قيمة CAPE هي قيمة إحصائية وتعتمد على الأفق.

أنظمة CAPE المرتفعة حققت، في المتوسط، عوائد حقيقية أقل على المدى الطويل، وهي معلومة تفيد في تحديد التوقعات ومعدلات الادخار أكثر من إثارة القلق.

وسطاء للاستثمار في البورصة

| الوسطاء | الأدوات المالية | رسوم الوساطة (يورونكست) | رأينا |

|---|---|---|---|

| حساب الأوراق المالية، حساب الهامش | بدون عمولة لحجم شهري بحد أقصى 100,000 يورو، ثم 0.20%. | XTB: تداول بدون عمولة، ولكن مع اختيار الأوراق المالية التي تقتصر على 3,600 سهم و1,350 من صناديق المؤشرات المتداولة. حساب تجريبي مجاني لاختبار المنصة. | |

| الاستثمار ينطوي على مخاطر الخسارة | |||