Opções de catraca - definição e funcionamento

As opções de catraca consistem num grupo de opções individuais que se tornam activas em determinados momentos no futuro. Estas opções exóticas são ideais para os traders que navegam em mercados de alta volatilidade. Segue-se uma análise de como funcionam as opções de catraca, bem como uma lista das vantagens, desvantagens e estratégias chave que podem ser utilizadas.

O que são opções de catraca?

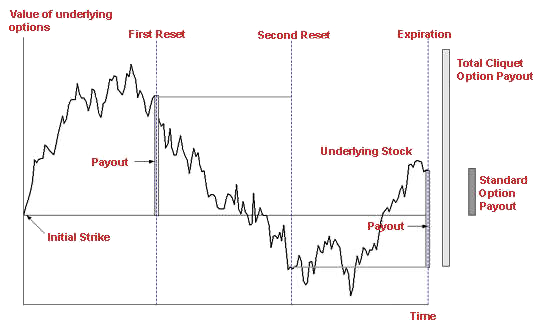

As opções de catraca consistem em várias opções at-the-money (ATM). Isto significa que os contratos individuais de uma opção cliquet só se tornam activos depois de o contrato anterior ter expirado. O preço de greve de cada opção individual é determinado pelo preço de mercado a que o contrato anterior expira.

Com as opções de catraca, os traders conhecem o prémio total antes de comprarem o contrato, bem como o número de "datas de reinicialização" que irão alterar o preço de greve. No entanto, todos, excepto o primeiro preço de greve, são desconhecidos no momento em que a posição é aberta. Estas são opções dependentes do caminho, o que significa que são os preços durante a vida do contrato que importam, e não apenas o preço subjacente uma vez que o contrato tenha atingido a sua maturidade final.

Uma opção de cliquet pode ser por três anos, mas a duração depende dos termos do contrato. Em geral, os contratos de opções sobre acções têm um volume de 100 acções do activo subjacente.

Como funcionam as opções de catraca

O activo subjacente de uma opção cliquet é geralmente um índice, uma acção (por exemplo, Amazon ou Roblox), ou um cesto de índices e/ou acções. No entanto, também podem estar disponíveis contratos para uma moeda criptográfica como o bitcoin.

As opções de cliquetes de trading têm um prémio. Este prémio é o valor de cada opção individual combinada. Isto significa que negociar uma opção de catraca é mais caro do que comprar uma opção individual com a mesma maturidade final.

No entanto, a lógica para comprar uma opção cliquet é que ela permite gerir o risco num mercado volátil. Com uma única opção, o preço de mercado subjacente muitas vezes não corresponde ao preço de greve e o prémio é perdido. Embora isto possa acontecer com uma opção individual dentro de um cliquet, a probabilidade de isto acontecer com todas as opções dentro do cliquet (especialmente quando o cliquet é composto por três ou mais opções escalonadas) é menor.

Uma vez que o prémio total é conhecido antes da aquisição do contrato, os compradores sabem sempre o montante total que podem perder. Os traders também poderiam comprar cada opção individual, mas o preço destas opções no futuro seria desconhecido.

Exemplo

Vejamos um cenário de trading de opções de catraca.

Um investidor compra uma opção opção de catraca de três horas, cada opção com a duração de uma hora. O prémio para cada opção é de $50, pelo que no total o trader paga um prémio global de $150. Este é o montante total que ele pode perder.

O preço de greve é fixado em $1,000. Após uma hora, o preço do stock subjacente atinge $1,200. O lucro é a diferença entre o preço das acções subjacentes e o preço de greve, menos o prémio. Este montante é então multiplicado pelo volume do contrato, e finalmente, quaisquer taxas ou comissões cobradas pelo broker são subtraídas.

O preço de mercado de $1200 torna-se o preço de greve. Infelizmente, uma hora mais tarde, o preço do stock subjacente cai para $900. Isto significa que o investidor perde o prémio durante esse período em particular ($50).

900 torna-se o preço de greve da última hora, mas felizmente para o trader, a acção termina acima deste nível em $1000, pelo que ele ganha a diferença entre o preço das acções subjacentes e o preço de greve.

Como se pode ver nesta actividade, os traders podem perder em alguns períodos da opção de catraca, mas ganhar em outros. Só porque se perde o prémio por um período de trading não significa que não se possa ter um lucro global.

Características principais

As principais características do trading de opções de catraca são as seguintes:

- O prémio global e o número de datas de reinicialização são conhecidos com antecedência.

- O prémio do cliquet é o valor actual de todas as opções que compõem o cliquet.

- O preço de mercado subjacente em cada data de reinicialização torna-se o preço de greve para o período seguinte.

- O lucro pode ser pago após cada data de reinicialização ou o lucro acumulado pode ser pago na expiração final.

- Comummente utilizado por comerciantes em mercados voláteis

História

A história das opções, em geral, remonta a centenas de anos atrás. Contudo, as opções só começaram a ser oficialmente negociadas num formato normalizado em 1973, quando o Chicago Board of Options Exchange foi estabelecido nos Estados Unidos. Nesse mesmo ano, Fisher Black e Myron Scholes criaram uma fórmula para o cálculo do valor das opções, o que permitiu aos traders tomar decisões mais informadas sobre a rentabilidade das opções.

A introdução do comércio online no final do século XX tornou o trading de opções mais acessível aos investidores individuais que desejam especular a partir do conforto das suas próprias casas. Estas mudanças abriram o trading em opções exóticas, tais como catracas, a muitos investidores individuais, bem como a investidores institucionais tradicionais, tais como fundos hedge.

Benefícios do trading de opções de catraca

- Mais seguro e menos arriscado do que as opções de baunilha em mercados voláteis.

- Muitas vezes mais barato em mercados voláteis do que comprar várias opções ao mesmo tempo.

- Adequado para traders que estão confiantes na direcção geral do mercado mas acreditam que existe a possibilidade de pequenas reviravoltas pelo caminho.

Desvantagens das opções de catraca

- Uma opção recortada é semelhante e muitas vezes mais barata

- Mais complexo do que as opções de baunilha, pode ser difícil para os traders principiantes de compreender.

- Muitas vezes mais caro do que comprar opções individualmente em mercados menos voláteis.

Estratégias

As estratégias detalhadas abaixo baseiam-se no facto de o trader ter uma boa compreensão do mercado subjacente...

Estratégia de fuga

Os traders descobrem frequentemente que o preço do mercado subjacente flutua entre duas bandas num gráfico: níveis de apoio e de resistência. A banda de suporte está localizada na parte inferior da gama e a banda de resistência na parte superior.

A existência desta banda faz sentido: quando o preço do activo se aproxima do nível de resistência, o activo está em território sobre-comprado onde o número de vendedores começa a exceder o número de compradores (um indicador como o Índice de Fluxo Monetário (IFM) ajuda a compreender este fenómeno).

Quando o preço sai deste intervalo, pode indicar o início de uma tendência de subida (se estiver acima do nível de resistência) ou uma tendência de descida (se estiver abaixo do nível de suporte). O trader abre a posição da opção de catraca uma vez que a fuga tenha ocorrido. As opções de catraca de comercialização neste cenário podem ajudar a proteger contra qualquer inversão temporária da tendência.

Delta e gama podem ser utilizados para compreender o impacto do preço do activo subjacente sobre o preço da opção.

Crosssover médio móvel

A estratégia de crossover média móvel é útil para as opção de catraca de negociação, pois pode ajudar a identificar o início ou o reforço de uma tendência. Implica a utilização de uma média móvel rápida (20 períodos) e de uma média móvel lenta (60 períodos) no seu gráfico.

Quando a média móvel rápida se move acima da média móvel lenta, indica que pode estar a formar-se uma tendência positiva, uma vez que a média móvel rápida é mais sensível a movimentos recentes de preços. O cruzamento é o ponto onde o trader compraria uma chamada de catraca. Se se espera que a tendência seja turbulenta, o trader pode querer comprar uma opção de catraca com um maior número de pontos de reset (talvez 3 ou mais) para limitar potenciais perdas.

Comparação com outras opções

As opções tradicionais são geralmente referidas como "opções de baunilha". Embora as opções de baunilha sejam mais apropriadas em mercados estáveis, são geralmente mais arriscadas em mercados mais voláteis. Isto porque com uma opção de baunilha, o trader está essencialmente a colocar "todos os seus ovos num só cesto". Se o preço de mercado subjacente não atingir o preço de greve, ele perde todo o prémio sem qualquer esperança de recuperar as suas perdas. No entanto, as opções de catraca de trading oferecem alguma protecção contra este risco uma vez que são compostas por várias opções com diferentes expirações.

As opções com cliques são semelhantes às opções com catraca, na medida em que normalmente têm múltiplos períodos de reinicialização e pontos de expiração. Embora sejam geralmente mais baratos, são também mais semelhantes às opções de baunilha e, portanto, podem não ser tão apropriadas em mercados mais voláteis. Ao contrário da opção catraca, cujo preço de exercício é reposto ao preço à vista do mercado actual, a opção Cup é reposto ao preço à vista do mercado actual mais elevado e ao preço de exercício do período anterior.

Do mesmo modo, as opções asiáticas tomam a média do preço do activo subjacente durante um período de tempo em vez de simplesmente compararem o preço de exercício com o preço à vista na data de expiração. O uso de uma média torna as opções asiáticas populares entre os investidores que procuram manter as suas posições a longo prazo. No entanto, tal como nas opções de baunilha, não há "segunda oportunidade" como nas opções de catraca. Se o preço de greve não for atingido, o trader sofrerá uma perda.

Como começar

1. Encontrar um broker adequado

Os traders devem procurar primeiro um corretor que ofereça opções de catraca. Procure as comissões que o broker cobra, assim como outras taxas, tais como custos de depósito e levantamento. Lembre-se de que alguns brokers tentam atrair traders com taxas de entrada baixas ou nulas, mas cobram taxas elevadas noutros locais, tais como taxas de conversão de moeda ou de levantamento. Também vale a pena verificar se o broker oferece uma conta de demonstração para que se possa habituar a negociar opções de catraca e testar a sua estratégia escolhida.

Outros aspectos a considerar incluem se o corretor é um criador de mercado ou um corretor ECN, se dão exigências, a margem mínima (para aqueles que querem usar alavancagem) e o nível do seu apoio ao cliente. Por exemplo, deve verificar se o broker tem um número de telefone, e-mail ou sistema de chat ao vivo no caso de ocorrer uma falha na plataforma ou se precisa de fazer um pedido específico.

Outras características úteis incluem a disponibilidade de uma aplicação móvel para descarregar para que possa trocar opções de catraca em movimento. A qualidade da sua experiência variará em função da plataforma de trading utilizada pelo corretor. Tem uma gama de indicadores, bem como diferentes formatos de gráficos, tais como castiçais e gráficos de barras? É compatível com Windows 10, Windows 11 e macOS? Existe uma versão online?

Uma vez registado no broker da sua escolha, inicie sessão e passe algum tempo a familiarizar-se com todas as características antes de começar a negociar opções de catraca.

2. Monitorizar o mercado

O sucesso de qualquer estratégia de trading de opções de catraca depende de um sólido entendimento do mercado subjacente. É regularmente citado que 80-90% de todos os traders perdem dinheiro e também tem sido afirmado que mais de 75% dos traders do dia acabam por desistir dentro de dois anos. Estas falhas são frequentemente o resultado de uma falta de pesquisa de mercado e de preparação antes da abertura de posições.

Identificar tendências, padrões, gamas ou inversões para construir um conjunto de dados completo, depois comprar ou vender um put ou call com base nisso. Plataformas de trading como MetaTrader, TradingView e Trader Workstation podem ajudá-lo a compreender melhor o mercado, assim como sites de notícias como o Yahoo Finance.

A análise fundamental não é tão importante para essas opções de catraca de trading diária, mas ainda é preciso estar ciente dos eventos de mercado que estão a acontecer nesse dia. Fique de olho no Twitter e utilize calendários económicos, que são fornecidos pela maioria dos brokers. Os principiantes podem também querer aprender competências básicas de análise de trading, quer lendo um livro relevante, explorando um curso em linha, vendo um vídeo num canal do YouTube, ou navegando num website como o Quizlet ou mesmo a Wikipedia.

Alguns brokers têm secções educacionais abrangentes. Plataformas de comunicação social como o Twitter e o Facebook podem ser um bom lugar para se envolver em discussões e fazer perguntas, assim como fóruns como o Reddit e o Discord.

3. Abra a sua posição

Uma vez satisfeito com o preço de greve inicial, o número de reinicializações e a duração total da opção de catraca, deverá abrir a sua posição comercial. Lembre-se de assegurar que a sua carteira é diversificada: idealmente, pretende abrir opções de catraca em diferentes mercados subjacentes.

Por exemplo, um trader compra uma opção de catraca no Nasdaq 100 que cai 5%, pelo que perde capital. No entanto, já diversificaram o seu capital total entre o Nasdaq 100 e o FTSE 100 (que ganhou 3%). Isto permitiu-lhes reduzir a sua exposição e limitar as perdas.

Os índices oferecem naturalmente uma maior diversificação do que os stocks individuais. A unidade 'R' pode ajudar essas opções de negociação a analisar a recompensa e o risco de uma determinada estratégia ou algoritmo, tal como uma calculadora de lucro.

Palavra final sobre trading de opções de catraca

As opções de catraca são concebidas para reduzir o risco e ajudar os traders a navegar nos mercados de alta volatilidade. O trading de opções de catraca pode parecer um tipo de opção eficaz e rentável para muitos tipos de investidores. Certifique-se de pesquisar o broker da sua escolha e de se cingir a uma estratégia comercial definitiva. Utilize também a nossa apresentação acima para começar hoje.

Perguntas mais frequentes

Como funciona o trading de opções de catraca?

Tal como nas opções regulares, os traders compram uma opção de compra se acharem que o mercado está em alta ou uma opção de venda se acharem que está em baixa. A principal diferença é que as opções de catraca são constituídas por várias opções de arranque atrasado com vários preços de greve.

Preciso de pesquisar o mercado para comercializar opções de catraca?

Sim, compreender e detectar tendências no mercado subjacente é essencial para ser um bom trader de opções. Sem uma pesquisa e análise minuciosas, as opções de catraca de trading são pouco mais do que um jogo de azar.

Existem alternativas no trading de opções catraca?

Sim, existem alternativas às opções de catraca de trading. As opções com catraca são as mais semelhantes às opções com catraca e são geralmente mais baratas. Aqueles que negoceiam em mercados mais estáveis podem querer ficar com opções regulares ou "baunilha".

Pode uma estratégia de trading de opções de catraca ser automatizada?

Sim, existem robôs de trading com opção de catraca automatizada. O código escrito em linguagens de programação tais como JavaScript (JS) e Python, e talvez partilhado numa plataforma de código aberto como GitHub ou RStudio, pode ser utilizado para criar robôs de trading que implementem estratégias de opções.

Saberei o quanto poderia perder antes de comprar a opção catraca?

Sim, os traders conhecerão todo o prémio antes de comprarem uma opção catraca. No entanto, a perda potencial para aqueles que vendem uma opção catraca é desconhecida, uma vez que depende do movimento do mercado subjacente.

| Anterior : Swaptions - definição e funcionamento | Seguinte : Opções das Bermudas: definição e funcionamento |