Trading do padrão de correcção ABC

A correcção ABC é um padrão de continuação que ocorre numa tendência ascendente ou descendente e consiste em três ondas rotuladas ABC. Este padrão é também conhecido como padrão plano e faz parte da teoria mais alargada de Ralph Nelson Elliott.

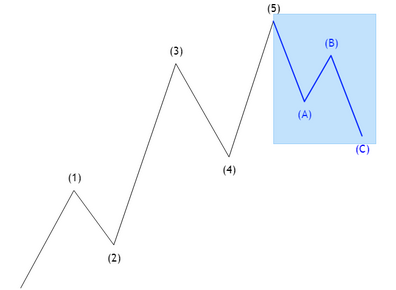

O ciclo das ondas de Elliott é composto por ondas de correcção e ondas de impulso, sendo a onda de correcção aquela em que se encontra o ABC simples. A onda de impulso é um padrão de cinco ondas, enquanto a onda de correcção é um padrão de três ondas.

Na negociação, uma fase de correcção de alta ocorre quando o preço sobe, recua e, em seguida, continua a subir. O oposto ocorre, naturalmente, no caso de uma correcção ABC de baixa. Estas fases correctivas podem ajudar os investidores a identificar potenciais pontos de continuação.

Se olharmos para o gráfico abaixo, numa tendência de subida, o preço cai no ponto A, sobe no ponto B, e na onda de impulso anterior C, cai novamente. Quando o padrão ABC simples estiver completo, podemos entrar numa posição longa.

Pelo contrário, numa tendência descendente, o preço sobe no ponto A, desce no ponto B e atinge um novo máximo no ponto C antes de continuar a descer. Podemos assumir uma posição curta quando o padrão estiver completo.

É importante notar que pode haver uma onda de correcção dentro da onda motriz. Portanto, precisamos de estar cientes do contexto em que o padrão de correcção ABC aparece. Se o padrão aparece dentro de uma onda motriz, devemos ser cautelosos, pois pode indicar uma possível inversão de tendência. Por outro lado, se o padrão aparecer numa onda de correcção, pode sugerir uma continuação da tendência.

Como reconhecer e aplicar a correcção ABC?

Identificar e compreender a correcção ABC é crucial na negociação forex. Para identificar este padrão, certas regras devem ser seguidas:

- O preço deve diminuir pelo menos 10% em relação ao máximo numa tendência de alta ou ao mínimo numa tendência de baixa. Se a retracção for inferior a 10%, o padrão não é considerado válido. Esta retracção é conhecida como onda A.

- Após a retracção, a segunda onda, denominada onda B, é a mais pequena de todas as ondas. Esta onda geralmente retrai cerca de 50% da onda A. A onda B segue geralmente um padrão em ziguezague, que pode ser identificado pelos picos e vales num gráfico.

- Finalmente, a onda C é a última onda do padrão e deve ser mais longa do que a onda A. A onda C é geralmente igual ou maior do que a onda A em termos de movimento de preços. Às vezes, ela pode exceder a onda A e ser mais longa do que o esperado.

Para desenhar o padrão correctamente, precisamos primeiro de determinar a tendência. Isto pode ser feito identificando os máximos e mínimos numa tendência de alta ou os mínimos e máximos numa tendência de baixa. Uma vez estabelecida a tendência, podemos esperar que o preço forme mínimos mais altos ou máximos mais baixos. Este é o chamado ponto de entrada ou ponto C. Quando o ponto C é atingido, a configuração está completa e podemos negociar na direcção da tendência.

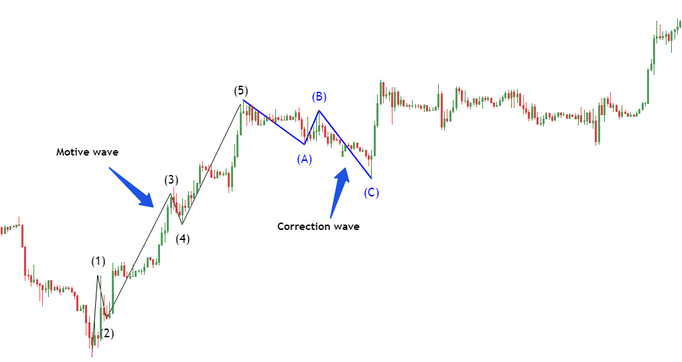

No caso do gráfico GBP/USD acima, o padrão começa com uma tendência de alta nos preços, que é então seguida por um recuo de mais de 10%. Este recuo cria a onda A, que é a primeira fase do padrão.

Após a onda A, a acção do preço passa por um pico mais elevado, que forma a onda B. Isto é seguido por uma baixa mais alta na onda C, completando assim o padrão ABC. A conclusão deste padrão sinaliza a continuação da tendência observada durante o movimento ascendente inicial.

Deve-se notar que durante a transição da onda B para a onda C, o mercado tende a experimentar uma diminuição no volume de negociação. Esta diminuição na atividade de trading é uma característica crucial de um padrão de correção plana, que é o que o padrão ABC é classificado como.

Por favor, note o seguinte

Embora o padrão ABC seja geralmente considerado uma estratégia de trading fiável, é importante ter cuidado ao usá-lo como um indicador. Não é um método infalível de prever futuros movimentos de preços, e a trading nos mercados financeiros sempre envolve riscos.

Em resumo, aqui estão as instruções que você deve ter em mente ao detectar e executar negociações usando o padrão de correção ABC simples:

- Em primeiro lugar, é necessário identificar o principal movimento de impulso do mercado. Este é o movimento direccional que ocorre como resultado de um evento importante do mercado, como um comunicado de imprensa importante ou uma mudança nas condições económicas. Este movimento inicial irá definir o cenário para o resto do padrão.

- Uma vez identificado o movimento de impulso inicial, deve procurar uma retracção de 10% do preço desde o primeiro movimento de preço até ao ponto A. O retrocesso ocorre tanto numa tendência de alta como numa tendência de baixa e é necessário para confirmar o início da correcção. Por outras palavras, está à procura de um breve movimento de contra-tendência para o movimento de impulso inicial.

- Após o retrocesso, o padrão de correcção ABC deve começar a surgir. A onda AB deve ser mais curta do que a onda BC, sendo esta última a mais longa. Isto significa que o preço deve mover-se do ponto A para o ponto B relativamente rápido, enquanto o movimento do ponto B para o ponto C deve demorar mais tempo.

- Uma vez identificado o padrão ABC, é necessário utilizar outra ferramenta de análise técnica para confirmar o movimento. Pode ser um cruzamento de média móvel ou um oscilador de momentum. A utilização de outra ferramenta minimizará os sinais falsos e melhorará a precisão das suas transacções.

- Finalmente, depois de ter confirmado o padrão ABC e a direcção da tendência, pode entrar na negociação no ponto C. Este é o ponto em que o preço é susceptível de inverter, por isso é importante estar pronto para executar a sua negociação neste momento.

Passos para negociar com a correcção ABC

Depois de ter aprendido a reconhecer o padrão ABC simples, a estratégia de trading é normalmente procurar recuos em vez de rupturas. O objectivo é alinhar-se com a tendência principal, o que requer a capacidade de utilizar vários períodos de tempo para negociar. Para negociar este padrão, pode seguir os seguintes passos, um por um.

1. Determinar a tendência

O primeiro passo para identificar uma tendência é examinar os gráficos de preços e procurar padrões ou movimentos que indiquem uma tendência ascendente ou descendente. É importante notar que as tendências podem ocorrer em diferentes períodos de tempo, desde alguns minutos a vários meses, e temos de escolher o período de tempo adequado de acordo com os nossos objectivos de trading.

Uma forma de identificar a tendência é desenhar uma linha de tendência. Uma linha de tendência é uma linha recta que liga dois ou mais pontos de preço e representa a direcção geral do mercado. Se a linha de tendência se inclinar para cima, indica uma tendência de subida, e se se inclinar para baixo, indica uma tendência de descida.

As médias móveis são outra ferramenta para identificar a tendência. Uma média móvel é um cálculo que suaviza a acção do preço de um activo durante um período de tempo. Os operadores utilizam frequentemente as médias móveis de 50 e 200 dias para identificar a principal tendência do mercado. Se o preço do activo estiver acima da média móvel, indica uma tendência ascendente, e se estiver abaixo, indica uma tendência descendente.

É importante notar que os períodos de tempo mais longos dão frequentemente uma imagem mais clara da principal tendência do mercado. Por conseguinte, devemos passar para períodos de tempo mais longos, como os gráficos diários ou semanais, para identificar a tendência principal e determinar a estratégia de trading em conformidade.

2. Desenhar a correcção ABC

Uma vez identificada a tendência, podemos proceder ao desenho dos pontos ABC. O primeiro passo é garantir que o preço recuou pelo menos 10% em relação ao máximo numa tendência de subida ou ao mínimo numa tendência de descida. Isto assegura que o recuo é suficientemente significativo para indicar uma potencial inversão da tendência.

Quando o recuo estiver completo, o preço deve então mover-se na direcção da tendência, criando um ponto B, que é a onda mais curta do padrão. É essencial notar que o ponto B não deve exceder 61,8% da onda anterior. Isto garante que a onda de correcção permanece intacta e não é invalidada.

O próximo passo é localizar o ponto C, que é a mais longa de todas as ondas no diagrama. O ponto C não deve exceder o ponto de partida da onda A, pois isso indicaria uma potencial inversão da tendência. Podemos utilizar diferentes ferramentas, como as retracções de Fibonacci, as linhas de tendência ou outros indicadores técnicos para localizar o ponto C com precisão.

3. Confirmação da correcção ABC

O passo 3 consiste em aguardar o fim do padrão de correcção ABC. Uma vez que o padrão tenha terminado, é essencial esperar por um sinal de que a tendência vai continuar antes de entrar numa negociação. É aqui que os indicadores técnicos entram em acção.

No padrão de correção ABC abaixo, após a onda C, o preço pode cruzar a linha de média móvel, que é um outro sinal para um ponto de entrada. Isto indica que a tendência pode continuar na mesma direcção que o primeiro movimento de preços. Portanto, entrar numa transacção no ponto C pode ser uma boa ideia.

Existem duas formas de entrar numa transacção quando se utiliza o padrão de correcção ABC:

- Entrar numa negociação imediatamente no ponto C, desde que haja outro sinal de que o preço é susceptível de continuar na mesma direcção que a primeira oscilação. Isto pode ser uma leitura de sobrecompra/sobrevenda no RSI, um cruzamento MACD/stoch ou um retrocesso para um nível de Fibonacci.

- Esperar que o preço suba acima do nível mais alto da primeira subida é uma abordagem mais conservadora. Esta estratégia sugere que uma vez que o preço suba acima deste nível, pode potencialmente continuar a negociar na mesma direcção. É, portanto, uma estratégia de negociação relativamente conservadora.

4. Definir níveis de stop loss e take profit

Uma das principais vantagens do padrão de correcção ABC é que nos permite entrar numa negociação com um stop loss apertado, o que pode ajudar a minimizar as perdas potenciais caso a negociação se volte contra nós.

Por exemplo, se decidirmos entrar na transacção no ponto C, que é onde o preço regressa depois de uma tendência de baixa, podemos definir a paragem de perda no nível mais baixo do primeiro movimento de preço. Isto dar-nos-á um ponto de saída claro no caso de o preço cair abaixo do nível mais baixo da oscilação, permitindo-nos limitar as perdas e preservar o nosso capital.

Por outro lado, se entrarmos durante a continuação de uma tendência de subida, podemos definir a perda de paragem no ponto C, que é o ponto em que o preço regressa antes de continuar a tendência de subida. Ao fazê-lo, limitamos novamente o risco de queda e garantimos que não somos apanhados desprevenidos por movimentos súbitos do mercado.

Em ambos os casos, o padrão ABC básico pode ajudar-nos a entrar na transacção com um rácio risco/recompensa favorável. Isto significa que a recompensa potencial da transacção é maior do que o risco potencial, tornando-a uma transacção atractiva. Isto é especialmente verdade se houver um movimento forte após o ponto C, o que pode indicar que o preço é susceptível de continuar na mesma direcção durante algum tempo.

Quando se trata de definir o nível de obtenção de lucro, uma estratégia é usar os níveis de Fibonacci. Estes níveis são baseados nas retracções de Fibonacci, uma sequência matemática que aparece em muitos fenómenos naturais, incluindo os mercados financeiros. Ao definir o nível de realização de lucros num dos níveis de Fibonacci acima do nível de entrada, podemos potencialmente capturar uma parte significativa do movimento do preço e maximizar os lucros.

Vantagens e desvantagens da correcção ABC

O esquema simples de correcção ABC pode ser um instrumento poderoso, mas é importante conhecer as suas vantagens e desvantagens. Apresentamos de seguida algumas das principais vantagens e desvantagens da utilização deste esquema:

Vantagens

- O padrão ABC simples é um conceito de negociação versátil que pode ser aplicado a uma vasta gama de mercados e horizontes temporais. Isto significa que podemos potencialmente usar este padrão para encontrar oportunidades de negociação em diferentes activos, tais como acções, moedas e mercadorias, bem como em diferentes períodos de tempo, tais como gráficos diários, semanais ou mensais.

- O gráfico fornece pontos de entrada e saída precisos. Ao identificar os pontos A, B e C no padrão, podemos estabelecer níveis claros para entrar e sair das transacções, o que pode ajudar a reduzir a ambiguidade e melhorar a precisão da negociação.

- A configuração resulta frequentemente em movimentos de preços longos após o ponto C. Uma vez concluída a configuração, o preço tende a mover-se na direcção da tendência inicial, o que pode oferecer oportunidades de lucro significativas.

- O padrão permite ordens de stop loss apertadas, que podem ajudar a minimizar o risco e oferecer uma relação risco/recompensa atractiva. Ao colocar ordens de paragem de perda perto do ponto de entrada, podemos limitar as perdas potenciais e ainda ter a oportunidade de obter um grande lucro se a transacção se mover a nosso favor.

Desvantagens

- O esquema ABC simples faz parte da teoria mais alargada das ondas de Elliott, que pode ser bastante complexa para os traders principiantes. Compreender a teoria subjacente ao padrão e como identificar as diferentes contagens de ondas e níveis de grau pode exigir uma quantidade significativa de estudo e prática.

- O padrão é menos adequado para períodos de tempo mais curtos, especialmente para estratégias de scalping e day trading. Devido à complexidade do padrão e à necessidade de esperar que várias oscilações de preços terminem, pode ser difícil usar esse padrão para traders de curto prazo.

Perguntas frequentes sobre a correcção ABC

O que é a onda de correcção 5-3?

De acordo com o princípio de Elliot, existem cinco tipos de padrões de correcção: impulso (5-3-5-3-5), diagonal, ziguezague (ABC), plano (3-3-5) e triângulo (3-3-3-3). O padrão de onda de correcção 5-3-5 refere-se a um único padrão em ziguezague e indica que dentro do ABC correctivo existe uma onda motriz constituída pelas ondas 1, 2, 3, 4 e 5. De acordo com o padrão de onda de correcção 5-3, as tendências de 5 ondas são corrigidas por contra-tendências de 3 ondas. Neste caso, é provável que a tendência continue na direcção da tendência anterior.

O que acontece após a conclusão do padrão de onda de correção ABC?

É provável que o preço continue a mover-se na direcção do movimento inicial do preço que precedeu o padrão de correcção ABC.

O que distingue o padrão de onda de correção ABC do padrão WXY?

ABC e WXY são dois tipos de ondas de correção de Elliott. ABC tem uma estrutura 5-3-5, enquanto WXY tem uma estrutura 3-3-3, que inclui uma onda de correção ABC. Além disso, a onda WXY geralmente aparece em um movimento lateral do mercado, enquanto a onda ABC geralmente se forma durante uma tendência.

O padrão de correcção ABC é fiável para tomar decisões de trading?

Como qualquer outra ferramenta de análise técnica, não é 100% fiável e devemos ter cuidado ao utilizá-lo para tomar decisões de trading. Embora o padrão de correcção ABC possa ser uma adição valiosa às nossas ferramentas de trading, não deve ser usado isoladamente para tomar decisões de trading. Devemos combiná-lo com outras ferramentas técnicas e análise fundamental para melhorar a sua eficácia e reduzir o risco de falsos sinais. Além disso, devemos avaliar cuidadosamente as condições de mercado e utilizar uma gestão de risco adequada ao executar transacções com base nesta configuração.

Qual é a duração típica de um padrão de correcção ABC num gráfico de preços?

A duração de um padrão de correcção ABC num gráfico de preços pode variar consideravelmente, dependendo das condições específicas do mercado e do período de tempo que está a ser analisado. Em geral, a correcção (onda B) do padrão ABC tende a durar mais tempo do que o movimento inicial (onda A) e o movimento final (onda C). A duração da correcção (onda B) pode ser influenciada por vários factores, como a volatilidade do mercado, o volume de transacções e a força da tendência geral. Não é raro que a correcção dure de alguns dias a várias semanas, ou mesmo vários meses em padrões mais complexos.

| Anterior : VSA (Análise de Spread de Volume) para Forex Trading | Seguinte : A estratégia "Grid Trading" |