عمليات تحويل الخيارات (carry trade)

تتمثل عملية المراجحة (carry trade) في الاستفادة من الفروق في العائد أو العلاوة بين الأصول المختلفة.

المثال الكلاسيكي هو المراجحة بين العملات (الاقتراض بعائد منخفض، والإقراض بعائد مرتفع)، والتي تتمثل أساسًا في المراهنة على فارق العائد.

وينطبق نفس المنطق على الأسواق المتقلبة من خلال الخيارات، التي تتضمن بطبيعتها تقلبًا ضمنيًا.

تعتمد عمليات المراجحة في الخيارات على مفهوم جني علاوة مخاطر التقلب (PRV)، والتي تتمثل في بيع الخيارات ذات التقلب الضمني المرتفع وشراء الخيارات ذات التقلب الضمني المنخفض لتغطية مخاطر الأسعار المباشرة.

النقاط الرئيسية التي يجب تذكرها:

⬅️ تستفيد عمليات التمويل من فروق العائد أو العلاوة. فهي تولد إيرادات من جهة وتموّلها من جهة أخرى.

⬅️ في أسواق الخيارات، يعني ذلك جني علاوة مخاطر التقلب (PRV): الفرق بين التقلب الضمني والتقلب المحقق.

⬅️ توفر عمليات حمل التقلب القصير (مركز بيع في التقلب) دخلاً منتظماً من خلال بيع الخيارات، وتحصيل الانخفاض الزمني (ثيتا) والاستفادة من استقرار الأسواق.

⬅️ تستخدم عمليات حمل التقلب الطويل (مركز شراء في التقلب) فروق الأسعار لتوليد ثيتا وفيغا إيجابيين، مع الحفاظ على التعرض لذروات التقلب.

⬅️ بينما يلتزم بعض المتداولين بقواعد معينة - على سبيل المثال، ”لا تبيع أبدًا على جاما“ (أي لا تبيع الخيارات على المكشوف) - فإن العديد من المحافظ المتطورة تجمع بين البيع والشراء على التقلب. وهذا يوازن بين الدخل الثابت والحماية المحدبة.

⬅️ المحركات الرئيسية: ثيتا (انخفاض القيمة بمرور الوقت)، فيغا (الحساسية للتقلب) وجاما (الحساسية لتحركات الأسعار).

⬅️ يعتمد الأداء على العوائد المعدلة حسب التقلب، وكفاءة رأس المال والمراكز القابلة للتجديد مع انتهاء صلاحية الخيارات.

⬅️ تشمل المخاطر تغيرات النظام والازدحام والصدمات الحدثية.

⬅️ كمصدر للعائد، فإن العائد الناتج عن التقلب ليس ثابتًا، لذا فهو يعتبر تدفقًا تكتيكيًا للعائد.

ملخص

| الخاصية | مركز بيع في التقلب | مركز شراء في التقلب |

| الهدف الرئيسي | جني العائد المرتبط بانخفاض القيمة الزمنية، بالمراهنة على أن التقلب الفعلي سيكون أقل من التقلب الضمني. | إنشاء مركز ثيتا إيجابي يستفيد أيضًا من حدث التقلب. |

| الآلية | بيع الخيارات (على سبيل المثال، خيارات البيع، خيارات الشراء، خيارات الخنق، خيارات الكندور). | هيكلة فروق الأسعار بين آجال استحقاق مختلفة (على سبيل المثال، فروق الأسعار التقويمية/القطرية). |

| وجهة نظر حول التقلب | المراهنة على تقلب منخفض أو متراجع. عمليات التقارب أيضًا. انخفاض القيمة الزمنية. | المراهنة على تقلب كبير في الأسعار أو زيادة في التقلب العام. |

| دور الوقت (ثيتا) | إيجابي بشكل مباشر. تستفيد المراكز بأكملها من انخفاض القيمة الزمنية. | إيجابي صافي. يتم هيكلة المركز بحيث يتجاوز الانخفاض قصير الأجل الانخفاض طويل الأجل. |

| ملف تعريف المخاطر | احتمالية عالية لتحقيق مكاسب متواضعة؛ احتمالية منخفضة لتحقيق خسائر كبيرة/غير محدودة. | احتمالية ربح أقل، ولكن مكاسب محتملة كبيرة. يتم تحديد الخسارة القصوى عادةً ودفعها مسبقًا. |

| البيئة المثالية | أسواق جانبية أو محدودة أو بطيئة الاتجاه. | سوق ثابت يتبعه ارتفاع قوي ومفاجئ في الأسعار. |

الآليات الأساسية لعلاوات الخيارات

قد تبدو الخيارات معقدة، ولكنها في الواقع عقود بسيطة تتكون من عنصرين: القيمة الجوهرية والقيمة الخارجية.

فهم هذين العنصرين أمر ضروري لفهم أين يكمن ”العائد“ في الخيارات، أي لماذا يمكن لبعض المتداولين الحصول على عوائد منتظمة بمجرد الانتظار.

تحليل قيمة الخيار

يعكس سعر (أو علاوة) كل خيار قيمته الحالية وقيمته المستقبلية المحتملة.

القيمة الجوهرية سهلة الفهم. إنها المبلغ الذي ستربحه إذا مارست الخيار على الفور.

على سبيل المثال، إذا كنت تمتلك خيار شراء يتيح لك شراء سهم بسعر 100 دولار بينما يتم تداوله بسعر 110 دولارات، فإن القيمة الجوهرية هي 10 دولارات. إنها حقيقية وملموسة وموجودة اليوم.

القيمة الخارجية، من ناحية أخرى، هي أكثر إثارة للاهتمام. وهي الجزء من السعر الذي يعتمد على الأمل وعدم اليقين، أي احتمال ارتفاع قيمة الخيار قبل انتهاء صلاحيته.

يتم تحديد هذا الجزء بالوقت والتقلب الضمني (IV)، أي تقدير السوق لمدى تقلبات الأسعار. كلما طال الوقت أو زادت تقلبات السوق، زادت هذه ”القيمة الزمنية“.

الفكرة الأساسية هي أن القيمة الخارجية هي المكان الذي يوجد فيه الحمل. الوقت يقللها ببطء، وهي عملية تقاس بواسطة ثيتا، معدل انخفاض القيمة الزمنية.

يكسب بائعو الخيارات حملًا من خلال الحصول على هذا الخصم كل يوم يظل فيه السوق هادئًا. إنهم في الواقع يبيعون الوقت ويتحملون المخاطرة بدلاً من المشترين.

على العكس من ذلك، يدفع مشترو الخيارات مقابل الإمكانات، حيث يدفعون علاوة للحصول على فرصة أن تعمل التقلبات أو تقلبات الأسعار لصالحهم قبل نهاية المهلة.

هذا الصراع الصامت بين انخفاض ثيتا وتقلبات التقلب هو جوهر كل عملية تداول تحمل على الخيارات.

لا يتعلق الأمر بتخمين الاتجاه كما هو الحال في معظم استراتيجيات التداول. في النهاية، يتعلق الأمر بفهم كيفية تقييم الوقت وعدم اليقين.

علاوة مخاطر التقلب (PRV)

في صميم كل عملية تداول تحمل على الخيارات يوجد فارق طفيف ولكنه مستمر بين ما يتوقع الناس حدوثه وما يحدث بالفعل.

يُطلق على هذا الفارق اسم ”علاوة مخاطر التقلب“ (PRV) وهو أحد مصادر العائد الأكثر انتظامًا في الأسواق الحديثة.

التقلب الضمني هو الطريقة التي يتوقع بها السوق التقلبات المستقبلية في الأسعار. لا يتم قياسه، ولكن يتم استنتاجه من أسعار الخيارات، عادةً باستخدام صيغ كلاسيكية مثل صيغة بلاك-شولز.

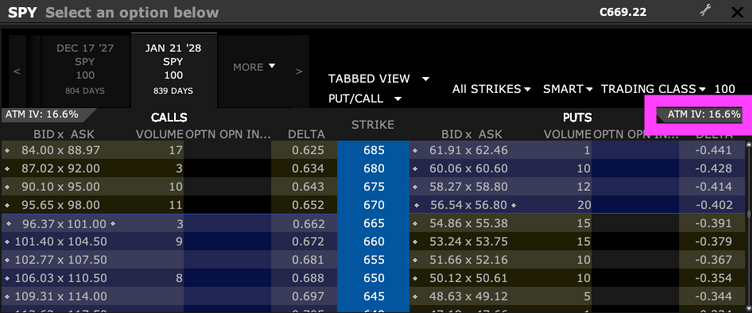

قد تجده مذكورًا لدى وسيطك عند الاطلاع على قنوات الخيارات.

عندما يرفع المتداولون سعر الخيارات، مع الحفاظ على السعر ثابتًا، فإنهم يقولون بشكل ما: ”نتوقع فترة مضطربة“.

من ناحية أخرى، فإن التقلب المحقق (RV) هو ما يحدث بالفعل. وهو عبارة عن سجل التقلبات الفعلية للأصل بمرور الوقت.

وهنا يظهر النمط التالي: التقلب الضمني يميل إلى أن يكون أعلى من التقلب المحقق. بعبارة أخرى، عادة ما تبالغ الأسواق في تقدير حجم التقلبات.

اعتبر ذلك بمثابة تأمين... فالناس يدفعون دائمًا أكثر مما تبرره المخاطر في كثير من الأحيان من أجل حماية أنفسهم.

تشكل الأقساط المستثمرة مطروحًا منها التعويضات المدفوعة أساس النموذج الاقتصادي لشركات التأمين.

لماذا يستمر هذا الفارق؟

- أولاً، كره المخاطرة. يكره المستثمرون/المتداولون الانهيارات المفاجئة، لذا فهم على استعداد لدفع المزيد للحماية.

- ثانياً، هناك عرض هيكلي للتقلب، حيث تبيع المؤسسات والصناديق بانتظام خيارات للحصول على دخل منتظم، مما يوفر ”تأميناً“ للسوق.

يخلق هذا الاختلال المستمر فرصة للتداول بالفائدة. من خلال بيع الخيارات، وهو ما يعادل في الأساس البيع على المكشوف للتقلب الضمني، يحصل المتداولون على فرق العلاوة بين التقلب الضمني (IV) والتقلب الفعلي (RV).

وطالما أن الأسواق تتصرف بشكل عام كما هو متوقع، فإن هذه العلاوة تتحول عادة إلى ربح. إنها ببساطة عملية تسييل ”الخوف“ (وهو مصطلح مستهلك في الأسواق، ولكن لا يوجد مصطلح أفضل منه) مقارنة بالواقع.

تداول التقلب القصير

تداول التقلب القصير هو أساس معظم استراتيجيات الدخل المرتبطة بالتقلب.

مفهومه بسيط، لكن تنفيذه خطير.

الفكرة بسيطة: بيع الخوف، والاستفادة من انخفاض القيمة الزمنية، والأمل في أن يظل العالم هادئًا لفترة كافية تسمح لك بالاحتفاظ بالعلاوة.

1. الهيكل والهدف

في الأساس، تعتمد هذه العملية على آلية واحدة:

بيع الخيارات، وتحصيل العلاوة، وتحقيق ربح إذا كانت التقلبات المحققة (RV) أقل من التقلبات الضمنية (IV).

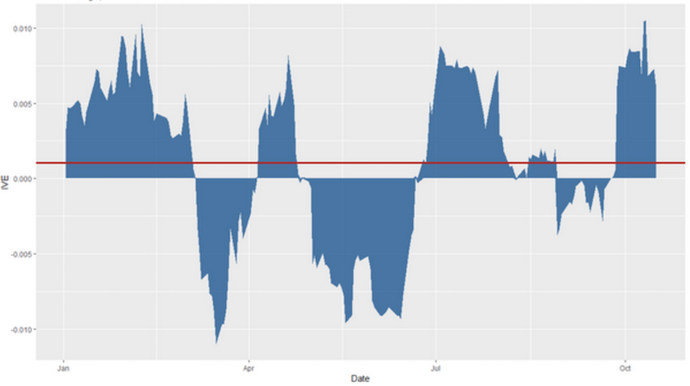

في معظم الأحيان، تكون RV أقل من IV، أي علاوة مخاطر التقلب (PRV). يوضح الرسم البياني أدناه PRV لسهم Apple خلال فترة معينة.

يتخذ بائعو الخيارات موقفًا معاكسًا لمخاوف السوق، مما يدر دخلاً منتظمًا طالما ظلت الأسواق في وضعها الطبيعي.

تتمتع هذه المراكز بقيمة ثيتا إيجابية (تدر أموالاً بمرور الوقت) ولكنها ذات قيمة فيغا سلبية (تخسر أموالاً في حالة التقلبات الشديدة).

في الأسواق الهادئة، تعمل هذه الديناميكية بشكل جيد. كل يوم يمر يقلل من القيمة الخارجية للخيار، ويتحول هذا الانخفاض في القيمة إلى ربح.

يبدو ملف العائد وكأنه تقدم بطيء ومنتظم، يتخلله انخفاضات عرضية عندما تزداد التقلبات.

2. أنواع الاستراتيجية

هناك عدة طرق للتعبير عن رؤية بيعية بشأن التقلب:

- Short Straddle / Strangle – تبيع خيارات الشراء (calls) وخيارات البيع (puts) في آن واحد، معتقدًا أن الأصل سيبقى في نطاق سعري ضيق. فعالة للغاية في سوق هادئة، ولكنها قد تكون كارثية في أوقات الاضطراب الشديد.

- Iron Condor – نسخة محدودة المخاطر تتضمن شراء ”أجنحة“ (خيارات أبعد عن السعر الحالي) لوضع سقف للخسائر المحتملة. العائد الناتج أقل، ولكن الخسائر محددة بوضوح.

- Put-Write – بيع خيارات البيع المغطاة بالنقد، وهو ما يعادل الحصول على أموال مقابل شراء السهم بسعر أقل في حالة انخفاضه.

3. خصائص المخاطرة

تتميز هذه العملية بعدم التماثل. فأنت تكسب القليل في كثير من الأحيان، ولكنك تخسر الكثير في حالات نادرة.

يمكن أن يؤدي ارتفاع معدل التقلب (بسبب الذعر أو الأحداث الجارية أو صدمة مفاجئة في السيولة) إلى تدمير أشهر من المكاسب المتواضعة.

هذا ما يقصده الناس عندما يتحدثون عن ”التقاط البنسات أمام جرافة“.

من الناحية الكمية، يتعلق الأمر بمخاطر جاما (تسارع الأسعار على حسابك) وتوسع فيغا (انفجار التقلبات).

تقدم لنا التاريخ العديد من الأمثلة. خلال انهيار فبراير 2018، الذي أطلق عليه اسم ”فولماجيدون“، انهار مؤشر ETN XIV volatility في يوم واحد. وقد أدى ذلك إلى محو سنوات من المكاسب المنتظمة على المراكز القصيرة على التقلب في غضون ساعات قليلة.

4. إدارة المخاطر

يحترم الممارسون الحكماء آلة الضغط.

فهم ينوعون استثماراتهم حسب آجال الاستحقاق والأصول، ويقومون بالتغطية بشكل ديناميكي عندما تبدأ التقلبات في الازدياد، وغالبًا ما يضيفون حماية ضد المخاطر الشديدة، مثل الخيارات الطويلة الرخيصة التي تدخل حيز التنفيذ في حالة الأزمات.

يستخدم الكثيرون أطر عمل تستهدف التقلبات لتعديل مراكزهم.

وهذا يعني أن المتداولين يعدلون المبلغ الذي يستثمرونه في مراكزهم وفقًا للتقلبات الحالية في السوق: يستثمرون أكثر عندما تكون التقلبات منخفضة وأقل عندما تكون مرتفعة من أجل الحفاظ على مستويات مخاطر ثابتة.

تداول الفروقات الطويلة الأجل على التقلبات

للوهلة الأولى، قد تبدو فكرة تداول الفروقات الطويلة الأجل على التقلبات متناقضة.

كيف يمكن للمتداول أن يكون مشتريًا للتقلب — وهو مركز مكلف عمومًا — مع تحقيق حمل إيجابي في الوقت نفسه؟

تكمن الإجابة في بنية سوق التقلب نفسها، وبشكل أكثر تحديدًا في منحنى آجال الاستحقاق (term structure) ومنحنى التقلب الضمني (volatility skew).

التناقض المفاهيمي

المراكز التقليدية طويلة الأجل للتقلب، مثل شراء خيارات البيع أو الشراء، تفقد قيمتها بشكل طبيعي بمرور الوقت.

ولكن من خلال بيع الخيارات قصيرة الأجل وشراء الخيارات طويلة الأجل، يمكن للمتداول عكس هذا المنطق.

تنخفض قيمة الخيارات قصيرة الأجل بشكل أسرع، بينما تحافظ الخيارات طويلة الأجل على قيمتها بشكل أفضل. إن الانخفاض الزمني (theta) هو في الواقع الأسرع في نهاية عمر الخيار.

وبالتالي، فإن المركز يولد دخلاً زمنياً إيجابياً مع الاستفادة من أي ارتفاع محتمل في التقلب.

الميكانيكا الهيكلية

عادةً ما تتمثل الاستراتيجية في بيع خيارات قصيرة الأجل (front-month) وشراء خيارات طويلة الأجل (back-month) على نفس الأصل الأساسي.

النتيجة:

- ثيتا إيجابية (عائد ناتج عن انخفاض أسرع في الخيارات القصيرة)

- وفيغا إيجابي (ربح في حالة ارتفاع التقلب).

الهيكلان الأكثر شيوعًا هما:

- فارق التقويم – بيع خيار قصير الأجل وشراء خيار طويل الأجل على نفس سعر التنفيذ. يتدهور الخيار القصير بسرعة أكبر.

- فارق قطري – نفس المبدأ، ولكن مع أسعار تنفيذ مختلفة، مما يؤدي إلى انحراف اتجاهي.

يمكن أن تحقق استراتيجية calendar spread short hebdo / long annuel النموذجية عائدًا سنويًا يتراوح بين 5٪ و 15٪، اعتمادًا على تقلب الأصل الأساسي. تميل الأداء إلى التحسن عندما تكون التقلبات الضمنية قصيرة الأجل أعلى من التقلبات طويلة الأجل.

ومع ذلك، فإن هذه النتائج تختلف بشكل كبير وتشتمل الاستراتيجية على مخاطر كبيرة في حالة حدوث ارتفاع مفاجئ في التقلبات.

السياقات السوقية التي تنجح فيها هذه الاستراتيجية

تكون هذه الاستراتيجية فعالة بشكل خاص عندما تكون هيكلية معدلات التقلب شديدة الانحدار، أي عندما تكون الخيارات قصيرة الأجل باهظة الثمن والخيارات طويلة الأجل رخيصة نسبيًا.

كما أنها تعمل بشكل جيد في الأسواق الهادئة قبل الأحداث التي قد تؤثر على الأسعار، مثل نشر النتائج أو الإعلانات الاقتصادية، عندما تكون التقلبات طويلة الأجل مقومة بأقل من قيمتها.

ملف تعريف المخاطر والعوائد

يقتصر خطر الخسارة على تآكل تدريجي في العائد إذا لم يحدث شيء، في حين أن إمكانية الربح تكون محدودة في حالة حدوث ارتفاعات في التقلب.

قد تكون هذه الاستراتيجية متأخرة خلال الفترات الهادئة، ولكنها تشكل تعرضًا قيمًا ومتوازنًا للمحافظ المحايدة من حيث التقلب التي تبحث عن كل من العائدات والحماية.

مساحات التقلب

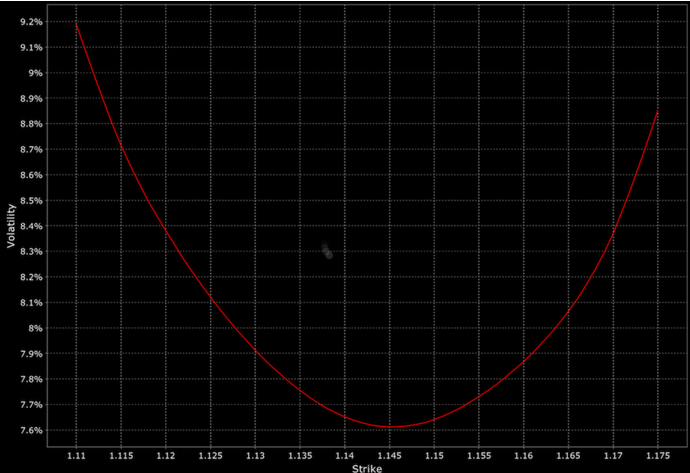

مساحة التقلب هي خريطة توضح كيفية تغير التقلب الضمني مع مرور الوقت وأسعار التنفيذ.

تتتبع هيكلية الأسعار التقلب مع مرور الوقت حتى تاريخ الاستحقاق، بينما توضح عدم التماثل (أو الابتسامة) كيفية تغير التقلب وفقًا لأسعار التنفيذ المختلفة.

وهي تكشف مجتمعة كيف يقيّم السوق عدم اليقين بمرور الوقت وفي اتجاهات مختلفة.

يدرس المتداولون المحترفون هذه المساحات لاكتشاف المزايا. عندما تكون هيكلية الأسعار حادة، يمكنهم بيع خيارات قصيرة الأجل، والتي تنخفض قيمتها بسرعة، وشراء خيارات طويلة الأجل، والتي تحافظ على قيمتها لفترة أطول.

عندما تكون عدم التماثلية واضحة، يمكنهم بيع تأمينات باهظة الثمن ضد الانخفاض وشراء تحدبات صعودية أرخص مقابل تعرض غير متماثل.

هذه المحافظ الاستثمارية ليست ثابتة. نظرًا لأن مستويات التقلب تتغير وفقًا لمزاج السوق، غالبًا ما يقوم المتداولون بإعادة التوازن الديناميكي، وتعديل مراكزهم للحفاظ على عائد إيجابي مع الحد من المخاطر.

مثال

على سبيل المثال، إذا كانت الخيارات قصيرة الأجل لمؤشر S&P 500 تظهر تقلبًا ضمنيًا مرتفعًا في حين أن الخيارات طويلة الأجل أكثر هدوءًا، يمكن للمتداول بيع خيار بيع لمدة شهر وشراء خيار بيع لمدة ثلاثة أشهر بنفس سعر التنفيذ.

يولد هذا الفارق الزمني عائدًا، لأن الخيار قصير الأجل ينخفض قيمته بسرعة أكبر، مع الحفاظ على التعرض للتقلبات المتزايدة.

عندما تنتهي صلاحية خيار البيع قصير الأجل، يمكنهم تجديده.

أحد المخاطر الرئيسية هو ارتفاع السعر بشكل كبير، مما يؤدي إلى خسارة كبيرة في قيمة خيار البيع لمدة ثلاثة أشهر، وبالتالي إلغاء العلاوة المستلمة من خيار البيع قصير الأجل.

أمثلة أخرى...

تداول على هيكل الأسعار:

- بيع 10 عقود خيار بيع لمدة أسبوع واحد عند 500 بنسبة 18٪ IV (تحصيل علاوة تبلغ حوالي 3000 دولار)

- شراء 10 عقود خيار بيع لمدة 3 أشهر عند 500 بنسبة 14٪ IV (دفع حوالي 7000 دولار)

- الصافي المدفوع: حوالي 4000 دولار للفارق الزمني

عملية على الانحراف:

- بيع 5 عقود خيار بيع 450 لمدة أسبوع واحد بنسبة 25٪ IV (تأمين مكلف ضد الانخفاض، تحصيل حوالي 1200 دولار)

- شراء 5 عقود خيار شراء 550 لمدة أسبوع واحد بنسبة 16٪ IV (تحدب صعودي رخيص، دفع حوالي 800 دولار)

- الرصيد الصافي: حوالي 400 دولار

اعتبارات عملية ومؤشرات

حتى أفضل خيارات استراتيجية الكاري تعتمد على التنفيذ وقياس المخاطر.

فهم العناصر المتغيرة: الحروف اليونانية وديناميكيات رأس المال وإشارات التقلب كلها عوامل مهمة.

الحروف اليونانية الرئيسية وتفاعلاتها

هناك ثلاثة حروف يونانية تهيمن على عمليات حمل التداول: ثيتا، فيغا، وجاما.

تقيس ثيتا الانخفاض الزمني، أي التدفق المنتظم للدخل للمتداولين على المدى القصير.

فيغا تتبع الحساسية تجاه التغيرات في التقلب الضمني؛ المراكز القصيرة على فيغا تخسر عندما يزداد التقلب، بينما المراكز الطويلة على فيغا تربح.

غاما تقيس السرعة التي تتغير بها الأرباح أو الخسائر وفقًا لتغير السعر الأساسي.

تحقق المحفظة ذات غاما القصيرة مكاسب خلال الفترات الهادئة، ولكنها تكلف الكثير عندما تتغير الأسواق بسرعة.

| المقياس | التعريف | التأثير على حمل التقلب |

| ثيتا | معدل الانخفاض الزمني | مصدر حمل التقلب الإيجابي |

| فيغا | الحساسية تجاه تقلبات التقلب | فيغا قصير = جني PRV |

| غاما | الحساسية تجاه تقلبات الأسعار | غاما قصير = مخاطر قصوى |

| نسبة IV/RV | التقلب الضمني ÷ التقلب المحقق | يحدد الميزة المتوقعة |

مؤشرات الأداء واستخدام رأس المال

نظرًا لأن عمليات التمويل تحقق أرباحًا متواضعة ولكنها منتظمة، فمن الأفضل تقييم أدائها باستخدام مؤشرات الأداء المعدلة وفقًا للتقلبات، مثل مؤشر شارب.

كما أن الهامش وكفاءة رأس المال مهمان أيضًا، لأن الاستراتيجية التي تبدو جذابة على الورق قد تكون أقل جاذبية عند أخذ متطلبات الضمان في الاعتبار.

التجديد وإعادة التوازن والإشارات في الوقت الفعلي

تتلاشى عمليات الحمل مع اقتراب موعد الاستحقاق، ولهذا السبب فإن التجديد وإعادة التوازن ضروريان للحفاظ على التعرض المستمر.

غالبًا ما يراقب المتداولون نسبة التقلب المحقق/التقلب الضمني كمؤشر في الوقت الفعلي للفرص:

- عندما يكون التقلب الضمني أعلى بكثير من التقلب المحقق، يكون احتمال الحمل مرتفعًا.

- عندما يقل الفارق، يكون الوقت قد حان لتقليص المركز.

في النهاية، يكمن نجاح استراتيجية حمل الخيارات في التفاصيل.

المخاطر الهيكلية والقيود

يعتمد نجاح هذه الاستراتيجية على نظام السوق. فقد تنعكس الديناميكية نفسها التي تولد أرباحًا منتظمة في الأسواق الهادئة عندما تتغير أنظمة التقلب.

الاعتماد على النظام

تزدهر عمليات المراجحة في بيئات مستقرة وقليلة التقلب، حيث تظل التقلبات الضمنية أعلى من التقلبات الفعلية وحيث يتدفق الانخفاض الزمني بشكل منتظم.

ولكن في أوقات الاضطراب، يمكن أن تنعكس هذه العلاقة، مما يترك المتداولين في حالة نقص في التقلبات في الوقت الذي تزداد فيه هذه التقلبات.

خطر الازدحام والسيولة

نظرًا لأن علاوة مخاطر التقلب معروفة جدًا، فإنها تجذب المنافسة.

عندما يسعى عدد كبير جدًا من اللاعبين إلى الحصول على نفس الميزة، تنخفض العلاوة وتصبح الاستراتيجية هشة.

في حالة حدوث أزمة سيولة، قد تشهد أسواق الخيارات تباينات حادة، مما يجعل تعديل المراكز مكلفًا (بل ومستحيلًا).

اعتبارات تتعلق بالأحداث والتنويع

يمكن أن تؤدي الصدمات الاقتصادية الكلية غير المتوقعة والمفاجآت على مستوى الأرباح أو الأحداث الجيوسياسية إلى محو أشهر من عائدات الحمل في غضون ساعات.

للبقاء على قيد الحياة، يعتمد المديرون المحترفون على التغطية الديناميكية والتنويع التفاعلي، من خلال توزيع تعرضهم على فترات زمنية مختلفة وأسواق مختلفة واستراتيجيات مختلفة.

الهدف ليس القضاء على المخاطر، بل التأكد من عدم وجود أي أحداث متقلبة قد تقضي على كل شيء.

المخاطر المحددة المرتبطة بمستوى المعاملات

فيما يتعلق بالمخاطر المحددة، دعونا ننظر إليها كل على حدة:

مخاطر التقلب

إذا انخفض التقلب الضمني على المدى القصير، فقد لا تنخفض قيمة الخيارات الأسبوعية القصيرة كما هو متوقع.

وهذا يقلل من ربحية الاستراتيجية.

على العكس من ذلك، قد يؤدي الارتفاع المفاجئ في التقلب على المدى القصير إلى خسائر كبيرة في الجزء القصير.

مخاطر الاتجاه

على الرغم من أن فروق الأسعار الزمنية عادة ما تكون محايدة من حيث دلتا (محايدة بالنسبة لاتجاه الأسعار)، فإن التقلبات الكبيرة في الأصل الأساسي قد تؤدي إلى خسائر، خاصة إذا أصبح الخيار قصير الأجل عميقًا في النقد أو خارج النقد.

عدم ملاءمة انخفاض القيمة الزمنية

تعتمد الاستراتيجية على انخفاض القيمة الزمنية للخيارات قصيرة الأجل بشكل أسرع مقارنة بالخيارات طويلة الأجل.

إذا تغيرت هذه العلاقة، فقد ينخفض العائد المتوقع أو ينعكس.

مخاطر السيولة والتنفيذ

يتطلب التجديد المستمر للخيارات القصيرة الأسبوعية إجراء معاملات متكررة، مما قد يؤدي إلى تكاليف معاملات وانزلاقات، مما يؤثر على العوائد الصافية.

مخاطر التخصيص

قد يؤدي التنفيذ المبكر للخيارات القصيرة، خاصةً إذا أصبحت في السوق، إلى تسليم أسهم أو تعديلات غير مرغوب فيها في المراكز.

مخاطر النموذج والتسعير

قد تؤدي التغيرات في سطح التقلب أو عدم التماثل أو هيكل آجال الاستحقاق إلى تغيير تسعير الخيارات وديناميكيات أخرى (على سبيل المثال، اليونانيون/الحساسيات الأخرى).

قد يؤدي ذلك إلى خسائر إذا لم يتم إدارة أو إعادة توازن الفارق بشكل صحيح.

مخاطر الهامش ورأس المال

قد تتطلب الاستراتيجية هامشًا للحفاظ على المراكز القصيرة.

قد تؤدي التحركات المعاكسة إلى طلبات تغطية الهامش أو التصفية القسرية.

الخلاصة

توفر عمليات المضاربة على الخيارات تدفقًا منتظمًا للدخل من خلال جني علاوات متواضعة ولكنها ثابتة، ولكن دائمًا على حساب التعرض لتقلبات نادرة وعنيفة.

على غرار استراتيجيات المضاربة العالمية الكلية، مثل عمليات المضاربة على العملات الأجنبية التي تحظى بشعبية كبيرة، فإن الصبر يكافأ، إلى أن يتوقف عن ذلك.

للنجاح على المدى الطويل، يجب تجنب تطبيقها دون تمييز، وفهم الاستراتيجية على مستوى أعمق، وحتى في هذه الحالة، يجب التنويع.

يمكن أن تكون هذه الاستراتيجية بمثابة إشارة من السوق أو مصدر عائد أكثر تكتيكية.

فهي تشير للمتداولين إلى الأوقات التي يكون فيها السوق هادئًا، والأوقات التي يكون فيها غير مستقر، والأوقات التي تعود فيها المخاوف إلى الظهور.

وبهذا المعنى، فإن المراجحة ليست مجرد مصدر عائد، بل هي أيضًا نافذة على سيكولوجية السوق.

وسيط خيارات الفانيلا

| سابق : استراتيجيات الخيارات للرافعة المالية الاصطناعية | التالية : خيارات الفانيليا |