Syntetisk option

En syntetisk option är en kombination av två positioner på finansmarknaden som återger egenskaperna hos en finansiell option, utan att behöva köpa eller sälja själva optionen.

Mer specifikt kan en syntetisk option skapas genom att kombinera en lång position (köp) i en underliggande tillgång (t.ex. en aktie eller valuta) med en kort position (sälj) i ett terminskontrakt på den tillgången. Denna kombination skapar en riskprofil som liknar den för en köp- eller säljoption på den underliggande tillgången.

Om en investerare t.ex. vill köpa en köpoption på en aktie men det inte finns någon marknad för den kan han skapa en syntetisk option genom att köpa den underliggande aktien och sälja ett terminskontrakt på den. Denna strategi gör det möjligt för investeraren att dra nytta av samma fördelar som en köpoption, samtidigt som man undviker de kostnader och risker som är förknippade med att köpa en riktig option.

Kort sagt är en syntetisk option en säkringsstrategi som återskapar egenskaperna hos en finansiell option utan att behöva köpa eller sälja själva optionen, genom att använda en kombination av finansiella tillgångar med en riskprofil som liknar optionens.

Syntetisk säljoption

En syntetisk säljoption är en handelsstrategi som gör det möjligt för en investerare att efterlikna avkastningen på en säljoption genom att använda en kombination av aktier och optioner.

Hur man skapar en syntetisk säljoption

Mer exakt består en syntetisk säljoption av

- Sälja en aktie kort och samtidigt

- Köpa en köpoption på samma aktie med ett lösenpris in-the-money (ITM).

Genom att kombinera dessa två positioner skapar investeraren en syntetisk position som beter sig som en säljoption.

Om aktiekursen faller under köpoptionens lösenpris kommer optionen att vara out-of-the-money och aktien kommer att driva lönsamheten i affären.

Om aktiekursen däremot stiger kommer optionen att öka i värde, men investeraren kommer fortfarande att ligga kort i aktien. I detta fall kommer affären att förlora värde på grund av den premie som betalats för optionen.

När är en syntetisk säljoption användbar?

En syntetisk säljoption kan vara användbar för handlare/investerare som vill skydda nedåtrisken för en aktie som de redan äger eller satsa på att marknaden ska gå ned (när den används som en fristående affär).

Genom att skapa en syntetisk säljoption på en aktie som de redan äger kan handlare/investerare begränsa sina potentiella förluster om aktiekursen faller, samtidigt som de kan göra potentiella vinster om aktiekursen stiger.

Dessutom kan syntetiska säljoptioner vara ett mer lönsamt alternativ till andra typer av handel, eftersom de i allmänhet kräver mindre kapital.

Blankning ger också en kontantkredit, vilket kan bidra till att generera carry (där kontanter investeras med ränta och utöver lånekostnaderna för att blanka aktien) eller kompensera lånekostnader på annat håll.

Risker och begränsningar med syntetiska säljoptioner

Det finns risker och begränsningar med att använda en syntetisk säljoption.

Om aktiekursen till exempel förblir relativt stabil kommer optionen att förfalla värdelös och investeraren kommer att stå kvar med en förlust.

Handlaren kommer också att behöva hantera de lånekostnader som är förknippade med blankning av aktien.

Som med alla investeringsstrategier är det viktigt att noggrant överväga de potentiella riskerna och fördelarna innan man implementerar en syntetisk säljoption.

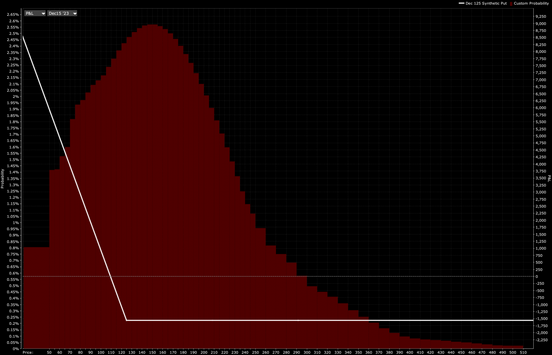

Lönsamhetsdiagram för syntetisk säljoption

Payoff-diagrammet ser i allmänhet ut att ha en fast nedsida samt en betydande uppsida.

En djupare OTM syntetisk put kommer att ha färre nackdelar och fler fördelar än en syntetisk put närmare ITM, för att återspegla den underliggande sannolikheten för den syntetiska putens utbetalning.

Syntetisk köpoption

En syntetisk köpoption är en handelsstrategi som är utformad för att replikera avkastningen på en traditionell köpoption med hjälp av en kombination av andra finansiella instrument, såsom aktier och optioner.

Syftet med en syntetisk köpoption

Målet med en syntetisk köpoption är att skapa samma vinstpotential som en köpoption, samtidigt som man undviker några av de höga premiekostnader som är förknippade med att köpa en köpoption.

Hur man skapar en syntetisk köpoption

För att skapa en syntetisk köpoption behöver en handlare i allmänhet:

- Köpa en lång position på den underliggande tillgången (t.ex. en aktie) och

- Samtidigt köpa en säljoption på samma tillgång.

Denna kombination skapar en vinstprofil som liknar den för en köpoption.

Om priset på den underliggande tillgången stiger drar handlaren nytta av sin långa position, medan säljoptionen förfaller värdelös.

Om priset på den underliggande tillgången faller kommer säljoptionen att lösas in och handlaren kommer att vara skyldig att köpa den underliggande tillgången till lösenpriset och kompensera för förlusterna av den långa positionen.

När är syntetiska köpoptioner användbara?

Syntetiska köpoptioner kan vara användbara i situationer där en handlare tror att priset på den underliggande tillgången kommer att stiga, men inte vill betala den höga premie som är förknippad med att köpa en köpoption.

En ITM-köpoption är mycket närmare den underliggande tillgången och har en mindre effektiv premie på grund av dess monetära natur.

De kan också vara användbara för handlare som vill dra nytta av gynnsamma marknadsförhållanden men har begränsat kapital att investera.

Risker med syntetiska köpoptioner

Syntetiska köpoptioner medför också risker.

Om priset på den underliggande tillgången faller avsevärt kommer handlaren att drabbas av förluster.

Det är också möjligt att priset inte kommer att stiga tillräckligt för att affären ska bli framgångsrik.

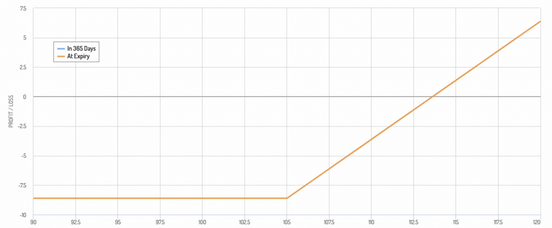

Payoff-diagram för syntetisk köpoption

Payoff-diagrammet ser i allmänhet ut att ha en fast nedgång men har vanligtvis en kraftig uppgång.

Omfattningen av den möjliga ned- och uppsidan beror till stor del på den syntetiska köpoptionens inneboende lönsamhet.

En syntetisk köpoption som ligger djupare i löptidsbandet (OTM) kommer att ha mindre nedsida och mer uppsida än en som ligger närmare förfallodagen (ITM), för att återspegla den underliggande sannolikheten för utbetalning av den syntetiska köpoptionen.

Optioner mäklare

| Föregående : Box-optioner: arbitragestrategi | Följande : Greenshoe-option (möjlighet till övertilldelning) |