Turbo Warrants - Turbo Certificate

Turbovarranter, även kallade turbocertifikat eller callable bull/bear-kontrakt, är en form av derivatprodukt som främst handlas i Europa och Hongkong. I den här handledningen förklarar vi vad en turbowarrant är, hur de fungerar, deras pris, fördelar och nackdelar, exempel på strategier och hur du börjar handla. Vi listar också de bästa mäklarna för handel med turbos.

Turbooptioner förklaras

En turbowarant är ett värdepapper med hävstångseffekt och en typ av barriäroption. Liksom andra typer av optioner utfärdas en förutbestämd betalning om värdet på en tillgång rör sig i den spekulerade riktningen före utgången. Det är viktigt att notera att priset på en turbowarant motsvarar värdet på den underliggande finansiella tillgången, till exempel en aktie.

Turboavtal har i allmänhet hög hävstångseffekt, låg volatilitet och en inbyggd eliminationsnivå där priset på tillgången vid köptillfället (spotpriset) måste nå ett visst värde (strikepriset) för att Turboavtalet ska kunna avslutas och annulleras. Turbo warranter används främst för att gå lång eller kort och för att säkra upp.

Hur turbos fungerar

Turbos warranter fungerar genom att köpa ett överlåtbart värdepapper baserat på värdet av en underliggande tillgång. Det innebär att du tar ställning till om priset på en tillgång kommer att stiga eller sjunka. Handlare använder sin kunskap om marknaden och sin erfarenhet för att förutse fluktuationer.

Som nämnts ovan väljer du för varje handel en elimineringsnivå. Detta är den gräns där turbokontraktet löper ut när lösenpriset uppnås. Detta begränsar vinsterna för säljaren och förlusterna för köparen.

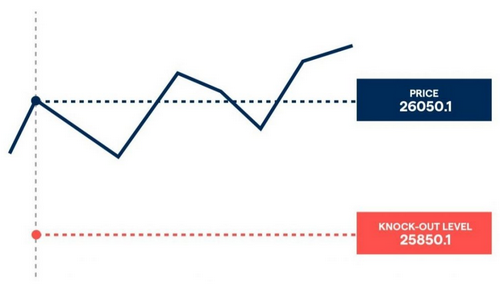

Liksom andra optioner för barriärer är turbowarantier beroende av vägen. Priset måste sjunka för att nå deras barriär eller knock-out-nivå som motsvarar näringsidkarens strikepris. Detta innebär att köpare och säljare av turbowarranter har motsatta förväntningar.

Det finns två huvudtyper av turbowarantier:

- Long Turbos - En näringsidkare som tror att priset på den underliggande tillgången kommer att stiga om han köper en long turbo. Långa turbowarranter har en strike-nivå som är lägre än det aktuella marknadspriset på den underliggande tillgången för att skydda näringsidkare från en nedgång på marknaden.

- Korta turbos - En näringsidkare som tror att priset på den underliggande tillgången kan falla köper en kort turbo. Korta turbos har en avaktiveringsnivå som är högre än det aktuella marknadspriset på den underliggande tillgången för att skydda näringsidkare från en marknadsuppgång.

Prissättning

Knock-out-nivån bestämmer priset på en turbowarrant och din totala hävstångseffekt, eftersom den huvudsakligen baseras på skillnaden mellan det underliggande marknadspriset och den valda knock-out-nivån. Detta pris är din maximala förlust. Denna kostnad betalas helt i förväg och gör det möjligt för näringsidkare att sätta ett absolut tak för sina förluster och kontrollera sin risk.

Ju lägre priset på en turbowarant är, desto högre är den typiska hävstången. Högre hävstångseffekt innebär att varje rörelse i det underliggande priset kommer att öka din vinst eller förlust. Det är viktigt att notera att detta innebär att alla kostnader är inbyggda i en turbogaranti.

Om du går ut samma dag och undviker att bli utslagen får du ersättning för hela kostnaden, plus eller minus din vinst eller förlust. Ytterligare kostnader uppstår när du behåller en position i mer än 24 timmar, men dessa debiteras genom små förändringar i knock-out-nivån, vilket innebär att näringsidkare inte behöver fortsätta att sätta in pengar på sitt handelskonto för att behålla en position.

I allmänhet är priset på turbowarranter lägre än priset på vanliga warranter, eftersom turbonivån utsätter innehavaren för ytterligare risker. Detta innebär att om det underliggande priset rör sig i en riktning som är motsatt till innehavarens förutbestämda lösenpris, kommer turbon att löpa ut och ingen vinst kommer att göras.

Exempel på en transaktion

Här är ett exempel på ett handelsscenario...

- En investerare vill handla Amazon-aktier som för närvarande värderas till 100 dollar på den underliggande marknaden.

- Han förväntar sig att priset kommer att stiga och köper därför en lång turbowarant.

- Han väljer en knock-out-nivå på 80 dollar (kom ihåg att för långa turbos måste denna nivå ligga under spotpriset), så kostnaden för turbon är 20 dollar (100 dollar - 80 dollar). Detta är den första betalningen och den maximala potentiella förlusten.

- Amazons aktiekurs stiger med 20 dollar till 120 dollar. Turbon följer denna prisökning och värderas nu till 40 dollar (120 - 80 dollar).

- Näringsidkaren gör en 100-procentig vinst på utgiften på 20 dollar.

Fördelar och nackdelar

Som med alla andra former av handel är det viktigt att överväga fördelarna och riskerna med det finansiella instrument du väljer.

Fördelar

- Låg volatilitet - Priset på en turbowarant påverkas mindre av t.ex. aktiemarknadens implicita volatilitet.

- Hög hävstångseffekt - Investerare behöver bara ge en bråkdel av den totala kostnaden för sin position, vilket innebär att handel med turbowarranter är billigare än att handla direkt med den underliggande tillgången. Detta ger tillgång till större positioner och ökar avkastningen.

- Inbyggd stop-loss - Turbo Warrants knock-out-nivå innebär att när lösenpriset nås upphör Turbo Warrants att gälla. Det betyder också att förlusterna inte är obegränsade och att handlarna kan kontrollera sin risk.

- 24/5-handel - Turbo24 är en turbowarant som är noterad och handlas på Spectrum och som ger tillgång till finansmarknaderna dygnet runt från måndag till fredag, även när den underliggande marknaden är stängd.

Nackdelar

- Komplexa instrument - Turbo warranter har komplicerade komponenter och komplexa utbetalningar som kräver en hög nivå av handelskompetens för att skapa vinster.

- Risk för stora förluster - Trots de höga vinstnivåerna innebär hävstången som används för att handla med turbo warrants att det finns en risk för att snabbt förlora pengar.

- Begränsad tillgång till alla tillgångar - Även om Turbo Warrants ger tillgång till ett antal olika marknader är de begränsade till de marknader som är mycket likvida, såsom större valutapar och populära aktier.

Handelsstrategier

Turbos warranter handlas vanligtvis på marknader med en fullt tillgänglig orderbok, vilket gör att investerare kan basera sin strategi på marknadstrender. Många investerare använder till exempel turbowarranter som optioner som ett billigare sätt att skydda sig mot förluster. På grund av den höga hävstångseffekten för turbos är säkring billigare än att köpa en vanlig option.

På samma sätt kan Turbo24-investerare använda sina övernattaffärer som ett effektivt sätt att övervinna en knock-out. Detta beror på att om turbon är avaktiverad när den underliggande marknaden är stängd, upphör den att gälla först när marknaden öppnas igen, vilket ger näringsidkaren mer tid för marknaden att röra sig till hans eller hennes fördel.

Hur du kommer igång

Nu när du vet allt om turbowarranter har vi listat de steg du måste ta för att börja handla och de fallgropar du måste undvika:

Välj en mäklare

Först måste du öppna ett konto hos en nätmäklare. Det är viktigt att välja ett varumärke som du litar på. Kontrollera dess rättsliga status, nivån på kundsupport och avgifter. Tillförlitliga mäklare som erbjuder turbo warrants är DEGIRO.

Analysera marknaden

Se till att du har en grundlig förståelse för hur priset på din valda tillgång förväntas röra sig. Att handla med turbos är spekulation, men om du studerar marknadsdata och trender kan du stärka din position.

Välj din marknad och din position

Om du förväntar dig att guldpriset kommer att sjunka, välj en kort turbowarrant, medan om du tror att värdet på Apple-aktien kommer att stiga, köp en lång turbowarrant.

Välj beställningstyp och utgångsdatum

Du kan välja mellan en rad marknadsorder, limitorder och stoporder med olika optionsutgångar. Dessa uppgifter kommer att beskrivas i detalj av din mäklare.

Bestäm dig för hur stor din handel ska vara

Handelsstorleken är det antal turbos som du vill köpa. Storleken på din position hjälper dig att bestämma hur mycket du ska lägga på din maximala förlust. Se till att du har en rimlig penninghantering.

Bestäm din Knock-Out-nivå

Kom ihåg att ju närmare knock-out-nivån ligger spotpriset på den underliggande tillgången, desto högre hävstångseffekt har din Turbo-garanti. Detta kan leda till högre förluster.

Övervaka din position

Det är viktigt att övervaka marknaden efter att du har köpt din turbowarrant. Annars riskerar du att missa en tidig exit och att drabbas av ytterligare förluster om du inte ser efter motstridiga rörelser. Var också försiktig när du behåller din position över natten, eftersom det kan ändra din knock-out-nivå.

Avsluta din position

Du kan manuellt avsluta din position för att ta emot vinster eller begränsa förluster. Men om din knock-out-nivå nås kommer din position att löpa ut och turbowarranten kommer att annulleras automatiskt.

Sista tankar om handel med turbo-warranter

Turbooptioner kan vara ett utmärkt komplement till en traditionell portfölj. Deras komplexitet och risk uppvägs av den potentiellt höga avkastningen. Investerare bör vara försiktiga med marknadsrörelser eftersom hävstången skapar möjlighet till större förluster. Deras inbyggda knock-out-system är dock en stor fördel för alla näringsidkare, eftersom du oavsett risk alltid vet vad du kan förlora.

Turbos Warrants Mäklare

Vanliga frågor

Hur länge har turbowarranter varit tillgängliga för handel?

Turbowarranter har funnits på de internationella aktiemarknaderna i två decennier, första gången i slutet av 2001. Sedan dess har de blivit alltmer populära, särskilt i Europa. I Tyskland är till exempel hälften av alla derivattransaktioner turbowarranter.

Kan jag gå lång eller kort med en turbowaranti?

Ja, du kan vara både lång och kort när du handlar med turbowarranter. När du tror att marknaden går upp köper du en "lång turbo" och när du tror att marknaden går ner köper du en "kort turbo".

Är mina pengar säkra när jag handlar med Turbo-Warrants?

Turbiner är riskfyllda produkter. Om du väljer en reglerad och pålitlig mäklare kan du se till att dina pengar och affärer är skyddade. Vi råder dig också att göra grundlig research innan du handlar, att använda ett demokonto och att ha en förnuftig inställning till riskhantering.

Vilka marknader kan jag handla med Turbos Warrants?

Turbos teckningsoptioner kan handlas på ett antal olika marknader. Dessa inkluderar aktier, europeiska index, valutapar och råvaror som guld.

Vad betyder "down and out" för Turbos Warrants?

Down and out innebär att spotpriset (priset på den underliggande tillgång som köps) börjar över barriären/knockoutnivån och måste minska i värde för att elimineras. Turbowarranterna måste därför minska i värde för att kunna elimineras.

| Föregående : Teckningsoptioner - SPAC - Definition och verksamhet | Följande : Handel med optioner |