علاوة مخاطر صرف العملات الأجنبية

تشير علاوة مخاطر صرف العملات الأجنبية إلى العائد الإضافي الذي يحتاجه المتداول أو المستثمر لحيازة عملة من المرجح أن تنخفض بالنسبة إلى عملته المحلية.

تتأثر علاوة المخاطرة بعوامل مختلفة:

الدروس الرئيسية

تعكس علاوات مخاطر صرف العملات الأجنبية العائد المحتمل على الاحتفاظ بالعملات الأجنبية.

وهي تتأثر بالاختلافات في أسعار الفائدة، والتضخم، والسياسات الاقتصادية بين البلدان، وتدفقات الأموال والائتمان، فضلا عن التاريخ.

أنها توفر فوائد التنويع في محفظة استثمارية، حيث أن تحركات العملة غالبا ما يكون لها محركات فريدة، متميزة عن فئات الأصول الأخرى.

إدارة مخاطر العملة أمر مهم؛ يمكن أن تؤثر التقلبات المفاجئة في أسعار الصرف على العائدات، لذلك يجب التحوط من التعرض غير المرغوب فيه لمخاطر العملة.

فروق أسعار الفائدة

وفقا لنظرية تكافؤ أسعار الفائدة، فإن الفرق في أسعار الفائدة بين البلدين يمكن أن يشير إلى التغير المتوقع في أسعار الصرف.

إذا كان لدى دولة أجنبية سعر فائدة أعلى من بلدها الأصلي، فمن المتوقع أن تنخفض قيمة عملتها في المستقبل.

وهذا يخلق مخاطر للمستثمرين.

الاستقرار الاقتصادي والسياسي

إن عملات البلدان ذات البيئات السياسية والاقتصادية المستقرة تتمتع عمومًا بعلاوات مخاطر أقل.

يطلب المتداولون عوائد أعلى مقابل الاحتفاظ بالعملات من البلدان ذات المخاطر الاقتصادية أو السياسية الأعلى.

ونتيجة لذلك، سيقوم المتداولون بزيادة العلاوة المطلوبة للاحتفاظ بالعملة.

التضخم المتوقع

يمكن أن يؤدي التضخم المرتفع إلى تآكل قيمة العملة.

ويطالب المستثمرون بعلاوة مخاطر أعلى للعملات التي من المحتمل أن تتأثر بارتفاع التضخم.

لكي تحافظ العملة على قيمتها، يجب على البنك المركزي تقديم الفائدة التي تعوض مزيج معدل التضخم وأي ضغط انخفاض يمارسه صافي تدفق رأس المال.

على سبيل المثال، إذا كان معدل التضخم في دولة ما يبلغ 5%، فإن مجرد تقديم سعر فائدة اسمي بنسبة 5% على العملة لا يكفي للاحتفاظ بقيمتها إذا واجهت الدولة تدفقات رأس المال إلى الخارج.

وقد تمثل مشكلة سحب رأس المال هذه حصة أكبر من علاوة المخاطر النقدية مقارنة بالتضخم وعوامل أخرى، اعتمادا على الوضع.

ولهذا السبب تقوم بعض الدول بحظر حساب رأس المال الخاص بها ولا تسمح للأموال بمغادرة البلاد (ضوابط رأس المال).

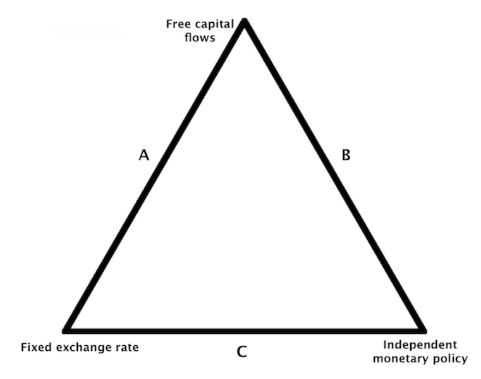

لكن ضوابط رأس المال تأتي مصحوبة بمقايضات أخرى بالنسبة لصناع السياسات، فيما يسمى عادة بالمعضلة الثلاثية.

على سبيل المثال، إذا أرادت دولة ما تحديد سعر صرفها عند مستوى معين (في أغلب الأحيان يكون مرتبطًا بالعملة الاحتياطية الرئيسية في العالم أو شريكها التجاري الرئيسي)، فسوف تحتاج إلى التحكم في تدفقات رأس المال داخل وخارج البلاد إذا كانت يريد الحفاظ على سياسة نقدية مستقلة.

والصين وفيتنام أمثلة على ذلك.

معنويات السوق والمضاربة

يمكن أن تؤثر أيضًا معنويات السوق قصيرة الأجل وأنشطة المضاربة (على سبيل المثال، تدفقات الأموال الساخنة التي تسعى إلى تحقيق أرباح قصيرة الأجل بدلاً من الاستثمارات طويلة الأجل في بلد ما) على علاوات مخاطر العملة.

في أوقات التقلبات المتزايدة في الأسواق العالمية، قد يفضل المستثمرون عملات الملاذ الآمن (أي زيادة الطلب على النقد والائتمان والأسهم والأصول بالعملات الاحتياطية، أو الأصول الاحتياطية غير الموثوقة/غير الملزمة مثل الذهب).

وقد يؤدي هذا إلى زيادة علاوة المخاطرة بالنسبة للعملات الأخرى.

تحركات العملة التاريخية

يمكن أن تؤثر التقلبات والاتجاهات السابقة في قيمة العملة على تصورها للمخاطر.

قد يؤدي تاريخ الانخفاض أو التقلبات الكبيرة إلى علاوة مخاطر أعلى.

كيفية العثور على أقساط مخاطر صرف العملات الأجنبية

يتضمن العثور على أقساط مخاطر صرف العملات الأجنبية تحليل فروق أسعار الفائدة بين عملتين، مع مراعاة عوامل مثل معدلات التضخم والاستقرار الاقتصادي والسياسات النقدية.

قد يكون بعضها بسبب فروق التضخم، في حين قد يكون البعض الآخر متعلقًا بالائتمان (على سبيل المثال، خطر عدم دفع الحكومة فواتيرها، أو المعاناة من عدم الاستقرار الاقتصادي).

يمكن لأسعار الصرف الآجلة مقارنة بالأسعار الفورية أيضًا أن تعطي فكرة عن تحركات أسعار الصرف المتوقعة.

وهي تعكس توقعات السوق للتطورات المستقبلية في قيمة العملات.

ما هو مقدار تنويع العملة الذي يجب أن أحصل عليه؟

يعتمد المستوى المثالي لتنويع العملات على قدرتك على تحمل المخاطر وأفقك الاستثماري واستراتيجية محفظتك الإجمالية.

النهج الشائع هو تخصيص جزء من محفظتك للأصول الأجنبية. وتتراوح هذه الحصة بشكل عام بين 20 و50%.

لكن ذلك يعتمد على بلدك الأصلي، واستقرار عملتك، وما إلى ذلك.

على سبيل المثال (ومثال فقط)، يمكن لمستثمر مقيم في الولايات المتحدة أن يضع 60% من محفظته في أصول أمريكية، و20% في أسواق متقدمة أخرى، و20% المتبقية في الأسواق الناشئة والناشئة. على سبيل المثال، السلع).

وهذا يساعد على موازنة التعرض لمخاطر العملة مع استكشاف فوائد التنويع.

إذا كان هناك شيء يوفر عائدًا أعلى وقيمة تنويع، فقد يكون الأمر يستحق المتابعة. الأمر كله يتعلق بالتوازن.

قم بتعديله بناءً على ظروف السوق وتقلبات العملة ومع تغير أهدافك ورغبتك في المخاطرة.

ما هي المخاطر السياسية الرئيسية التي تؤثر على علاوات المخاطر في سوق الصرف الأجنبي؟

عندما يقوم المتداولون بتقييم الأوراق المالية والعملات، فإنهم يأخذون في الاعتبار المخاطر السياسية بعناية، حيث يمكن أن يكون لها تأثير مادي على العائدات ومخاطر استثماراتهم/مراكزهم.

تشمل المخاطر السياسية حالة عدم اليقين وعدم الاستقرار المحتمل الناجم عن التغيرات السياسية والإجراءات الحكومية والأحداث الجيوسياسية.

فيما يلي كيفية تقييم المتداولين للمخاطر السياسية وأخذها في الاعتبار:

السياسات واللوائح الحكومية

يمكن أن تؤثر التغييرات في السياسات الحكومية، مثل قوانين الضرائب والتعريفات الجمركية وقواعد ولوائح الاستثمار الأجنبي، بشكل مباشر على أرباح الأعمال ومناخ الاستثمار والظروف الاقتصادية.

يقوم المتداولون بتقييم استقرار سياسات الحكومة وإمكانية التنبؤ بها لقياس المخاطر المحتملة على استثماراتهم.

الانتخابات والتحولات السياسية

يمكن أن تؤدي الانتخابات والتغييرات في القيادة إلى تغييرات في السياسات الاقتصادية والخارجية.

غالبًا ما يقوم المتداولون بمراقبة الدورات الانتخابية والتطورات السياسية من أجل التنبؤ بالتغيرات المحتملة في السياسة.

التوترات والصراعات الجيوسياسية

يمكن للمخاطر الجيوسياسية، بما في ذلك الصراعات الدولية والنزاعات الإقليمية والتوترات الدبلوماسية، أن تعطل التجارة العالمية والأسواق المالية.

وتتسم هذه المخاطر بأهمية خاصة في المناطق المعرضة لعدم الاستقرار الجيوسياسي، على الرغم من أن الأسواق المتقدمة تواجه هذه المشكلات أيضًا.

تقييم المخاطر القطرية

تختلف المخاطر السياسية بشكل كبير من بلد إلى آخر.

غالبًا ما يستخدم المتداولون تقييمات وتصنيفات المخاطر الخاصة بكل بلد والتي تقدمها الوكالات أو يستشيرون الخبراء الجيوسياسيين لفهم المناظر السياسية الفريدة لمختلف البلدان.

العقوبات الاقتصادية والسياسات التجارية

وقد تفرض الحكومات عقوبات اقتصادية أو تغير سياساتها التجارية، مما قد يؤثر على التجارة الدولية وتدفقات الاستثمار.

خطر التغيير

يمكن أن تتسبب القضايا السياسية في انخفاض قيمة العملة وتؤثر على عوائد الاستثمارات المقومة بتلك العملة.

على سبيل المثال، إذا كنت تمتلك أسهمًا برازيلية مقومة بالريال البرازيلي، فلن يقتصر الأمر على العوائد الاسمية فحسب، بل العوائد الاسمية + تأثيرات العملة (ما لم يتم التحوط بشكل مباشر).

يمكن للمتداولين استخدام استراتيجيات التحوط للتخفيف من مخاطر العملة المتعلقة بعدم اليقين السياسي أو للحد من أحجام المراكز.

كيف تحمي نفسك من المخاطر السياسية

بعض الطرق لحماية نفسك من المخاطر السياسية.

تحليل السيناريو واختبار الضغط

يقوم المتداولون في كثير من الأحيان بإجراء تحليل السيناريو واختبار الضغط لفهم كيفية تأثير نتائج السياسة المختلفة على محافظهم الاستثمارية.

تنويع

للتخفيف من المخاطر السياسية، غالبًا ما يقوم المتداولون بتنويع محافظهم الاستثمارية عبر مناطق جغرافية مختلفة وفئات أصول مختلفة.

وينطبق هذا أيضًا على الأسواق المتقدمة والاقتصادات القوية.

على سبيل المثال، سوف يتفاجأ أغلب الأميركيين بشدة إذا انقلب نظامهم الديمقراطي، وذلك لأنهم دولة شابة نسبياً ولها تاريخ محدود.

وعلى العكس من ذلك فإن أغلب الصينيين ينظرون إلى هذا النوع من الظروف (النظام الحالي الذي سيتم التخلي عنه في نهاية المطاف لصالح نظام جديد) باعتباره أمراً لا مفر منه، وذلك لأن تاريخ الصين أطول وأكثر ثراءً بمثل هذه الأحداث.

معظم المحافظ موجهة نحو سوق الأسهم الوطنية الخاصة بها.

ولذلك فإنهم يتركزون بشدة في بلد واحد:

- بلد

- عملة

- فئة الأصول

يمكن أن يساعد التخصيص الواسع لرأس المال في المحفظة (حسب فئة الأصول والبلد والعملة) في الحد من تأثير الأحداث السياسية السلبية في بلد أو منطقة واحدة.

المراقبة والمرونة

ومن الضروري المراقبة المستمرة للوضع السياسي المتطور والتحلي بالمرونة في قرارات الاستثمار.

يتيح ذلك للمستثمرين التفاعل بسرعة مع السيناريوهات السياسية المتغيرة التي قد تؤثر على استثماراتهم.

خاتمة

تعتبر علاوة مخاطر صرف العملات الأجنبية عاملاً في قرارات الاستثمار الدولية ومعاملات الصرف الأجنبي.

وهو عنصر أساسي في عوائد المتداولين/المستثمرين الذين يعملون في أسواق الصرف الأجنبي أو يحتفظون بأصول مقومة بالعملات الأجنبية.

تعد إدارة هذه المخاطر من خلال استراتيجيات التحوط أو تنويع التعرض للعملة ممارسة شائعة بين المستثمرين الدوليين.

| سابق : صافي وضع الاستثمار الدولي (NIIP) | التالية : العلاقة بين العملات الفورية والآجلة |