إستراتيجية تداول العرض والطلب للمتداولين المحترفين

منطقة توازن العرض والطلب

منطقة التوازن هي حالة يتساوى فيها عدد المشترين والبضائع المتاحة. لا يوجد نقص أو فائض يمكن أن يسبب تغيرات كبيرة في الأسعار.

ببساطة ، منطقة التوازن هي حالة سوق جانبية. يشير الوضع الجانبي إلى حالة السوق حيث لا توجد هيمنة من جانب المشتري أو البائع.

هذا بالطبع هو نفسه منطقة التوازن ، حيث يكون توافر السلع والطلب متوازنين وثابتين. لذلك يمكننا أن نستنتج أن الشرط الجانبي هو منطقة توازن.

إذا كانت هناك منطقة توازن في السوق ، فهل هناك أيضًا منطقة عدم توازن؟ إذا كان الأمر كذلك ، كيف يرتبط ذلك بالتداول باستخدام العرض والطلب؟ هذا هو موضوع هذا المقال. انطلاق !

مجالات اختلال العرض والطلب

على عكس منطقة التوازن ، فإن منطقة عدم التوازن هي المنطقة المتطرفة حيث يمكن أن تتحرك الأسعار بشكل كبير. في هذه المناطق المتطرفة ، عادة ما يكون هناك فرق كبير بين العرض والطلب.

غالبًا ما تستخدم مناطق عدم التوازن هذه لتحديد نقاط الانعكاس أو الارتداد الهامة في السوق. كيف يكون ذلك ممكنا ؟

يجب أن نتذكر أن منطقة التوازن هي نتيجة المساومة بين البائعين والمشترين ، لكن منطقة عدم التوازن مختلفة. يتم تشكيل هذه المنطقة على وجه التحديد بسبب الاتجاه والتحيز فيما يتعلق بحركة السعر.

لذلك ليس من المستغرب أن يتم استخدام هذه المنطقة على نطاق واسع من قبل تجار التجزئة والبنوك لتقديم طلبات كبيرة. ونظرًا لأن عدد الطلبات في هذه المنطقة كبير جدًا ، غالبًا ما تسمى هذه المنطقة أيضًا منطقة السيولة العالية.

يمكن أن تقدم منطقة السيولة المرتفعة معدلات تنفيذ مع القليل من المخاطر وفرص كبيرة.

بينما تبدو هذه المنطقة مكانًا جيدًا لبدء البحث عن الانعكاسات ونقاط الاستمرارية في السوق ، فإن هذا لا يعني أنها منطقة مثالية. تذكر أنه لا أحد يعرف حقًا إلى أين سيتجه سعر السوق.

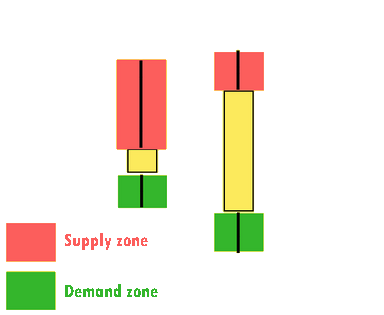

إذن ما هو مثال على منطقة الخلل في الشمعدان؟ هذا هو الهيكل الأساسي لمنطقة عدم توازن الشمعدان.

أولاً ، عليك أن تفهم أن هناك 3 أجزاء رئيسية تشكل الشمعدان. يمثل جسم الشمعة منطقة التوازن ، بينما تمثل الفتيلتان من الشمعة منطقة عدم التوازن.

كما هو موضح في الصورة أدناه ، هناك نوعان من مناطق عدم التوازن ، وهما منطقة العرض ومنطقة الطلب. منطقة العرض هي منطقة يوجد بها الكثير من البائعين المستعدين لبيع سلعهم ، بينما منطقة الطلب هي منطقة يوجد بها الكثير من المشترين المستعدين لشراء البضائع.

انظر الآن إلى شمعدان على شكل Pin Bar وذيل طويل في الأعلى ، كما هو موضح في تشريح الشمعدان. وفقًا لستيف نيسون ، يرمز شريط الدبوس إلى اهتمام البائع القوي بالسوق.

يُنصح أيضًا بالبيع إذا رأيت تشكيل عمود دبوس جديد. كلما زاد الفرق بين طول الفتيل وطول الجسم ، زاد ضغط البيع.

من منظور العرض والطلب ، ساعد تشريح الشمعدان في توضيح المقارنة بين كمية البضائع وكمية الطلب. كلما زاد طول فتيل الشمعة ، زاد الفرق بين كمية البضائع والطلب.

كلما كان الفتيل العلوي (العطاء) أطول بالنسبة للفتيل السفلي (الطلب) ، كلما انخفض السعر. والعكس صحيح.

هذا المفهوم يشبه في الواقع المفهوم الأساسي لاستخدام خطوط الدعم والمقاومة. على مستوى الدعم ، يكون اتجاه السعر التصاعدي أكثر أهمية ، والعكس صحيح عند مستوى المقاومة ، حيث يكون الاتجاه الهبوطي أكثر أهمية.

لكن الأمر لا يقتصر على ذلك: في مجال العرض والطلب ، يمكن أن يكون هناك أيضًا تمزق أو اختراق.

أنواع مناطق الخلل

يوجد بشكل عام نوعان من مناطق عدم التوازن ، وهما مناطق العرض ومناطق الطلب. تنقسم منطقتا العرض والطلب أيضًا إلى مناطق استمرار الأسعار ومناطق انعكاس السعر.

مع اتجاه السعي وراء السعر ، تظهر مناطق عدم التوازن هذه عادةً بعد حركة جانبية قوية في السوق. قد يختلف الوقت اللازم لإكمال الدورة.

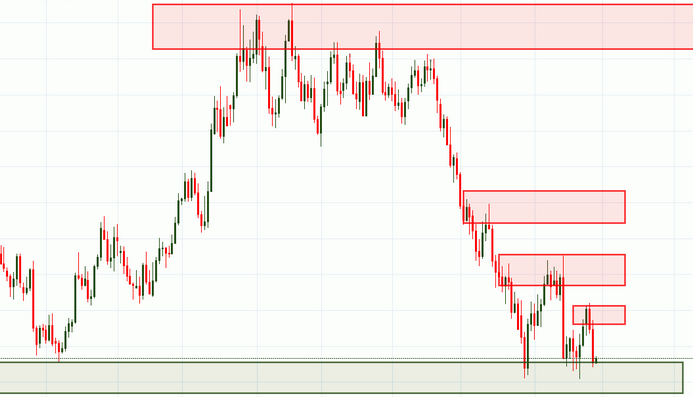

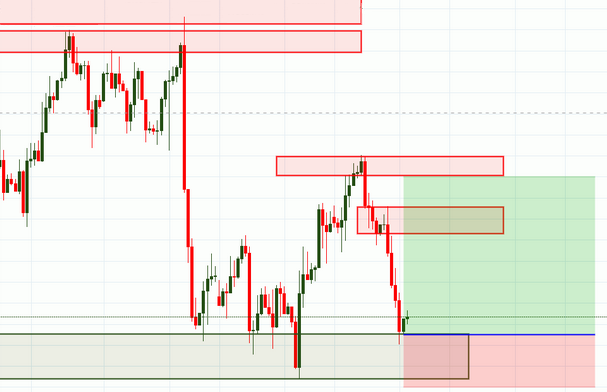

1. مناطق إمداد قاعدة الإسقاط (DBD Supply)

تمثل هذه المنطقة بداية المزيد من الانخفاض الكبير في الأسعار. غالبًا ما يتم استخدام مناطق Drop Base Drop Supply (DBD Supply) لأن الأسعار غالبًا ما تعود إلى هذه المناطق ، بعد كسر الدعم أو منطقة التوازن.

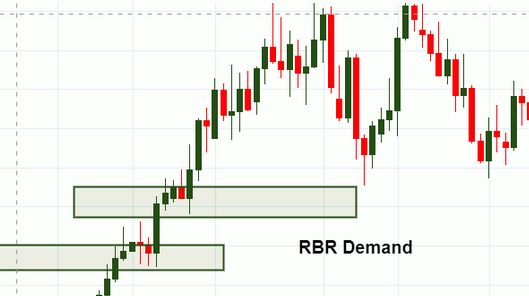

2. منطقة طلب التجمع الأساسي للتجمع (RBR Demand)

هذه المنطقة هي المنطقة التي تشير إلى زيادة كبيرة أخرى في الأسعار. تشبه هذه المنطقة إلى حد كبير منطقة العرض DBD ، حيث تتراجع الأسعار أيضًا بعد اختراق منطقة المقاومة أو التوازن. من الآن فصاعدًا ، ستسمى هذه المنطقة RBR Demand.

مناطق انعكاس السعر

نظرًا لأن الأسعار تميل إلى الانعكاس ، تظهر مناطق عدم التوازن هذه عندما تصل أسعار السوق إلى مستوى معين من الدعم أو المقاومة. يقرر السعر الذي يصل إلى هذا المستوى الانعكاس والابتعاد عن المنطقة. يمكن أن يختلف الوقت الذي يستغرقه السعر في الانعكاس والابتعاد عن منطقة الانعكاس.

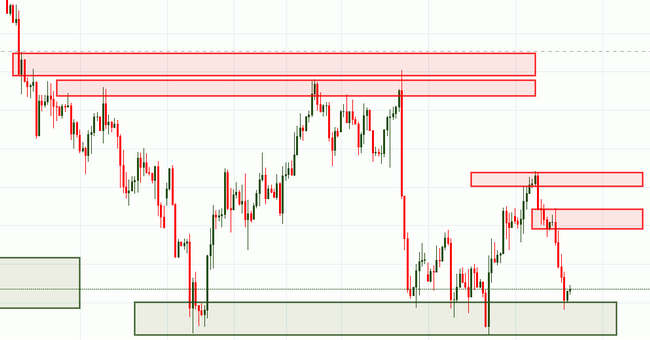

1. منطقة الإمداد بقاعدة الرالي (RBD Supply)

تشير هذه المنطقة إلى انعكاس المسار من ارتفاع إلى هبوط. بعد لمس هذه المنطقة ، قد لا يعود السعر ، أو قد ينعكس خلال منطقة الطلب. هذه المنطقة تسمى RBD Supply.

2. إسقاط طلب التجمع الأساسي (DBR Demand)

مقابل منطقة العرض RBD ، هذه المنطقة هي المنطقة التي تشير إلى انعكاس السعر من الاتجاه الهبوطي إلى الاتجاه الصعودي. بعد لمس هذه المنطقة ، قد لا يعود السعر أبدًا ، أو حتى ينعكس بعد العثور على البائعين في أقرب منطقة مزايدة. من الآن فصاعدًا ، ستطلق على هذه المنطقة اسم DBR Demand.

كيفية رسم منطقة الخلل

رسم منطقة عدم التوازن أسهل بكثير من رسم منطقة توازن عادية. في الواقع ، لرسم منطقة عدم توازن ، ستعتمد على أنماط الشموع اليابانية المعروفة.

بالإضافة إلى Pin Bars ، هناك العديد من أنماط الشموع الأخرى التي يمكن استخدامها كمرجع لرسم مناطق عدم التوازن ، مثل Engulfing و Harami و Piercing و Doji.

نظام تداول مع مناطق عدم توازن العرض والطلب

قبل المضي قدمًا في التداول باستخدام مناطق عدم التوازن ، تذكر دائمًا القواعد الأربعة المهمة التي تعلمتها مسبقًا ، وهي:

- بيع فقط على العرض.

- شراء فقط عند الطلب.

- دائما انظر الى اليسار.

- احسب دائمًا المخاطر بالتفصيل.

في الواقع ، يركز نظام التداول هذا فقط على إدخال الانسحاب أو إعادة الاختبار أو الارتداد. بالإضافة إلى ذلك ، يمكنك أيضًا إدخال الاتجاه المعاكس أو اتباع نمط الاتجاه. هنا المعدات الكاملة بالإضافة إلى التكوين.

مرشح السوق

لفحص السوق ، حدد أولاً منطقة عدم التوازن على الإطار الزمني اليومي أو الأسبوعي. هذا يسهل عليك رؤية موضع السعر الحالي عند النظر إليه على نطاق واسع. انظر إلى المثال أدناه ، وهو الرسم البياني اليومي لزوج يورو / دولار أمريكي كصورة أكبر.

إعداد التداول

تتطلب شروط الإعداد عدم النظر إلى الاتجاه العام ، ولكن تتطلب الوضع الحالي للسعر في الأطر الزمنية العامة. لهذا السبب يُطلب منك في مرشح السوق تحديد منطقة عدم التوازن بناءً على الإطار الزمني اليومي أو الأسبوعي.

إذا كان السعر الحالي في منطقة الطلب ، فيجب أن تركز على إيجاد فرص شراء في أطر زمنية أقصر. قم بتكييف الإطار الزمني مع أسلوب التداول الخاص بك ، على سبيل المثال ، للمتداولين المتأرجحين أو المتداولين اليوميين ، استخدم الأطر الزمنية H4 و H1.

مدخل

كما أوضحنا سابقًا ، يمكن الدخول في هذه الإستراتيجية عن طريق الانسحاب أو التصحيح أو إعادة الاختبار في مجال عدم توازن العرض والطلب. متطلبات الدخول ليست صعبة في الواقع ، فكلما ظهرت المنطقة ، كلما أصبحت غير صالحة.

وبالتالي ، على مخطط H4 ، ظهرت المنطقة للتو للمرة الثانية في تراجع. لذلك يمكنك استخدام الأمر المعلق للدخول في صفقة شراء في المنطقة.

في الواقع ، يقوم بعض المتداولين المزودين بالمزايدة والطلب بوضع عدة أوامر معلقة في هذه المناطق. يضعها البعض بضع نقاط قبل دخول السعر إلى المنطقة ، بينما يضعها البعض الآخر بسعر بالقرب من نهاية المنطقة.

لا أحد يعرف متى سيرفض السعر المنطقة. نصيحتي هي وضع الأمر المعلق الخاص بك بسعر قريب من نهاية المنطقة ، مما يقلل من مخاطرك ، ولكنه يتيح لك أيضًا تحقيق أرباح أكبر. والشيء الوحيد الذي يجب أن تتذكره هو أنك يجب أن تكون قد وضعت SL على بعد بضع نقاط من نهاية المنطقة.

خروج السوق: الإيقاف المتحرك مقابل التعادل

بالنسبة لقواعد الخروج من إستراتيجية التداول هذه ، يستخدم المتداولون عادةً الإيقاف المتحرك أو ينقلون وقف الخسارة إلى BEP (نقطة التعادل). ولكن ما هي أفضل طريقة لاستخدامها في نظام التداول هذا؟

وفقًا لتاجر الدعم والطلب الشهير Sam Seiden ، فإن BEP هي أفضل طريقة للخروج من هذه الإستراتيجية. يمكنك تطبيقه بناءً على حساب نسبة المخاطرة / العائد.

على سبيل المثال ، افترض أنك تستخدم نسبة مخاطرة / عائد 1: 3. وفقًا لسام ، يمكنك فقط تحريك وقف الخسارة نحو نقطة التوازن عندما يرتفع السعر مع ربح عائم يبلغ ضعف المخاطرة المحددة. استخدم Sam هذه الطريقة بعد سنوات من البحث حول نظام التداول هذا.