السياسة النقدية: ما هو التشديد الكمي (التناقص التدريجي)

التدرج هو العملية التي من خلالها يقلل البنك المركزي من ملكيته للأصول المالية. يطلق عليه أحيانًا "التشديد الكمي" (QT - Quantitative Tightening ) أو "تخفيض الميزانية العمومية".

سنبدأ بإلقاء نظرة عامة على الظروف الكامنة وراء دور التناقص التدريجي في الإدارة الاقتصادية (السياسة النقدية).

سنناقش بعد ذلك القوى العالمية التي تواجه الاقتصادات الكبرى وكيف يتناسب التناقص التدريجي مع هذا السياق.

أخيرًا ، سنناقش عواقب التناقص التدريجي على إنشاء المحافظ الاستثمارية.

نظرة عامة على التناقض

خلال الأزمات المالية لعامي 2008 و 2020 ، خفض الاحتياطي الفيدرالي الأمريكي والبنوك المركزية الأخرى أسعار الفائدة للحصول على المزيد من الأموال والائتمان في النظام.

خفض أسعار الفائدة إلى الصفر لم يكن كافيا. ولذلك فقد لجأوا إلى شراء الأصول المالية (خاصة السندات السيادية الخاصة بهم) لخفض أسعار الفائدة طويلة الأجل.

البنك المركزي الذي "يطبع" النقود (إنشاء النقود الإلكترونية) ويشتري أصوله هو تسييل الديون. نظرًا لأنه يبدو مخيفًا و / أو مثيرًا للجدل ، فإن المصطلح الشائع الاستخدام هو التسهيل الكمي أو التيسير الكمي.

عندما يشتري البنك المركزي ديونه الخاصة ، فإنه يضع هذه الأموال التي تم إنشاؤها حديثًا في أيدي حاملي ذلك الدين. يمكنهم بعد ذلك استخدامه لثلاثة أغراض رئيسية:

- إنقاذ

- أمضى

- شراء الأصول المالية الأخرى

بطبيعة الحال ، فإن الكيان الذي باع الأصل للتو مقابل نقود سيكون أكثر الحافز للرغبة في شراء شيء مشابه لما يمتلكه للتو.

قد يعني هذا امتلاك سند بمدة أطول قليلاً أو امتلاك أصول ذات مخاطر أعلى قليلاً.

هم أقل عرضة لشراء السلع والخدمات بهذه الأموال ، التي توفر الدخل لبائعي تلك السلع في الاقتصاد الحقيقي.

وبالتالي ، فإن التأثير غير المباشر للتيسير الكمي على الاقتصاد الحقيقي ليس كبيرًا جدًا. إنه غير مباشر للغاية. عادة ما يتطلب الأمر قدرًا كبيرًا من التيسير الكمي حتى يكون التأثير على الاقتصاد الحقيقي كبيرًا.

بالإضافة إلى ذلك ، يكون التيسير الكمي أكثر فاعلية عندما تكون الفروق بين أسعار الفائدة قصيرة وطويلة الأجل كبيرة وتكون السيولة ضيقة.

عندما تبدأ أسعار الفائدة طويلة الأجل أيضًا في الاقتراب من الصفر ، لم يعد التيسير الكمي فعالاً وسيتعين على البنوك المركزية اعتماد أشكال أخرى من السياسات.

بشكل عام ، الفترة التي يثبت فيها البنك المركزي نفسه في التحفيز بهذه الطريقة جيدة لجميع أنواع الأصول المالية ، وخاصة الأصول الخطرة.

في بعض الأحيان ، إذا كانت الأزمة شديدة بما يكفي ، فلن يشتري البنك المركزي ديونه فحسب ، بل سيشتري أيضًا ديون الشركات وربما حتى الأسهم والأصول الأخرى الخطرة.

عندما يتحسن الاقتصاد بشكل كافٍ ، يبدأ التخفيض التدريجي في أسعار الفائدة

عندما يتحسن الاقتصاد - يتم شغل الوظائف ، وتنخفض البطالة ، ويقترب الناتج المحلي الإجمالي الحقيقي من الناتج المحلي الإجمالي المحتمل ، ويبدأ التضخم في الارتفاع - يخطط البنك المركزي لخفض مشترياته من الأصول المالية تدريجيًا.

في الوقت نفسه ، قد يكون التخلص التدريجي من المشتريات أمرًا صعبًا بالنسبة للبنوك المركزية ، حيث تعاني الحكومات من عجز في الميزانية وقد يكون طلب السوق الحرة على الديون غير كافٍ.

مثال

للتوضيح ، لنفترض أن الحكومة لديها عجز في الميزانية قدره 1 تريليون دولار في السنة.

عندما يكون هناك عجز بقيمة تريليون دولار ، فهذا يعني أنه يجب سداده عن طريق إصدار الدين. لذا فهي تصدر سندات بقيمة تريليون دولار كل عام.

لنفترض أن السوق الحرة - الكيانات الخاصة (مثل البنوك التجارية ، والمستثمرين المؤسسيين ، والشركات ، والأفراد ، وما إلى ذلك) والحكومات الأجنبية - لديها طلب كاف لشراء 400 مليار دولار.

هذا يعني أن هناك عجزًا في الطلب يبلغ 600 مليار دولار سنويًا. لذلك يجب على البنك المركزي شراء الباقي إذا كان لا يريد ارتفاع العائدات.

نظرًا لأن العائدات المرتفعة تُترجم إلى تكاليف اقتراض أعلى ، مما قد يؤدي إلى انخفاض إنشاء الائتمان وخلق تباطؤ اقتصادي ، يحسب البنك المركزي أنه يحتاج إلى شراء سندات ائتمانية بقيمة 50 مليار دولار شهريًا (600 مليار دولار مقسومة على 12).

ولكن مع تحسن الاقتصاد ، وجدت أن تحصيل الضرائب من الحكومة المالية يتحسن مع ارتفاع قيم الدخل والأصول وعودة المزيد من الناس إلى العمل. ينخفض الإنفاق الحكومي أيضًا بسبب انخفاض مدفوعات الدعم المطلوبة.

ثم حسبت أن العجز سينخفض من 1 تريليون دولار إلى 500 مليار دولار في السنة.

ونظرًا لأن عوائد السندات ترتفع عادةً عندما يتحسن الاقتصاد ، فهناك حافز أكبر للاحتفاظ بهذا الدين ، مع تساوي جميع الأشياء الأخرى.

لذا فبدلاً من طلب السوق الحرة البالغ 400 مليار دولار فقط ، يوجد الآن طلب على كل ديون بقيمة 500 مليار دولار أصدرتها الحكومة في ذلك العام.

هذا يعني أن البنك المركزي يمكنه تقليل دعمه لتحقيق التوازن في السوق والبدء في شراء سندات أقل وأقل.

في الواقع ، إذا اتضح أن التوقعات صحيحة ، فيمكنها تقليل مشترياتها إلى الصفر وحتى بيع السندات من محفظتها إذا كان هناك طلب كافٍ في السوق المفتوحة.

هذه العملية تسمى "التناقص التدريجي".

العالم الحقيقي

ومع ذلك ، على عكس المثال الذي رأيناه للتو ، ستجد البنوك المركزية في الأسواق المتقدمة صعوبة كبيرة في تقليل مشترياتها من السندات.

لن يكون التخفيض التدريجي في مشتريات السندات - الذي تتحدث عنه البنوك المركزية في كثير من الأحيان مقدمًا - انخفاضًا تدريجيًا في الواقع. طلب السوق المفتوح على السندات التي يصدرونها ليس كافياً بالنسبة للعرض.

العجز لا يزال مضخما

بادئ ذي بدء ، تظل العجوزات كبيرة.

على الرغم من إمكانية تخفيض مدفوعات الدعم المتعلقة بالأزمات للأسر والشركات والمجتمعات المحلية ، إلا أن هناك حاجة إلى مزيد من الأموال بشكل تدريجي للمعاشات التقاعدية والرعاية الصحية والتزامات التأمين ذات الصلة.

هذا هو شد تدريجي مع مرور الوقت.

سوف يرغب السياسيون في رفع الضرائب وإنشاء ضرائب جديدة. عندما تكون هناك ثغرات كبيرة يتعين سدها ، فإنهم سيرغبون دائمًا في أخذ المزيد من الأموال من القطاع الخاص.

ومع ذلك ، فإن هذا له آثار على أنواع القرارات التي يتخذها الناس. هناك آثار المراجحة وحركات رأس المال.

الولايات المتحدة في المرحلة الكلاسيكية من تطورها حيث تكون تكاليف الحفاظ على الإمبراطورية العالمية أكبر من الإيرادات التي تجلبها.

تتميز هذه الفترة عادة بنزاع طبقي أكبر - بشكل كلاسيكي وأكثر وضوحًا بين الأغنياء والفقراء ، وبين السياسات اليسارية واليمينية - حول كيفية تقسيم الثروة والسلطة السياسية.

لكن القوى المهيمنة هي الأهم.

عندما شهدت الإمبراطورية البريطانية تدهورًا نسبيًا ، لم تكن هناك مجموعة من الأشخاص الذين كان من الممكن أن يتم ضغط المزيد من الأموال لوقف هذه العملية. كان الشيء نفسه ينطبق على الإمبراطورية الهولندية قبل ذلك.

للحصول على المزيد من الثروة ، تحتاج بشكل أساسي إلى مزيد من الإنتاجية وليس من السهل زيادة معدلات الإنتاجية.

لذلك هناك دائما حاجة لخلق الديون.

وعندما تكون الظروف الاقتصادية الوطنية ضعيفة ويتعين على البنك المركزي أو السلطة النقدية شراء جزء كبير من هذا الدين ، فهذا يعني أن للدين عائدًا سلبيًا بالقيمة الحقيقية. لا يوجد حافز للاحتفاظ بها.

هذا يعني أن البنك المركزي في حالة سيئة.

لا يمكنها إلغاء مشترياتها إذا لم يكن هناك طلب كاف على سندات الدين ، ولا يمكنها تخفيض مشترياتها بشكل كبير دون رفع أسعار الفائدة.

كما أن أسعار الفائدة المنخفضة هي أيضًا ما يساعد على إبقاء سوق الأصول في خطر. وفي مرحلة ما ، إذا تركت أسعار الأصول تنخفض ، سيكون لديك تأثير سلبي على الاقتصاد الحقيقي.

لذلك لا يمكنهم رفع أسعار الفائدة كثيرًا ، لأن القليل يكفي لخدمة الدين لتأخذ الأسبقية على مبلغ الإيرادات الناتجة.

يجب عليهم إيجاد حل وسط بين ارتفاع معدلات التضخم (عن طريق الحفاظ على معدلات منخفضة) وانخفاض أسعار الأصول (عن طريق رفع معدلات أسرع من المتوقع). ليس من السهل العثور على توازن.

وعندما تكون المعدلات أقل ، تطول مدة الأصول المالية. هذا يجعلهم أكثر حساسية للتغيرات في هيكل أسعار الفائدة.

دليل التداول المتناقص

ليس التداول والاستثمار أمرًا سهلاً لأنه ليس كيفية سير الأمور هو المهم ، ولكن كيفية سيرها مقارنة بما هو متوقع بالفعل في الأسواق.

إذا بدأ البنك المركزي في خفض أسعار الفائدة ، فستحتاج إلى التفكير مسبقًا في كيفية التعامل مع هذا الموقف.

كما يمكنك أن تتخيل ، عندما يكون البنك المركزي محفزًا ، فهذا أمر رائع بالنسبة لمعظم أسعار الأصول.

بشكل عام ، تعمل الأسهم والذهب والسلع والعقارات بشكل جيد.

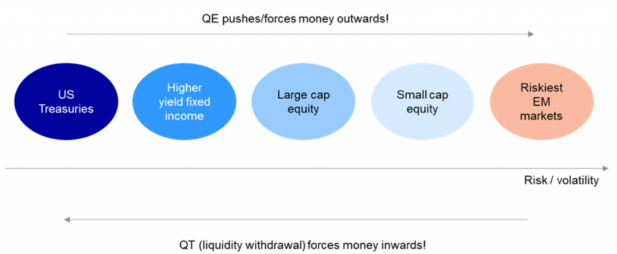

عندما يكون التيسير الكمي على قدم وساق ، فإنه يدفع مستثمري القطاع الخاص إلى أعلى سلم المخاطر.

هذا ليس جيدًا للنقد والسندات. خلق المزيد من المال والائتمان يقلل من قيمتها. يدفع هذا المزيد من المتداولين والمستثمرين للبحث عن بدائل من شأنها على الأقل الاحتفاظ بقيمتها.

عندما يتعلق الأمر بخفض أسعار الفائدة ، تكون الأصول المالية أضعف مع اقتراب العملية. بدلاً من دفع الأموال إلى النظام ، يتم سحبها. هذا أقل ملاءمة للأصول الخطرة.

سحب التيسير الكمي يدفع الأموال إلى أسفل منحنى المخاطرة.

يعطي الرسم البياني التالي فكرة عامة عن تأثير التيسير الكمي (QE) والتشديد الكمي (QT) على تدفقات رأس المال.

الأسواق النامية

عندما يبدأ التخفيض التدريجي في أسعار الفائدة بالانتقال إلى الأسواق ومن المتوقع أن تنخفض السيولة ، فإن الأسواق الناشئة الأكثر خطورة هي أول من يتأثر.

وبالتالي ، يحتاج التجار والمستثمرون في الأسواق الناشئة إلى الاستعداد بشكل أفضل. ما تفعله البنوك المركزية في الأسواق المتقدمة (الاحتياطي الفيدرالي هو أهم شيء يجب مراقبته) مهم جدًا لما يحدث في الأسواق الناشئة.

القبعات الصغيرة أقل من أداء القبعات الكبيرة

مؤشر آخر "تحت غطاء المحرك" هو أن القبعات الصغيرة بدأت في التقليل من أداء القبعات الكبيرة.

تميل الشركات الرأسمالية الصغيرة إلى الاستفادة أكثر من سياسات السيولة السهلة ، لأنها عمومًا أقل تنوعًا وأكثر خطورة بشكل عام.

الأصول في خطر

تميل أصول المخاطرة ككل إلى الانتقال من الأداء القوي - اعتمادًا على حجم برنامج التسهيل الكمي - إلى الأداء الأضعف.

حتى عندما تبدأ الأسواق الناشئة في التخلف وتبدأ الشركات الصغيرة في التخلف عن الشركات الكبيرة ، فإن هذا لا يعني بعد أن الأسهم ككل في تراجع.

لكن هذا يعني أنه يمكنك تحقيق ذلك.

التداول هو لعبة توقع

من الضروري التفكير في التيسير الكمي والسحب النقدي عندما لا يزال التيسير الكمي قيد التقدم.

سيحاول المتداولون أن يكونوا أكثر ذكاءً من أقرانهم من خلال توقع التطورات.

بالنسبة لمتداولي الأسعار ، تميل منحنيات الأسعار إلى الانحدار في الفترة بين الأوقات التالية:

أ) لا يزال التيسير الكمي قيد التنفيذ لكن البنوك المركزية تدرس تقليصه حتى يحين الوقت

ب) التخفيف يحدث بالفعل.

ثم يميل إلى التسطيح مرة أخرى. يؤدي التخفيض التدريجي لأسعار الفائدة إلى خفض توقعات التضخم ويمكن أن يؤدي إلى انخفاض أسعار الفائدة.

يمكن أن تبدأ الأصول الآمنة مثل السندات الحكومية وحتى النقدية في الظهور بمظهر جذاب من الناحية النسبية وكمخازن للقيمة (الحفاظ على رأس المال) حيث يتم سحب النقد وندرته.

يمكن أن يكون التضخم عاملاً محددًا عند حدوث التناقص التدريجي

التضخم هو متغير مهم في وظيفة رد فعل البنوك المركزية فيما يتعلق بتوقيت التخفيض التدريجي في أسعار الفائدة.

يزيد التضخم الأعلى من احتمال حدوث انخفاض تدريجي ، أي توقيت ومدى هذا الانخفاض.

قد يكون التضخم الفعلي وتوقعات السوق للتضخم مختلفين.

غالبًا ما يعتبر سوق السندات أفضل مؤشر للتضخم. إذا ارتفع التضخم ، فإن "حراس السندات" سيبيعون السندات ويحبطون أي تخفيض تدريجي في أسعار الفائدة عن طريق دفع العائدات إلى الأعلى.

يمكن للبنوك المركزية إعادة تعريف ما تعنيه بالتضخم.

أصدر بنك الاحتياطي الفيدرالي ، على سبيل المثال ، بيانات مثل

"لاحظ بعض المشاركين أن القراءات الأخيرة لمقاييس التضخم التي تستبعد المكونات المتقلبة ، مثل مقاييس المتوسط المنخفض ، كانت مستقرة نسبيًا عند 2٪ أو أقل بقليل."

تتمثل إحدى الطرق السهلة لتغيير مستوى التضخم في استبعاد المكونات التي زادت أكثر من غيرها.

عادة ما يستثني التضخم الأساسي عناصر مثل الطاقة والغذاء ، حيث إنها سلع. (السلع متقلبة ، ولهذا السبب من المفترض أن يعكس التضخم الأساسي بشكل أفضل اتجاه التضخم بدلاً من مستواه).

متوسط التضخم المعدل أقل عمومًا من المقاييس الأكثر استخدامًا ، مثل CPI و PCE و PCEPI. تميل التدابير المشذبة إلى التخلف عن التدابير غير المقيدة.

ينتهي الأمر بالتدرج في نقاش ساخن ، ولكنه صعب في الممارسة

عندما بدأ بنك الاحتياطي الفيدرالي في التناقص اعتبارًا من عام 2018 ، انتقل في النهاية من 4.5 تريليون دولار إلى حوالي 3.8 تريليون دولار. أدى الالتزام بتقليص السيولة وسحبها في عام 2018 إلى ضعف أداء جميع أسواق الأصول المحفوفة بالمخاطر تقريبًا هذا العام التقويمي.

استسلمت أخيرًا في سبتمبر 2019 عندما ظهرت مشاكل في أسواق الريبو.

بعد ستة أشهر ، اضطر بنك الاحتياطي الفيدرالي إلى الشروع في جولة أخرى ضخمة من التيسير الكمي عندما ضربت أزمة كوفيد -19.

إن التخفيض التدريجي للديون أمر صعب ، خاصة عندما يكون العجز مرتفعًا ومعدلات الفائدة منخفضة جدًا. وهذا يعني أن الحوافز للاحتفاظ بالديون منخفضة أيضًا نتيجة لذلك ، مما يترك المزيد من مسؤولية الشراء للبنوك المركزية.

هذا يعني أنه يتعين عليهم في كثير من الأحيان شراء المزيد من السندات ، وليس أقل.

في النهاية ، الأمر كله يتعلق بالعرض والطلب.

استنتاج

بالنسبة للأسواق المتقدمة ، فإن العائد على ديونها سلبي بالقيمة الحقيقية (مصحح للتضخم) ، وليس لدى الكيانات المحلية والأجنبية حافز للاحتفاظ به.

يقول مجلس الاحتياطي الفيدرالي إنه يريد أن ينتهي به الأمر إلى خفض الانبعاثات ، وهو ما يحدث دائمًا عندما يكون برنامج التسهيل الكمي قيد التنفيذ.

ولكن نظرًا للعجز الكبير وقلة الطلب على الديون التي تصدرها ، فإن التسهيل الكمي دائم بشكل أساسي.

يمكنهم رفع أسعار الفائدة لجعلها أكثر جاذبية ، ولكن هذا يترجم إلى ارتفاع تكاليف الاقتراض وتباطؤ في الاقتصاد الحقيقي. هم عالقون في الأساس.

في النهاية ، سيتأثر الدولار (والعملات الأخرى ذات السياسات المماثلة) وسيكون هناك انخفاض كاف في قيمة العملة وتغيرات في أسعار الفائدة الحقيقية لتحقيق توازن جديد في ميزان المدفوعات.

بعبارة أخرى ، في مرحلة ما - لا أحد يعرف متى - هذا يعني أنه سيكون هناك بيع قسري للسلع والخدمات والأصول المالية وخفض مشترياتها من قبل الكيانات الأمريكية إلى الحد الذي يمكن فيه دفع ديون أقل.

فيما يتعلق بالآثار المترتبة على المحافظ والتخصيص الواسع للأصول ، قد يكون من الحكمة تنويع التعرض للعملة والحذر من أصول الديون الأمريكية. من الناحية المثالية ، يجب أن تكون المحافظ متنوعة على نطاق واسع عبر أصول مختلفة ، وفئات أصول مختلفة من المرجح أن تعمل بشكل جيد في بيئات اقتصادية مختلفة ، وبلدان وعملات مختلفة.

عندما يتعلق الأمر بعواقب التناقص التدريجي على المحافظ ، يجب أن يكون المتداولون حذرين من الأسواق الناشئة ذات المخاطر العالية ، والتعرض لأسهم الشركات الصغيرة مقابل رؤوس الأموال الكبيرة ، والتعرض للأصول الخطرة ، حيث تصبح توقعات التناقص التدريجي أكثر خطورة.

| سابق : كيف تؤثر السياسة النقدية على استثماراتك | التالية : التيسير الكمي وأثره على العائدات |